《金证研》北方资本中心 易安/作者 沐灵 映蔚 洪力/风控

当前,不断成熟的大数据技术在中国交通规划中应用更加广泛,其中以深圳为例,新一轮国土空间规划指出,深圳处于以质量效益为引领的存量发展阶段。“城市发展,交通先行”的大环境之下,适应城市发展方向,深圳市骨干道路进入从“高速度增长”转向“高质量发展”的新阶段。然而,这对于深圳市城市交通规划设计研究中心股份有限公司(以下简称“交通中心”)来说,或系个挑战。

观其身后,交通中心所处的中国城市轨道交通市场规模增速放缓,其超八成收入来自广东省,而广东省甲级资质的城乡规划企业分布众多,或“劲敌林立”。与此同时,交通中心不但专利、软件著作权数量均为同行中“垫底”,其近五成境内专利更是集中在2019年“突击”申请获得,且交通中心超六成专利为外观设计,其创新能力或存隐忧。另一方面,交通中心在选取同行时,相较于其同行业可比公司吗,其或开启“自动屏蔽”模式,“避而不选”的可比公司背后大股东系交通中心第三大股东。

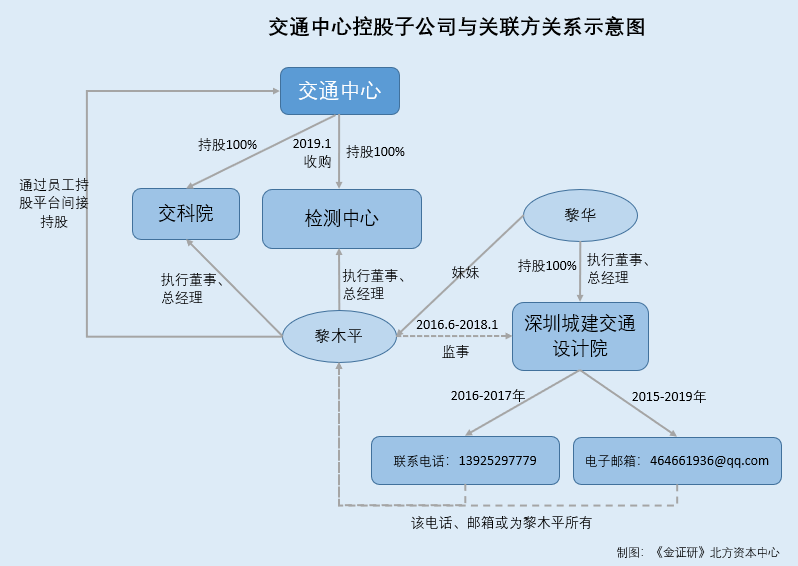

一、子公司与关联方经营范围或存重叠,关联方电话邮箱背后“持有人”指向交通中心高管

问题尚未结束,在交通中心担任多个重要职务的黎木平,其个人支付宝账号与QQ账号,或系其妹妹控制的公司的联系方式背后持有人,且该关联方的经营范围与交通中心及其子公司现“重叠”。

据招股书,交通中心于2019年1月2日通过收购,获得深圳市交通工程试验检测中心有限公司(以下简称“检测中心”)100%股权。检测中心的经营范围为工程试验检测技术服务;工程技术咨询;工程安全评价评估;新技术、新材料、新工艺的研究与开发;自有物业租赁。

据招股书,交通中心的交通规划设计研究,市政公用工程规划设计咨询与设计审查,轨道交通规划设计咨询,智能交通系统规划设计开发运营,城市规划与建筑设计,电子设备、计算机软件的技术开发与销售,计算机信息系统集成,招标代理,会务服务,自有物业租赁。

而黎木平担任交通中心副总经理的同时,也系交通中心2家子公司的执行董事、总经理。

据招股书,黎木平,1973年出生,系交通中心副总经理,任期为2019年12月-2022年12月。此外,2018年1月至2019年12月,黎木平任深圳市城市交通规划设计研究中心有限公司(交通中心前身)副总经理。2017年10月至今,黎木平任深圳市公路交通工程试验检测中心、检测中心执行董事。2020年4月至今,黎木平任检测中心总经理。2020年5月至今,黎木平任深圳市交通科学研究院有限公司(交通中心全资子公司)执行董事、总经理。2020年6月至今,黎木平任深圳市深研交通投资股份有限公司(以下简称“深研投资”,系交通中心的员工持股平台)监事会主席。

据招股书,深研投资是交通中心的持股平台,持有交通中心30%的股权,其中,黎木平持有深研投资3.24%的股权。

另外,副总经理黎木平为交通中心工程设计和检测业务板块的主管人员,而工程设计和检测业务板块均需要伴随工程的具体施工建设进度提供服务。

可以看出,现年48岁的黎木平不仅担任交通中心的副总经理,担任交通中心两家子公司的执行董事、总经理,其还通过员工平台深研投资持有交通中心股权。

而黎木平妹妹控制的公司背后,或存“蹊跷”。

据招股书,深圳城建交通设计研究院有限公司(以下简称“深圳城建交通设计院”)是交通中心的关联方,交通中心副总经理黎木平的妹妹黎华持有该公司100%股权,并担任执行董事兼总经理。

另外,根据“官宣”信息,黎木平曾担任深圳城建交通设计院的监事一职。

据市场监督管理局数据,深圳城建交通设计院成立于2008年11月,其经营范围为市政工程、公路工程设计与咨询,岩土工程咨询,建筑工程监理、建筑工程咨询,工程勘察、工程地质勘察、工程测量。2016年6月29日至2018年1月3日,黎木平曾担任深圳城建交通设计院的监事。

奇怪的是,由黎木平妹妹控制的深圳城建交通设计院,其使用的企业电话与电子邮箱,或均归属于黎木平。

据市场监督管理局数据,2016-2017年,深圳城建交通设计院的企业联系电话均为13925297779,2015-2019年,深圳城建交通设计院的企业电子邮箱均为464661936@qq.com。

而《金证研》北方资本中心通过腾讯QQ及支付宝搜索发现,464661936@qq.com对应QQ账号的用户名为“木平”,个人资料显示,该用户为男,现年48岁,现居广东深圳。而手机号码13925297779对应的支付宝账户持有人为“(木平)黎*平”。

上述情形或表明,作为交通中心的高管、间接股东,黎木平妹妹控制的公司所使用的通信电话与邮箱背后“持有人”或均指向黎木平,而这是否意味着,看似由其妹妹100%控股的深圳城建交通设计院或由黎木平控制?不得而知。

二、开启“自动屏蔽”模式,“遗漏”的同行背后股东系交通中心第三大股东

由于可比公司之间有着相似的核心业务、增长驱动因素等,它们彼此之间具有一定的参考价值。在此方面,交通中心五家可比公司均曾选择同一家上市公司作为可比同行,交通中心却将其“遗漏”。

据招股书,交通中心主要从事城市交通领域的规划咨询、工程设计和检测、大数据软件及智慧交通业务。交通中心称其与可比上市公司的业务比较主要体现在业务资质、知识产权等方面。根据证监会《上市公司行业分类指引》(2012修订版),交通中心的规划咨询、工程设计和检测业务属于专业技术服务业。且交通中心结合该行业企业的主要业务类型、成本主要构成及主要业务区域,选取了上市可比公司。

其中,交通中心选择的同行业可比上市公司包括深圳市建筑科学研究院股份有限公司(以下简称“建科院”)、深圳市华阳国际工程设计股份有限公司(以下简称“华阳国际”)、深圳市新城市规划建筑设计股份有限公司(以下简称“新城市”)、筑博设计股份有限公司(以下简称“筑博设计”)、深圳市杰恩创意设计股份有限公司(以下简称“杰恩设计”)。

“巧合”的是,上述交通中心选取的五家可比上市公司,其上市申报文件中均选取了一家上市较早的公司作为同行业可比公司。

据建科院2017年5月5日签署的公开发行股票招股说明书,建科院选取的可比公司包括苏州设计研究院股份有限公司(以下简称“苏州设计”)。

据苏州设计公告,苏州设计于2017年3月更改企业名称为启迪设计集团股份有限公司(以下简称“启迪设计”)。

据华阳国际2019年2月12日签署的公开发行股票招股说明书,华阳国际选取的可比公司包括启迪设计。

据新城市2019年4月23日签署的公开发行股票招股说明书(以下简称“新城市招股书”),新城市选取的可比公司包括启迪设计。

据筑博设计2019年10月29日签署的公开发行股票招股说明书,筑博设计选取的可比公司包括启迪设计。

据杰恩设计2017年5月11日签署的公开发行股票招股说明书,杰恩设计选取的可比公司包括启迪设计。

这意味着,交通中心在规划咨询、工程设计和检测业务中,选择的五家同行可比公司,该五家同行在上市文件中均曾选择启迪设计作为可比公司。也就是说,启迪设计在业务类型方面与交通中心的五家可比公司,或同样存在可比性。

值得一提的是,启迪设计区别于交通中心的五大可比公司,或在于其办公地址并非处在深圳。

据东方财富Choice数据,交通中心的可比公司建科院、华阳国际、新城市、筑博设计、杰恩设计分别于2017年、2019年、2019年、2019年、2017年上市,办公地址均位于深圳市。启迪设计于2016年上市,办公地址位于苏州市。

实际上,而在上述交通中心列举的五家可比公司及启迪设计中,最早上市的为启迪设计,其业务经营区域现已辐射全国。

据启迪设计官网,启迪设计现已发展为以苏州为中心,以北京、上海、深圳、西安、南京、合肥、宁波等为支点,辐射全国的建设科技技术服务公司。启迪设计旗下拥有深圳嘉力达节能科技有限公司、深圳毕路德建筑顾问有限公司等多家子公司及分公司。

与此同时,启迪设计在其2020年发展战略中提到,其将借助位于深圳的子公司、分公司,参与粤港澳大湾区规划建设。

据启迪设计2019年报,启迪设计在其2020年发展战略中提到,启迪设计借助于粤港澳大湾区发展的契机,利用布局在深圳的子、分公司更多地参与粤港澳大湾区规划建设。

此外,启迪设计江苏省外的收入占比,也已由2017年的不足30%,到2019年占比已提升至逾58%。

据东方财富Choice数据,2017-2019年,启迪设计收入构成中,江苏省内分别占比73.5%、38.63%、41.63%,同期,江苏省外分别占比26.5%、61.37%、58.37%。

再观交通中心,其与启迪设计有着相似的发展战略,均是立足当地、服务粤港澳大湾区、辐射全国。

据招股书,2016年以来,交通中心进入了主营业务的突破期,其设定的发展战略包括了立足深圳、服务粤港澳大湾区、辐射全国。

另外,在业务资质发方面,启迪设计获五项甲级资质,其中建筑设计、工程检测合计占比达五成。

据启迪设计官网,启迪设计提供“规划、咨询、设计、建造、运维、投融资”等在内的一体化集成服务,业务范围覆盖产业园、大健康、生态旅游、城市更新、商办建筑、文化体育、居住、轨道交通综合体、景观园林、室内装饰、地下人防等领域。启迪设计已拥有建筑行业甲级、城乡规划编制甲级、风景园林工程设计专项甲级、人防工程和其他人防防护设施设计甲级、市政工程和岩土工程甲级,共五项甲级资质。

据启迪设计2019年报,启迪设计从事的业务主要由全过程设计咨询业务、工程总承包业务、绿色节能科技服务业务、工程检测业务、投资与产业结合业务五大板块组成。

2018-2019年,按行业划分,启迪设计的建筑设计贡献收入分别为51,399.51万亿元、56,968.96万元,分别占启迪设计当期营业总收入的46.99%、45.42%,启迪设计的工程检测贡献收入分别为5,434.35万元、6,923.11万元,分别占启迪设计当期营业总收入的4.97%、5.52%。

2018-2019年,启迪设计的建筑设计、工程检测合计占其当期营业收入的比重分别为51.96%、50.94%。

可以说,建筑设计、工程检测占启迪设计营业收入的“半壁江山”。即启迪设计在主营业务、业务资质方面,或均与交通中心具有可比性。且启迪设计无论在发展战略方面,还是实际市场拓展,或做到了以苏州为中心、辐射全国,并非局限于苏州一地。交通中心若出于经营地的考量,而未将启迪设计列入其可比同行,其中是否有失偏颇?不得而知。

需要指出的是,启迪设计还是交通中心第三大股东间接持股的企业。

据招股书,启迪控股股份有限公司(以下简称“启迪控股”)持有交通中心10%的股份,为交通中心第三大股东。

据启迪控股官网,启迪控股控(参)股了包括启迪设计在内的800多家上市及非上市企业。

据公开信息,穿透股权关系,启迪控股是启迪设计间接的大股东。

也即是说,交通中心五家同行选取的可比公司名单中,均现启迪设计的“身影”,而交通中心却并未将启迪设计列为同行业可比上市公司,且启迪设计又是交通中心第三大股东启迪间接持股的公司。

三、行业增速放缓,超八成收入来自广东或存区域性之忧

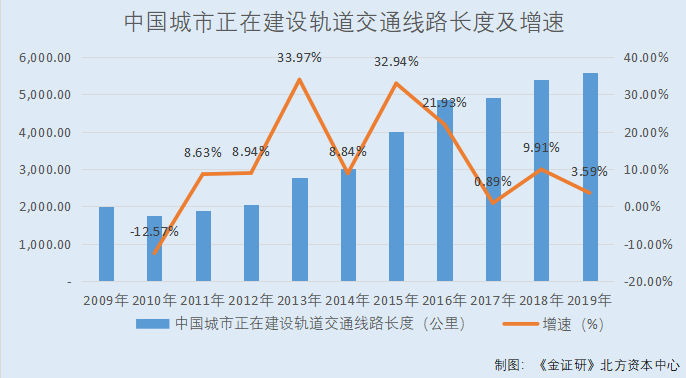

近年来,交通中心所处的中国城市轨道交通发展速度放缓,其未来成长空间或遭“挤压”。

据招股书,交通中心业务聚焦于城市交通领域,以交通大数据分析为基础,为客户提供城市交通整体解决方案,具体业务包括规划咨询、工程设计和检测、大数据软件及智慧交通等。

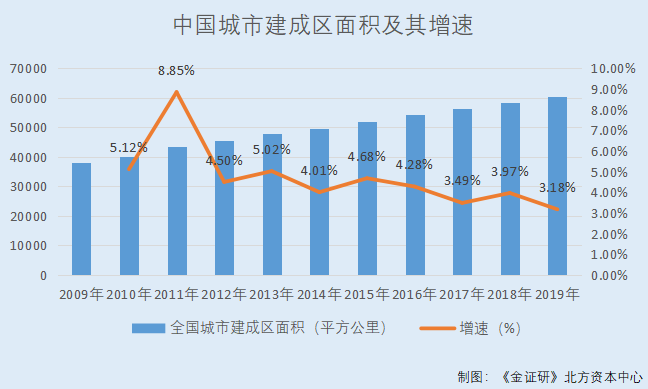

然而,最近十年,中国的城市建设规模增速已放缓。

据东方财富Choice数据,2009-2019年,中国城市建成区面积分别为3.81万平方公里、4.01万平方公里、4.36万平方公里、4.56万平方公里、4.79万平方公里、4.98万平方公里、5.21万平方公里、5.43万平方公里、5.62万平方公里、5.85万平方公里、6.03万平方公里,2010-2019年分别同比增长5.12%、8.85%、4.5%、5.02%、4.01%、4.68%、4.28%、3.49%、3.97%、3.18%。

据东方财富Choice数据,2009-2018年,中国城市建设用地面积分别为3.9万平方公里、3.98万平方公里、4.19万平方公里、4.58万平方公里、4.71万平方公里、5万平方公里、5.16万平方公里、5.28万平方公里、5.52万平方公里、5.61万平方公里,2010-2018年分别同比增长1.94%、5.29%、9.29%、2.97%、6.1%、3.2%、2.28%、4.54%、1.67%。

以上数据或表明,自2013年以来,中国城市建设用地面积、城市建成区面积增速呈下滑趋势,城市规模的快速扩张或有所减缓。

具体来看,中国每年正在建设的城市轨道交通发展增速,或也验证了这一现象。

据中国住房和城乡建设部《2019年城市建设统计年鉴》,2009-2019年,中国城市正在建设轨道交通线路长度分别为1,991.36公里、1,741.07公里、1,891.29公里、2,060.43公里、2,760.38公里、3,004.37公里、3,994.15公里、4,870.18公里、4,913.56公里、5,400.25公里、5,594.08公里。2010-2019年,中国城市正在建设的轨道交通长度增速分别为-12.57%、8.63%、8.94%、33.97%、8.84%、32.94%、21.93%、0.89%、9.91%、3.59%。

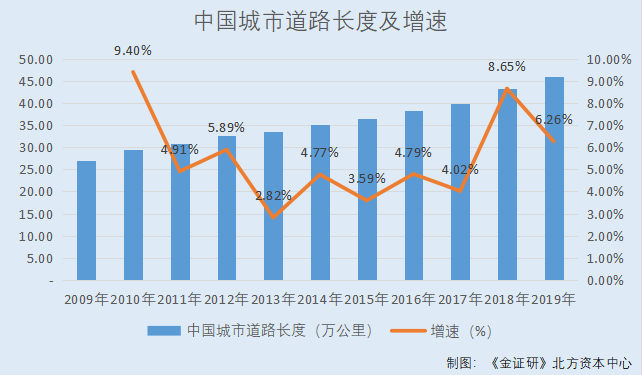

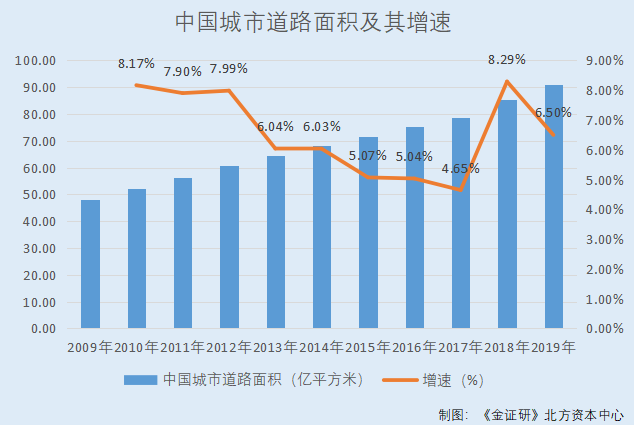

不仅如此,中国城市的道路长度、道路面积增速也呈放缓趋势。

据中国住房和城乡建设部《2019年城市建设统计年鉴》,2009-2019年,中国城市道路长度分别为26.91万公里、29.44万公里、30.89万公里、32.71万公里、33.63万公里、35.23万公里、36.5万公里、38.25万公里、39.78万公里、43.22万公里、45.93万公里。2010-2019年,中国城市道路长度增速分别为9.4%、4.91%、5.89%、2.82%、4.77%、3.59%、4.79%、4.02%、8.65%、6.26%。

据中国住房和城乡建设部《2019年城市建设统计年鉴》,2009-2019年,中国城市道路面积分别为48.19亿平方米、52.13亿平方米、56.25亿平方米、60.74亿平方米、64.42亿平方米、68.3亿平方米、71.77亿平方米、75.38亿平方米、78.89亿平方米、85.43亿平方米、90.98亿平方米。2010-2019年,中国城市道路面积增速分别为8.17%、7.9%、7.99%、6.04%、6.03%、5.07%、5.04%、4.65%、8.29%、6.5%。

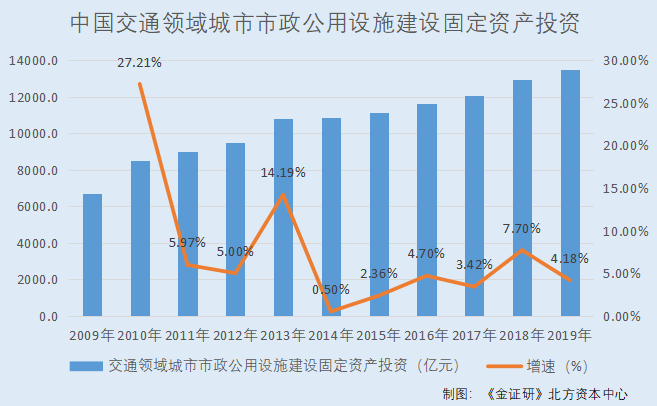

除此之外,为交通中心贡献超五成主营业务收入的规划咨询业务,该行业增长或也现增长放缓迹象。

据招股书,2017-2019年及2020年1-6月,交通中心的规划咨询业务收入占其当期主营业务收入的比重分别为71.85%、56.1%、50.35%、50.5%,工程设计和检测业务收入占其当期主营业务收入的比重分别为21.37%、24.79%、17.41%、21.88%,大数据软件及智慧交通业务收入占其当期主营业务收入的比重分别为6.78%、19.11%、32.24%、27.62%。

据中国住房和城乡建设部《2019年城市建设统计年鉴》,2009-2019年,中国交通领域(轨道交通及道路桥梁)城市市政公用设施建设固定资产投资额分别为6,688.1亿元、8,508.3亿元、9,016.2亿元、9,467亿元、10,810.7亿元、10,865.1亿元、11,121.2亿元、11,643.8亿元、12,041.9亿元、12,969.3亿元、13,511亿元。2010-2019年,中国交通领域城市市政公用设施建设固定资产投资额增速分别为27.21%、5.97%、5%、14.19%、0.5%、2.36%、4.7%、3.42%、7.7%、4.18%。

据新城市招股书援引《中国城市建设统计年鉴》数据,2013-2016年,中国城市市政公共设施建设固定资产投资结构中,平均27.96%来源于社会投资,平均72.04%来源于政府投资,其中,城乡规划的资金主要来自于政府投资部分。而由政府投资的领域中,用于市政公用设施建设与管理、城乡社区规划与管理、市政公用行业市场监管、风景名胜规划与保护、其他,分别占比47.03%、3.66%、1.43%、0.77%、19.16%。

根据《金证研》北方资本中心研究,按照政府投资中的城市市政公共设施建设固定资产投资结构,规划投资主要包括城乡社区规划与管理、风景名胜区规划与保护,占城市市政公共设施固定资产投资的比重分别为3.66%、0.77%,合计4.43%。参照该比例4.43%,或可测算出中国城市市政公共设施建设固定资产投资中用于城乡规划的投资情况,增速与中国交通领域城市市政公用设施建设固定资产投资额变动趋势趋同。

不难看出,中国交通领域城市市政公用设施建设固定资产投资额、中国城市市政公用设施投资建设中城乡规划的固定投资增速,均有所放缓,且城市空间总体上已由增量发展向存量优化过渡。

且交通中心在招股书中称,伴随着发展方式的转变,城市规模的快速扩张已有所减缓,城市交通设施建设逐步由增量阶段走向存量阶段。

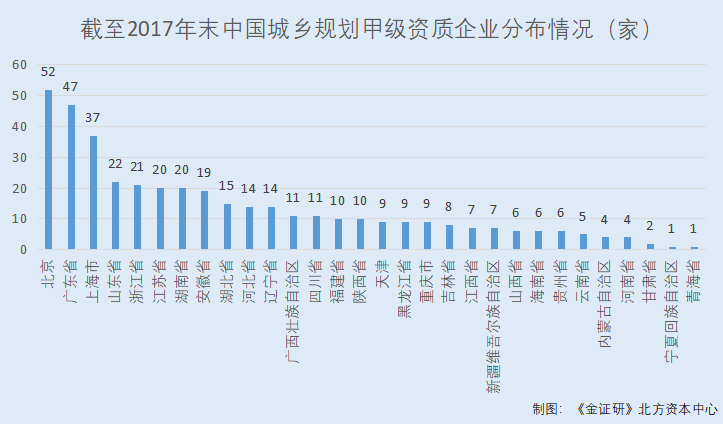

值得关注的是,交通中心超八成业务来源于广东省,而该省份的甲级资质的城乡规划企业分布众多。

据招股书,2017-2019年及2020年1-6月,交通中心主营业务中,所在区域位于广东省的客户贡献收入分别占交通中心当期主营业务收入的87.12%、82.69%、85.75%、85.06%。

据新城市招股书援引中国住房和城乡建设部数据,截至2017年末,中国城乡规划编制单位中获得甲级资质的企业共有407家。其中,位于中部地区、西部地区、东北地区、东部地区的甲级资质企业分别有71家、67家、31家和238家。此外,中国城乡规划甲级资质企业有52家位于北京、有47家位于广东省、有37家位于上海市。

也就是说,截至2017年末,逾五成甲级资质的城乡规划编制单位位于中国东部地区,而广东省拥有甲级资质的城乡规划编制单位数量,高居全国第二。

这意味着,在城市规模的快速扩张速度减缓、城市交通设施建设逐步由增量阶段走向存量阶段的背景之下,中国城乡规划市场增速“放慢脚步”,未来交通规划市场竞争或日益激烈。此外,交通中心的超八成收入来源于广东省,而广东省拥有甲级资质的城乡规划编制单位数量众多。在“高手如云”的市场内,交通中心能否在行业增速放缓的存量竞争中保持稳定增长?或未可知。

四、外观设计数量占比逾六成,2019年扎堆申请专利或存“突击”之嫌

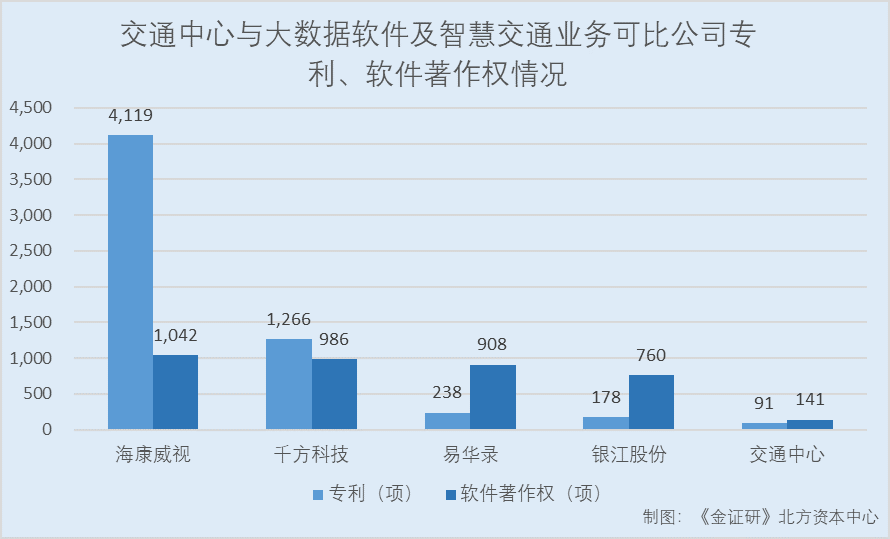

获专利保护的发明创造有发明、实用新型和外观设计三种,其中发明专利或能直接反映其核心技术的研发成果。值得关注的是,交通中心的专利、软件著作权数量或在同行中“垫底”。

据招股书,2017-2019年及2020年1-6月,交通中心的大数据软件及智慧交通业务分别贡献收入0.26亿元、1.18亿元、2.8亿元、1.05亿元,分别占交通中心当期主营业务收入的6.78%、19.11%、32.24%、27.62%。

不难看出,2019年交通中心的大数据软件及智慧交通业务对其主营业务贡献收入比重已超三成。然而,该业务相关的专利、软件著作权与同行对比,或显“单薄”。

据招股书,交通中心称其从事的大数据软件及智慧交通业务的技术水平和经营能力,一定程度上体现在所拥有的专利、软件著作权等方面。

截至招股书签署日2021年1月7日,交通中心拥有专利91项,拥有软件著作权141项。

招股书显示,截至2019年末,交通中心在大数据软件及智慧交通业务方面的可比上市公司杭州海康威视数字技术股份有限公司(以下简称“海康威视”)、北京易华录信息技术股份有限公司(以下简称“易华录”)、银江股份有限公司(以下简称“银江股份”)累计拥有授权专利分别为4,119项、238项、178项,分别拥有软件著作权为1,042项、908项、760项。交通中心可比公司北京千方科技股份有限公司(以下简称“千方科技”)拥有软件著作权986项。

据千方科技非公开发行股票募集资金运用的可行性分析报告,截至2019年9月30日,千方科技拥有专利1,266项。

而从专利申请时间来看,除了2项境外专利,交通中心近五成专利为2019年“集中”申请,其或存“突击”申请专利的情形。

据招股书,截至招股书签署日2021年1月7日,交通中心及其控股子公司拥有89项境内专利。

按照专利申请时间,2016年及其之前、2017-2020年,交通中心的境内专利数量分别为12项、8项、23项、44项、2项,申请专利数量分别占境内专利总数的比例分别为13.48%、8.99%、25.84%、49.44%、2.25%。

由此可见,除了2项境外专利,交通中心现拥有的专利中,其于2019年内申请的总量占比达49.44%,即交通中心接近五成的专利在一年之内“密集”申请并获得授权。

此外,交通中心的专利主要为外观设计,占比高达64%。

根据《金证研》北方资本中心研究,交通中心境内89项专利中,其中发明专利、实用新型、外观设计分别有11项、21项、57项,分别占其境内专利数量的比重分别为12.36%、23.6%、64.04%。

可见,交通中心称其占比超三成的大数据软件及智慧交通业务的技术水平和经营能力,一定程度上体现在所拥有的专利、软件著作权等方面。而令人唏嘘的是,交通中心拥有的专利、软件著作权数量在可比公司中“垫底”。此外,交通中心其近五成境内专利在2019年申请获得,其中是否存在上市前夕“突击”申请专利的嫌疑?且交通中心拥有的境内专利类型中,六成以上为外观设计专利。

面对频现的“异象”,交通中心能否携“让交通与城市更美好”的使命,迎接资本市场的“拷问”?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。