《金证研》北方资本中心 易安/作者 映蔚 洪力/风控

智能制造,基于大数据、工业物联网驱动的机器自动化生产,一时成为制造领域的“关注点”。且AI赋能时代,智能化产品在社会的覆盖面越来越广。其中智能家具行业在中国起步较晚,而智能家居作为互联网应用入口之一,市场主体发展或“参差不齐”。在布局中国市场尚系“小白”的常州匠心独具智能家居股份有限公司(以下简称“匠心家居”),近九成主营业务收入来自美国市场,为了分散市场风险,其表示“开拓国内市场,系是其未来几年重要的战略目标”。

“高举”进军国内市场的旗帜,匠心家居或面临“内忧外患”的窘况。自2015年起,全球家具市场规模陷入负增长后,该行业市场规模或已进入低速增长阶段,增速徘徊在3.4%-6.6%之间。在境外市场方面,以美国市场为主要市场的匠心家居,美国家具消费市场或接近零增长,其未来成长空间或遭“挤压”。而境内市场方面,自2018年起,中国限额以上家具企业的社会消费品零售总额增速陷入“负增长”。行业“内外交困”之下,匠心家居此番募投项目新增超1倍产能,是否“消化不良”?而细分产品中,报告期内匠心家居智能电动床逐年“降价”,但其销售收入增速仍远低于美国电动床市场规模的增速,不及行业增速三成,未来其电动床业务的产品竞争力如何?

一、全球及美国家具市场规模“低速增长”,倚重美国市场成长能力或承压

值得关注的是,匠心家居近九成的主营业务收入由美国市场贡献,而其需直面的问题之一,包括美国家具消费市场或接近零增长的态势。

据匠心家居2021年2月26日签署的招股说明书(以下简称“招股书”),匠心家居从事智能电动沙发、智能电动床及其核心配件的研发、设计、生产和销售。

根据中国证监会《上市公司行业分类指引》,匠心家居所处行业为“家具制造业”;根据国家统计局《国民经济行业分类》,匠心家居所处行业为“家具制造业”中的“其他家具制造”。

从全球家具市场来看,该行业市场规模或已进入低速增长阶段,未来八年预测年均增速为3.55%。

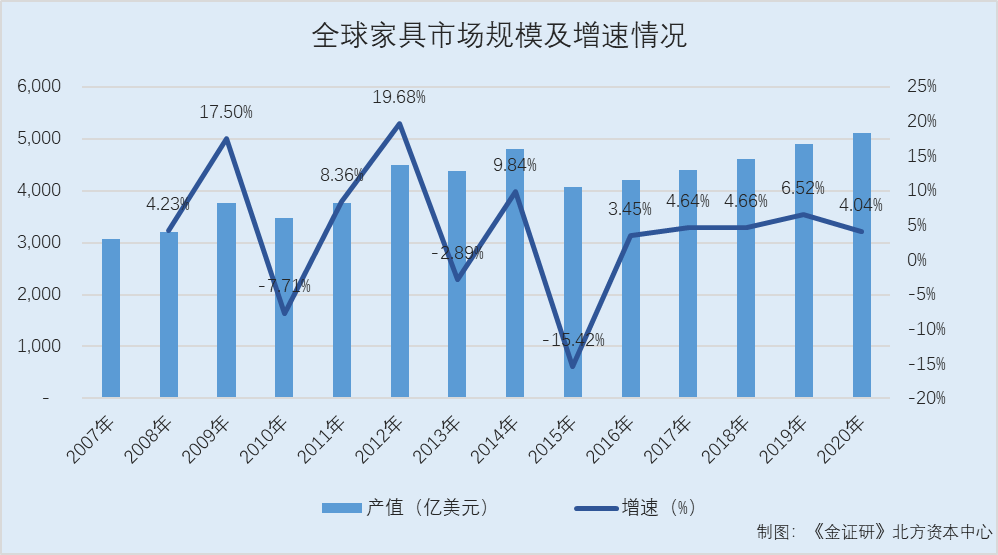

据Statista数据及招股书援引自CSIL数据,2007-2020年,全球家具市场规模分别为3,070亿美元、3,200亿美元、3,760亿美元、3,470亿美元、3,760亿美元、4,500亿美元、4,370亿美元、4,800亿美元、4,060亿美元、4,200亿美元、4,395亿美元、4,600亿美元、4,900亿美元、5,098亿美元。2008-2020年,全球家具市场规模增速分别为4.23%、17.5%、-7.71%、8.36%、19.68%、-2.89%、9.84%、-15.42%、3.45%、4.64%、4.66%、6.52%、4.04%。

据Statista预测数据,2021-2027年,美国家具市场规模预计分别为5,278.9亿美元、5,466.1亿美元、5,660亿美元、5,860.8亿美元、6,068.8亿美元、6,284.1亿美元、6,507亿美元。

即根据Statista上述预测数据,2021-2027年,全球家具市场规模每年预计同比增速为3.55%。

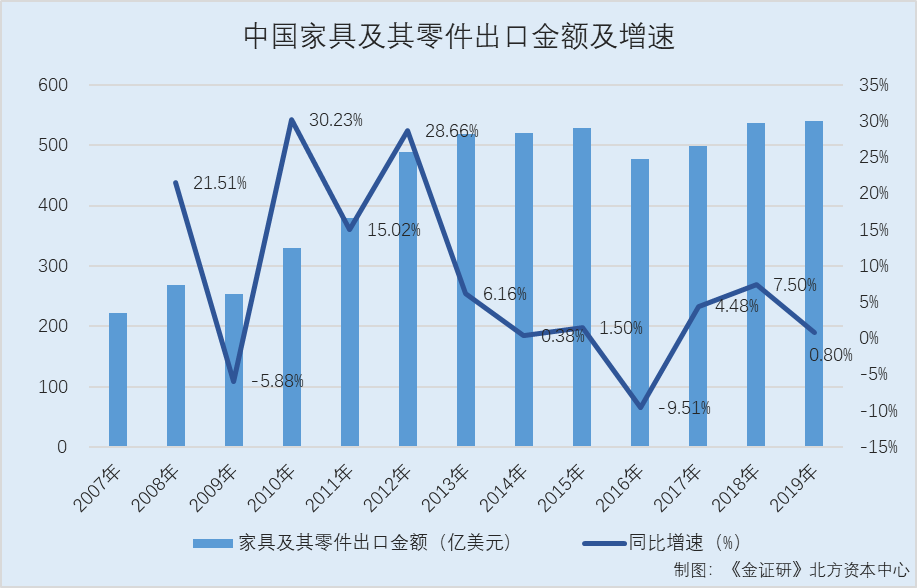

或受全球家具市场规模增速放缓的影响,中国家具及其零件出口金额2019年增速下滑。

据Statista数据,2019年,全球领先的家具出口国主要包括中国、波兰、德国、意大利、越南、墨西哥、美国、加拿大、捷克共和国、土耳其,上述国家家具出口额分别为637.75亿美元、131.66亿美元、131.14亿美元、113亿美元、89.29亿美元、79.43亿美元、72.54亿美元、46.42亿美元、43.48亿美元、33.53亿美元。

即中国成为世界第一大家具出口国,其家具出口规模远高于其他国家。

据东方财富Choice数据,2007-2019年,中国家具及其零件出口金额分别为221.46亿美元、269.11亿美元、253.29亿美元、329.86亿美元、379.42亿美元、488.17亿美元、518.23亿美元、520.21亿美元、528.03亿美元、477.82亿美元、499.22亿美元、536.65亿美元、540.92亿美元;2008-2019年,中国家具及其零件出口金额同比增速分别为21.51%、-5.88%、30.23%、15.02%、28.66%、6.16%、0.38%、1.5%、-9.51%、4.48%、7.5%、0.8%。

且从销售区域来看,匠心家居近九成的主营业务收入由美国贡献。

据招股书,报告期内,即2017-2019年及2020年1-6月,匠心家居来自美国的主营业务收入占比分别为91.8%、88.38%、88%、89.66%。

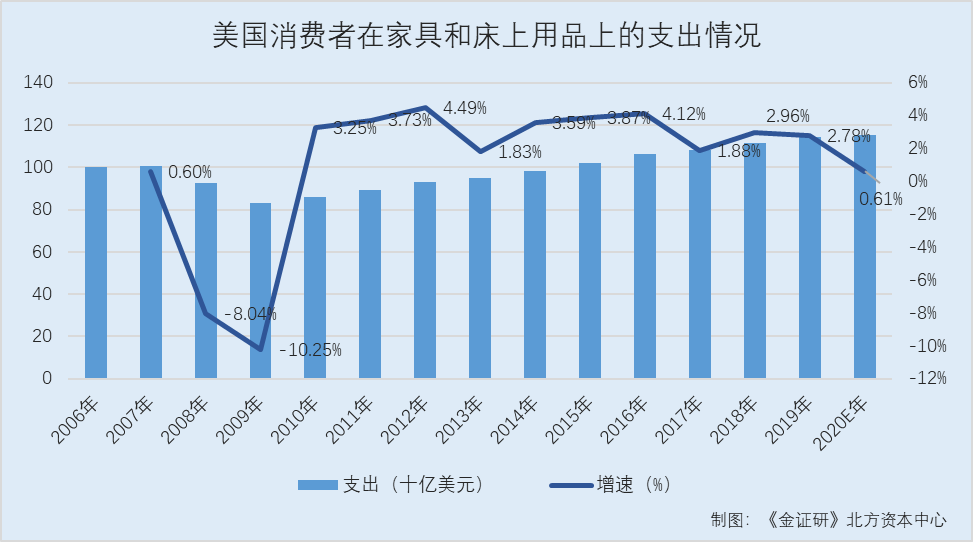

值得一提的是,美国家具消费市场或接近零增长,未来成长空间或遭“挤压”。

据Statista数据,2006-2019年,美国消费者在家具和床上用品方面的支出分别为1,002亿美元、1,008亿美元、927亿美元、832亿美元、859亿美元、891亿美元、931亿美元、948亿美元、982亿美元、1,020亿美元、1,062亿美元、1,082亿美元、1,114亿美元、1,145亿美元。

即2007-2019年,美国消费者在家具和床上用品方面的支出增速分别为0.6%、-8.04%、-10.25%、3.25%、3.73%、4.49%、1.83%、3.59%、3.87%、4.12%、1.88%、2.96%、2.78%。

且Statista预测,2020年,美国消费者在家具和床上用品方面的支出预测为1,152亿美元,同比增速预测为0.61%。

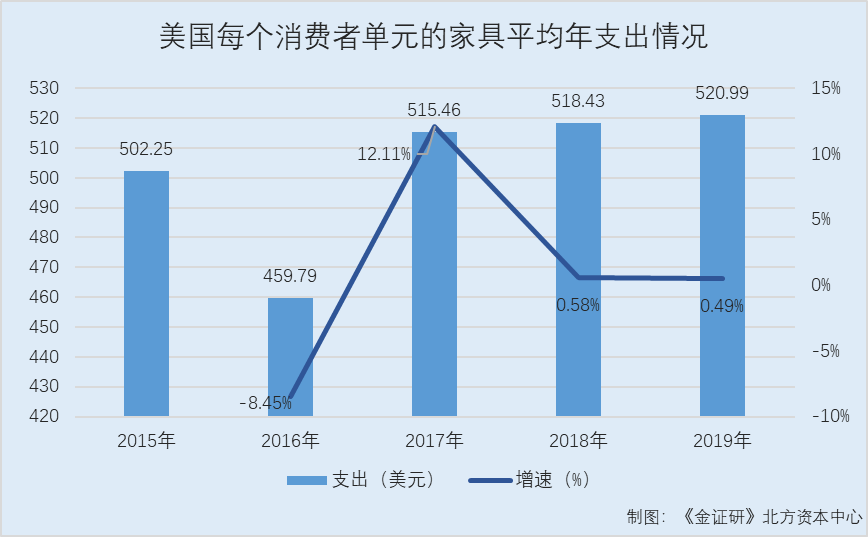

此外,据Statista数据,2015-2019年,美国每个消费者单元在家具方面的年平均支出分别为502.25美元、459.79美元、515.46美元、518.43美元、520.99美元,2016-2019年,美国每个消费者单元在家具方面的年平均支出增速分别为-8.45%、12.11%、0.58%、0.49%。

由此不难看出,自2015年起,全球家具市场规模增速陷入负增长后,该行业市场规模或已进入低速增长阶段,增速徘徊在3.4%-6.6%之间。而近九成主营业务收入来自美国的匠心家居,其不得不面对美国的家具消费市场或接近零增长的“窘境”。此外,2018-2019年美国每个消费者单元在家具方面的年平均支出增速不足1%,对于匠心家居而言,其未来成长能力或承压。

二、智能电动沙发行业增速放缓,智能电动床三年降价20%收入增速不及行业三成

智能电动沙发、智能电动床是匠心家居的主营业务收入来源之一,合计为匠心家居贡献七成主营业务收入。其中,主营业务收入占比超四成的智能电动沙发业务,或面临着其主要市场增速放缓的局面。

据招股书,2017-2019年及2020年1-6月,匠心家居的智能电动沙发销售额分别为3.07亿元、4.56亿元、5.49亿元、2.33亿元,占同期主营业务收入的比重分别为34.54%、41.95%、46.95%、51.19%;同期,匠心家居的智能电动床的销售额分别为2.49亿元、2.58亿元、2.84亿元、1.18亿元,占同期主营业务收入的比重分别为28%、23.77%、24.27%、25.38%。

根据《金证研》北方资本中心研究,2017-2019年及2020年1-6月,匠心家居的智能电动沙发及电动床的销售额合计占当期主营业务收入的比重分别为62.54%、65.72%、71.22%、77.01%。

这意味着,智能电动沙发及智能电动床,为匠心家居贡献的主营业务收入占比从2017年的六成,到2019年增长至七成,系匠心家居的主要收入来源。

据招股书,2017-2019年及2020年1-6月,匠心家居来自美国的主营业务收入分别占比91.8%、88.38%、88%、89.66%。

而观其主要销售市场美国销售市场,美国功能沙发市场多年增长放缓,美国功能电动床市场持续高速增长。

据招股书,功能沙发指提供了姿势调整功能的沙发,包括手动和电动两种主要类型,其中,依靠电力驱动和智能控制的功能沙发可被称为智能电动沙发。

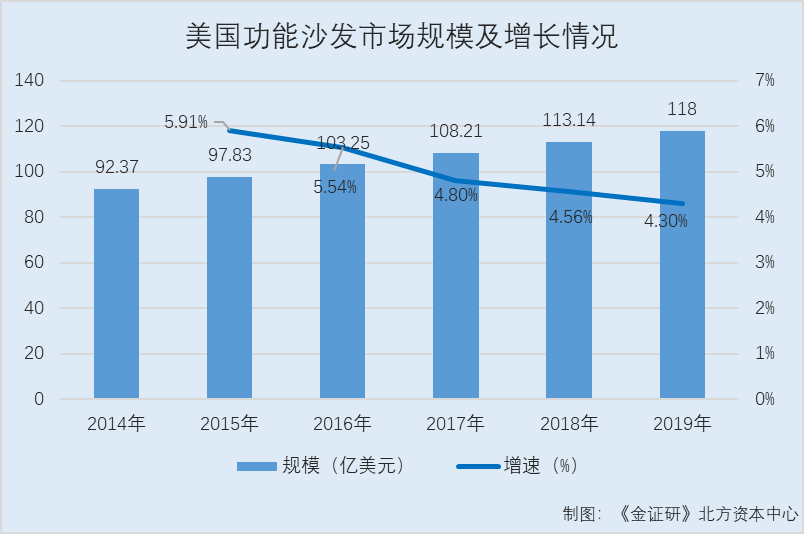

据招股书援引自智研咨询数据,2014-2019年,美国功能沙发市场规模分别为92.37亿美元、97.83亿美元、103.25亿美元、108.21亿美元、113.14亿美元、118亿美元;2015-2019年,美国功能沙发市场规模增速分别为5.91%、5.54%、4.8%、4.56%、4.3%。

据招股书援引自智研咨询数据,2015-2019年,美国智能电动床市场规模分别为5.16亿美元、6.63亿美元、8.58亿美元、11.34亿美元、15.13亿美元;2016-2019年,美国智能电动床市场规模增速分别为28.49%、29.41%、32.17%、33.42%。

通过对比发现,近年来,美国功能沙发市场规模增速放缓,但美国的智能电动床市场规模增速反逐年增长。

在此背景下,其细分市场中,匠心家居智能电动沙发销售收入增速放缓,而智能电动床业务收入增速远低于美国电动床市场规模的增速。

招股书显示,匠心家居称,报告期内,公司以智能电动沙发、智能电动床成品为业务重心。

根据《金证研》北方资本中心研究,2018-2019年,匠心家居的智能电动沙发销售收入同比增长率分别为48.42%、20.31%,智能电动床的销售收入同比增长率分别为3.7%、9.77%。

上述情形是否意味着,2019年,匠心家居的智能电动沙发销售收入增速下滑,或受美国功能沙发市场规模增速放缓的影响。另一方面,匠心家居的智能电动床销售收入增速虽有提升,但其2019年9.77%的增速,远低于美国功能电动床市场规模的增速33.42%。

实际上,匠心家居的智能电动床业务,不但收入增速低于美国市场规模增速,其平均售价也多年下滑。

据招股书,2017-2019年及2020年1-6月,匠心家居的智能电动沙发的平均售价分别为1,640.42元、1,669.9元、1,725.8元、1,829.49元;同期,智能电动床的平均售价分别为2,102.55元、1,826.17元、1,684.07元、1,808.68元。

即2018-2019年,匠心家居智能电动沙发平均售价分别同比增长1.8%、3.35%,智能电动床平均售价分别同比增长-13.14%、-7.78%。而从2017年到2019年间,匠心家居智能电动沙发平均售价同比上涨了5.2%,而智能电动床的平均售价下滑了19.9%。

换言之,报告期内,匠心家居智能电动沙发的平均售价保持增长趋势,而其智能电动床平均售价,则逐年下滑,由2017年至2019年下降了近20%。

对此,匠心家具在招股书表示,2017-2019 年智能电动床单价呈下降趋势,主要系产品结构变化所致。

与此同时,匠心家居的智能电动床毛利率,也出现了下滑。

据招股书,2017-2019年及2020年1-6月,匠心家居智能电动沙发的毛利率分别为36.71%、30.29%、35.48%、35.23%,智能电动床的毛利率分别为42.8%、33%、32.23%、28.99%。

而匠心家居智能电动床毛利率持续下滑的另一面,匠心家居的同行业可比公司的电动床业务毛利率反呈增长趋势。

据招股书,匠心家居智能电动床业务的同行可比上市公司为麒盛科技股份有限公司(以下简称“麒盛科技”)。2017-2019年,麒盛科技智能电动床业务的毛利率分别为36.75%、35.14%、40.19%。

而回溯业务历史演变过程,匠心家居进入智能电动床领域的时间,实际上早于智能电动沙发。

据招股书,2002年成立的匠心家居,成立之初主要从事抬升椅配件的生产和销售。直到2015年,匠心家居进入智能电动床领域。2016年以来,基于多年积累的抬升椅等产品的研发、生产经验,匠心家居产品拓展至各类智能电动沙发。

也就是说,按照其产品分类,匠心家居智能电动沙发作为功能沙发的分支,在其主要销售市场中,美国功能沙发市场规模增速放缓;另一方面,匠心家居的智能电动床业务比智能电动沙发更早发展,报告期内平均售价、毛利率逐年下降,尽管该产品逐年“降价”,但其销售收入增速仍远低于美国电动床市场规模的增速,不及行业增速三成,未来其电动床业务的产品竞争力如何?未来能否抓住美国智能电动床“高速增长”的机遇?尚未可知。

三、国内下游房地产行业“降温”,新增产能或遇“内忧外患”窘境

不仅“外患”,还有“内忧”。在中国国内市场尚未取得实质性成果的匠心家居,其大举募资新增产能的背后,匠心家居欲通过开拓国内市场带来强有力的新增长点,其未来能否在中国国内市场占有“一席之地”,或存诸多疑问。

此番上海,匠心家居募资10亿欲扩充超一倍产能。

据招股书,匠心家居拟募资10.08亿元,用于投资“新建智能家具生产基地项目”、“新建研发中心项目”、“新建营销网络项目”。

据招股书,截至2020年6月30日,匠心家居的总资产为10.76亿元。

招股书显示,截至2020年6月30日,匠心家居现有的员工人数为2,371人,现有厂房面积为13.57万平方米,现有的产能包括39.6万套智能电动沙发、19万套智能电动床。

本次募投项目设计规模中,“新建智能家具生产基地项目”、“新建研发中心项目”、“新建营销网络项目”,员工人数分别为2,258人、113人、180人,新增厂房面积分别为19.03万平方米、2.13万平方米、1.17万平方米,产能新增约45万套智能电动沙发、28万套智能电动床、35万套床垫。

根据《金证研》北方资本中心研究,通过本次募投项目,项目达产后,匠心家居的员工人数、厂房面积分别新增1.08倍、1.65倍;智能电动沙发、智能电动床的产能分别新增1.14倍、1.47倍;另外,匠心家居新设了床垫产能的布局。

此外,匠心家居欲通过本次募投项目,开拓中国国内市场、打造国内品牌。

据招股书,匠心家居未来三年的发展计划中,包括国内市场开拓及品牌打造计划,具体分为国内品牌打造、渠道建设、拓宽产品矩阵及深度参与全屋定制、拓展健康疗养市场。

事实上,报告期内,匠心家居在境内的主营业务收入占比不及5%。

据招股书,2017-2019年及2020年1-6月,匠心家居的境外收入分别为8.5亿元、10.45亿元、11.33亿元、4.49亿元,境内收入分别为3,956.2万元、4,266.05万元、3,565.83万元、628.91万元;同期,匠心家居的境外收入占当期主营业务收入的比重分别为95.55%、96.08%、96.95%、98.62%,境内收入占当期主营业务收入的比重分别为4.45%、3.92%、3.05%、1.38%。

这意味着,匠心家居在中国国内市场的开拓尚在筹划阶段,尚未取得实质性成果。

下游行业方面,中国的家具行业离不开下游房地产市场的影响。2016-2020年,中国房地产的行业发展或“放慢脚步”。

据招股书,根据中国国内的消费习惯,家具的购买大多发生在新房购置或者旧房装修之后,因此,家具的消费需求与房地产市场的发展存在一定关联。

且招股书显示,不同于境外市场的经营模式,匠心家具在中国国内的客户群体为终端消费者,以自主品牌建设和推广为主。

对此,匠心家居称,公司境外经营主要以ODM为主,自主品牌建设经验相对有限,公司现有团队的经营管理经验难以直接复制应用于境内自主品牌的开拓。

从中国终端消费者的消费习惯来看,近年来,中国房地产投资完成额增速呈下降趋势。

据东方财富Choice数据,2007-2020年,中国房地产投资完成额分别为2.53万亿元、3.12万亿元、3.62万亿元、4.83万亿元、6.18万亿元、7.18万亿元、8.6万亿元、9.5万亿元、9.6万亿元、10.26万亿元、10.98万亿元、12.02万亿元、13.22万亿元、14.14万亿元,2008-2020年,中国房地产投资完成额增速分别为23.39%、16.15%、33.16%、28.05%、16.19%、19.79%、10.49%、0.99%、6.88%、7.04%、9.44%、10.01%、7%。

不止中国房地产投资完成额增速放缓,中国商品房销售面积增速也未能“幸免”。

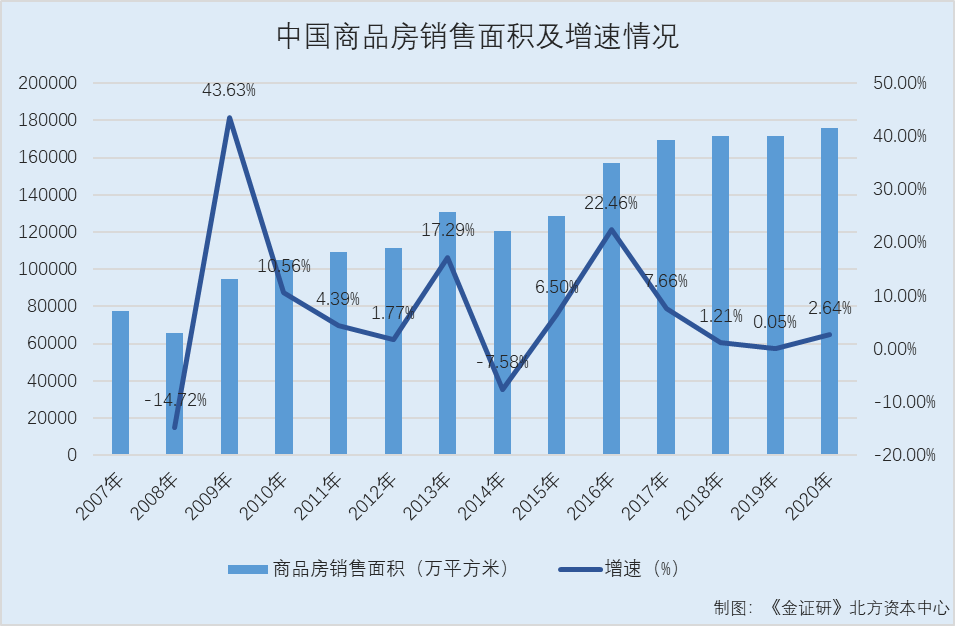

据国家统计局及东方财富Choice数据,2007-2020年,中国商品房销售面积分别为7.74亿平方米、6.6亿平方米、9.48亿平方米、10.48亿平方米、10.94亿平方米、11.13亿平方米、13.06亿平方米、12.06亿平方米、12.85亿平方米、15.73亿平方米、16.94亿平方米、17.15亿平方米、17.16亿平方米、17.61亿平方米,2008-2020年,中国商品房销售面积增速分别为-14.72%、43.63%、10.56%、4.39%、1.77%、17.29%、-7.58%、6.5%、22.46%、7.66%、1.21%、0.05%、2.64%。

整体来看,2007-2020年间,中国商品房销售面积同比增速呈现周期性,但自2017年起,中国地产销售面积则增速走低,且2018-2019年增速不及3%。即从中国房地产投资完成额、商品房销售面积来看,中国家具行业的下游房地产市场,或进入“降温”阶段。

此外,中国家具行业中,国内家具企业社会消费品零售总额多年“开倒车”。

据招股书,分析其募投项目新建智能家具生产基地的盈利前景时,匠心家居表示,国内市场发展潜力巨大,通过开拓国内市场,将带来强有力的新增长点,进而不断消化其新增产能。

上述或表明,匠心家居意欲通过新开拓的国内市场,来消化其募投项目的新增产能。

据东方财富Choice数据,2007-2020年,中国限额以上家具企业的社会消费品零售总额分别为233.6亿元、286.4亿元、432亿元、705亿元、1,181亿元、1,604亿元、1,958亿元、2,273亿元、2,445亿元、2,781亿元、2,809亿元、2,250亿元、1,970亿元、1,598亿元;2008-2020年,中国限额以上家具企业的社会消费品零售总额增速分别为22.6%、50.84%、63.19%、67.52%、35.82%、22.07%、16.09%、7.57%、13.74%、1.01%、-19.9%、-12.44%、-18.88%。

另外,据东方财富Choice数据,2011-2019年,中国家具制造业企业主营业务收入分别为4,992.3亿元、5,438.9亿元、6,462.75亿元、7,187.35亿元、7,872.5亿元、8,559.5亿元、9,056亿元、7,011.9亿元、7,346亿元,2012-2019年,中国家具制造业企业的主营业务收入增速分别为8.95%、18.82%、11.21%、9.53%、8.73%、5.8%、-22.57%、4.76%。

由上述情形可见,自2018年起,中国限额以上家具企业的社会消费品零售总额增速陷入“负增长”;不仅如此,中国家具制造业主营业务收入的增速,自2015年起走下坡路,2018年增速“断崖式”下滑至-22.57%。中国家具行业增长是否放缓?匠心家居是否错过中国家具市场高速增长阶段?

行业“内外交困”之下,匠心家居此番募投项目新增超1倍产能,能否消化?仍是未知数。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。