Photo by Ximena Ibañez on Unsplash

《金证研》沪深金融组 艾茉/作者 苏果 洪力/编审

作为国内老十家基金公司之一,华安基金公司背靠着众多上海本地的优质国企大股东,掌握着优渥的资源。在经历22年的的发展后,华安基金公司无论在净资产规模还是在排名上都早已淡出一线基金行列,与华夏基金、南方基金、博时基金这些老十家基金公司并非同一个“梯队”。

华安基金新总经理童威上任,虽然高举提高主动管理能力的“大旗”,但是华安基金近年来权益类基金的规模却原地踏步,货币基金的规模突飞猛进,货币基金规模逆转超过非货币规模。华安基金在ETF指数基金赛道也没有大的突破,无特色产品,饱受旗下指数基金规模小屡屡清盘的困扰。

在投研力量建设上,华安基金的基金经理团队偏年轻化,无业内资深大将。副总经理翁启森,虽资历老,但年化收益率偏低,其亲自操盘的华安物联网主题股票基金表现“黯然失色”,大幅跑输业绩基准。

一、沪上老牌基金公司发展掉队,童威上任五年非货币规模占比大幅下降

华安基金成立于1998年6月,是老十家基金公司之一。股东分别为上海电气(集团)总公司、上海国际信托有限公司、上海工业投资(集团)有限公司、上海锦江国际投资管理有限公司和国泰君安投资管理股份有限公司。大股东均为上海本地实力国企,华安基金可以说是一成立就掌握着优渥的资源。

在华安基金的发展历史上绕不开韩方河的名字,韩方河时任华安基金第一任总经理,系中国基金业元老级大咖。韩方河作为华安基金的第一任总经理,全程参与了华安基金的创建。在韩方河的任期内,华安基金创下了多个基金市场第一。

2001年9月发行并成立的华安创新成为业内首只开放式基金,开启了中国基金业发展的新序幕;2002年11月,推出了国内第一只指数增强型证券投资基金--华安上证180指数增强型证券投资基金;2003年12月,推出国内第一只货币市场基金--华安现金富利投资基金;2006年10月,推出了中国第一只海外投资基金(QDII)华安国际配置,中国境内的基金开始扬帆起航试水国际资本市场。

早年的华安基金在韩方河的领导下,规模排名一直稳稳地排在TOP 5之内。只是“成也萧何,败也萧何”,韩方河成就了华安基金早年的丰功伟业,但也差点毁了华安基金。2006年10月16日,华安基金宣布公司总经理韩方河因涉嫌个人违纪正在接受调查。2007年9月19日,原华安基金公司总经理韩方河案在上海市一中院开庭,其被控操纵股价罪及受贿罪。同年9月26日,上海市第一中级人民法院作出判决,韩方河因受贿400多万元及共同操纵股价罪,两罪并罚,被判处有期徒刑18年。

而戏剧性的是,韩方河曾在接受媒体采访时表示,基金经理最重要的素质不是智慧而是品格,可是韩方河却为了自己的一己私利收受贿赂和操纵股价而锒铛入狱。2006年韩方河东窗事发后,对华安基金的打击深远,总资产年末排名由2005年的第三名,直接掉到2006年的第十二名,从此再也没有进入到TOP5之列。

韩方河东窗事发后,2006年11月,时任上海国际信托投资公司副总经理的俞妙根紧急上任华安基金总经理,并代理董事长,主持日常经营工作。“救火队长”俞妙根上任后在其努力下,华安基金各项工作逐渐恢复正常。在俞妙根2006年-2009年的任期内,华安基金在全市场基金公司中的排名有所恢复,净资产排名2007-2009年连续三年稳定地保持在第八名,只不过华安基金仍无缘TOP5之列,其已经错过了最好的发展窗口期。

2015年7月,华安基金迎来了新的掌门人,即第四任总经理童威。公开资料显示,童威历任上海证券有限责任公司研究发展中心总经理,上海国际集团有限公司研究发展总部副总经理(主持工作),上投摩根基金管理有限责任公司副总经理,上海国际集团有限公司战略发展总部总经理兼董事会办公室主任,华安基金管理有限公司副总经理。

2018年,童威在接受中国基金报采访时表示,华安基金将继续围绕投研核心能力建设,打造基于大类资产配置框架下的投研能力、产品能力和服务能力,努力形成差异化的竞争优势。要求我们从资产配置框架出发,强化主动管理能力,追求风险可控前提下的稳健投资收益,在传承和创新中打造一流资产管理公司。

2015年上任至今5年时间里,童威并没能带领华安基金重回往日的辉煌,甚至在非货币净资产排名,以及权益类基金的投研能力都有所倒退。在关键的非货币排名上2016年后被挤出前十位,目前仅排在第十四位。截止到2020年6月30日,基金净资产为3,988.73亿元,非货币规模为1,946.32亿元。总净资产排名在第16位,非货币排名第14位。相比2019年末的总净资产排名14名,非货币排名第13位,2020年Q2有所下降。

在基金公司营收数据上,华安基金2019年的营业收入和净利润分别为18.52亿元、4.5亿元。在全市场的基金公司中,营业收入和净利润排名分别在第12名和第18名。2019年营业收入头部前五的天弘基金(72.40亿元)、易方达基金(61.80亿元)、汇添富基金(40.78亿元)、华夏基金(39.74亿元)、南方基金(38.72亿元)。华安基金不仅与头部基金公司相比差距悬殊,就是与第十名银华基金(22.30亿元)相比,被拉开不小差距。

在最关键也最能体现基金公司投研实力的非货币基金占比上,从2017年开始后,华安基金非货币基金占比大幅下降。2016年非货币占比为79%,2017年还有64.79%,而到了2018年出现断崖式下降至40.43%,而后的时间维持在50%以下的水平。

非货币规模大幅下降,意味着华安基金自2018年后净资产规模的增加,是建立在货币基金规模暴增的基础上。2017年,彼时货币基金的规模仅有688.55亿元,非货币规模为1,162.77亿元,彼时非货币规模还能比货币基金还多。而到了2018年,货币基金的规模飙升为1,671.91亿元,而非货币规模仅为1,135.07亿元,非货币规模相比2017年不升反降。此后货币基金的规模超过非货币规模,实现了反转。

二、华安中证民企成长ETF不足一年即清盘,多只ETF基金规模小迷你化

随着指数基金市场的逐渐火爆,尤其是ETF基金越来越受到投资者青睐,华安基金公司也频频布局指数基金赛道。只是从效果上看,华安基金在指数基金这个赛道上发展并非顺风顺水,旗下基金频频面临规模小不得不清盘的困扰。

华安基金发布公告称,旗下华安中证民企成长ETF份额持有人大会于2020年6月15日通过了终止基金合同有关事项的议案。6月16日,华安中证民企成长ETF进入清算程序。而另一只同样遭遇清盘命运的华安沪深 300 指数分级基金,2020年6月10发布公告称,华安沪深 300 指数分级证券投资基金基金将终止上市交易,于2020年6月17日进入清算期。

华安中证民企成长ETF和华安沪深 300 指数分级基金,二只基金的命运殊途同归,皆因为规模太小而不得不清盘。尤其值得关注的是华安中证民企成长ETF,公开资料显示,华安中证民企成长成立于2019 年7 月26日,从成立到清算还不到一年,截至6月22日,该基金规模仅为0.03亿元。从华安中证民企成长ETF的规模变化来看,该基金在成立时也仅有2.67亿元的规模,刚刚满足基金成立的要求,在基金封闭期结束后,帮忙资金一撤走就仅剩下了0.64亿元,2020年年末时再次缩水到0.13亿元。

华安中证民企成长ETF,该基金跟踪的指数为中证民企成长指数。中证民企成长指数按照综合考虑民企的成长和估值等指标,从沪深两市选取300 家有代表性的民营上市公司组成,以反映A股市场具有竞争力的民营上市公司的整体表现。从行业上看,中证民企成长指数主要集中于生物医药、计算机、电子、通信等高科技行业,以及电气设备、机械制造等先进制造业,代表了我国经济发展的未来方向。投资管理上,基金采取完全复制的管理方法跟踪指数,控制基金的跟踪误差和跟踪偏离度。

另外一只已经清盘的指数基金华安沪深 300 指数分级基金,成立于2012年6月25日,截止到2020年6月22日清盘时净资产规模仅为0.10亿元。华安沪深 300 指数分级基金,包括华安沪深300、华安沪深300A、华安沪深300B。从该基金的规模变动情况看,该基金在成立后的规模最高也不超过3.24亿元。2020年3月31日时就只剩下0.17亿元。从华安沪深 300 指数分级基金的持有人结构上看,该基金从2017年6月30日开始,机构持有比例高达90%以上。或许是机构投资者大规模撤离后,只剩下一个空壳。

华安沪深300指数分级基金和华安中证民企成长ETF,这二只指数基金只是华安基金旗下指数基金窘境的的典型例子罢了,华安MSCI中国A股国际ETF、华安沪深300行业中性低波动ETF、华安CES港股通精选100ETF这3只ETF同样面临着基金净资产远小于5,000万元随时可能清盘的命运。华安MSCI中国A股国际ETF,成立于2018年9月27日,截止到2020年6月30日,基金净资产为0.26亿元;华安沪深300行业中性低波动ETF,成立于2019年3月3日,截止到2020年6月30日,基金净资产为0.31亿元;华安CES港股通精选100ETF,成立于2018年4月27日,截止到2020年6月30日,净资产规模仅为0.38亿元。

华安基金ETF所面临的困境,也反映出ETF这个赛道上竞争异常激烈,行业内ETF强者恒强的马太效应越来明显。一方面ETF规模将逐渐向头部产品集中,强者恒强,形成正向的循环。而另一方面,那些追踪指数的能力、流动性、渠道能力等均弱于同类产品的产品将越来越迷你化规模逐渐缩水,从而被动触发清盘条件,最后陷入不得不清盘的局面。

三、“老将”翁启森多只基金平均年化收益低,操盘华安物联网屡输业绩基准

华安基金现有基金经理41人,基金经理从业年限在五年以上含5年的有16人,其中十年以上的老将有6人。从业年限在五年以下的有25人,而其中从业年限在两年以下有12人。从业年限在五年以下的占比达到了60%,基金经理团队偏年轻化。

在基金经理团队中,职位最高资历最老的当属翁启森。公开资料显示,翁启森拥有23年的证券从业年限,9.8年的基金经理从业年限。其曾在台湾JP证券任金融产业分析师及投资经理,台湾摩根富林明投信投资管理部任基金经理,台湾中信证券投资总监助理,台湾保德信投信任基金经理。2008年4月加入华安基金管理有限公司,任全球投资部总监。2010年9月起担任华安香港精选股票型基金的基金经理。2013年6月起担任基金投资部兼全球投资部总监,现任华安基金副总经理兼首席投资官。现任基金资产总规模17.62亿元,任职期间最佳基金回报210.30%。

作为一个来自台湾的,拥有23年证券从业年限的的基金业老将,翁启森的从业业绩如何呢?据同花顺iFind数据,翁启森任职期间的几何总回报为825%,几何平均年化收益率为6.11%,算术平均年化收益率为0.86%。而其算术平均年化收益率在华安基金所有基金经理中,刨除基金经理年限不足一年的3名新人,排名倒数第一名。

在2010年9月19日-2020年8月5日期间,翁启森在华安基金一共管理8只基金,业绩最差的是华安生态优选混合;2015年6月16日-2016年9月21日464天的区间里,区间回报为-32.82%,年化回报为-26.87%。业绩最好的为华安大国新经济股票,2014年4月15日-2020年8月5日,2,306天里的区间回报为210.30%,年化回报为19.63%。

此外,翁启森现管理着四只基金,其中华安物联网主题股票和华安大国新经济股票为其独立管理,上述的二只基金均为翁启森独立管理。二只基金的成立年限仅相隔一年左右,而业绩却大相径庭差距甚远。华安大国新经济股票的区间回报为210.30%,年化回报为19.63%。华安物联网主题股票,1,970天的任期内,区间回报为26.30%,年化回报4.42%,二只基金的年化回报相差4倍左右。

而华安物联网主题股票,成立于2015年3月17日,净资产规模为10.44亿元(2020年6月30日),截止到2020年8月5日,单位净值和累计净值为1.2630元。该基金从成立之初至今的净值增长率为26.30%,2020年开年至今的净增长率为44.18%。

需要支出的是,华安物联网主题股票重点投资于与物联网相关的子行业或企业,在严格控制风险的前提下,力争把握该主题投资机会实现基金资产的长期稳健增值。投资策略上采取相对稳定的资产配置策略,一般情况下将保持股票配置比例的相对稳定,避免因过于主动的仓位调整带来额外的风险。个股选择方面通过对物联网相关子行业的精选以及对行业内相关股票的深入分析,挖掘该类型企业的投资价值。本基金的投资组合比例为:股票资产投资比例为基金资产的 80%-95%,其中,投资于物联网相关的股票资产的比例不低于非现金基金资产的80%。

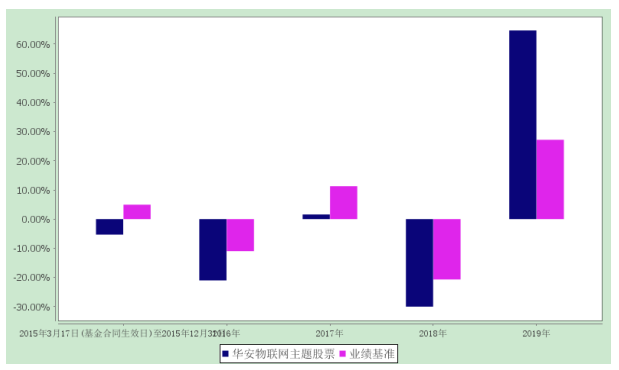

(图片来源:华安物联网主题股票基金2019年年报)

从已经披露的2019年年报来看,该基金自基金合同生效以来的份额累计净值增长率与业绩基准收益率的历史走势对比图可以看出,华安物联网主题股票绝大多数时期走势弱于业绩比较基准,在股市向好时跑输业绩基准,在股市回调时基金回撤率又大幅超过业绩基准。该基金业绩比较基准:80%×中证 800 指数收益率+20%×中国债券总指数收益率。

具体表现在基金过往的业绩上,查阅其2018年、2017年、2016年报可知,2018年的份额净值增长率为-30%,同期比较基准增长率为-20.67%;2017年的份额净值增长率为 1.60%,同期业绩比较基准增长率为11.28%;2016年份额净值增长率为-21.01%,同期业绩比较基准增长率为-10.98%。

进入2019年,华安物联网主题股票基金的业绩好像开挂一样,2019年报告期内份额净值增长率为64.66%,同期比较基准增长率为27.19%。2019年其净值增长率优于业绩比较基准的根本原因,在于2019年A股市场受益于市场系统性估值提升,资金对优质资产和核心科技方向的龙头公司重新定价和增加配置的过程。也就是说该基金在2019年偏向受益于A股系统型上升所带来的超额收益,择时的因素影响突出。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。