《金证研》南方资本中心 望山/作者 欢笙 映蔚/风控

中国经济增长的要素结构在新常态下正发生巨变,科技创新、制度创新、管理创新、业态创新等发展方式备受关注。而企业的创新能力,通常能为其注入可持续发展的“血液”。其中,以技术创新成果为核心的专利权,既是保护创新成果的有力手段,也是企业提高竞争力的重要支撑。反观张家港海锅新能源装备股份有限公司(以下简称“海锅股份”),其研发费用率、研发人员数量占比、专利数量均落后于同行业可比公司水平。

不仅如此,海锅股份一项核心技术专利且或存可替代性,该专利产品性能或不及竞争对手,该项发明专利遇“劲敌”,其创新能力或遭“拷问”。另一方面,在毛利率两年不及同行均值的同时,海锅股份市场占有率不足0.5%,而受风电“抢装潮”的影响,其风电装备锻件业务收入快速增长,但抢装潮后,随着平价上网的全面实施以及并网机制改变,海锅股份未来下游需求是否遭遇增长回落的窘境?不得而知。

一、市占率不足0.5%,下游“抢装潮”后未来需求增长或降温

近两年来,海锅股份锻件市场占有率尚不足0.5%,且其毛利率不及同行均值水平。

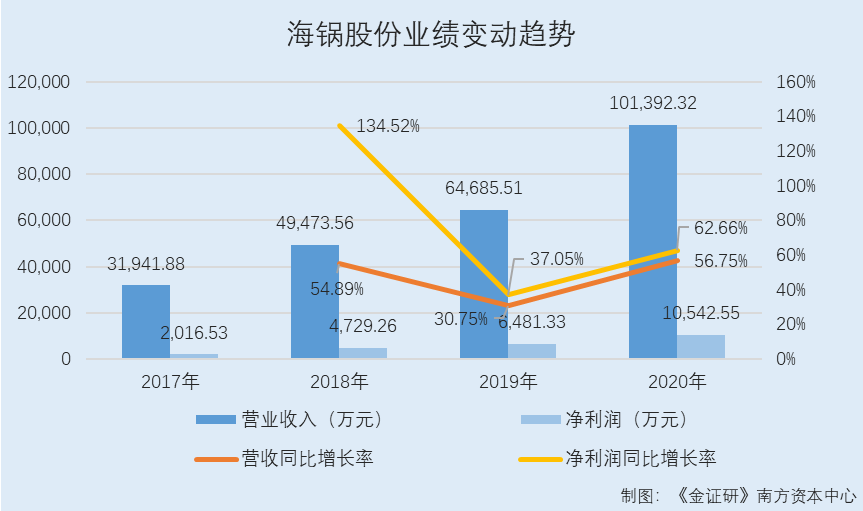

据签署日为2021年3月12日签署的招股书及签署日为2021年5月12日的招股书,2017-2020年,海锅股份营业收入分别为3.19亿元、4.95亿元、6.47亿元、10.14亿元,2018-2020年分别同比增长54.89%、30.75%、56.75%。

2017-2020年,海锅股份净利润分别为2,016.53万元、4,729.26万元、6,481.33万元、10,542.55万元,2018-2019年分别同比增长134.52%、37.05%、62.66%。

此外,海锅股份的净资产收益率呈下滑趋势。

据招股书,2018-2020年,海锅股份扣除非经常性损益后的加权平均净资产收益率分别为22.04%、23.09%、21.11%。

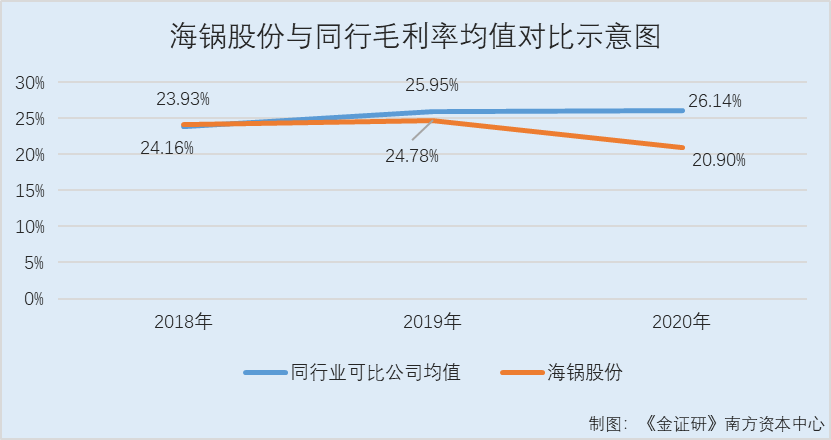

据招股书,2018-2020年,海锅股份的毛利率分别为24.16%、24.78%、20.9%。

据招股书,2018-2020年,海锅股份的同行业可比公司南京迪威尔高端制造股份有限公司(以下简称“迪威尔”)毛利率分别为26.98%、29.99%、27.92%;江阴市恒润重工股份有限公司(以下简称“恒润股份”)的毛利率分别为24.73%、26.17%、30.02%;张家港中环海陆高端装备股份有限公司(以下简称“中环海陆”)的毛利率分别为20.08%、21.68%、20.48%。

即2018-2020年,同行业可比公司的均值分别为23.93%、25.95%、26.14%。2019-2020年,海锅股份的毛利率低于同行业可比公司均值。

与此同时,海锅股份锻件市场率不足0.5%。

招股书显示,海锅股份主要从事大中型装备专用锻件的研发、生产和销售,主要产品分为油气装备锻件、风电装备锻件、机械装备锻件、其他锻件四大类。

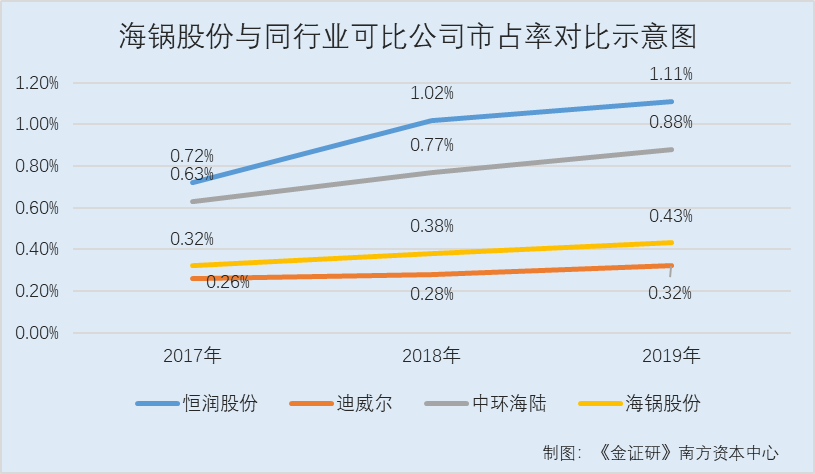

据招股书,若以锻件产量在中国锻件总产量的占比表示市场占有率,2017-2019年,海锅股份锻件市场占有率分别为0.32%、0.38%、0.43%。

同期,同行业可比公司恒润股份的市场占有率分别为0.72%、1.02%、1.11%,迪威尔的市场占有率分别为0.26%、0.28%、0.32%,中环海陆的市场占有率分别为0.63%、0.77%、0.88%。

可见,海锅股份市场占有率略高于迪威尔,低于恒润股份、中环海陆。

而按应用领域来看,海锅股份来自风电装备锻件的收入占比逐年攀升,截至2020年收入占比超五成。

据招股书,2018-2020年,海锅股份油气装备锻件收入占主营业务收入比例分别为60.26%、63.28%、27.62%;风电装备锻件收入占主营业务收入比例分别为10.24%、17.87%、59.97%,机械装备锻件收入占主营业务收入比例为18.64%、11.84%、9.35%。

对此,海锅股份在招股书中称,自2019年国家发改委《关于完善风电上网电价政策的通知》发布以来,为了使相应的风电项目能在规定时间内实现并网,以享受补贴电价,相关企业开始进行项目抢装建设,风电行业出现“抢装潮”。风电行业的抢装带动风电装备相关产业的需求激增,导致上游锻件量价齐升。

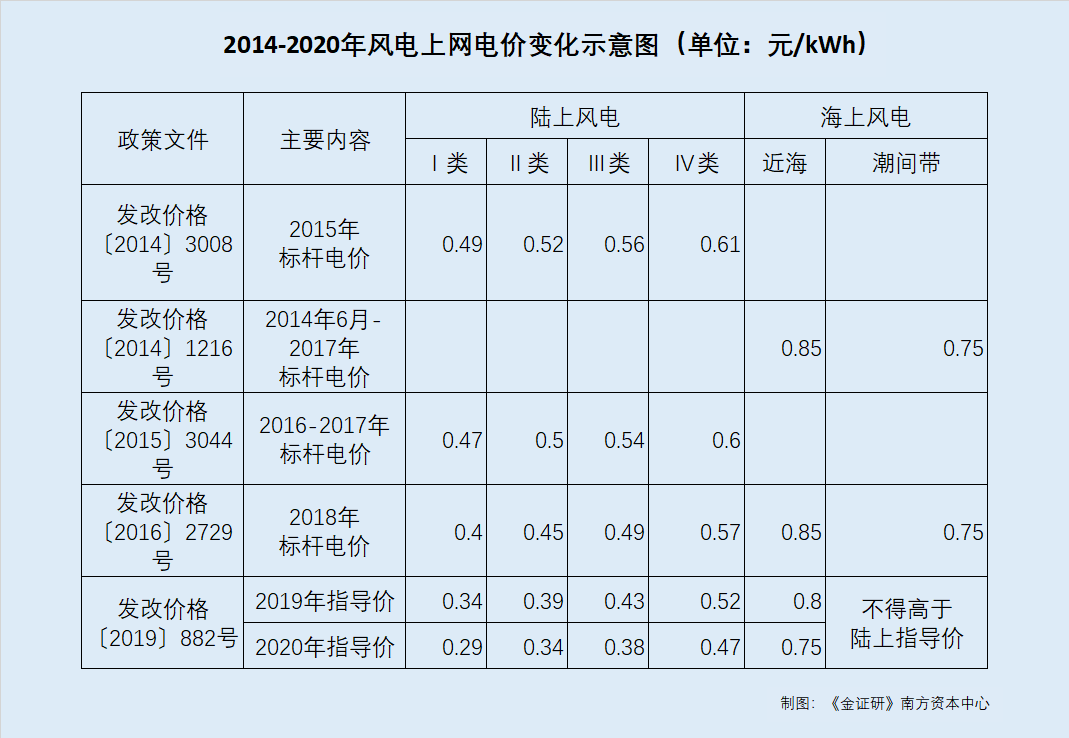

值得注意的是,从2014年到2020年,国家发改革委不断下调上网电价,导致风电电价一路“走低”。

据发改价格〔2014〕3008号文件,对陆上风电继续实行分资源区标杆上网电价政策。将第I类、II类和III类资源区风电标杆上网电价每千瓦时降低2分钱,调整后的标杆上网电价分别为每千瓦时0.49元、0.52元和0.56元;第IV类资源区风电标杆上网电价维持现行每千瓦时0.61元不变。

据发改价格〔2014〕1216号文件,对非招标的海上风电项目,区分潮间带风电和近海风电两种类型确定上网电价。2017年以前(不含2017年)投运的近海风电项目上网电价为每千瓦时0.85元(含税,下同),潮间带风电项目上网电价为每千瓦时0.75元。

据发改价格〔2015〕3044号文件,实行陆上风电、光伏发电上网标杆电价随发展规模逐步降低的价格政策。为使投资预期明确,陆上风电一并确定2016年和2018年标杆电价。该文件规定,2016年陆上风电第I类、II类、III类和第IV类资源区风电标杆上网电价分别为每千瓦时0.47元、0.5元、0.54元和0.6元;2018年陆上风电第I类、II类、III类和第IV类资源区风电标杆上网电价分别为每千瓦时0.44元、0.47元、0.51元和0.58元;海上风电项目上网电价维持不变。

据发改价格〔2016〕2729号文件, 根据当前新能源产业技术进步和成本降低情况,降低2018年1月1日之后新核准建设的陆上风电标杆上网电价。该文件规定,第I类、II类、III类和第IV类资源区风电标杆上网电价分别为每千瓦时0.4元、0.45元、0.49元和0.57元;近海风电项目标杆上网电价为每千瓦时0.85元,潮间带风电项目标杆上网电价为每千瓦时0.75元。

据发改价格〔2019〕882号文件,2019年I~IV类资源区符合规划、纳入财政补贴年度规模管理的新核准陆上风电指导价分别调整为每千瓦时0.34元、0.39元、0.43元、0.52元(含税、下同);2020年指导价分别调整为每千瓦时0.29元、0.34元、0.38元、0.47元。2019年符合规划、纳入财政补贴年度规模管理的新核准近海风电指导价调整为每千瓦时0.8元,2020年调整为每千瓦时0.75元。新核准近海风电项目通过竞争方式确定的上网电价,不得高于上述指导价。

且上述文件指出,将风电标杆上网电价改为指导价。新核准的风电项目上网电价全部通过竞争方式确定,不得高于项目所在资源区指导价。2018年底之前核准的陆上风电项目,2020年底前仍未完成并网的,国家不再补贴;2019年1月1日至2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。2021年开始新增陆上风电项目全部平价上网,不再补贴。

且海锅股份在招股书表示,随着中国国内风电平价上网政策的逐步实施,风电项目投资收益可能会受到不利影响,风电行业上游组件以及锻件供应商利润空间可能会被压缩。

在毛利率近两年不及同行均值的同时,海锅股份市场占有率不足0.5%,而受风电“抢装潮”的影响,报告期内,海锅股份风电装备锻件业务收入快速增长,成为主要的收入来源。但抢装潮后,随着平价上网的全面实施以及并网机制改变,海锅股份未来下游需求是否遭遇“透支”的窘境?不得而知。

二、研发费用率及研发人员数量占比低于同行,专利数量在同行“垫底”

需要指出的是,海锅股份称,其自成立以来一直致力于技术与工艺水平的提升与创新,但其研发费用率及研发人员数量占比却低于同行,且其专利数量在同行“垫底”,令人唏嘘。

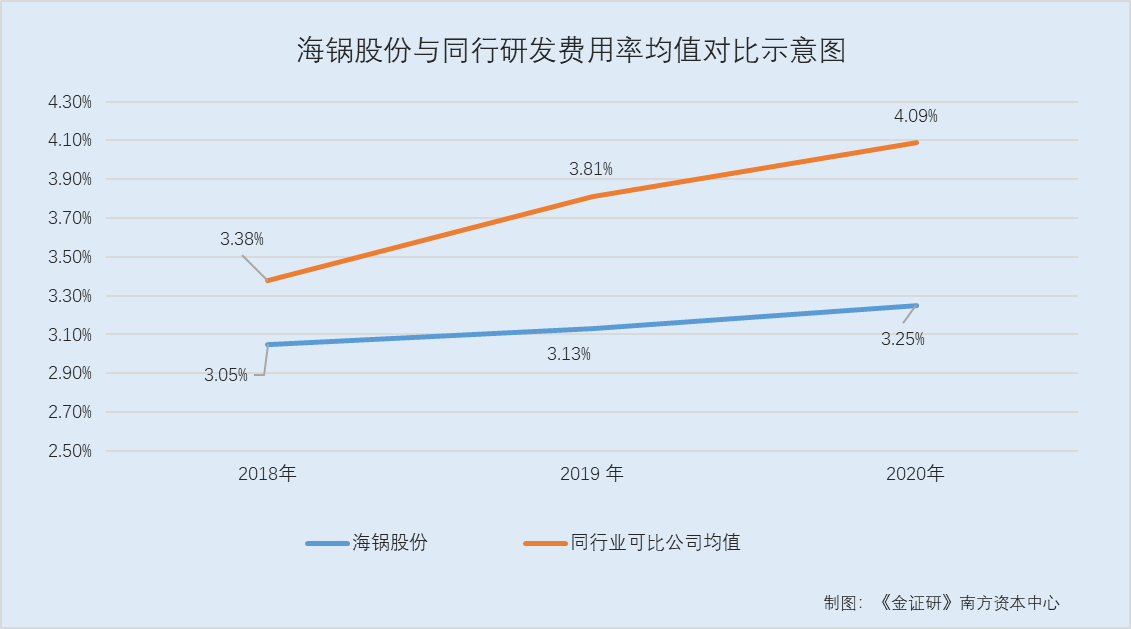

据招股书,2018-2020年,海锅股份研发费用分别为1,509.33万元、2,027.18万元、3,291.33万元,同期占营业收入比例分别为3.05%、3.13%、3.25%。

对比海锅股份同行业可比公司,2018-2020年,迪威尔的研发费用率分别为3.05%、4.16%、5%;恒润股份的研发费用率分别为3.93%、4.16%、4.16%;中环海陆的研发费用率分别为3.15%、3.12%、3.1%。

2018-2020年,上述三家同行业可比公司的研发费用率均值分别为3.38%、3.81%、4.09%。

可以看出,2018-2020年,海锅股份的研发费用率均低于上述3家同行业可比公司均值。

除此之外,海锅股份的研发人员数量占比均低于三家同行业可比公司,且发明专利数量也在同行业“垫底”。

据招股书,截至2020年12月31日,海锅股份研发人员为48人,研发人员占员工总人数的比例为9.56%。

据中环海陆招股书,截至 2020 年 12 月 31 日,中环海陆共有研发人员42人,占其员工总数的比例为 13.13%。

据迪威尔2020年报,截至2020年12月31日,迪威尔研发人员共114人,研发人员数量员工总人数的比例为15.36%。

据恒润股份2020年报,截至2020年12月31日,恒润股份研发人员共138人,研发人员占员工总人数的比例为12.04%。

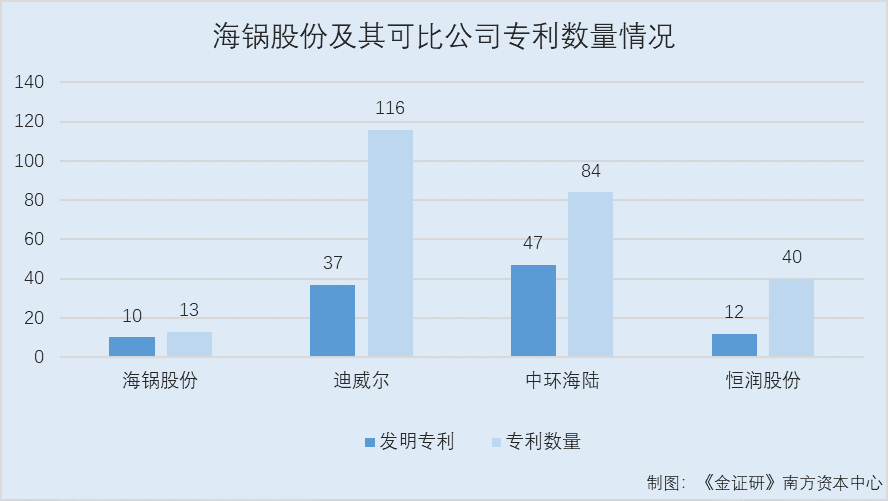

而专利数量方面,据招股书,截至5月12日,海锅股份共获得专利13项,其中发明专利10项。

招股书显示,迪威尔拥有境内外专利 116项,其中发明专利37项;中环海陆拥有专利84项,其中发明专利47项;恒润股份拥有专利40项,其中发明专利12项。

上述情形可见,海锅股份拥有的专利数量远不及同行业可比公司,或在同行业“垫底”。

三、核心技术专利或存可替代性,专利产品性能不及竞争对手或遇“劲敌”

经《金证研》南方资本中心研究,海锅股份不仅在专利数量及研发费用率不占优势,其在核心专利方面或遇到“劲敌”。

据招股书,海锅股份主要产品的生产工序包括下料、锻造、热处理、粗加工、精加工等工艺流程。

据招股书,热处理主要包括正火、退火、回火、淬火、固溶等多种形式,主要工序形式以“正火+退火”、“正火+回火”、“退火”、“淬火+回火”、“淬火+回火+退火”、“固溶”为主。海锅股份锻件热处理主要是锻件的“淬火+回火”(俗称“调质”)。

据招股书,“风电用高性能42CrMo4环锻件的锻造及热处理工艺”系海锅股份的核心技术之一,该核心技术应用于风电装备锻件中的轴承圈及齿轮圈的锻造及热处理,所制得的产品提升了性能的稳定程度,延长了使用寿命。

该核心技术对应的专利是“风电回转轴支承用42CrMo4环锻件的加工方法”专利号为ZL201310518115.5。

据国家知识产权局,发明专利“风电回转轴支承用42CrMo4环锻件的加工方法”,案件状态为专利权维持。

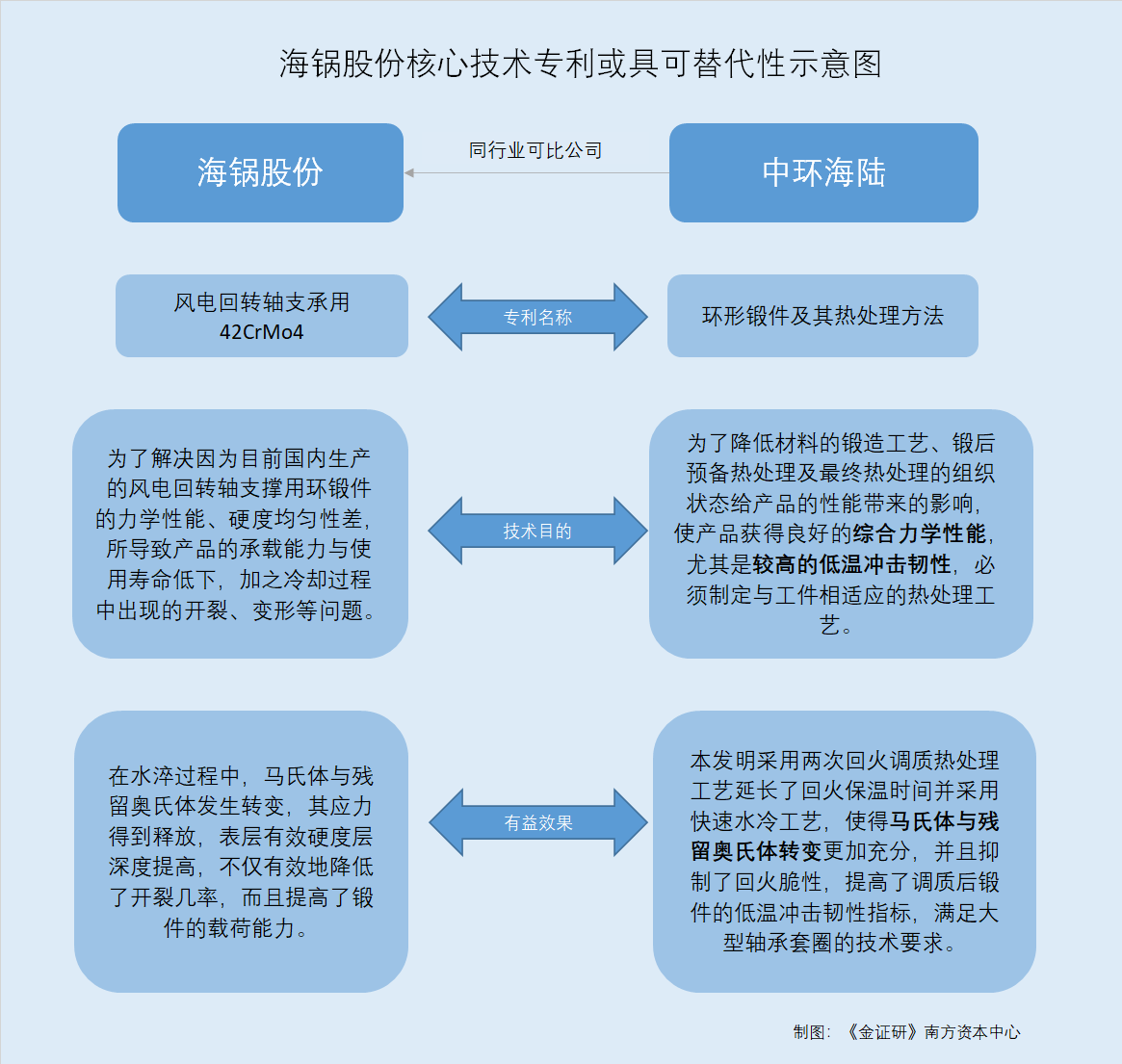

据发明专利“风电回转轴支承用42CrMo4环锻件的加工方法”说明书,该发明专利是为了解决目前国内生产的风电回转轴支撑用环锻件的力学性能、硬度均匀性差,导致产品的承载能力与使用寿命低下,加之冷却过程中出现的开裂、变形等问题,而提供一种生产冲击韧性好、负荷能力高的风电回转轴承用42CrMo4环锻件的加工办法。

该发明专利的加工方法是,将经锻造、冲孔等工序制作出的工件,加热至850±10℃,进行水淬。在水淬初期,表层温度迅速下降到850℃以下发生马氏体相变,由于马氏体比容大于过冷奥氏体,相变引发体积膨胀,表层应力状态急剧变化,由拉应力向压应力迅速转化,此时将工件从水中取出置于空气中缓冷,热量将由心部向表层传递,表面已生成的马氏体组织由于温度上升得到“自回火”处理,其应力得到释放,表层有效硬度层深度提高,不仅有效地降低了开裂几率,而且提高了锻件的载荷能力。

由于采用保温罩保温缓冷至500℃左右,然后快速冷却,细化钢的晶粒,增加晶界面积,从而使所制得的锻件既能满足强度和硬度技术要求,而且其冲击韧性值也能达到规定的性能要求。

而该发明专利或存可替代性。

据招股书,在其同行业可比公司中,中环海陆是一家从事工业金属锻件研发、生产和销售的企业,其主要产品包括轴承锻件、法兰锻件、齿圈锻件等工业金属锻件,在风电装备锻件、机械装备锻件领域与海锅股份存在竞争关系。

据国家知识产权局数据,中环海陆拥有一项名为“环形锻件及其热处理方法”的发明专利,专利号为2016107703327。

发明专利“环形锻件及其热处理方法”的背景技术显示,对于有效厚度较大的大型锻件,产品的性能主要受材料的锻造工艺、锻后预备热处理及最终热处理的组织状态影响。为了获得良好的综合力学性能,尤其是较高的低温冲击韧性,必须制定与工件相适应的热处理工艺。

且发明专利“环形锻件及其热处理方法”公开了一种环形锻件及其热处理方法,该热处理方法包括锻造后正火工艺热处理、第一次回火调制热处理、第二次回火调制热处理。该发明采用两次回火调质热处理工艺延长了回火保温时间并采用快速水冷工艺,使得马氏体与残留奥氏体转变更加充分,并且抑制了回火脆性,提高了调质后锻件的低温冲击韧性指标,满足大型轴承套圈的技术要求。

据国家知识产权局数据,海锅股份专利“风电回转轴支承用42CrMo4环锻件的加工方法”对锻件热处理过程中仅一次调质热处理,而中环海陆专利“环形锻件及其热处理方法”对锻件进行热处理时进行一次调质热处理,并对优选的锻件材料进行第二次的回火调质热处理。

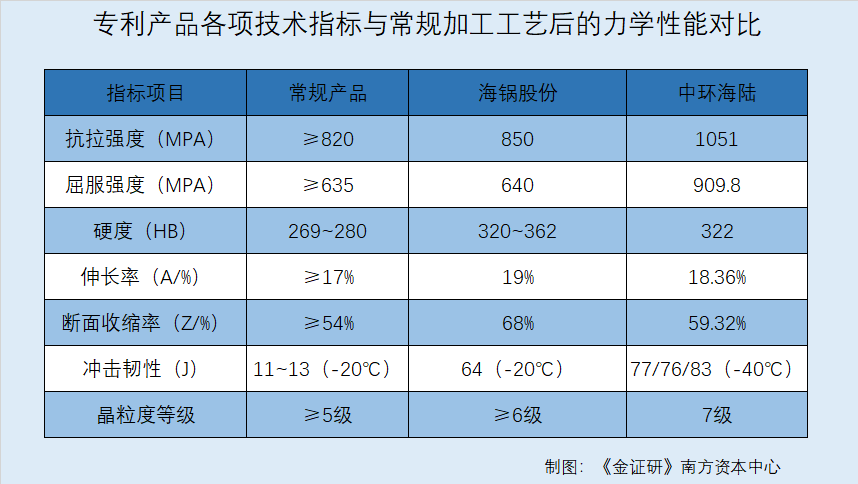

据国家知识产权局数据,海锅股份发明专利“风电回转轴支承用42CrMo4环锻件的加工方法”所产出的产品抗拉强度850MPA,屈服强度640MPA,硬度320~362HB,伸长率19%,断面收缩率68%,冲击韧性(-20℃)64J,晶粒度等级≥6级;而常规加工工艺后产品抗拉强度≥820MPA,屈服强度≥635MPA,硬度269~280HB,伸长率≥17%,断面收缩率≥54%,冲击韧性(-20℃)11~13J,晶粒度等级≥5级。

据招股书,海锅股份称其研发的风电回转轴支承用42CrMo4 环锻件加工方法能够提供生产力学性能优异、硬度均应性好的环形锻件,具有高于常规产品的抗拉强度、屈服强度、硬度、伸长率、断面收缩率、冲击韧性、晶粒度等级。

这是否说明上述技术指标数值越大,其产品性能越好?不得而知。

据国家知识产权局数据,中环海陆发明专利“环形锻件及其热处理方法”所产出的产品抗拉强度1,051MPA,屈服强度909.8MPA,硬度322HB,伸长率18.36%,断面收缩率59.32%,冲击韧性(-40℃)77~83J,晶粒度等级7级。

可以看出,海锅股份与中环海陆的两项发明专利均是为了使锻件获得更良好的冲击韧性及更好的力学性能,海锅股份的锻件或仅在伸长率及断面收缩率上要略优于中环海陆,而在抗拉强度、屈服强度、冲击韧性、晶粒度等级指标上均不如中环海陆,这能否说明中环海陆的技术或更具优势?海锅股份该项专利是否遇“劲敌”?或该“打上问号”。

上述情形可见,技术创新是企业可持续发展的动力,而海锅股份在研发费用率、专利数量、研发人员占比三项指标均不及同行,且其一项核心专利技术与同行竞争对手“撞车”,且专利产品性能或“落后”于对手,令人唏嘘。

种种问题拷问之下,海锅股份此番上市或遇一场“大考”。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。