不知不觉,2021年已经走过四分之三了,对于今年的A股市场,有人认为是牛市,也有人认为是熊市,其本质在于板块轮动加快、风格演绎极端化,从而出现“冰火两重天”的景象,更有投资者不禁唏嘘,“一顿操作猛如虎,亏得只剩两块五”。

事实上,目前全A股的PE分位数仅位于2005年以来的28%分位,水位较低,并不存在大的“系统性风险”,所以说,若长期布局,A股仍处在“舒适区间”。那么,站在9月底,对于接下来的四季度行情该如何看待?是否会迎来“吃饭行情”?

数据来源:wind,截至2021-09-28

首先,海外风险是“雷声大雨点小”。从当前看,可能的风险点主要在海外,包括美国债务上限问题、美联储Taper渐行渐近、秋冬季疫情的反复,但整体而言,四季度压力或较小。第一,从历史看,美国债务上限问题最终总能根据新的债务水平成功上调,所以说,即使美债市场会有流动性冲击,也只是短期的;第二,美联储Taper属于“预期内的风险”,而且落地时间或在年底,对于市场扰动较为有限;第三,从前期Delta病毒蔓延对经济的影响看,即使秋冬季疫情反复,只会影响经济修复的节奏,复苏仍是主旋律。

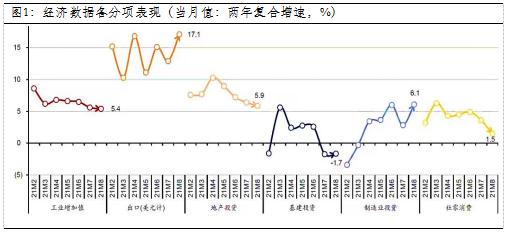

其次,国内经济下行压力大,政策“托底”可期。从8月经济数据看,相较于上半年和7月,除出口数据偏强、制造业投资数据有所改善外,基建与地产开发投资等数据大多放缓,消费也超预期下滑,叠加“缺煤限电+能耗双控”,中国经济不稳固现象凸显,四季度“稳增长”压力较大,或有政策“托底”。而且从三季度货币政策报告看,也是强调货币政策坚持“稳字当头”,加强与财政、产业、监管政策之间的协调,政策端较为友好。

数据来自wind,截至2021-08

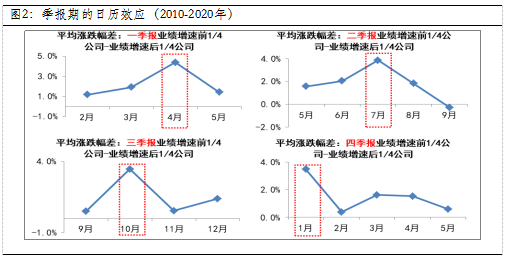

再者,“日历效应+春季躁动”,四季度A股行情或可期。一方面,参考2010-2020年季报期的日历效应,三季报的业绩交易窗口主要集中在10月。据统计,2010-2020年三季报业绩增速前1/4公司与后1/4公司的平均涨跌幅之差为3.5%,可见在业绩窗口期,聚焦“业绩高增”是有效的策略。另一方面,回顾过去十年,A股的春季行情启动或早或晚,时间跨度长短不一,但从未缺席。而且春季行情一般启动于12月至次年2月,持续时间1-3个月,考虑到明年春节在一月份,过年较早,春季躁动行情或提早启动。

数据来自wind,截至2021-06-30

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。