《金证研》北方资本中心 春山/作者 庭初/风控

此番上市,对于惠州仁信新材料股份有限公司(以下简称“仁信新材”)而言并非坦途。2022年1月26日,因申报会计师信永中和会计师事务所被证监会立案调查,仁信新材上市进程被中止。直到2022年3月6日,上述会计师事务所出具复核报告,深圳证券交易所恢复仁信新材发行上市审核。

上市背后,仁信新材所处的聚苯乙烯行业,趋向供需紧平衡状态,且行业内的不少企业扩张,下游行业增长乏力,未来仁信新材或面临竞争加剧的窘境。在此背景下,仁信新材因产能规模相对有限,超七成销售收入集中于华南地区。且仁信新材的市场占有率为不足5%。另外,仁信新材与可比公司存重叠客户,2021年,该客户对可比公司的采购量增加相反对仁信新材的采购量降低。仁信新材与该客户立的合作未来是否存在变数?而面对销售区域集中、行业供需紧平衡的情形,仁信新材的新增产能又能否消化?

在此背景下,2021年,仁信新材净利润与GPPS系列产品毛利率均下滑。雪上加霜的是,仁信新材的授权专利数量行业垫底,且其研发人员占比“向后看齐”。

一、行业趋向供需紧平衡状态,销售区域集中市占率不足5%

牵一发而动全身。行业的变动趋势影响企业的发展。需要关注的是,聚苯乙烯行业处于供需紧平衡状态。

1.1 2021聚苯乙烯表观消费量增速为1.98%,且行业逐步过渡到供需紧平衡状态

据仁信新材签署日期为2022年10月10日的招股说明书(以下简称“招股书”),仁信新材自设立以来,一直从事聚苯乙烯高分子新材料的研发、生产和销售。2019-2021年,仁信新材产品主要为通用级聚苯乙烯(GPPS,俗称“透苯”)和高抗冲聚苯乙烯产品(HIPS,俗称“改苯”)。

且招股书援引的统计数据,在行业整体产能方面,截至2021年12月,整个聚苯乙烯行业总的年产能为455万吨,其中GPPS总年产能为286万吨,HIPS总年产能为169万吨。在产能分布方面,国内聚苯乙烯的产能分布主要集中在华东地区,该地区的聚苯乙烯年总产能为320万吨,其次是华南地区,对应的聚苯乙烯年总产能为84万吨。

另外,2019-2021年,聚苯乙烯行业的整体开工负荷分别为78.78%、78.43%、72.25%,对应期间的产量规模分别为290.37万吨、301.94万吨、328.72万吨。整个聚苯乙烯市场已开始逐渐过渡到供需紧平衡状态。

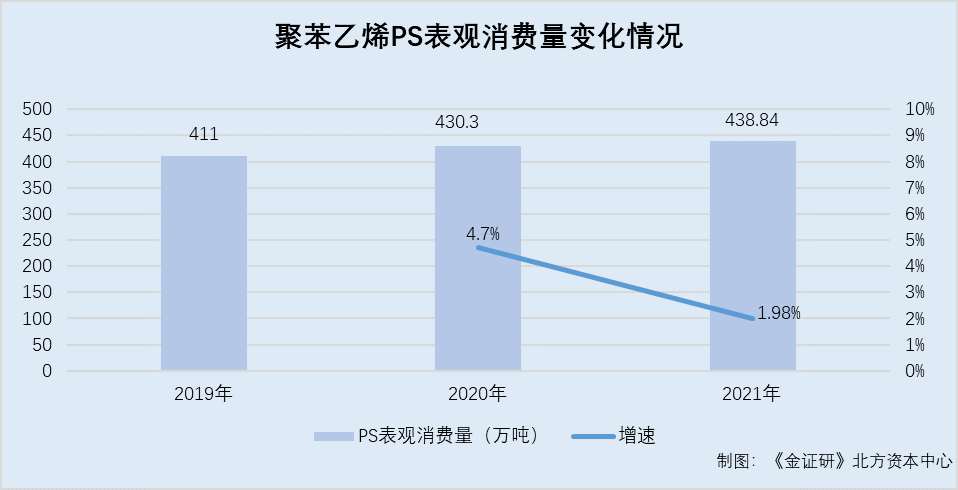

2019-2021年,国内聚苯乙烯总产能分别为368.6万吨、385万吨、455万吨,产量分别为290.37万吨、301.94万吨、328.72万吨,表观消费量分别为411万吨、430.3万吨、438.84万吨。其中,聚苯乙烯表观消费量系其当年产量加上净进口量。

根据《金证研》北方资本中心研究,2020-2021年,聚苯乙烯的表观消费量增速分别为4.7%、1.98%。

据招股书援引的数据,截至2021年12月末,未来三年内,行业内计划新建或扩建且已经办理或正在办理环评手续的聚苯乙烯生产装置的企业共14家,且建设项目对应的总产能供给为年产298万吨,同时,各项目的投产时间基本集中在2023年年底前。假设上述产能均能在2023年完成施工建设并顺利投产且不考虑行业内老旧产能退出情形,则截至2023年底,聚苯乙烯全行业的总产能将达到每年753万吨。

即是说,聚苯乙烯行业供需紧平衡,且截至2023年,国内整个行业聚苯乙烯年产能或将达到753万吨。

另外,仁信新材销售区域集中。

1.2 因产能规模相对有限,超七成主营业务收入集中于华南地区

据招股书,2019-2021年及2022年1-6月,仁信新材主营业务收入分别为12.38亿元、10.98亿元、16.91亿元、11.87亿元,占仁信新材当期营业收入的比例分别为99.75%、98.61%、99.61%、100%。

另外,2019-2021年及2022年1-6月,仁信新材主营业务在华南地区的销售金额分别为9.81亿元、8.85亿元、13.25亿元、9.02亿元,占当期主营业务收入的比例分别为79.3%、80.59%、78.35%、75.98%;仁信新材主营业务在华东地区的销售金额为2.3亿元、1.91亿元、3.45亿元、2.73亿元,占当期主营业务收入的比例分别为18.59%、17.41%、20.41%、22.97%。

同期,仁信新材主营业务在其他地区的销售金额分别为2,610.22万元、2,192.97万元、2,092.06万元、1,247.82万元,占仁信新材当期主营业务收入的比例分别为2.11%、2%、1.24%、1.05%。

对此,仁信新材亦在招股书中说明,其销售区域主要以华南地区为主的原因系产能规模相对有限。

即是说,截至2021年,仁信新材超七成销售区域集中在华南区域,且其产能规模有限。

1.3 国内聚苯乙烯产能集中于华东与华南地区,其中华东地区占比超七成

据招股书,截至2021年12月,整个聚苯乙烯行业总的年产能为455万吨。其中,华东地区聚苯乙烯年总产能为320万吨,华南地区聚苯乙烯年总产能为84万吨。

国内聚苯乙烯产能地区分布主要与地区的产业结构密切相关。聚苯乙烯产品的下游应用主要集中在电子电器、建筑材料、包装材料和日用品等领域,其中,电子电器领域对聚苯乙烯产品的消费占比接近50%。综合其他领域的聚苯乙烯需求之后,国内聚苯乙烯树脂的总体消费对象主要为长三角、珠三角等地区的家电制造厂商、LED照明器具生产厂商和日用品、包装材料、玩具产品等生产制造企业。

即是说,聚苯乙烯的下游行业的企业亦集中于华南地区与华东地区。

据星辉环保材料股份有限公司签署于2022年1月10日招股说明书(以下简称“星辉环材招股书”),按照产量占比情况近似代替市场占有率的情况下,截至2020年底,国内前十大聚苯乙烯企业中,华南地区共有两家企业,华东地区共有7家企业,西北地区有1家企业。

其中,华南地区的两家企业分别为英力士苯领高分子材料(佛山)有限公司、星辉环保材料股份有限公司(以下简称“星辉环材”),上述两家企业的聚苯乙烯产量占比分别为5.83%、6.01%。华东地区7家企业的聚苯乙烯产量占比分别为13.99%、7.61%、10.66%、9.39%、5.55%、4.73%、4.18%。

根据《金证研》北方资本中心研究,截至2020年年底,位于华东地区的七家聚苯乙烯企业的总产量,占国内总量的比例为56.11%。

也就是说,截至2020年年底,国内前十大聚苯乙烯生产企业中属于华东地区的企业的市场占有率合计超56%。并且,且截至2021年12月,华东地区聚苯乙烯产能占国内聚苯乙烯总产能的比例为70.33%。

另外,2021年,仁信新材聚苯乙烯的市场占有率不足5%。

1.4 2021年,仁信新材聚苯乙烯产品的市场占有率为4.23%

据星辉环材招股书,2018-2020年,星辉环材在国内聚苯乙烯行业产能占比分别为4.39%、4.2%、4.79%,在华南地区产能占比分别为19.74%、19.74%、23.68%。

若市场占有率以企业产品销量占全国表观消费量的比例来表示,2018-2020年,星辉环材在国内聚苯乙烯行业的市场占有率分别为3.74%、3.26%、4.16%。

据招股书,2021年,仁信新材GPPS产品的销量为17.69万吨,HIPS产品的销量为0.88万吨。

同样地,若市场占有率以企业产品销量占全国表观消费量的比例来表示,2021年,仁信新材聚苯乙烯产品的销量为18.56万吨,占聚苯乙烯表观消费量的比例为4.23%。

值得注意的是,星辉环材与仁信新材客户重叠,且该客户在星辉环材的采购量增加。

1.5 与同行星辉环材客户存重叠,且该客户对仁信新材的采购量上升

据招股书,2019年,深圳市立诚信贸易有限公司与深圳市安聚富化工有限公司(受同一实控人控制,以下统称“立诚信”)系仁信新材的第五大客户,仁信新材对其的销售金额分别为5,668.63万元、2,647.71万元,占仁信新材当期销售额的比例分别为4.58%、2.14%。

另外,2019-2021年及2022 年1-6月,立诚信分别为仁信新材第4名、第6名、第9名、第12名贸易商客户。

此外,招股书显示,星辉环材系仁信新材的同行可比企业。

值得注意的是,立诚信亦为星辉环材的大客户。

据星辉环材招股书,2019-2020年及2021年1-6月,立诚信分别为星辉环材第三大、第一大、第一大客户。

据仁信新材签署于2022年10月10日的《关于惠州仁信新材料股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函的回复》(以下简称“首轮问询函回复”),2021年,仁信新材向立诚信的销售收入为3,673.43万元,同比上年减少28.64个百分点。并且,2021年,立诚信加大了向星辉环材等其他企业的GPPS和HIPS树脂采购。2021年上半年,立诚信向星辉环材采购PS树脂,采购金额为1.05亿元。2022 年1-6月,仁信新材来自立诚信的营业收入为2,854.35万元,销售结构上主要以GPPS通用料为主 ,与以前年度相比,未发生较大变化。

换言之,2021年,立诚信向仁信新材采购量减少,向可比同行星辉环材的采购量上升。

另外,此次上市,仁信新材拟扩产聚苯乙烯。

1.6 此次上市,募投项目建成后新增的聚苯乙烯总产能为年产36万吨

据招股书,此次上市,仁信新材的募投项目包括“年产18万吨聚苯乙烯新材料扩建项目”、“惠州仁信新材料三期项目”、“聚苯乙烯1号和2号生产线设备更新项目”、“研发中心建设项目”。

其中,仁信新材“年产18万吨聚苯乙烯新材料扩建项目”的设计年产能力为18万吨聚苯乙烯,包括年产9万吨GPPS与9万吨HIPS,且截至招股书签署日2022年10月10日,仁信新材已完成该项目的施工建设。

另外,仁信新材“惠州仁信新材料三期项目”设计年生产能力为年产9万吨GPPS和年产9万吨HIPS,共计18万吨聚苯乙烯产能。其“聚苯乙烯1号与2号生产线设备更新项目”主要是对现有的一起生产装置的部分设备进行升级更新。

根据《金证研》北方资本中心研究,此次上市,仁信新材募投项目对应的新增聚苯乙烯总产能为年产36万吨。

上述可知,在聚苯乙烯行业正在逐步过渡到供需紧平衡状态的另一面,国内聚苯乙烯产能主要分布在华东地区与华南地区,且华东地区聚苯乙烯产能占国内总产能的比例超70%。此外,2020年,位于华东地区的国内前十大聚苯乙烯企业的总产量占国内总产量的比例超56%。

在此背景下,2019-2021年,仁信新材超七成主营业务收入来自华南地区,且其产能规模有限。且2021年,仁信新材聚苯乙烯市场占有率为4.23%,其前五客户立诚信对同行星辉环材对仁信新材的采购量下降,对星辉环材采购量上升。而仁信新材与客户立诚信的合作未来是否存在变数?而面对销售区域集中、行业供需紧平衡的情形,仁信新材的新增产能能否消化?

另外,仁信新材净利润及GPPS系列产品毛利率下滑。

二、净利润开倒车且毛利率下滑,下游增长乏力成长能力或承压

皮之不存,毛将焉附。下游市场需求量与企业生产、销售息息相关。然而,仁信新材产品应用的下游行业增长乏力。

2.1 主营业务为GPPS与HIPS生产及销售,且下游为电子电器与塑料制品

据招股书,仁信新材主营业务收入主要来源于聚苯乙烯高分子材料的生产和销售。

2019-2021年及2022年1-6月,仁信新材透苯GPPS普通料的销售金额分别为5.23亿元、4.25亿元、6.5亿元、3.25亿元,占当期主营业务收入的比例分别为42.3%、38.75%、38.46%。同期,仁信新材透苯GPPS专用料的销售金额分别为7.14亿元、6.72亿元、9.62亿元、4.67亿元,占当期主营业务收入的比例分别为57.7%、61.25%、56.88%、39.33%。

另外,2021年及2022年1-6月,仁信新材改苯HIPS普通料的销售金额分别为7,876.51万元、39,456.95万元,占当期主营业务收入的比例分别为4.66%、33.25%。

此外,招股书显示,仁信新材GPPS专用料面向中高端市场,基本集中于电子电器这一领域内,包括下游LED光学照明、光学显示以及冰箱透明内件生产等。仁信新材HIPP改苯主要面向小家电外壳、玩具及日用塑料制品等普通领域。且仁信新材产品的销售均为国内销售,不存在海外销售。

需要说明的是,电子电器行业增速放缓。

2.2 电子电器行业中,2020年显示器产量增速不足1%

据招股书援引数据,2021年,国内用于电子电器行业的聚苯乙烯占聚苯乙烯全部消费规模的比重为49%。在最终用途上,以显示器(含电视TV)、电冰箱、空调和LED灯为核心的电子电器是聚苯乙烯产品的主要消费去向。

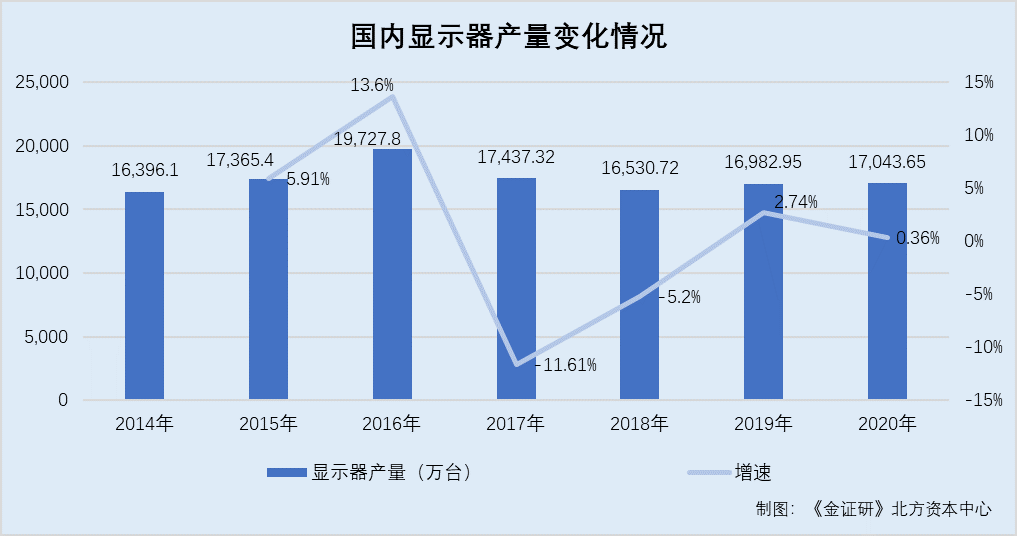

据国家统计局数据,2014-2020年,显示器产量分别为1.64亿台、1.74亿台、1.97亿台、1.74亿台、1.65亿台、1.7亿台、1.7亿台。

根据《金证研》北方资本中心研究,2015-2020年,国内显示器产量的增速分别为5.91%、13.6%、-11.61%、-5.2%、2.74%、0.36%。

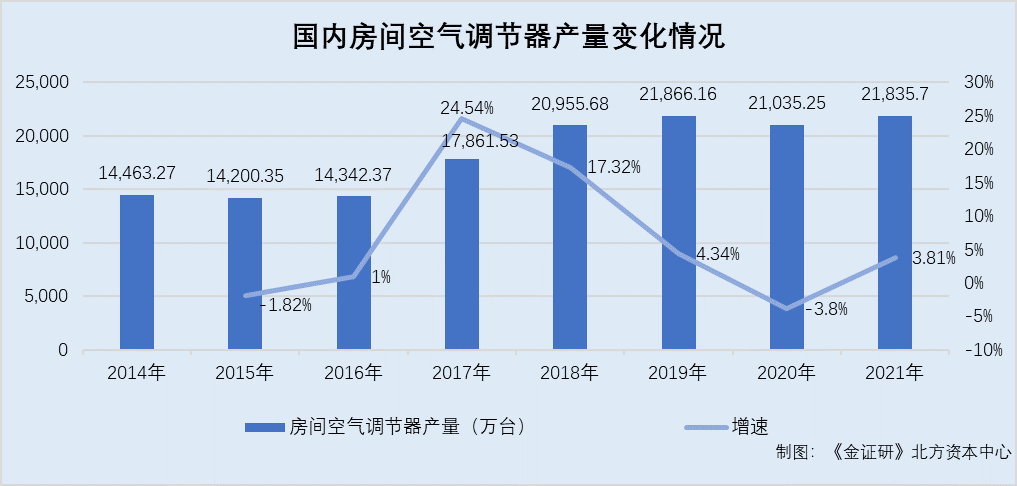

据国家统计局数据,2014-2021年,国内房间空气调节器的产量分别为1.45亿台、1.42亿台、1.43亿台、1.79亿台、2.1亿台、2.19亿台、2.1亿台、2.18亿台。

根据《金证研》北方资本中心研究,2015-2021年,国内房间空气调节器产量增速分别为-1.82%、1%、24.54%、17.32%、4.34%、-3.8%、3.81%。

可以看出,2017-2020年,国内显示器产量的增速经历了负增长后回正,但2020年增速仅为0.36%。而国内房间空气调节器产量方面,2018-2021年增速整体呈放缓趋势。

除此之外,2021年,国内日用塑料制品产量增速为负。

2.3 近年来国内日用塑料制品产量增速坐“过山车”,2020年不及1%

据招股书,在日用行业中,塑料是一类非常重要的原材料,由于聚苯乙烯透光度好且性价比较高,主要应用于对透光性有较高要求的产品制作。

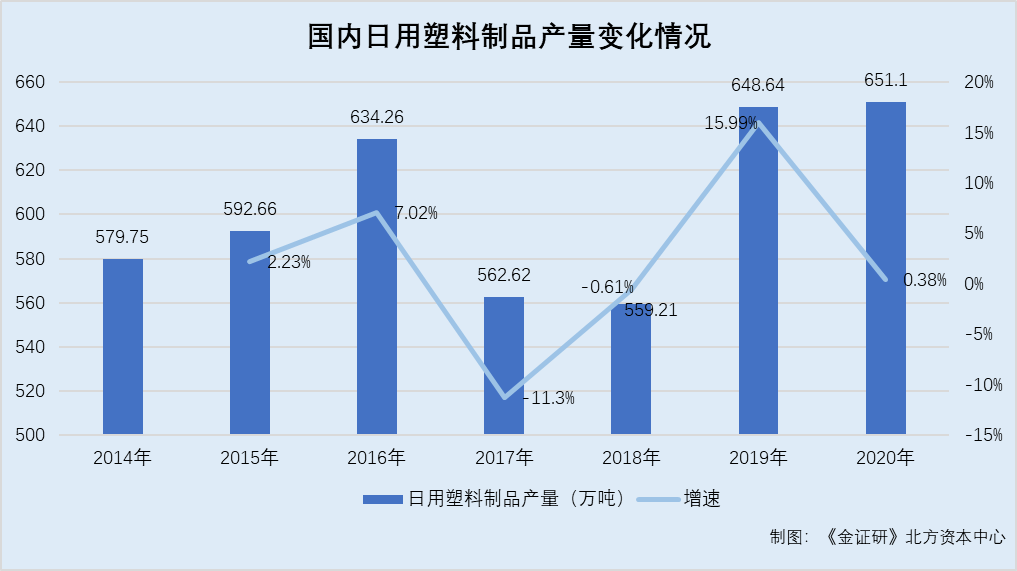

据宁波家联科技股份有限公司签署于2021年8月2日的招股说明书及其2021年年报,2014-2020年,国内日用品塑料制品的产量分别为579.75万吨、592.66万吨、634.26万吨、562.62万吨、559.21万吨、648.64万吨、651.1万吨。

根据《金证研》北方资本中心研究,2015-2020年,国内日用塑料制品产量的增速分别为2.23%、7.02%、-11.3%、-0.61%、15.99%、0.38%。

值得关注的是,2021年,仁信新材净利润下滑。

2.4 2021年,净利润下滑20.96%且GPPS系列产品的毛利率下滑

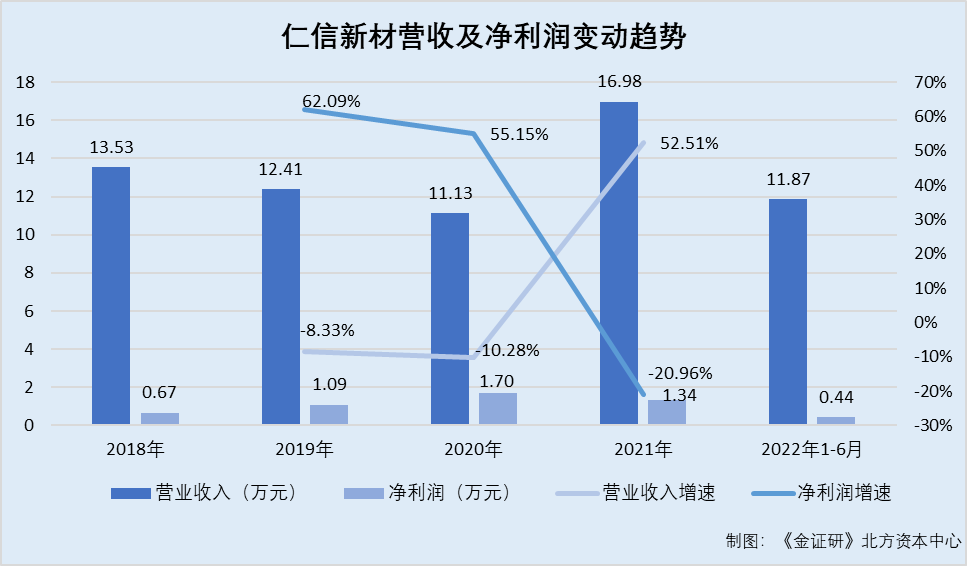

据招股书及仁信新材签署于2021年10月20日的招股说明书,2018-2021年及2022年1-6月,仁信新材的营业收入分别为13.53亿元、12.41亿元、11.13亿元、16.98亿元、11.87亿元。同期,仁信新材的净利润分别为0.67亿元、1.09亿元、1.7亿元、1.34亿元、0.44亿元。

根据《金证研》北方资本中心研究,2019-2021年,仁信新材营业收入分别同比增长-8.33%、-10.28%、52.51%。同期,仁信新材的净利润增速分别为62.09%、55.15%、-20.96%。

另外,2021年,仁信新材的GPPS系列产品毛利率下滑。

据招股书,仁信新材的产品可以简单分为GPPS普通料、GPPS专用料及HIPS普通料。其中HIPS普通料于2021年11月份正式推向市场。

2019-2021年及2022年1-6月,仁信新材GPPS产品中通用性系列的毛利率分别为8.46%、14.24%、8.01%、3.37%。同期,仁信新材GPPS产品中导光板系列的毛利率分别为15.23%、24.36%、12.56%、6.78%。

同期,仁信新材GPPS产品中扩散板系列的毛利率分别为14.22%、23.71%、12.26%、4.37%。2020-2021年及2022年1-6月,仁信新材GPPS产品中冰箱透明内件系列的毛利率分别为24.57%、13.74%、12.21%。2021年及2022年1-6月,仁信新材HIPS产品中通用性系列的毛利率为6.75%、6.52%。

也就是说,仁信新材的主营业务收入来源于透苯GPPS与改苯HIPS,下游包括为光学显示、冰箱、小家电、日用塑料等。然而,2020年,国内显示器的产量增速不足1%,而国内房间空气调节器产量2018-2021年增速整体呈放缓趋势。此外,2021年,国内日用塑料制品产量增速不足1%。在此背景下,2021年,仁信新材的净利润增速为-20.96%,且其GPPS产品中不同系列产品的的毛利率均下滑,其未来可持续盈利能力或“承压”。

此外,仁信新材授权专利数量行业垫底。

三、授权专利数量行业垫底,设备工艺改进的核心技术超五成为集成研发

庞思善改而进创,博积勤研以推新。研发创新能力是企业发展的动力。

然而,仁信新材的授权专利数量垫底。

3.1 拥有2项发明专利,且发明专利数量与专利总数均行业垫底

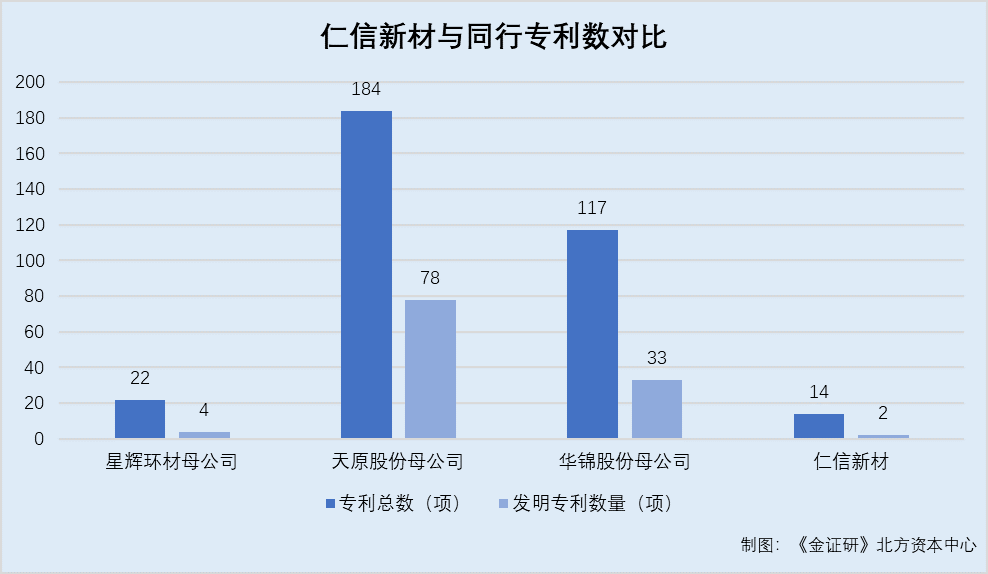

据招股书,截至招股书签署日2022年10月10日,仁信新材共拥有14项专利,其中,发明专利有2项。

另外,招股书显示,仁信新材的可比同行企业为星辉环材、宜宾天原集团股份有限公司(以下简称“天原股份”)、北方华锦化学工业股份有限公司(以下简称“华锦股份”)。

其中,星辉环材主要从事聚苯乙烯研发、生产和销售,主要产品为高抗冲聚苯乙烯(HIPS)和通用级聚苯乙烯研发,与仁信新材主营业务有较强的可比性。华锦股份系成品油、中间石化产品、ABS合成树脂和尿素生产企业,其业务涉及聚苯乙烯。

另外,仁信新材名下仅江苏卓威化工有限公司(以下简称“卓威化工”)一家控股子公司。

据国家知识产权局数据,截至查询日2022年9月26日,星辉环材母公司共拥有22项授权专利,其中,4项发明专利;天原股份母公司共拥有184项授权专利,其中,78项发明专利;华锦股份共拥有117项授权专利,其中,33项发明专利。

显然,仁信新材的授权专利总数以及授权发明专利数量均垫底于行业。

另外,仁信新材的核心技术中多数为集成创新。

3.2 设备工艺改进方面的核心技术,超五成为集成研发

据招股书,截至招股书签署日2022年10月10日,仁信新材在设备工艺改进方面的核心技术共有9项。其中,来源于集成创新的技术共5项。

即仁信新材来源于集成创新的设备工艺改进的核心技术,占该工艺技术总数的55.56%。

除此之外,仁信新材研发人员占比“向后看齐”。

3.3 截至2021年12月末,研发人员占比“向后看齐”

据2022年7月7日签署的招股书,截至2021年12月31日,仁信新材共有研发人员14人,占总人数的比例为10.94%。

据招股书,截至2022年6月30日,仁信药业共有研发人员19人,占总人数比例为13.67%。

据星辉环材2021年年报,2021年,星辉环材的研发人员数量为40人,研发人员数量占比为23.95%。

据天原股份2021年年报,2021年,天原股份研发人员数量为512人,研发人员数量占比为11.63%。

据华锦股份2021年年报,2021年,华锦股份的研发人数数量为53人,研发人员数量占比为0.66%。

可以看出,仁信新材的研发人员占比高于华锦股份,低于星辉环球与天原股份。

上述可知,不仅专利总数以及发明专利数量均行业垫底,仁信新材的研发人员数量占比向后看齐,未来其创新能力能否为其带来竞争力?

民之从事常于几成而败之。冲击上市背后,仁信新材未来能否经受住资本市场的考验?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。