《金证研》南方资本中心 槐夏/作者 南江/风控

2022年6月28日,杭州国芯科技股份有限公司(以下简称“杭州国芯”)拟在深交所创业板上市的申请材料获得受理,而时隔半年,2022年12月29日,杭州国芯“匆匆”撤单,结束了本次“上市之旅”。

此次上市,杭州国芯计划募资4.6亿元,其中1亿元将用于补充流动资金背后,其或不“差钱”。杭州国芯经销模式毛利率低于直销模式毛利率,而杭州国芯自主开拓客户后却通过经销商向终端客户进行销售。研究发现,经销商深圳市顶鑫胜电子有限公司(以下简称“顶鑫胜”)的实控人与终端客户迈科智能的实控人之间的关系匪浅。杭州国芯自主开发的客户通过经销商进行销售,其间是否其他利益安排隐而未宣?存疑待解。

一、经销模式毛利率低于直销模式,自主开发终端客户后竟通过经销商开展销售

事出反常必有妖。以“经销为主,直销为辅”为主的杭州国芯,其经销模式毛利率低于直销模式的毛利率背后,其终端客户却大部分系自己开发,其在自主开发终端客户后将客户资源分派给经销商,通过经销商向终端客户进行销售。

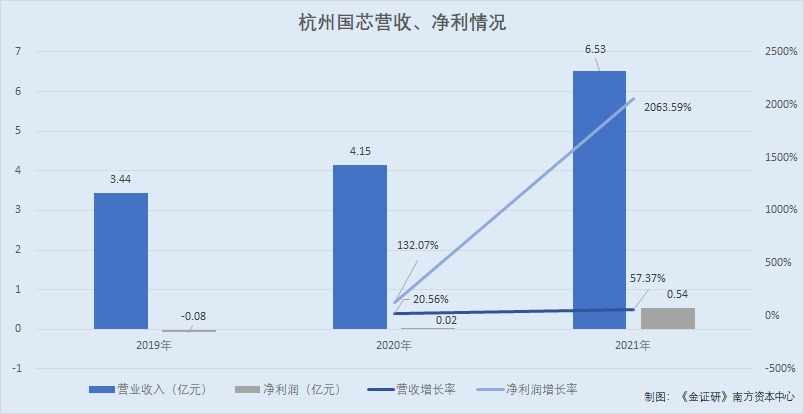

1.1 2020-2021年,杭州国芯营业收入及净利润双双加速增长

据签署日为2022年11月30日的杭州国芯科技股份有限公司首次公开发行股票并在创业板上市招股说明书(以下简称“招股书”),2019-2021年以及2022年1-6月,杭州国芯的营业收入分别为3.44亿元、4.15亿元、6.53亿元、3.45亿元。

2019-2021年以及2022年1-6月,杭州国芯的净利润分别为-775.62万元、248.76万元、5,382.12万元、2,483.66万元。

经《金证研》南方资本中心测算,2020-2021年,杭州国芯营业收入同比增长率分别为20.56%、57.37%,净利润同比增长率分别为132.07%、2,063.59%。

不难发现,2020-2021年,杭州国芯的营收净利双双增速上涨,然而在营收净利暴涨的背后,杭州国芯的毛利率却低于同行均值。

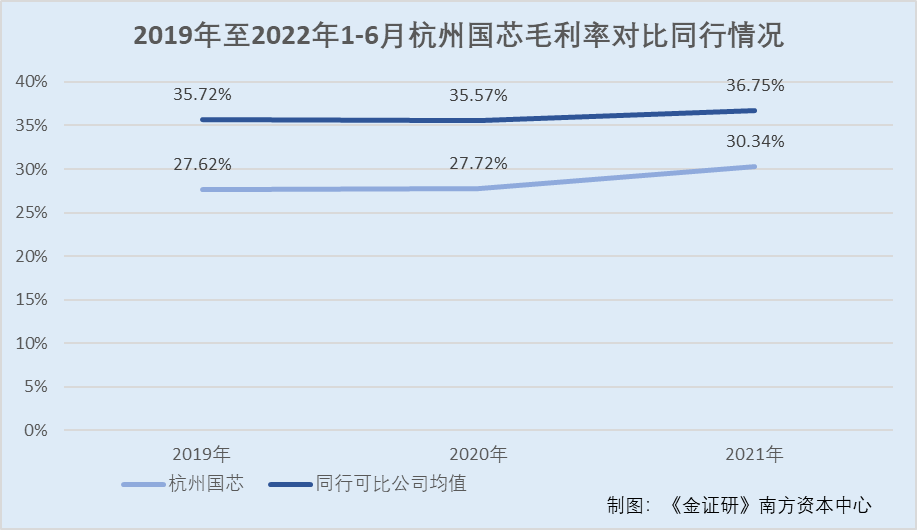

1.2 2019-2021年,杭州国芯的毛利率低于同行可比公司均值

据招股书,结合主营业务及主要产品相似性,在进行经营成果及财务状况等分析时,杭州国芯分别选取晶晨半导体(上海)股份有限公司(以下简称“晶晨股份”)、湖南国科微电子股份有限公司(以下简称“国科微”)、珠海全志科技股份有限公司(以下简称“全志科技”)、恒玄科技(上海)股份有限公司(以下简称“恒玄科技”)、无锡力芯微电子股份有限公司(以下简称“力芯微”)、扬智科技股份有限公司(以下简称“扬智科技”)作为可比公司。

2019-2021年和2022年1-6月,杭州国芯的毛利率分别为27.62%、27.72%、30.34%、28.06%。

同期,晶晨股份的毛利率分别为33.93%、32.89%、40.03%、39.47%;国科微的毛利率分别为46.86%、45.56%、25.68%、16.17%;全志科技的毛利率分别为32.61%、33.85%、40.53%、41.06%。;恒玄科技的毛利率分别为37.69%、40.05%、37.29%、39.41%;力芯微的毛利率分别为25.98%、29.33%、39.03%、45.8%;扬智科技的毛利率分别为37.27%、31.75%、37.91%、39.63%。

2019-2021年和2022年1-6月,杭州国芯同行可比公司的毛利率均值分别为35.72%、35.57%、36.75%、36.92%。

显然,2019-2021年以及2022年1-6月,杭州国芯的毛利率均低于同行可比公司均值。

值得注意的是,杭州国芯的经销模式下的毛利率水平,低于直销模式下的毛利率。

1.3 截至2021年超七成收入来自经销模式,经销模式毛利率低于直销模式

据招股书,杭州国芯主要产品包括应用于数字电视接收终端的数字电视机顶盒芯片和应用于物联网领域的物联网芯片,均采用“经销为主、直销为辅”的销售模式。

2019-2021年和2022年1-6月,杭州国芯主要销售收入通过经销模式实现。其中,杭州国芯通过经销模式实现的主营业务收入分别为3.08亿元、3.5亿元、4.95亿元、2.49亿元,占主营收入比例分别为91.29%、85.42%、75.96%、72.24%。

2019-2021年和2022年1-6月,杭州国芯经销模式下的毛利率分别为27.4%、27.57%、29.41%、26.94%。同期,杭州国芯直销模式下的毛利率分别为29.91%、28.61%、33.31%、30.99%。

不难看出,报告期内,杭州国芯经销模式下的毛利率均低于直销模式。

对此,杭州国芯解释称,主要原因系经销商具备物流及运营支持能力,对终端客户进行技术支持、日常维护等,杭州国芯对经销商的销售有部分让利,因此,经销毛利率略低于直销毛利率。

1.4 首轮问询回复披露,经销模式下的终端客户主要由杭州国芯自主开发

据签署日为2022年9月30日的关于杭州国芯科技股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函之回复报告(以下简称“首轮问询回复”),2019-2021年和2022年1-6月,杭州国芯的经销收入分别为3.08亿元、3.5亿元、4.95亿元、2.49亿元。

2019-2021年和2022年1-6月,由杭州国芯负责开发的终端客户销售金额分别为3.04 亿元、3.48亿元、4.86亿元、2.41亿元,销售金额占经销收入之比分别达到98.80%、99.51%、98.19%和96.66%。

首轮问询回复指出,杭州国芯经销模式下的终端客户主要由杭州国芯自主开发。

1.5 杭州国芯与终端客户直接对接,并将相关客户资源分配给不同经销商

据首轮问询回复回复,监管层要求杭州国芯说明与经销商的具体合作模式,由杭州国芯负责开发的终端客户占经销收入的比例,经销商在业务交易中的主要作用、纯粹货物经销的具体含义、开发客户等事项由杭州国芯负责却采用经销模式的原因及合理性,杭州国芯在开发客户后如何将相关客户资源分配给不同的经销商。

对此,杭州国芯解释称,其同经销商系买断式经销,即将商品交付经销商后,除质量问题外,均不允许退货,相关商品的所有权上的主要风险报酬或控制权转移,相关存货的灭失及变现风险由经销商承担。

而在下游客户的开发过程中,通常由杭州国芯与终端客户直接对接,在双方敲定项目方案并进入采购环节时,若客户需要经销商所提供的其他服务,杭州国芯会将相关客户资源分配给不同经销商。

此外,杭州国芯表示,经销商在业务交易中的主要作用为负责具体终端客户的物流、资金结算、常规技术的支持、关系的日常维护方面的工作。杭州国芯对下游销售多采用“先款后货”或给予其较短的信用期,经销商能够起到资金垫付的作用。

而对于在开发客户后如何将相关客户资源分配给不同的经销商提问,杭州国芯称其在开发客户后将相关客户资源分配给不同的经销商采用两种模式,一是杭州国芯向新开发的终端客户提供合格经销商名录,由终端客户自主选择合适经销商;二是终端客户向杭州国芯提供采购合格经销商名录,由杭州国芯在其中选择合适的经销商或以此新开发经销商进行合作。

上述情形不难看出,2020-2021年,杭州国芯营收净利双双增速上涨,业绩“亮眼”。而这背后,报告期内,杭州国芯的毛利率低于同行业可比公司均值。其中,杭州国芯主要通过经销模式开展业务。杭州国芯经销模式下的毛利率低于直销模式下的毛利率。

有趣的是,“依赖”于经销商开展业务的杭州国芯,其终端客户却主要由杭州国芯自主开发,并将相关客户资源分配给不同经销商。这其中,在超九成经销模式收入对应的终端客户均由杭州国芯自主开发的背景下,杭州国芯选择经销模式作为主要销售模式的合理性有几何?不得而知。

然而问题还未结束。

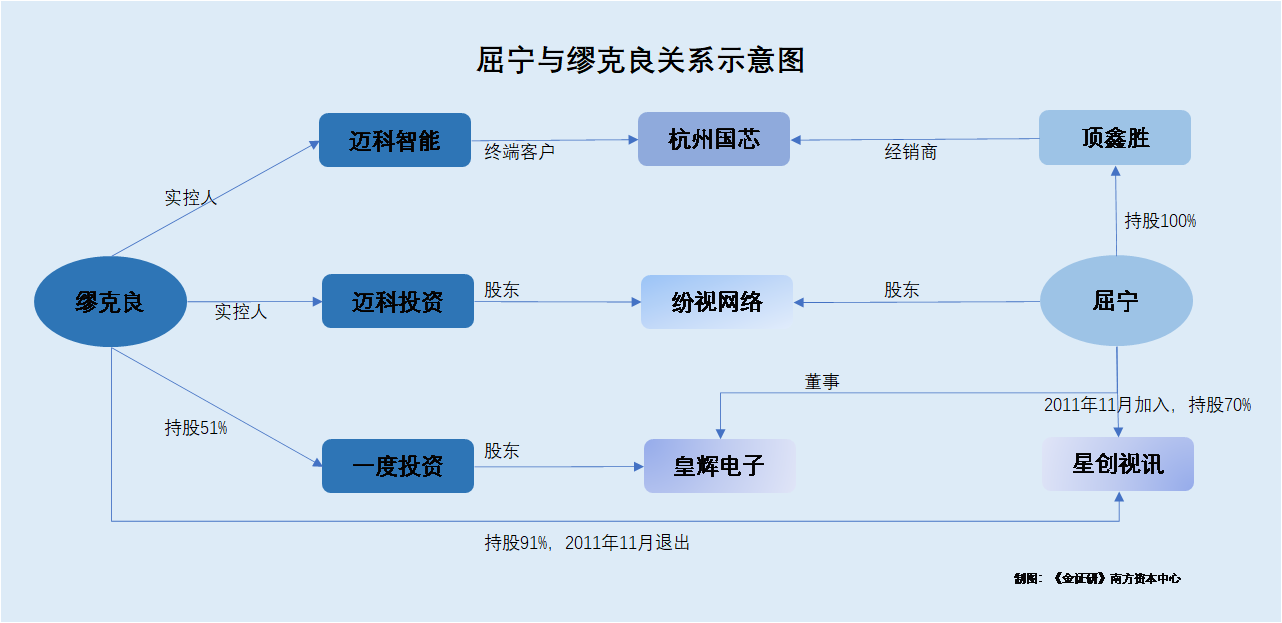

二、经销商的实控人与终端客户的实控人关系匪浅,为杭州国芯创收超5亿元

由上已知,杭州国芯经销模式毛利率低于直销模式毛利率,而杭州国芯自主开拓客户后却通过经销商向终端客户进行销售。研究发现,报告期内,顶鑫胜是杭州国芯的主要经销商客户,珠海迈科智能科技股份有限公司(以下简称“迈科智能”)是杭州国芯的终端客户。而顶鑫胜的实控人与迈科智能的实控人或关系匪浅。杭州国芯与经销商顶鑫胜、终端客户迈科智能间是否存在其他利益安排?

2.1 顶鑫胜系杭州国芯主要经销商客户,为杭州国芯贡献5.23亿元收入

据招股书,2019-2021年以及2022年1-6月,顶鑫胜分别系杭州国芯的第二大、第二大、第二大、第一大客户,杭州国芯对顶鑫胜的销售金额分别为1.23亿元、1.24亿元、1.95亿元、0.82亿元,占主营业务收入的比例分别为36.51%、30.16%、29.93%、23.69%。

经《金证研》南方资本中心计算,2019-2021年以及2022年1-6月,杭州国芯对顶鑫胜的销售金额累计为5.23亿元。

据首轮问询回复,顶鑫胜系杭州国芯的经销商,两者于2011年开始合作。

2.2 迈科智能是杭州国芯自主开发的终端客户,通过经销商采购杭州国芯产品

据招股书,迈科智能系数字机顶盒行业知名客户,是杭州国芯于2016年主动联系所开拓的终端客户。

据首轮问询回复,迈科智能一直通过经销商间接采购杭州国芯的产品。

需要注意的是,迈科智能与经销商顶鑫胜之间或关系匪浅。

2.3 顶鑫胜的实控人屈宁,2011年自迈科智能实控人缪克良处受让星创视讯控股权

据市场监督管理局,截至查询日期2023年1月4日,顶鑫胜成立于2008年7月15日,系屈宁独资企业。

据公开信息,截至查询日期2023年1月4日,除顶鑫胜外,屈宁还持有深圳星创视讯科技有限公司(以下简称“星创视讯”)的股权。

据深圳市场监督管理局,星创视讯成立于2009年7月16日,截至查询日期2023年1月4日,星创视讯的股东分别为屈宁、郑晓青,持股比例分别为70%、30%。

变更信息显示,2011年11月,星创视讯的股东由缪克良(持股91%)、吴建宏(持股5%)、孙文波(持股4%),变更为屈宁(持股70%)、郑晓青(持股30%)。同时,孙文波(执行董事兼总经理)、吴建宏(监事),变更为屈宁(执行董事兼总经理)、吴建宏(监事);负责人由孙文波变更为屈宁。此前,星创视讯无其他投资人变更记录。

即星创视讯系由缪克良、吴建宏、孙文波出资设立,缪克良系星创视讯的实控人。2011年11月,缪克良、吴建宏、孙文波将星创视讯转让至屈宁、郑晓青。实控人由缪克良变更为屈宁。

据市场监督管理局,2014年5月,星创视讯的的管理层中,屈宁(执行董事兼总经理)、吴建宏(监事),变更为屈宁(执行董事兼总经理)、张耀宝(监事)。至此,缪克良、孙文波、吴建宏三人彻底退出星创视讯。

需要说明的是,据迈科智能2022年半年度报告,截至2022年6月,缪克良系迈科智能的实控人兼董事长,吴建宏、吴耀东、孙文波为迈科的董事。

也就是说,星创视讯曾系迈科智能实控人缪克良控制的企业,2011年,缪克良将星创视讯的股权转让予屈宁并退股。

不仅如此,屈宁与缪克良曾共同投资企业。

2.4 在2017年1月,屈宁还曾与缪克良共同出资设立纷视网络

据市场监督管理局,截至查询日期2023年1月4日,浙江纷视网络信息技术有限公司(以下简称“纷视网络”)成立于2017年1月20日。2017年8月31日,纷视网络的股东由珠海迈科投资控股有限公司(以下简称“迈科投资”)、屈宁、杨文鹏、何跃变,更为迈科投资、王韬。

即纷视网络系由迈科投资、屈宁、杨文鹏、何跃共同出资设立。

需要说明的是,迈科投资由缪克良控制。

据市场监督管理局,迈科投资成立于2014年11月。截至查询日期2023年1月4日,迈科投资的股东系缪克良、缪克林,持股比例分别为98.33%、1.67%。自成立之日起至查询日期2023年1月4日,迈科投资的股权未发生过变更。

即纷视网络,系缪克良与屈宁共同投资的企业。

不仅如此,屈宁目前仍与在缪克良投资企业任高管。

2.5 皇辉电子是缪克良间接参股的企业,屈宁未持有皇辉电子股权却担任董事

据市场监督管理局,东莞市皇辉电子科技有限公司(以下简称“皇辉电子”)成立于2014年7月,股东分别为石改平、龙震林、深圳市一度投资控股有限公司(以下简称“一度投资”),持股比例分别为60%、26.6%、13.4%。高管人员备案信息中,屈宁任董事。自成立之日起至查询日期2023年1月4日,皇辉电子的股权未发生过变更。

据市场监督管理局,一度投资成立于2013年12月23日,截至查询日期2023年1月4日,一度投资的股东分别为缪克良(持股51%)、赵建奇(持股49%)。2016年。一度投资的股东由杨丽、陈延寿、缪克良,变更为缪克良(持股51%)、赵建奇(持股49%)。

不难看出,屈宁在迈科智能实控人缪克良间接持股的皇辉电子,担任董事一职。

综上,屈宁曾受让缪克良控制的企业,亦曾与缪克良共同投资企业。而今,屈宁仍在缪克良间接投资的企业中任董事。屈宁与迈科智能实控人缪克良的关系或匪浅。

2.6 两轮问询回复披露的与迈科智能建立合作时间,前后矛盾出现两个版本

据首轮问询回复,迈科智能与杭州国芯建立合作的时间为2016年,系由杭州国芯主动联系开拓获取,迈科智能通过经销商顶鑫胜采购杭州国芯产品。

蹊跷的是,杭州国芯又称迈科智能与杭州国芯合作始于2008年。

据杭州国芯签署日期为2022年11月30日的首次公开发行股票并在创业板上市申请文件的第二轮审核问询函(以下简称“二轮问询函”),杭州国芯与迈科智能建立合作时间为2008年。迈科智能成立于2008年6月10日。

也就是说,在第一轮问询回复中,杭州国芯披露迈科智能为其自主开发的终端客户,其开始合作的时间为2016年。然而,在第二轮回复中,杭州国芯又表示其与迈科智能合作始于2008年,迈科智能成立当年即与杭州国芯合作,令人费解。

总而言之,关于杭州国芯与终端客户迈科智能的开始合作时间,两轮问询回复现不同版本。其中,杭州国芯称终端客户迈科智能一直通过经销商向杭州国芯间接采购。值得注意的是,迈科智能与杭州国芯的第二大经销商顶鑫胜之间或关系匪浅,顶鑫胜的独资股东屈宁曾受让迈科智能实控人缪克良控制的企业的股权,而今又在缪克良间接投资的企业中任职。

基于上述顶鑫胜与迈科智能的“渊源”,迈科智能是否通过顶鑫胜向杭州国芯进行采购?杭州国芯表示其主动开发终端客户并将其分配给经销商,迈科智能是否由杭州国芯“分配”给顶鑫胜?杭州国芯经销毛利率低于直销,系因存在对经销商存在让利情形,基于屈宁与缪克良“不一般”的关系,迈科智能是否通过顶鑫胜才可向杭州国芯采购,通过经销模式采购的合理性有几何?迈科智能、顶鑫胜与杭州国芯之间是否存在其他利益安排?不得而知。

众所周知,募资补充流动资金系企业在综合考虑自身经营情况及未来现金流流量,用于预防流动性不足的措施。

此番上市,杭州国芯拟募资5亿元,其中1亿元用于补充流动资金。然而,招股书所披露的财务数据显示,杭州国芯或“兜里有钱”,此番募资补充流动资金的合理性或存疑。

3.1 此番上市杭州国芯拟募资5亿元,其中1亿元系补充流动资金

据招股书,本次上市,杭州国芯拟募资4.59亿元,分别用于数字电视芯片产业化基地项目、物联网人工智能音频芯片研发及产业化项目、研发中心建设项目及补充流动资金。其中,用于补充流动资金的资金达1亿元。

然而,杭州国芯的财务数据显示,杭州国芯或不“缺钱”。

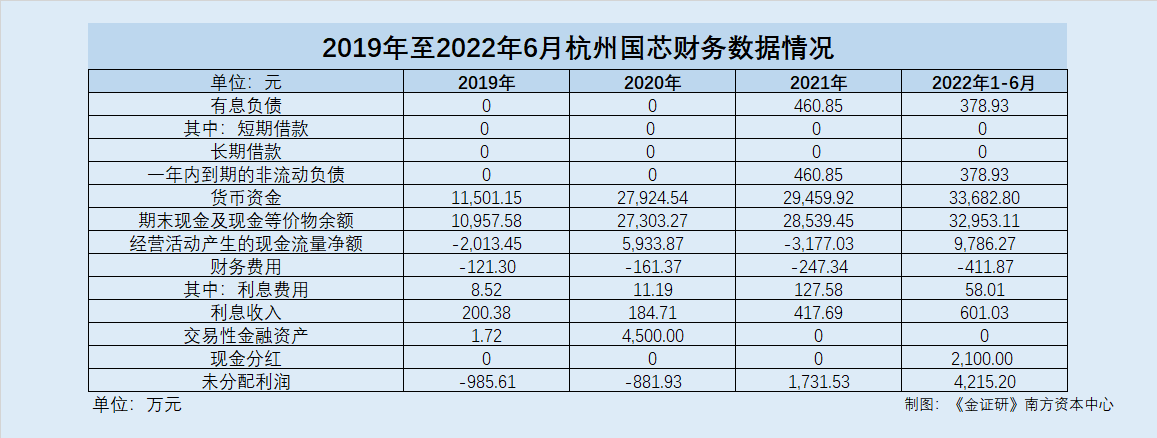

3.2 资产负债率低于同行均值,2022年6月末的有息负债仅378.93万元

据招股书,2019-2021年和2022年1-6月各期末,杭州国芯的资产负债率分别为19.25%、19.57%、20.49%、23.14%。

2019-2021年和2022年1-6月各期末,晶晨股份的资产负债率分别为15.68%、20.69%、22.72%、15.76%;国科微的资产负债率分别为40.48%、58.04%、57.05%、69.55%;全志科技的资产负债率分别为14.34%、14.97%、19.55%、18.04%;恒玄科技的资产负债率分别为17.25%、4.66%、7.15%、6.92%;力芯微的资产负债率分别为27.56%、22.53%、12.51%、8.83%;扬智科技的资产负债率分别为16.36%、18.54%、18.75%、19.16%。

同期,杭州国芯上述同行可比公司的资产负债率均值分别为21.95%、23.24%、22.96%、23.04%。

也就是说,2019-2021年和2022年1-6月各期末,杭州国芯的资产负债率总体略低于同行业可比公司的资产负债率平均值。

据招股书,2019-2021年末和2022年6月末,杭州国芯的一年内到期的非流动负债分别为0元、0元、460.85万元、378.93万元。同期,杭州国芯无短期借款以及长期借款。

也就是说,截至2022年6月期末,杭州国芯的有息负债仅有378.93万元。

据招股书,2019-2021年和2022年1-6月,杭州国芯的财务费用分别为-121.3万元、-161.37万元、-247.34万元、-411.87万元。

3.3 2022年上半年现金分红2,100万元,同期期末账上“趴着”3.37亿元

据招股书,2019-2021年和2022年6月,杭州国芯的期末现金及现金等价物金额分别为1.1亿元、2.73亿元、2.85亿元、3.3亿元。

2019-2021年和2022年1-6月,杭州国芯的经营活动产生的现金流量净额分别为-0.2亿元、0.59亿元、-0.32亿元、0.98亿元。

2019-2021年和2022年1-6月各期末,杭州国芯的货币资金额分别为1.15亿元、2.79亿元、2.95亿元、3.37亿元。

且2022年1-6月,杭州国芯进行了2,100万元的现金分红。

3.4 2020年6月末未分配利润超四千万元,2020年理财产品超三千万元

据招股书,2019-2021年和2022年1-6月各期末,杭州国芯的未分配利润分别为-985.61万元、-881.93万元、1,731.53万元、4,215.2万元。

2019-2020年各期末,杭州国芯的交易性金融资产分别为1.72万元、4,500万元。

其中,2020年期末,杭州国芯的交易性金融资产主要由结构性存款、银行理财产品组成,对应金额分别为3,500万元、1,000万元。

据招股书,2019-2021年和2022年1-6月,杭州国芯的投资收益金额分别为13.23万元、72.05 万元、131.6万元和6.67万元。对此,杭州国芯称,主要为使用闲置资金进行银行理财投资。

可见,此番上市,杭州国芯拟募集1亿元用于补充流动资金。然而,截至报告期末2022年6月末,杭州国芯的账上逾3亿元货币资金,并在2022年上半年进行了2,100万元的现金分红。且截至2022年6月末其有息负债仅有378.93万元,可见杭州国芯或“不缺钱”。此番募资1亿元用于补充流动资金,是否具备合理性?

以约失之者鲜矣。杭州国芯上述种种问题或冰山一角,《金证研》南方资本中心将进一步研究。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。