《金证研》南方资本中心-财报解读 轶洺/作者 书眠/风控

数十载过去,国内电信的电信技术从上世纪80年代的1G阶段发展至2020年代的5G阶段。迈入5G时代,相关技术的发展及应用将深切改变电信业服务,并带动相关软件的进一步应用。在此背景下,经纬天地控股有限公司(简称“经纬天地”)即将步入资本市场的大门,其将于2024年1月12日登陆香港联交所。

其中,经纬天地的境内主要经营实体系广东经纬天地科技有限公司(以下简称“经纬天地科技”),其曾于2016年挂牌新三板,并于2018年8月终止挂牌。而经纬天地上市背后,或陷入增收不增利的窘境,其净利润连续两年负增长。另外,报告期内,经纬天地的前五大客户收入占比高企,且多家客户身兼分包商合计与经纬天地交易超4亿元。

一、电信网络支援服务收入占比超五成,净利润连续两年负增长

回顾历史,2003年3月20日,经纬天地科技成立,以珠海为起点,随后发展并不断扩展业务。早期经纬天地开展业务主要从事开发电信网络性能分析软件,其后将业务范围扩展至提供电信网络支援服务及ICT集成服务。

据经纬天地签署日为2023年12月20日的招股说明书(以下简称“签署于2023年12月20日的招股书”),经纬天地为国内电信网络支援及信息及通信技术(ICT)集成服务供应商及软件开发商,其业务主要分为三类,分别是电信网络支援服务、ICT集成服务、电信网络相关软件开发服务。

需要指出的是,报告期内,电信网络支援服务收入为经纬天地创收超五成。

其中,电信网络支援服务细分为两类业务,报包括无线电信网络优化服务和电信网络基础设施维护及工程服务。其中,电信网络支援服务分为无线电信网络优化服务与电信网络基础设施维护及工程服务。

按照服务线划分收益,2020-2022年及2023年1-6月,经纬天地电信网络支援服务收入占营业收入的比重分别为68.2%、69.8%、64.8%、53.7%。其中,同期,无线电信网络优化服务收入分别占经纬天地营业收入的47.9%、49.2%、45.1%、37.3%,电信网络基础设施维护及工程服务收入分别占经纬天地营业收入的20.3%、20.6%、19.7%、16.4%。

另外,2020-2022年及2023年1-6月,ICT集成服务收入分别占经纬天地营业收入的19.7%、20.9%、24.1%、31.2%;电信网络相关软件开发收入分别占经纬天地营业收入的12.1%、9.3%、11.1%、15.1%。

可见,电信网络支援服务收入占比超五成,2020-2022年该收入超六成,是经纬天地主要收入来源之一。

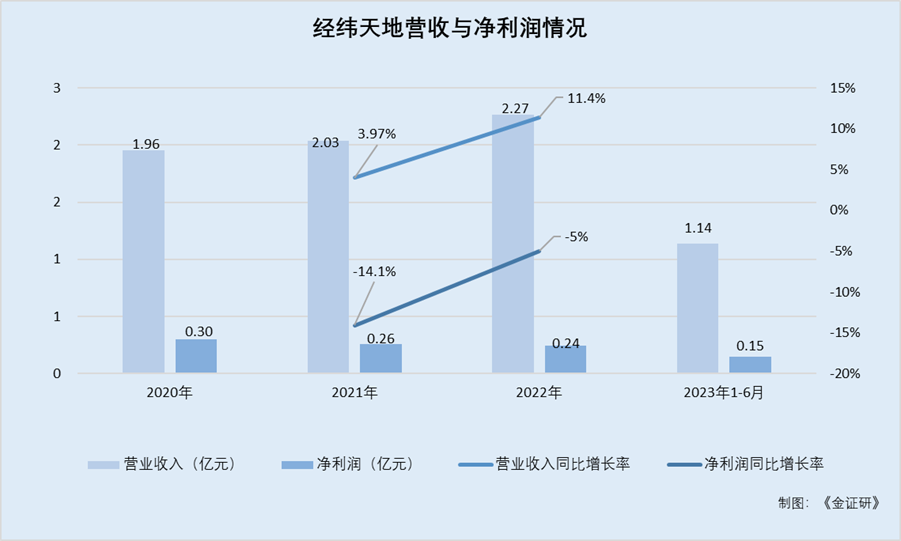

据签署于2023年12月20日的招股书,2020-2022年及2023年1-6月,经纬天地的营业收入分别为1.96亿元、2.03亿元、2.27亿元、1.14亿元,2021-2022年同比增长率分别为3.97%、11.4%。

而经纬天地营收连年增长的另一面,其净利润增速告负。

据签署于2023年12月20日的招股书,2020-2022年及2023年1-6月,经纬天地的净利润分别为2,966万元、2,552.4万元、2,425.9万元、1,465.8万元,2021-2022年同比增长率分别为-13.94%、-4.96%。

可见,2021-2022年,经纬天地的净利润“开倒车”。

二、行业市场分散,多项业务的市场份额不足1%

放眼国内无线电信网络优化服务市场、电信网络基础设施维护及工程服务、ICT集成服务、电信网络相关软件开发服务业的竞争格局,相对分散。

据签署于2023年12月20日的招股书,按收益计算,2022年,无线电信网络优化服务市场、电信网络基础设施维护及工程服务市场、ICT集成服务市场、电信网络相关软件开发服务业的五大、五大、三大及三大市场参与者,分别占市场份额约24.3%、24.9%、13.3%及38.3%。

据签署于2023年12月20日的招股书,按收益计,无线电信网络优化服务市场方面,国内排名前五的供应商合计占市场份额的24.3%,分别为5.4%、5.4%、5.3%、4.7%、3.5%。同期,经纬天地来自无线电信网络优化服务市场的收益占相关市场份额的0.8%。

电信网络基础设施维护及工程服务方面,按收益计,国内排名前五的供应商合计占市场份额的24.9%,分别为22.6%、0.9%、0.5%、0.4%、0.4%。同期,经纬天地来自电信网络基础设施维护及工程服务的收益占相关市场份额的0.01%。

ICT集成服务方面,按收益计,国内排名前三的供应商合计占市场份额的13.3%,分别为9%、2.5%、1.8%。同期,经纬天地来自第三方ICT集成服务的收益占相关市场份额的0.03%。

电信网络相关软件开发服务方面,按收益计,国内排名前三的供应商占市场份额的38.3%,分别为17.5%、12.8%、8%。同期,经纬天地来自电信网络相关软件开发服务的收益占相关市场份额的2.5%。

可见,经纬天地所处的行业当中,发展的业务市场相对分散,或面临激烈的市场竞争。在此竞争下,除了在电信网络相关软件开发服务行业,经纬天地其他三项业务占据的市场份额不足1%,或并不占据优势。

三、前五大客户收入占比超四成,多家客户身兼分包商与经纬天地合计交易超4亿元

报告期内,经纬天地的前五大客户收入占比高企。

据签署于2023年12月20日的招股书,经纬天地来自五大客户的收益合计分别占总收益的59.6%、61.0%、51%、46.8;同期来自最大客户的收益占总收益比重分别为21.2%、24%、23.8%、22.6%。

其中,经纬天地的客户主要为中国电信营运商、电信网络设备制造商或电信网络及技术服务供应商及总承包商。

可见,报告期内,经纬天地前五大客户收入占比超四成,客户集中度或高企。

此外,2020-2022年,经纬天地有三名主要客户同时为其分包商,一名主要分包商同时为其客户。

据签署于2023年12月20日的招股书,2020-2022年,经纬天地向三名同时为分包商兼供货商的主要客户销售服务或软件所产生的收益约分别为4,910万元、7,000万元、7,480万元,分别占总收益约25.1%、34.5%及33.1%。

2020-2022年,经纬天地向上述实体支付的分包费用及材料成本分别约为1,420万元、940万元、650万元。

经测算,2020-2022年,经纬天地通过向上述三名客户兼分包商产生的收入合计合计约为19,390万元,同期向上述企业采购的金额合计约为3,010万元。

此外,2020-2022年,两名主要分包商同时为经纬天地的客户,其中一名为ICT 集成项目提供分包服务,同时主要向经纬天地采购无线电信网络优化服务;另一名则为经纬天地提供云服务及研发服务,同时主要向经纬天地采购ICT集成服务、电信网络相关软件开发服务及无线电信网络优化服务。

2020-2022年,经纬天地就该等实体所产生的收益分别约为4,320万元、6,130万元、5,390万元;同期向该等主要分包商的采购额分别约为1,380万元、890万元、0元。

经测算,2020-2022年,经纬天地通过向两名主要分包商兼客户产生的收入合计合计约为15,840万元,同期向上述企业采购的金额合计约为2,270万元。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。