《金证研》南方资本中心-财报解读 海杨/作者 南枝/风控

近年来,随着公募基金行业的不断发展,公募基金产品的规模持续扩大,各大基金公司为投资者提供的服务越来越多元化,基金产品为居民理财、保值增值的作用愈发显著。在此过程中,基金公司肩负起了越来越多的环境保护责任、社会责任和内部治理责任。

2024年3月15日,证监会发布的《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》指出,力争通过5年左右时间,基本形成“教科书式”的监管模式和行业标准,其中包括行业机构定位得到校正、公司治理更加健全、合规风控更加自觉、行业生态持续优化等,督促行业机构强化使命感、责任心。

经过二十余年的发展,国内公募基金行业出现了一批长期探索、践行社会责任,并持续开展社会责任项目的基金公司。2023年,由合资转外资控股获批的摩根基金管理(中国)有限公司(以下简称“摩根基金”),经历了董事长及总经理的更替,也经历了公司名称的变更。在上述变化背后,拉长时间线来看,摩根基金的董事长八年间换了5次。且2023年,摩根基金或存在产品数量增加而资产净值减少、超过七成产品的收益率年内告负、入选个人养老金基金名录的产品Y份额收益率告负且跑输业绩比较基准等情况。

除此之外,在2023年,摩根基金还发生过一只养老产品“清盘”、一只产品多次发出资产净值过低公告或由“帮忙资金”“续命”情况。而基金经理方面,摩根基金两名基金经理名下基金资产净值持续减少,多只产品在2023年内跑输沪深300。

一、中外合资变成外资股东全资控股,董事长八年间变动频繁

在ESG理念中,字母G代表的是企业的内部治理,而企业的内部治理体系,则包括了公司架构是否合理、高级管理人员是否稳定等。企业的董事长、总经理能够在企业中扮演“领头羊”的角色。董事长、总经理人员的稳定,除了能在一定程度上能帮助企业推进发展战略,也能帮助企业形成稳定的企业文化、核心投研团队等。

从这个角度出发,对于基金公司而言,管理团队中相对稳定的董事长、总经理,利于企业的经营稳定性。而近八年来,摩根基金的董事长变动频繁。

1.1 由中外合资变成外资100%控股,启用新对外品牌名称

2004年5月12日,上海国际信托投资有限公司(以下简称“上海信托”)与J.P. Morgan Fleming Asset Management (UK) Limited(后更名为“JPMorgan Asset Management (UK) Limited”,以下简称“摩根资产管理”)共同组建了上投摩根富林明基金管理有限公司(后来更名为“上投摩根基金管理有限公司”,以下简称“上投摩根”),注册资本为1.5亿元。其中,上海信托持股67%,摩根资产管理持股33%,上投摩根成为中外合资公募基金公司。

2023年1月19日,经证监会批准,上投摩根原股东之一上海信托将其持有的上投摩根51%股权,转让予上投摩根的原另一股东摩根资产管理。

即2023年,摩根资产管理完成了对上投摩根基金的全资控股。

2023年4月10日,上投摩根的中文名称由“上投摩根基金管理有限公司”变更为“摩根基金管理(中国)有限公司”(摩根基金),英文名称由“China International Fund Management Co., Ltd.”变更为“JPMorgan Asset Management (China) Company Limited”。

2023年4月10日,上投摩根的中文名称由"上投摩根基金管理有限公司“变更为”摩根基金管理(中国)有限公司"(摩根基金),英文名称由“China International Fund Management Co.,Ltd.”变更为“摩根大通资产管理(中国)有限公司”。

且摩根基金官网显示,摩根基金在内地使用“摩根资产管理”及“J.P. Morgan Asset Management”作为对外品牌名称,与JPMorgan Chase & Co.集团及其全球联署公司旗下资产管理业务的品牌名称保持一致。

1.2 董事长八年更换了5次,新任董事长兼任摩根资产管理亚洲业务首席执行官

在公司名称变更后,摩根基金的董事长及总经理均发生了变动。

据摩根基金送出日期为2023年4月27日的《董事长变更公告》,Daniel Watkins(英国籍)自2023年4月25日起任董事长,且自新任董事长任职之日起,王大智不再代为履行董事长职务。

Daniel Watkins,曾任摩根资产管理欧洲业务副首席执行官、摩根资产欧洲业务首席运营官、全球投资管理运营总监、欧洲运营总监、欧洲注册登记业务总监、卢森堡运营总监、欧洲注册登记业务及伦敦投资运营经理、富林明投资运营团队经理等职务;现任摩根资产管理亚洲业务首席执行官、资产管理运营委员会成员、集团亚太管理团队成员。

再观摩根基金的总经理变更方面。

据摩根基金于2023年6月30日送出的《高级管理人员变更公告》,王琼慧于2023年6月28日从王大智手中“接棒”任上投摩根的总经理、法定代表人。王琼慧曾任摩根资产管理中国区总裁、中国机构业务主管、摩根资产管理(中国)有限公司(WFOE)总经理和法人代表。

回顾历史,2016年初以来,摩根基金的董事长的频繁变动。

据上投摩根发布的公告,2016年2月2日,穆矢从陈开元手中“接棒”,任上投摩根的董事长。不到一年半时间后,2017年7月13日,穆矢因“个人原因”离任董事长一职。半个月后,2017年7月28日,章硕麟走马上任,成为上投摩根的代任董事长;2017年11月9日,上投摩根的新任董事长陈兵正式任职,彼时任总经理的章硕麟不再代任董事长职务。

2023年2月1日,原董事会成员陈兵等人不再担任上投摩根董事职务。

据上投摩根披露的业绩比较基准截止日为2023年2月14日的《上投摩根尚睿混合型基金中基金(FOF)招募说明书(更新)》,彼时上投摩根的拟任董事长为Daniel Watkins。

且前文提及,自2023年4月25日起,Daniel Watkins任董事长,且自新任董事长任职之日起,王大智不再代为履行董事长职务。

据摩根基金官网,截至查询日2024年3月20日,摩根基金的董事长为Daniel Watkins。

换言之,自2016年2月初起8年间,摩根基金董事长/代任董事长一职更换了5次。

二、旗下基金的资产净值近两年减少超500亿元,年内近三成产品亏损

ESG理念中,S-社会责任包括企业在经营发展过程中应当履行的社会职责和义务,由经济责任、持续发展责任、产品质量责任、法律责任和道德责任等构成。对于基金公司而言,其产品主要为基金,公募基金公司能否合理运作其旗下的公募基金产品、其产品能否为投资者带来利益,或能在一定程度上反映基金公司是否积极履行社会责任。

2.1 2023年内旗下逾七成产品的收益率告负,2024年以来近三成基金亏损

2023年,摩根基金完成了由中外合资向外资100%控股的转变,又经历了董事长及总经理的变更,同期摩根基金旗下基金产品的收益率值得关注。

据东方财富Choice数据,摩根基金旗下成立于2023年以前的、可获取数据的约83只基金中(合并份额计数,下同),大约62只基金在2023年内的收益率告负,占比约为74.7%。在62只2023年内收益率告负的基金中,约29只基金的收益率在-10%至-20%之间,约11只基金的收益率低于-20%。

另外,截至2023年年末,成立于2023年7月1日以前的、可获取的约87只基金中,约68只基金在2023年下半年的收益率告负,占比约为78.16%。2023年下半年,摩根基金旗下68只收益率告负的基金中,约26只的收益率在-10%至-20%之间,约15只基金的收益率低于-20%。

截至2024年3月13日,摩根基金旗下可获取数据的约94只基金中,大约24只基金2024年年初以来的收益率告负,占比约为28.72%。

2.2 2021-2023年旗下基金数量逐年增加,期末资产净值却累计同比减少逾500亿元

值得一提的是,摩根基金的旗下基金数量增加但合计的资产净值却减少的情况同样值得关注。

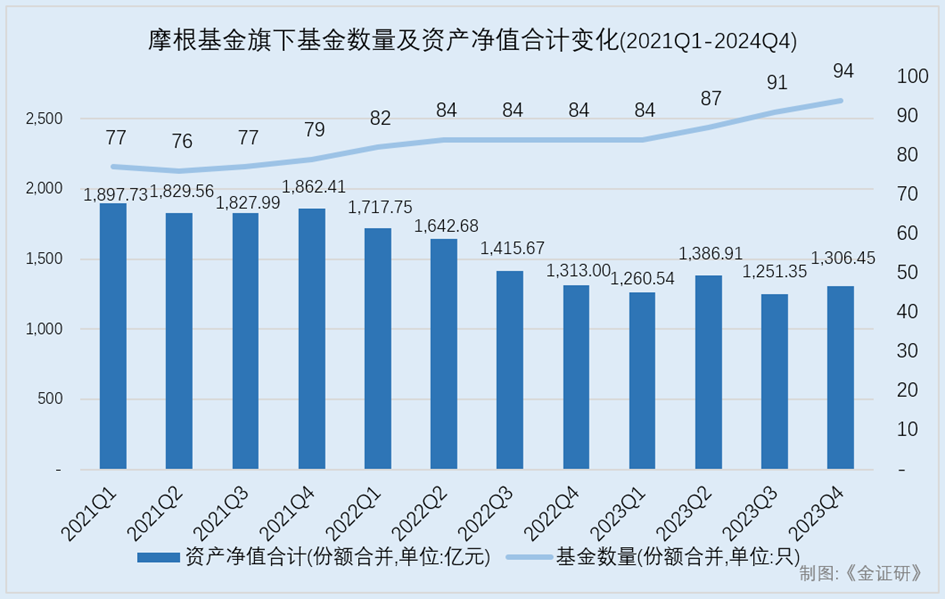

据东方财富Choice数据,按照合并份额计数,截至2023年四季度末,摩根基金旗下约有94只基金存续,较2021年四季度末存续的约79只增加15只,较2022年四季度末存续的约84只增加10只。

另外,按季度划分,2021年各季度末,摩根基金旗下基金合计的资产净值保持在1,800亿元以上,平均为1,854.42亿元;2022年一季度至2023年四季度末,摩根基金旗下基金合计的资产净值呈现出下滑趋势。

据东方财富Choice数据,按季度划分,2022-2023年各季度末,摩根基金旗下基金合计的资产净值分别为1,717.75亿元、1,642.68亿元、1,415.67亿元、1,313亿元、1,260.54亿元、1,386.91亿元、1,251.35亿元、1,306.45亿元。

即2023年四季度末,摩根基金旗下基金的资产净值较2022年四季度末减少6.55亿元,较2021年四季度末减少555.97亿元。

简言之,自2022年一季度末以来,摩根基金旗下的基金,呈现出数量增加而资产净值减少的趋势。

三、入选个人养老金基金名录的产品Y份额收益率告负,跑输业绩比较基准

2022年11月,个人养老金制度开始实施,自此,个人养老金制度成为了国内养老体系三大支柱之一。在此背景下,基金公司积极运营其旗下的养老金基金,或也是一种积极履行ESG理念中S-社会责任部分的行动。

然而,在2023年,摩根基金旗下入选个人养老基金名录的两只基金,其Y份额的收益率均告负。

3.1 旗下2只产品入选个人养老金基金名录,近1年以来收益率告负且跑输业绩比较基准

据证监会于2024年1月12日送出的《个人养老金基金名录(截至2023年12月31日)》,截至2023年12月31日,摩根基金旗下共有2只产品入选个人养老金基金名录,分别为上投摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)(现称“摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)”,以下简称其A份额为“摩根锦程稳健养老一年持有混合(FOF)A”,简称其Y份额为“摩根锦程稳健养老一年持有混合(FOF)Y”)、上投摩根锦程均衡养老目标三年持有期混合型基金中基金(FOF)(现称“摩根锦程均衡养老目标三年持有期混合型基金中基金(FOF)”,以下简称其A份额为“摩根锦程均衡养老三年持有混合(FOF)A”,简称其Y份额为“摩根锦程均衡养老三年持有混合(FOF)Y”)。

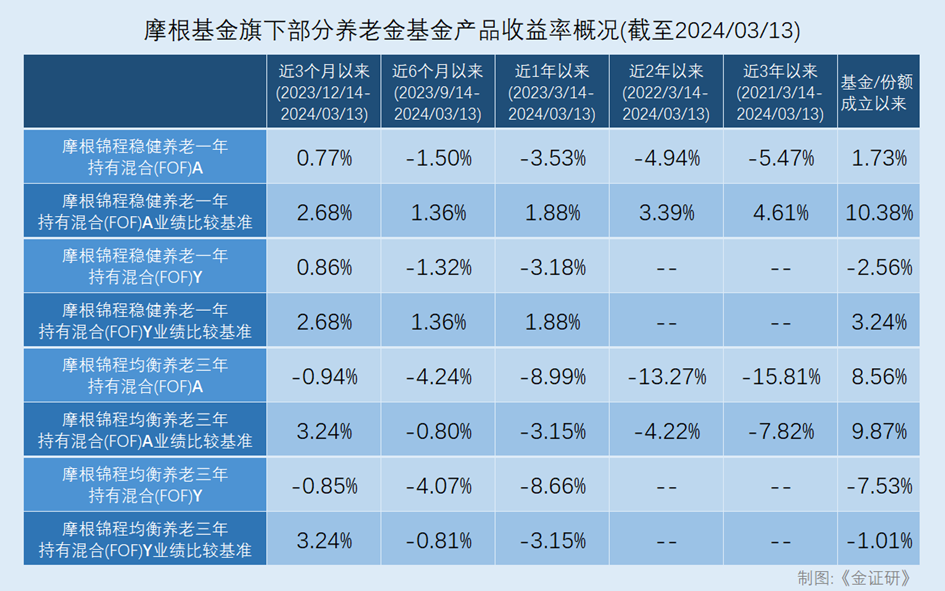

据东方财富Choice数据,截至2024年3月13日,摩根基金旗下2只产品入选个人养老金基金的产品,其A份额、Y份额近3个月以来、近6个月以来、近1年以来的收益率均跑输各自对应的业绩比较基准。

其中,近3个月以来、近6个月以来、近1年以来,摩根锦程稳健养老一年持有混合(FOF)A的收益率分别为0.77%、-1.5%、-3.53%;跑输业绩比较基准分别为2.68%、1.36%、1.88%的收益率;摩根锦程稳健养老一年持有混合(FOF)Y的收益率分别为0.86%、-1.32%、-3.18%,也跑输业绩比较基准分别为2.68%、1.36%、1.88%的收益率;

同样地,近3个月以来、近6个月以来、近1年以来,摩根基金旗下另一只入选个人养老金基金的产品的A份额,摩根锦程均衡养老三年持有混合(FOF)A,其收益率分别为-0.94%、-4.24%、-8.99%,跑输业绩比较基准分别为3.24%、-0.8%、-3.15%的收益率;Y份额摩根锦程均衡养老三年持有混合(FOF)Y的收益率分别为-0.85%、-4.07%、-8.66%,也跑输其业绩比较基准分别为3.24%、-0.81%、-3.15%的收益率。

需要指出的是,摩根基金旗下2只产品入选个人养老金基金的产品,其A份额的成立时间早于Y份额。

截至2024年3月13日,近2年以来、近3年以来,摩根锦程稳健养老一年持有混合(FOF)A的收益率均低于-4%,分别为-4.94%、-5.47%,且跑输业绩比较基准各期分别为3.39%、4.61%的收益率;摩根锦程均衡养老三年持有混合(FOF)A的收益均低于-10%,分别为-13.27%、-15.81%,跑输业绩比较基准分别为-4.22%、-7.82%的收益率。

3.2 另一养老基金最短持有期为五年,长短期业绩受挫资产净值低于2亿元遭清算

除了入选个人养老金基金的产品,基金公司其他未进入个人养老金基金名录的养老主题产品,其业绩或能在一定程度上反映基金公司运营养老金基金产品的能力。

2023年,摩根基金旗下一只养老主题产品,触发《基金合同》约定的终止情形,其运作自动终止。

据摩根基金官网于2023年4月26日送出的《关于摩根锦程积极成长养老目标五年持有期混合型发起式基金中基金(FOF)基金合同终止及基金财产清算的公告》,摩根锦程积极成长养老目标五年持有期混合型发起式基金中基金(FOF)(以下简称“摩根锦程积极成长养老目标五年持有混合(FOF)”)为养老目标基金,投资者最短持有期限为5年,基金合同生效日为2020年4月29日。

该基金合同终止事由显示,截至2023年4月29日,该基金资产净值低于2亿元,触发《基金合同》约定的“基金合同生效之日起三年后的对应日,若基金资产净值低于2亿元,基金合同自动终止,且不得通过召开基金份额持有人大会延续基金合同期限。证监会规定的特殊情形,从其规定”的终止情形。

回顾历史,东方财富Choice数据显示,锦程积极成长养老目标五年持有混合(FOF)在2020年4月29日成立时的资产净值为1,311.25万元,到了2022年二季度末,其资产净值为3,000.24万元,而到合同生效之日起3年后的对应日,即2023年4月29日,其资产净值减少至2,894.06万元。

截至2023年4月28日,即摩根锦程积极成长养老目标五年持有混合(FOF)基金合同生效之日起3年后的对应日2023年4月29日之前的最后一个交易日,锦程积极成长养老目标五年持有混合(FOF)近1个月、近3个月、近6个月、近1年、近2年、成立以来的收益率分别为-0.36%、-2.46%、5.47%、-1.09%、-13.29%、12.97%,同期业绩比较基准的收益率分别为0.42%、-1.76%、9.38%、5.18%、-11.43%、8.89%。

换言之,截至2023年4月28日,近1个月、近3个月、近6个月、近1年、近2年以来,锦程积极成长养老目标五年持有混合(FOF)的收益率跑输其业绩比较基准,但该基金设定为期5年的最低持有期,是否合理?

四、摩根中证碳中和60ETF多次提示资产净值不足五千万元,或由“帮忙资金”“续命”

公募基金是投资市场的代表性投资工具之一,基金公司在基金的运营上是否积极,旗下产品能否为投资者带来持续的投资回报、基金产品的运作是否与投资者“长期持有”的理念适配,也是基金公司践行ESG理念中“S-社会责任”部分的重要方式。

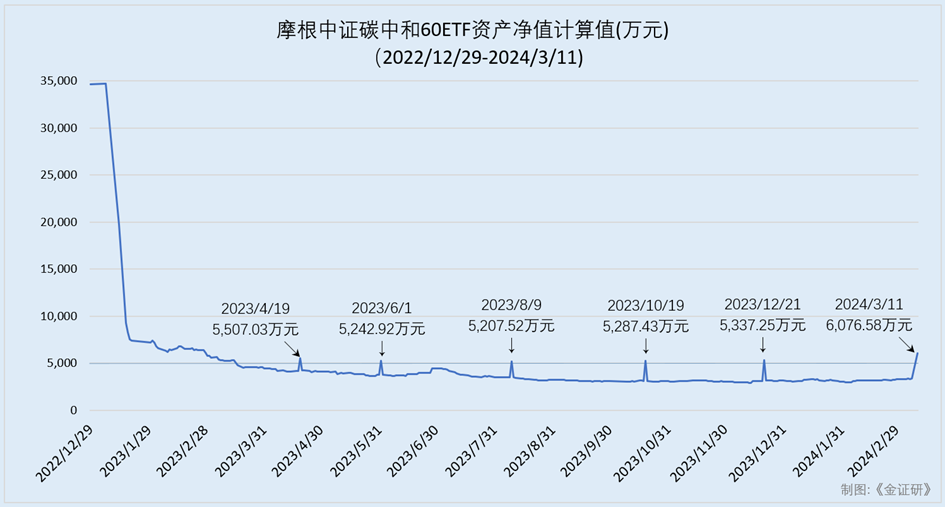

值得注意的是,摩根基金旗下一只跟踪中证碳中和60指数的ETF产品,即摩根中证碳中和60交易型开放式指数证券投资基金(以下简称“摩根中证碳中和60ETF”)成立以来的收益率告负,且10次发布资产净值连续低于5,000万元的提示性公告。

4.1 摩根中证碳中和60ETF成立以来收益率为负数,不敌业绩比较基准

东方财富Choice数据显示,摩根中证碳中和60ETF成立于2022年12月29日,在投资上,摩根中证碳中和60ETF进行被动式指数化投资,紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,力争日均跟踪偏离度的绝对值不超过0.2%,年跟踪误差不超过2%;其业绩比较基准为中证碳中和60指数收益率。

截至2024年3月13日,近1个月、近2个月、近3个月、近6个月、近1年以来及自成立以来,摩根中证碳中和60ETF的收益率分别为9.43%、9.49%、-7.34%、-21.35%、-24.34%;摩根中证碳中和60ETF业绩比较基准的收益率分别为9.57%、9.76%、-6.96%、-22%、-21.97%。

不难看出,近1个月、近2个月、近3个月、近1年以来及自成立以来,摩根中证碳中和60ETF的收益率均跑输其业绩比较基准。

4.2 上述基金一年内10次发出资产净值低于5,000万元的提示公告,2023年年末的基金资产净值已低至约3,000万元

此外,摩根中证碳中和60ETF或已持续1年“徘徊”在清盘的边缘。

据所载内容截止日为2023年11月9日的《摩根中证碳中和60交易型开放式指数证券投资基金招募说明书(更新)》,摩根中证碳中和60ETF基金合同终止的事由包括“基金合同生效后,连续五十个工作日出现基金份额持有人数量不满二百人或者基金资产净值低于五千万元的情形”。

据签署日为2024年3月6日的《关于摩根中证碳中和60交易型开放式指数证券投资基金基金资产净值连续低于5000万元的提示性公告》,截至2024年3月4日,摩根中证碳中和60ETF已连续45个工作日基金资产净值低于5,000万元。

然而,此类公告不止发出过一次。

东方财富Choice数据显示,在2023年的7月19日、8月2日、8月9日、9月22日、10月14日、12月1日、12月15日,摩根基金均发出《关于摩根中证碳中和60交易型开放式指数证券投资基金基金资产净值连续低于5000万元的提示性公告》;在2024年的2月5日、2月27日、3月6日,摩根基金也发布了《关于摩根中证碳中和60交易型开放式指数证券投资基金基金资产净值连续低于5000万元的提示性公告》。

换言之,自2023年7月以来,截至2024年3月8日,摩根基金共发出了10次关于摩根中证碳中和60ETF的基金资产净值低于5,000万元的提示性公告。

东方财富Choice数据显示,2023年各季度末,摩根中证碳中和60ETF的资产净值分别为4,429.89万元、4,485.22万元、3,083.11万元、3,155.04万元。

可以看出,2023年各季度末,摩根中证碳中和60ETF的资产净值均低于5,000万元。

结合摩根中证碳中和60ETF基金招募说明书及基金合同关于合同终止的事由,以及摩根基金发出的10份基金资产净值连续低于5,000万元的提示性公告,摩根中证碳中和60ETF能否保证其基金资产净值没有连续50个工作日低于五千万元的情形?未来是否面临清盘的考验?

4.3 机构投资者“一日游”快进快出,不定期护盘“保壳”?

摩根中证碳中和60ETF近一年以来的资产净值计算值平均低于5,000万元,而其还能存续至今,为何?这或可以从摩根中证碳中和60ETF在2023年四季度的两次份额与资产净值计算值变动看出点端倪。

(1)2023年10月19日,摩根中证碳中和60ETF的份额增加2,900万份

据摩根基金于2023年9月22日发布的《关于摩根中证碳中和60交易型开放式指数证券投资基金基金资产净值连续低于5000万元的提示性公告》,截至2023年9月20日,摩根中证碳中和60ETF已连续30个工作日基金资产净值低于5,000万元;

据摩根基金于2023年10月14日发布的《关于摩根中证碳中和60交易型开放式指数证券投资基金基金资产净值连续低于5000万元的提示性公告》,截至2023年10月12日,摩根中证碳中和60ETF已连续40个工作日基金资产净值低于5,000万元;

东方财富Choice数据显示,2023年10月18日,摩根中证碳中和60ETF的资产净值计算值减少至5,000万元以下,为3,143.17万元。

值得注意的是,2023年10月19日,摩根中证碳中和60ETF的份额从2023年10月18日的4,059.89万份增加至6,959.89万份,增加2,900万份;同期资产净值计算值从2023年10月18日的3,143.17万元增加至5,287.43万元;翌日,即2023年10月20日,摩根中证碳中和60ETF的份额减少至4,059.89万份,资产净值计算值减少至3,088.76万元。

(2)2023年12月21日,摩根中证碳中和60ETF的份额增加3,200万份

据摩根基金于2023年12月1日发布的《关于摩根中证碳中和60交易型开放式指数证券投资基金基金资产净值连续低于5000万元的提示性公告》,截至2023年11月30日,摩根中证碳中和60ETF已连续30个工作日基金资产净值低于5,000万元。

据摩根基金于2023年12月16日送出的《关于摩根中证碳中和60交易型开放式指数证券投资基金基金资产净值连续低于5000万元的提示性公告》(以下简称“2023年12月16日公告”),截至2023年12月14日,摩根中证碳中和60ETF已连续40个工作日基金资产净值低于5,000万元。

东方财富Choice数据显示,2023年12月20日,摩根中证碳中和60ETF的份额为4,559.89万份,对应的资产净值计算值为3,082.03万元。

2023年12月21日,摩根中证碳中和60ETF的份额相较于前一天分别增加了3,200份, 为7,759.89万份,对应的资产净值计算值为5,337.25万元;2023年12月22日,摩根中证碳中和60ETF的份额降低到2023年12月20日的相当水平,为4,559.89万份,资产净值计算值减少则至3,167.3万元。

(3) 2023年10月19日及2023年12月21日,机构投资者分别申购/赎回2,900万份、3,200万份基金

关于摩根中证碳中和60ETF份额及基金单位净值计算值的变动,与机构投资者“进出”的时间相近。

据《摩根中证碳中和60交易型开放式指数证券投资基金2023年第4季度报告》中“8.1报告期内单一投资者持有基金份额比例达到或超过20%的情况”内容,序号为“6”的机构投资者在20231019-20231019期初持有份额为0,在该期间内申购2,900万份,赎回2,900万份;序号为“7”的机构投资者在20231221-20231221期初持有份额为0,在该期间内申购3,200万份,赎回3,200万份。

需要指出的是,2023年10月19日及2023年12月21日,序号为6、7的机构投资者分别申购/赎回的2,900万份、3,200万份基金,均仅持有1日。同期,摩根中证碳中和60ETF的份额分别增加2,900万份、3,200万份,两者变动时间或存雷同之处。

基金产品的规模,在一定程度上反映投资者对其持有的信心,然而摩根中证碳中和60ETF的资产净值在2023年的多个区间内低于5,000万元,其是否会迎来投资者“用脚投票”?

五、两名基金经理名下基金资产净值持续减少,多只产品在2023年内跑输沪深300

基金公司旗下产品能否为投资者带来持续的投资回报,除了与基金公司是否积极维护投资者关系、是否积极履行经济责任等社会责任有关,还与基金公司是否根据基金经理的能力安排适当类型、适当数量的产品有关,这关系到基金公司是否积极实践ESG理念的“G”,即公司治理责任。

5.1 陈思郁执掌5只产品,近2年以来名下产品资产净值减少

2021-2023年,陈思郁管理的产品从2只增加到5只,而其管理产品的资产净值却在减少。

东方财富Choice数据显示,截至2021年二季度末,陈思郁管理2只基金,资产净值合计为13.95亿元。2021年8月31日,陈思郁新任一只混合型基金即摩根景气甄选混合A的基金经理,截至2021年三季度末,陈思郁名下基金的资产净值合计增加至51.68亿元。

此后,2022年8月18日,陈思郁出任摩根行业轮动混合A的基金经理;2023年6月13日,陈思郁出任股票型基金摩根时代睿选股票A的基金经理。

截至2023年年末,陈思郁共管理摩根时代睿选股票A、摩根安全战略股票A共2只股票型基金,以及摩根景气甄选混合A、摩根双核平衡混合A、摩根行业轮动混合A共3只混合型基金。

然而,在2021年三季度末开始,陈思郁的名下基金的资产净值就呈现出了减少的趋势。

东方财富Choice数据显示,按季度统计,截至2021三季度末、2022年一至四季度各季度末、2023年一至四各季度末,陈思郁名下基金的资产净值合计分别为11.73亿元、13.95亿元、51.68亿元、46.52亿元、36.81亿元、37.52亿元、42.7亿元、36.92亿元、32.98亿元、31.05亿元、25.07亿元、23.39亿元。

与2021三季度末相比,2023年四季度末陈思郁名下基金增加了3只,合计的资产净值却减少了28.29亿元,资产净值的减少幅度为54.74%。

除了资产净值的变化,陈思郁名下基金的收益情况同样值得注意。

东方财富Choice数据显示,截至2023年四季度末,陈思郁名下成立时间超过1年的摩根景气甄选混合A、摩根安全战略股票A、摩根双核平衡混合A、摩根行业轮动混合A,在2023年内的收益率均告负,分别为-26.17%、-22.1%、-20.69%、-18.78%,全部跑输了同期的沪深300指数为-11.38%的涨幅。

需要指出的是,2024年2月8日,陈思郁离任摩根行业轮动混合A,任职期间不足2年,任职期间的收益率低于-40%,为-44.58%。

5.2 郭晨9年经验老将,名下6只基金2023年收益率告负且资产净值下滑

除了陈思郁,摩根基金旗下另一名基金经理郭晨,其名下基金的资产净值也呈现出了减少的趋势。

东方财富Choice数据显示,郭晨于2007年7月至2008年4月在平安资产管理有限公司担任分析师;于2008年4月至2009年11月在东吴基金管理有限公司担任研究员;于2009年11月至2014年10月在华富基金管理有限公司先后担任基金经理助理、基金经理。

2014年10月,郭晨加入上投摩根并担任基金经理、国内权益投资部动力组组长兼资深基金经理。截至2024年3月22日,郭晨已担任基金经理已超9年。

东方财富Choice数据显示,2021年10月29日,郭晨任摩根动力精选混合A的基金经理,其管理的基金从5只增加至6只。2021年四季度末,郭晨管理的6只基金合计的资产净值为34.73亿元,较2021年三季度末的21.81亿元增加12.92亿元。

截至2021年四季度末、2022年一至四各季度末及2023年一至四季度末,郭晨名下基金合计的资产净值分别为34.73亿元、27.36亿元、33.2亿元、25.89亿元、24.45亿元、25.71亿元、25.54亿元、21.23亿元、20.4亿元。

经计算,截至2023年四季度末,郭晨名下基金的资产净值合计为20.4亿元,较2021年四季度末的34.73亿元减少14.34亿元,减少幅度为41.28%。

数据显示,截至2023年12月31日,郭晨共管理摩根动力精选混合A、摩根优势成长混合A、摩根创新商业模式混合A、摩根新兴服务股票A、摩根智慧互联股票A、摩根中小盘混合A,共4只混合型基金及2只股票型基金。

东方财富Choice数据显示,在2023年年内,摩根动力精选混合A、摩根优势成长混合A、摩根创新商业模式混合A、摩根新兴服务股票A、摩根智慧互联股票A、摩根中小盘混合A的收益率均低于-10%,分别为-16.57%、-20.99%、-19.34%、-12.17%、-18.14%、-19.39%,且均低于2023年内沪深300指数为-11.38%的涨幅。

展望未来,摩根基金对ESG理念的践行,方向在哪?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。