《金证研》南方资本中心 皓魄/作者 南枝/风控

2025年3月14日,即自国泰君安证券股份有限公司(以下简称“国泰君安”)吸收合并海通证券股份有限公司(以下简称“海通证券”)交割日起,合并后的国泰君安承继及承接海通证券的全部资产、负债、业务等一切权利与义务,海通证券所持富国基金管理有限公司(以下简称“富国基金”)股权亦归属于合并后的国泰君安。此次合并后,国泰君安成为富国基金的主要股东。

作为公募“老十家”之一,富国基金的基金管理规模已超万亿元,秉承着十六字投资理念,即“深入研究、自下而上、尊重个性、长期回报”。自2019年3月起,裴长江担任富国基金的董事长。在其领导下,富国基金近三年权益类基基金的已实现权益告负,管理规模也呈下滑趋势。其中,混合型基金近三年或累计亏损超700亿元。

作为富国基金的董事长,裴长江在股东处领取薪酬,其中2022-2023年合计领薪超200万元。另一方面,2022-2023年,富国基金旗下基金合计亏损超千亿元同期管理人报酬合计超110亿元。尽管旗下基金2024年扭亏为盈,但富国基金管理人报酬高达48.5亿元。此外,近两年富国基金多只基金进行基金经理变更,其中部分卸任的基金经理在职期间任职回报率告负。而部分“明星基金经理”的业绩值得关注,其中,“成长股投资专家”朱少醒的“代表作”,2024年收益率跑输同类平均。而“大消费女神”王园园则在管的基金中半数收益率告负。

一、权益类基金已实现收益连年告负,管理规模呈下滑趋势

作为国内首批十家基金管理公司之一,富国基金总部设于上海,是一家拥有公募、社保、基本养老、年金、专户、QDII、RQFII以及QFII、基金投顾等全牌照的基金管理公司。

截至2025年3月31日,富国基金旗下公募产品共计373只,基金资产净值为10,940亿元。而近三年来,权益类基金的管理规模呈下滑趋势。

1.1 股票型基金近5年来规模呈缩水趋势,连续3年的已实现收益告负

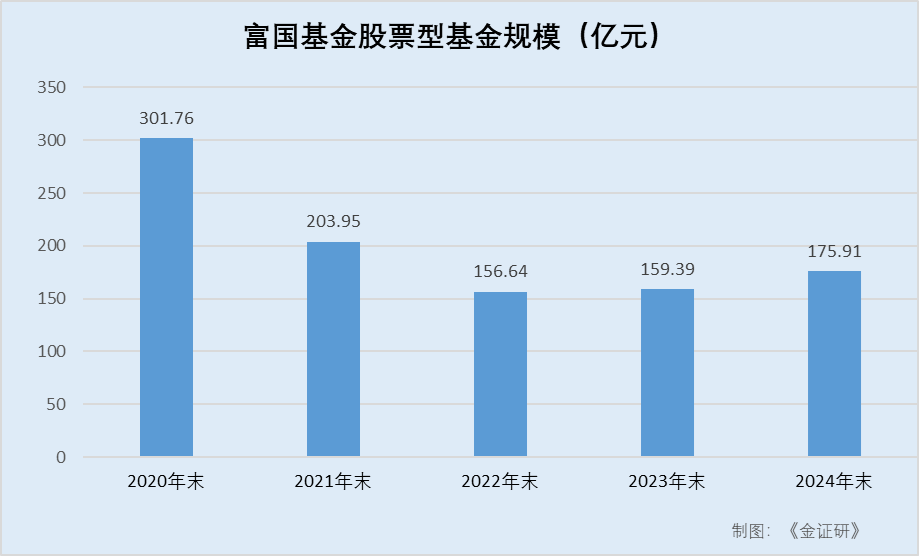

数据显示,截至2020年-2024年末,富国基金股票型基金的规模分别为301.76亿元、203.95亿元、156.64亿元、159.39亿元、175.91亿元,截至2025年一季度末,富国基金股票型基金(部分披露)的规模为215.18亿元。

可以看出,2021-2024年末,富国基金旗下股票型基金规模呈现“先降后升”的趋势,2020年末规模达301.76亿元后连续两年下滑,2022年末降至156.64亿元,“缩水”近半,2023年起规模逐步回升。尽管股票型基金规模2025年一季度末达215.18亿元,但较2020年低28.69%。

此外,从富国基金股票型基金的主要财务指标上看,2022-2024年,富国基金股票型基金的已实现收益分别为-77.6亿元、-53.55亿元、-10.05亿元,同期利润分别为-214.35亿元、-129.71亿元、140.23亿元。

此外,2023年,富国基金旗下股票型基金期末可供分配利润由正转负。而2024年尽管本期利润转正,但本期已实现收益仍告负,期末可供分配利润为-78.06亿元。

总体来看,富国基金旗下股票型产品虽然2024年的本期已实现收益较上一年有所增长,但规模仍未回到2021年末水平。且2024年在利润转正的情况下,富国基金股票型基金期末可分配利润告负。

1.2 混合型基金的规模逐年下滑,近三年或累计亏损超700亿元

与股票型基金相似,富国基金的混合型基金或也陷入规模与业绩增长乏力“窘境”。

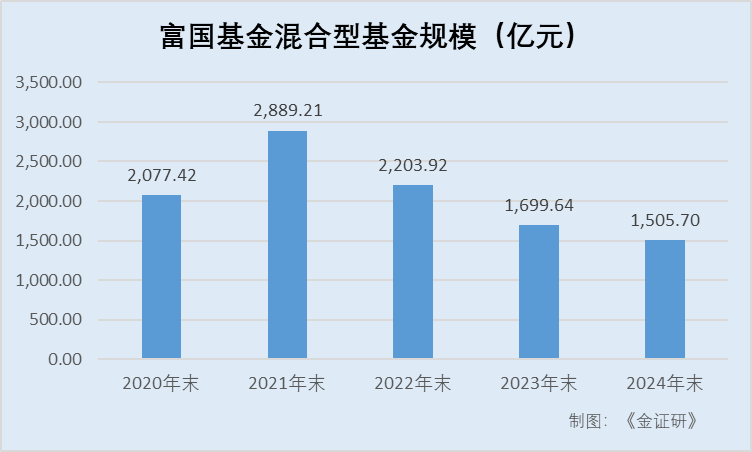

数据显示,截至2020-2024年末,富国基金混合型基金的规模分别为2,077.42亿元、2,889.21亿元、2,203.92亿元、1,699.64亿元、1,505.7亿元。截至2025年一季度末,富国基金混合型基金(部分披露)的规模为1,549.73亿元。

不难发现,富国基金旗下混合型基金的规模自2022年来下滑明显,从2021年末的2,889.21亿元下滑到2025年一季度的不足2,000亿元。

从富国基金混合型基金的主要财务指标上看,2022-2024年,富国基金混合型基金已实现收益分别为-337.51亿元、-165.7亿元、-103.57亿元。2022-2024年,富国基金混合型基金的利润分别为-584.67亿元、-202.09亿元、22.7亿元。

此外,富国基金混合型基金的期末可供分配利润逐年减少,2021-2024年期末可供分配利润分别为754.72亿元、361.5亿元、144.68亿元、61.53亿元。

可供分配利润的减少,或意味着可分配给投资者的收益减少。尽管2024年扭亏为盈,本期利润为22.7亿元,但未能弥补前两年混合型基金的亏损。

简言之,近年来,富国基金的股票型基金和混合型基金的规模双双下滑,且利润表现或显“疲软”,期末可供分配利润减少。

二、曾因未严格执行制度被责令改正,明星基金经理“代表作”收益率跑输大盘

在基金管理规模与业绩或承压的同时,富国基金的内控问题同样值得关注。2024年2月2日,富国基金因未严格执行制度等被上海证监局责令改正。

2.1 2024年富国基金因未严格执行制度被责令改正,多只基金曾进行年报更正

据富国安益货币市场基金2024年报,2024年2月2日,富国基金、督察长赵瑛分别因“个别规定及制度未严格执行”被上海证监局责令改正、出具警示函。对此,富国基金已完成整改。

此外,2024年,富国基金旗下多只基金进行年报更正。

据证监会公开信息,2024年4月,富国基金旗下5只基金发布2023年年度报告更正公告,涉及的基金分别为富国价值驱动灵活配置混合、富国新材料新能源混合、富国天恒混合、富国天惠成长混合(LOF)及富国新动力灵活配置混合。

具体来看,公告内容显示,因数据提取口径原因,现就旗下部分基金的2023年年度报告中“基金份额持有人信息”的部分内容进行更正。

作为普通投资者获得基金相关信息的重要渠道,基金产品定期报告的重要性或不言而喻。而2024年,富国基金旗下多只基金年报曾进行更正。

2.2 成长股投资专家朱少醒仅一只“代表作”,2024年收益率跑输同类平均及沪深300

值得注意的是,朱少醒、王园园等明星基金经理旗下基金的业绩表现或不佳。

以朱少醒为例,其于2000年6月加入富国基金,历任产品开发主管、基金经理助理、基金经理、研究部总经理、权益投资部总经理、总经理助理,现任富国基金副总经理兼基金经理。

据东方财富Choice数据,截至2025年6月4日,朱少醒仅在管一只基金,为富国天惠成长混合(LOF)A,现任基金总规模为252.5亿元。

据富国基金认证的微信公众平台,富国基金是成长股投资专家,朱少醒更是其中的佼佼者,加入富国基金仅管理一只基金。

自2005年11月16日起,朱少醒担任富国天惠成长混合(LOF)A的基金经理。该基金在在2019年取得62%的收益率,2020年实现59%的收益率。且富国天惠成长混合(LOF)A的资产净值从2019年初的55.18亿元,到2021年6月末增至最高达到408.52亿元。

2021年6月末后的报告期,富国天惠成长混合(LOF)A的资产净值逐年下降。2021-2024年末,富国天惠成长混合(LOF)A的资产净值分别为374.75亿元、303.71亿元、264.41亿元、240.13亿元。截至2025年一季度末,该基金的资产净值为236.36万元。

由此可见,富国天惠成长混合(LOF)A的资产净值自2021年末起持续下降,截至2025年一季度末已从最高点缩水了逾四成。

除此之外,富国天惠成长混合(LOF)A在2021年以后的业绩或“黯然失色”。

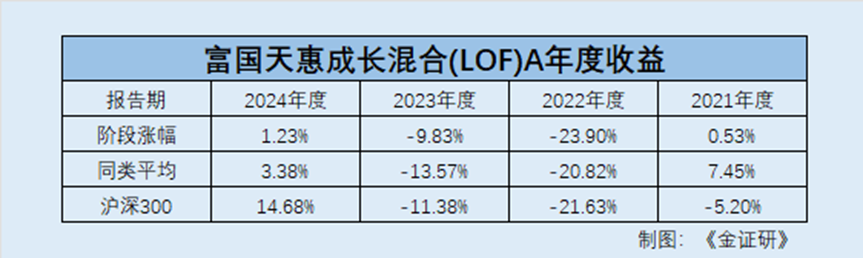

数据显示,富国天惠成长混合(LOF)A在2021-2024年的年度收益分别为0.53%、-23.9%、-9.83%、1.23%。其中2021年、2022年、2024年跑输同期同类平均分别为7.45%、-20.82%、3.38%的收益率,2022年、2024年分别跑输同期沪深300分别为-21.63%、14.68%的收益率。

2.3 “大消费女神”王园园半数在管基金任职回报告负,富国消费主题混合A规模三年“腰斩”

与此同时,王园园作为富国基金百亿规模的基金经理之一,其半数在管基金任职回报率为负数。

据东方财富Choice数据,王园园于2015年4月起任富国基金行业研究员,2017年6月起任富国基金旗下基金的基金经理。截至2025年6月4日,王园园在管6只基金,现任基金总规模为134.28亿元。

据富国基金认证的微信公众平台,王园园素有“富国大消费女神”之称,自入行之初便专注大消费行业的研究。

截至2025年6月4日,王园园在管的基金中,富国远见优选混合A、富国高质量混合、富国价值创造混合A的任职回报率均告负,分别为-0.22%、-21.68%、-24.64%。

此外,自2017年6月16日起,王园园担任富国消费主题混合A的基金经理。2019-2020年,王园园管理的富国消费主题混合A表现“亮眼”,2019年以 74.29%的收益率跻身同类排名前5%,2020年收益率升至80.57%。

然而,截至2024年末,富国消费主题混合A的基金规模已连续3年缩水,从2022年末的62.34亿元降至32.85亿元。

此外,富国消费主题混合A在2021年的收益率为4.67%,跑输同类平均7.45%的收益率;2022-2024年收益率持续告负,分别为-13.78%、-12.89%、-4.7%,2023-2024年分别跑输收益率为-11.38%、14.68%的沪深300。

总的来说,2024年,富国基金因未严格执行制度被责令改正,且多只基金曾进行年报更正。富国基金现任基金规模超亿元的基金经理中,“成长股投资专家”朱少醒的“代表作”,2024年收益率跑输同类平均。而“大消费女神”王园园则在管的基金中半数收益率告负,且富国消费主题混合A的规模连续三年缩水。

三、多只基金发生基金经理变更,部分卸任的基金经理在职期间任职回报率告负

作为基金公司,富国基金的投研人才队伍建设同样值得关注。而2024年及2025年,富国基金旗下多只基金发生基金经理变更。

3.1 2025年上半年两位基金经理离任,历任基金的任职回报率均为正数

2025 年上半年,富国基金接连发布两则基金经理离任公告,其中包括权益类基金和固定收益类基金。

具体来看,2025年2月15日,富国长期成长混合A发布公告称,基金经理谢家乐不再管理富国长期成长混合A,离任原因为个人原因,由共同管理该基金的基金经理蒲世林单独管理,变更日期为2025年2月14日。截至2025年6月4日,谢家乐并无在管基金。

谢家乐,2023年7月加入富国基金,2024年1月起任富国长期成长混合型证券投资基金的基金经理。从基金经理任期回报看,谢家乐自2024年1月30日至离任期间,富国长期成长混合A产品获得的任职回报为19.6%。

此外,同年5月20日,富国稳健增强债券A/B发布公告称,基金经理陈倩因工作安排不再管理富国稳健增强债券A/B,变更日期为2025年5月16日,由共同管理该基金的基金经理俞晓斌管理。

同日,陈倩卸任基金经理的基金还有富国信用债债券A/B、富国景利纯债债券A、以及富国天盈债券(LOF)A。

陈倩,2023年6月加入富国基金,2023年8月起担任富国基金的基金经理,其任职年限为1.72年。

据东方财富Choice数据,截至2025年6月4日,陈倩并无在管基金。而陈倩历的富国信用债债券A/B、富国景利纯债债券A、富国稳健增强债券A/B以及富国天盈债券(LOF)A,任职期间的任职回报率分别为6.08%、6.53%、5.37%、3.84%。

可见,谢家乐担任富国长期成长混合A的基金经理仅一年多,即卸任该基金的基金经理。而“新手”陈倩在同一天,卸任了四只基金的基金经理。

3.2 2024年多只基金变更基金经理,其中张慕禹、王园园等基金经理卸任前任职回报率告负

早在2024年,富国基金旗下多只基金出现基金经理离任的现象。

其中,2024年5月21日,富国基金发布公告称,富国消费升级混合型证券投资基金的基金经理张慕禹因个人原因离任,其管理的富国消费升级混合A任职回报为-14.72%。

2024年7月8日,富国消费精选30股票型证券投资基金变更基金经理,王园园因工作安排离任该基金的基金经理。其中,王园园管理富国消费精选30股票A期间的任职回报率为-30.94%。

2024年8月1日,富国中证国企一带一路ETF联接变更基金经理,解聘基金经理王乐乐、王保合。

2024年8月7日,富国信享回报12个月持有期混合型证券投资基金的基金经理,由易智泉、张士扬,变更为易智泉、朱梦娜。

需要指出的是,同样在2024年8月7日,除了富国信享回报12个月持有期混合型证券投资基金,张士扬还卸任了富国诚益回报12个月持有期混合型证券投资基金、富国精诚回报12个月持有期混合型证券投资基金、富国稳进回报12个月持有期混合型证券投资基金的基金经理。

2024年8月7日,富国产业债债券型证券投资基金的基金经理由黄纪亮、武磊,变更为武磊,黄纪亮因工作安排辞任该基金的基金经理。

2024年8月12日,富国久利稳健配置混合型证券投资基金的基金经理,由吕春杰、刘兴旺、蔡耀华,变更为刘兴旺、蔡耀华。吕春杰因工作安排辞任该基金的基金经理。

其中,吕春杰管理富国久利稳健配置混合A的任职回报为-9.77%。

也就是说,2024年及2025年上半年,富国基金旗下多只基金发生了基金经理的变更,其中基金经理吕春杰、张慕禹、王园园卸任前的任职回报率告负。

四、近三年管理人报酬合计超160亿元,董事长近两年累计从股东处领薪超200万元

早在2022年以来,基金公司绩效考核和薪酬管理要求进一步明晰,严禁短期激励和过度激励行为、坚决纠治拜金主义等错误论调被提到更高位置。而2024年,富国基金旗下基金虽扭亏为盈,但前两年合计亏损超千亿元,且同期董事长从股东处合计领取超200万元薪酬。

4.1 旗下基金2024年扭亏为盈但前两年合计亏损超千亿元,近三年管理人报酬合计超160亿元

东方财富Choice数据显示,2022-2024年,富国基金旗下基金的净利润合计分别为-785.03亿元、-247.91亿元、399.21亿元。

即2022-2023年,富国基金旗下基金合计亏损超1,000亿元,2024年则扭亏为盈,或并未覆盖前两年的亏损面。

而近三年,富国基金的管理人报酬均超45亿元。

东方财富Choice数据显示,2022-2024年,富国基金的管理人报酬合计分别为61.71亿元、54.68亿元、48.5亿元,合计超160亿元。

显然,2022-2023年,在富国基金旗下基金合计亏损超千亿元的情况下,富国基金的管理人报酬合计超110亿元。尽管2024年扭亏为盈,但同期富国基金管理人报酬高达48.5亿元。

4.2 裴长江自2019年3月起担任董事长,2022-2023年从股东处领取薪酬合计逾200万元

回顾裴长江的履历,裴长江自2013年8月加入海通证券起担任副总经理;自2014年8月起担任富国基金的董事,2019年3月起担任富国基金的董事长,2014年11月起担任上海海通证券资产管理有限公司董事长等。

据海通证券2022-2023年度报告,裴长江从海通证券获得的税前报酬总额分别为86.41万元、164.92万元。

而因被吸收合并将不再具有独立主体资格,海通证券自2025年3月4日起终止其股票在本所上市交易。截至上市终止交易日,海通证券尚未披露2024年报。

也就是说,2022-2023年,在旗下基金亏损的另一面,富国基金的董事长裴长江同期合计从股东处领取超200万元薪酬。

五、结语

作为公募“老十家”之一,富国基金权益投资、固定收益投资、量化投资是富国基金的三大投研平台。而自2019年3月起,裴长江担任富国基金的董事长,并在2022-2023年累计从股东处领取薪酬超200万元,而同在2022-2023年,富国基金旗下基金累计亏损超千亿元,直到2024年扭亏为盈。在其带领下,近年来,富国基金股票型基金规模呈下滑趋势,混合型基金或累计亏损超700亿元。

此外,2024年,富国基金因未严格执行制度被责令改正,多只基金曾进行年报更正。观其基金经理,“成长股投资专家”朱少醒名下仅一只基金,该基金2024年收益率跑输同类平均及沪深300。“大消费女神”王园园则在管半数基金的任职回报告负。值得一提的是,2024年及2025年上半年,富国基金旗下多只基金发生了基金经理的变更,其中部分进经理卸任前的任职回报率告负。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。