《金证研》沪深金融组 艾茉 杨冰/作者 苏果 洪力/编审

今年上半年,股票、混合、债券、QDII四大类主要基金平均收益率均实现正收益,但各类资产的实际表现却分化巨大。根据《金证研》统计,除净值异动产品以外,今年重仓消费股和农业股的权益产品业绩涨幅明显靠前,排名靠后的基金因为上错车排名垫底。

老牌基金挤占TOP20

根据《金证研》沪深金融组的统计,全市场基金产品在今年上半年业绩上涨的占比为96%,除32只业绩收平外,有265只基金业绩亏损。从涨幅前20排名涉及的基金公司看,包括了易方达、富国、汇添富等12家基金公司的产品。其中,2005年以前成立的基金公司有9家,仅3家是近年来成立的新基金公司。

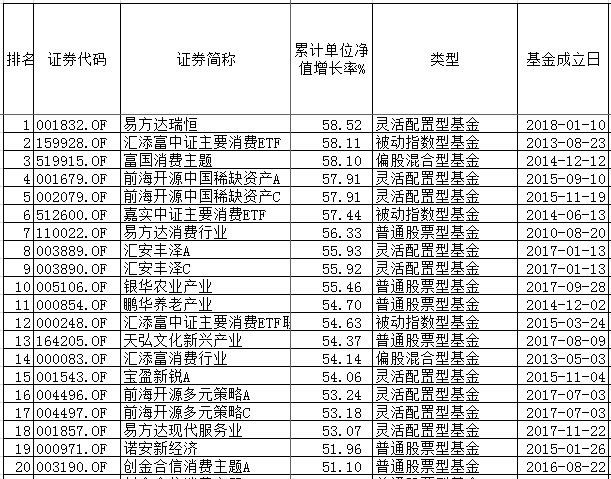

上半年基金业绩TOP20 数据来源:同花顺iFinD

从这12家基金公司在行业内资管规模排名看,有7家排在前20名,属于一线梯队。而从2017年至今的资产管理规模变动看,有9家公司实现了规模连续增长。处于第一梯队的7家公司中,仅有货基独大的天弘基金出现了连续下降。

12家基金公司近三年资产管理规模 (单位:亿元)数据来源:同花顺iFinD

从这12家基金公司2017年和2018年净利润来看,除嘉实基金、宝盈基金以及前海开源基金数据缺失以外,其余几家基金公司大多在2018年受到市场大幅回调影响,导致净利润下降。不过也有特例,其中诺安基金和天弘基金并没有受到影响,因为这两家公司固收产品占比较高。

12家基金公司2017-2018年净利润情况 (单位:万元)数据来源:同花顺iFinD

重仓消费基金“霸占”榜单

上半年基金业绩TOP20多数是主动管理型权益基金,并且多数重仓消费和农业股,2019年一季报显示,股票仓位处于80%以上。

易方达瑞恒灵活以58.66%获得全市场半年度冠军,虽然从名字看没有规定主题,但萧楠是以消费投资风格为主的基金经理。因此,易方达瑞恒灵活也是以消费行业为主。

其一季报前十大重仓股显示,贵州茅台、五粮液、泸州老窖等占到基金净值比例的74.38%。其中白酒股有5只,占50%,家电股4只,1只机场股。该基金一季度的股票资产占基金资产净值比例高达94%,重仓消费股是获得优秀业绩的主要原因。从2018年各季度的前十大重仓股看,大消费行业的投资风格始终如一,只是在具体个股上略有调整,不过白酒和家电仍然占据主要比重。

与之相同,汇添富中证主要消费ETF,作为一只跟踪标的为中证主要消费指数的被动指数型基金,也受益于上半年消费股行情,实现了58.11%的涨幅。前十大重仓股分别为贵州茅台、五粮液、伊利股份、洋河股份、海天味业、泸州老窖、牧原股份、永辉超市、新希望、双汇发展,绝大多数属于食品饮料行业,跟踪误差为0.04%。

但作为被动型产品,其基金经理的主观意识作用不大。相比之下,涨幅排名第三的富国消费主题显然更有参考价值。无论是从基金主题还是基金经理上看,这只基金都以消费行业为主,其基金经理王园园也是以消费投资风格为主。

虽然从半年度涨幅上看,与冠军易方达瑞恒灵活不相上下,但在重仓股方面却有显著的不同。2019年一季报显示,富国消费主题前十大重仓股为五粮液、中顺洁柔、古井贡酒、华兰生物、新和成、贵州茅台、合兴包装、索菲亚、顺鑫农业、重庆百货。行业上看,白酒股仅占到4只,另外6只个股分属于不同的消费领域。

从王园园的操作看,在今年一季度,其大幅减持了贵州茅台,但却加大了五粮液的仓位。2018年第四季度,两只个股占基金净值比例分别为7.56%和5.39%,到今年一季度为5.21%和7.12%,贵州茅台的占比下降了2.35个百分点。这与易方达瑞恒灵活的萧楠,今年一季度将贵州茅台占比提升至10.46%截然不同,并且另外仓位占比超10%的个股均为白酒,二者的业绩差距恰恰来源于此。

今年一季度,贵州茅台上涨45.87%、二季度上涨17.22%,五粮液在一、二季度分别上涨89.71%、26.42%。虽然两位消费行业大将在操作上都以白酒为重,但仓位变化上却显示出机构对白酒的分歧开始加大。

新生基金排名“垫底”

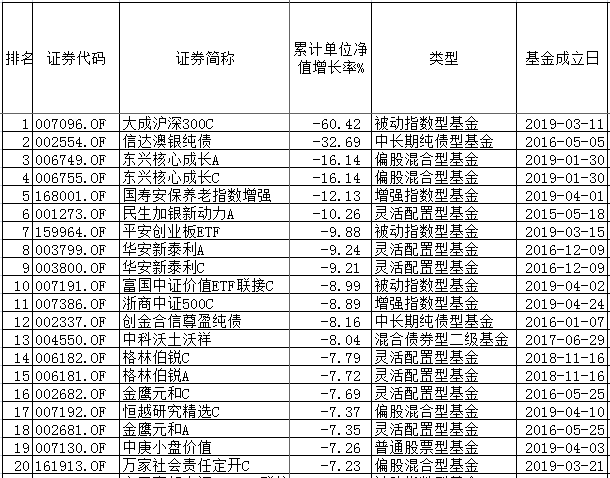

上半年业绩排名后20名的基金所属基金公司更加广泛,包括大成、信达澳银、东兴证券等16家基金公司,其中仅有5家成立于2005年以前,其余均为近年来新成立的基金公司。

上半年基金业绩靠后20 数据来源:同花顺iFinD

基金业绩排名靠后的公司资产管理规模也大多靠后,其中仅有3家公司在行业前20,包括华安、富国、平安,其中富国基金旗下多数产品也出现在今年业绩前20名中,但区别是业绩靠前的为主动管理型权益基金,而业绩靠后的是被动指数型基金。

根据《金证研》沪深金融组统计,在业绩靠后的20名里,有4只指数型基金和3只偏债型基金。而在其他主动管理型权益基金中,绝大多数都属于中小基金公司管理的产品。

16家基金公司近三年资产管理规模 (单位:亿元) 数据来源:同花顺iFinD

在业绩后20名基金所属的16家基金公司中,有6家都没有公开净利润数据,其他有数据的基金公司也大多在2018年净利润出现了下降,仅3家小幅上升。

16家基金公司过去两年净利润情况 (单位:万元) 数据来源:同花顺iFinD

“上错车”致业绩逆市下跌

从业绩亏损的基金来看,靠前的多是今年新产品,其余部分老权益产品是在之前亏损的。比如民生加银新动力A,作为已经是4年的老基金产品,今年上半年在85%的股票仓位下依旧亏损10.26%,主要原因是基金经理豪赌科创板概念股,同时重仓的文化、公共事业、化工行业等个股涨幅落后。

东兴核心成长的2019年一季报显示,其仅持有2只券商股,除此之外,再无股票资产,华安新泰利的情况也大致相似,一季报显示没有持仓股票资产,而75.83%都是债券资产。

但格林伯锐灵活配置、金鹰元和两只基金并不属于踏空型产品,其一季报显示都有大比例股票资产。不过从前十大重仓股配置看,格林伯锐灵活配置以科技股为主,在一季度基金净值仅上涨5.53%,但二季度却下跌了12.63%。重仓股欧菲光、高新兴、华灿光电等在二季度股价大幅下跌,从而拖累了基金业绩。

金鹰元和虽然持有的科技股并不多,但重仓的家居股索菲亚、欧派家居、顾家家居以及盛和资源、中国电建等股票二季度走势也不理想。

基金经理投研能力是关键

从上半年基金产品业绩分别居前和靠后的20只基金所属基金公司看,产品业绩较好的12家基金公司有一半的基金经理人数超过了30人,而基金经理在本公司的平均任职年限也大多在2年以上。相比之下,业绩靠前产品涉及的16家基金公司的基金经理人数,绝大多数都不足30人,而且在公司平均任职年限很少有超过2年的。

业绩靠前12家基金公司基金经理人数及本公司从业年限 数据来源:同花顺iFinD

业绩靠后16家基金公司基金经理人数及本公司从业年限 数据来源:同花顺iFinD

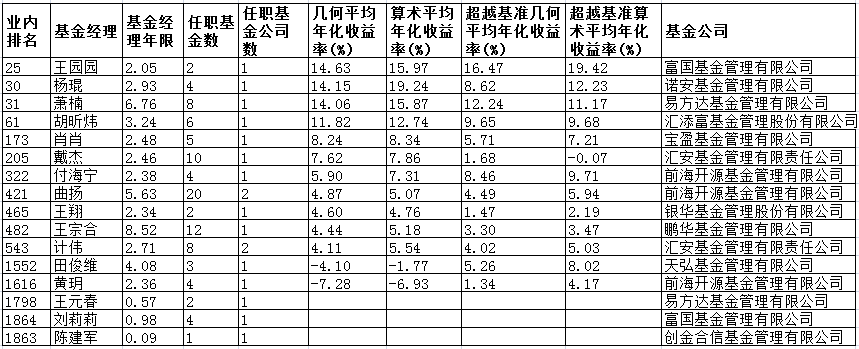

从业绩前20名的主动管理型权益基金的基金经理几何平均年化收益率以及在业内的排名情况看,除少数经验尚浅的基金经理外,其余的3年以上老将大多排名全市场2006位基金经理的前四分之一,并且绝大多数的几何平均年化收益率都在4%以上。

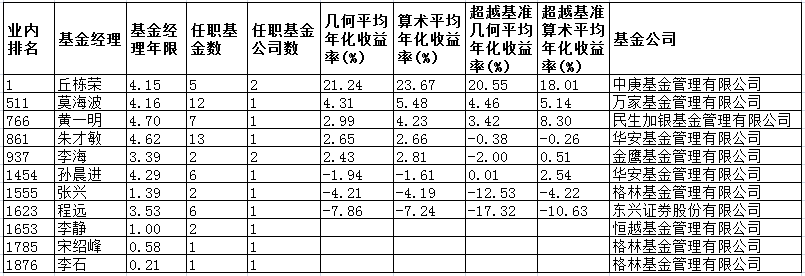

上半年业绩靠后的20只基金,从动管理型权益基金的基金经理几何平均年化收益率和业内排名,绝大多数排名业内后四分之一。值得注意的是,中庚基金丘栋荣情况比较特殊,其此前是汇丰晋信基金公司的基金经理,2015年与人创建中庚基金,成为为数不多由个人控股的公募基金公司,此次其管理的中庚小盘价值排名上半年业绩较差前20名内,主要原因是成立时间较晚,而建仓期基本处于五、六两个月。

上半年业绩靠前20名主动管理型权益基金的基金经理收益率情况 数据来源:同花顺iFinD

上半年业绩靠后20名主动管理型权益基金的基金经理收益率情况 数据来源:同花顺iFinD

数据来源:同花顺iFinD

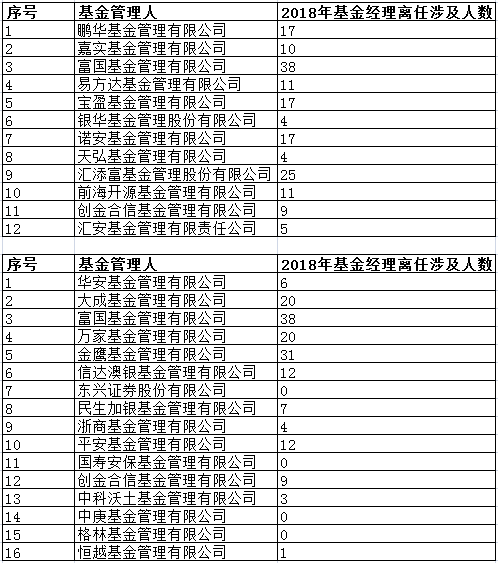

从2019年内,基金经理变更涉及的人数上看,业绩靠前的12家公司和业绩靠后的16家公司里,大中型基金公司由于人才储备较多,也频频调整基金经理,投研人才的晋升和回炉机制都相对流畅,能者上也符合资管领域的核心特点。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。