《金证研》北方资本中心 陆北/作者 知雷 映蔚 洪力/风控

技术创新能力是企业核心竞争力的关键体现,其中专利法立法根本目的是通过保护专利权人的合法权益来提高创新能力,进而促进社会进步。而截至2020年上半年,东莞怡合达自动化股份有限公司(以下简称“怡合达”)卷入三起专利权纠纷,作为被告,怡合达均被判决停止制造、销售、许诺销售侵害原告专利权的行为,令人唏嘘。

而此番上市,怡合达或存诸多问题待解。2020年,在怡合达的营业收入、净利润增速双升的背后,其净资产收益率呈现总体下滑的一面,且净现比、净现比均不足1。不仅内忧,在五成收入来自3C、新能源及汽车行业中,自2018年起,中国手机产量、汽车产量纷纷陷入负增长,且中国规模以上电池制造企业累计营业收入2020年“开倒车”,行业降温怡合达成长能力或承压。而作为怡合达2020年第三大逾期应收账款客户,该客户2021年其实控人被列为被执行人,并被采取限制消费措施,其客户质量或恶化。除此之外,“零人”供应商撑起四千万元采购额的异象,同样值得关注。

近年来,怡合达的净现比、收现比小于1,加权平均净资产收益率呈下降趋势。

而2020年,怡合达营收、净利实现双增长。

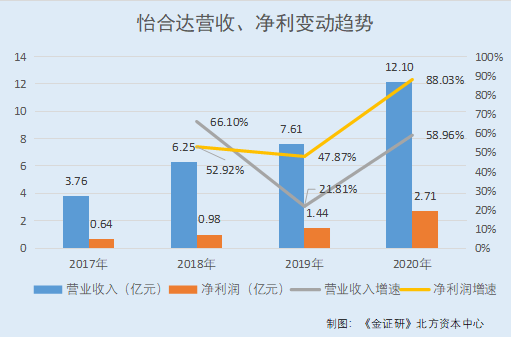

据签署日为2021年4月30日的招股书(以下简称“新版招股书”)及签署日为2021年3月1日的招股说明书(以下简称“招股书”),2017-2020年,怡合达的营业收入分别为3.76亿元、6.25亿元、7.61亿元、12.1亿元。同期,怡合达的净利润分别为0.64亿元、0.98亿元、1.44亿元、2.71亿元。

根据《金证研》北方资本中心研究,2018-2020年,怡合达营业收入的同比增长率分别为66.1%、21.81%、58.96%;净利润的同比增长率分别为52.92%、47.87%、88.03%。

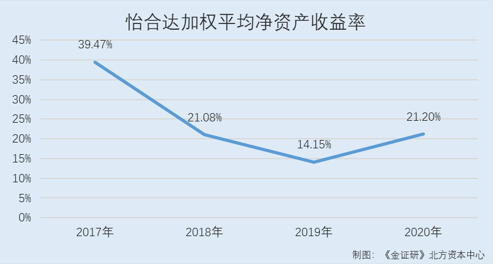

然而2020年,在营收净利增速双双上升的背后,怡合达的加权平均净资产收益率相较于2017年呈下降趋势。

据招股书及新版招股书,2017-2020年,怡合达扣除非经常性损益后的加权平均净资产收益率39.47%、21.08%、14.15%、21.2%。

除此之外,自2018年起,怡合达的净现比、收现比均不足1。

据招股书及新版招股书,2017-2020年,怡合达的净现比分别为0.19、0.2、0.5、0.91。

据招股书及新版招股书,2017-2020年,怡合达的经营活动现金流入小计分别为3.8亿元、6.09亿元、7.09亿元、11.09亿元。即2017-2020年,怡合达的收现比分别为1.01、0.98、0.93、0.92。

也就是说,2020年,在怡合达的营业收入、净利润增速双升的背后,其净资产收益率呈现总体下滑的一面,且净现比、净现比均不足1。

据《金证研》北方资本中心研究,怡合达多个下游行业“降温”,其未来成长空间或承压。

据招股书,怡合达从事自动化零部件研发、生产和销售,提供FA工厂自动化零部件一站式供应,其隶属于自动化零部件细分行业。

自动化零部件下游行业主要是工业机器人、基于机器人的集成设备、自动装配设备、自动检测设备、自动包装设备及大型复杂功能的自动化线体等自动化设备制造行业,最终需求来自于3C、汽车、新能源、光伏、医疗、激光、食品和物流等行业。

据新版招股书及招股书,从其下游行业主要应用领域来看,2017-2020年,怡合达来自3C行业的销售收入占比分别为25.28%、26.58%、24.07%、23.28%,来自新能源行业的销售收入占比分别为17.47%、13.28%、15.65%、15.59%,来自汽车行业的销售收入占比分别为17.77%、16.75%、13.89%、14.65%,来自光伏行业的销售收入占比分别为3.81%、4.03%、4.95%、4.47%,来自工业机器人行业的销售收入占比分别为4.34%、4.33%、4.83%、4.85%。

即2017-2020年,怡合达来自3C、新能源及汽车行业的销售收入合计占比分别为60.52%、56.61%、53.61%、53.52%。

据新版招股书,基于怡合达对下游行业应用领域的理解,3C行业的定义和内涵为3C产品(手机、计算机、平板电脑、蓝牙耳机等消费类电子产品)以及相关设备生产厂家;新能源行业是指电池或电池设备生产厂家(含动力电池、消费类电池、贮能电池);汽车行业是指汽车、汽车零部件及汽车制造相关设备生产厂家。

据新版招股书,2018-2020年,怡合达内销收入占其主营业务收入的比例分别为99.34%、98.72%、99.82%,外销收入占其主营业务收入的比例分别为0.66%、1.28%、0.18%。

可见,怡合达的主营业务收入主要来自于内销。而中国的手机行业、电池行业及汽车行业或增速放缓。

据新版招股书,2018-2020年,怡合达3C领域销售收入、订单量、成交客户数量的增长主要来自于以智能手机为代表的3C领域自动化设备更新换代需求,以及对3C领域客户的市场开拓。

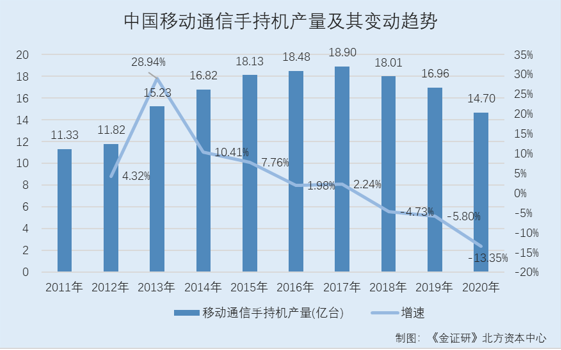

从手机行业上看,据国家统计局数据,2011-2020年,中国移动通信手持机产量分别为11.33亿台、11.82亿台、15.23亿台、16.82亿台、18.13亿台、18.48亿台、18.9亿台、18.01亿台、16.96亿台、14.7亿台。

即2012-2020年,中国移动通信手持机产量分别同比增长4.32%、28.94%、10.41%、7.76%、1.98%、2.24%、-4.73%、-5.8%、-13.35%。

可见,自2014年起,中国的手机产量增速在走下坡路,且自2018年起出现了负增长。

从电池行业上看,据工信部数据,2014-2017年,中国规模以上电池制造企业累计主营业务收入分别同比增长2.7%、4.8%、18.8%、26.45%。

据工信部数据,2019-2020年,中国规模以上电池制造企业营业收入分别同比增长13.6%、-0.7%。

可见,中国规模以上电池制造企业累计营业收入2019年增速有所下滑,到了2020年却“开倒车”。

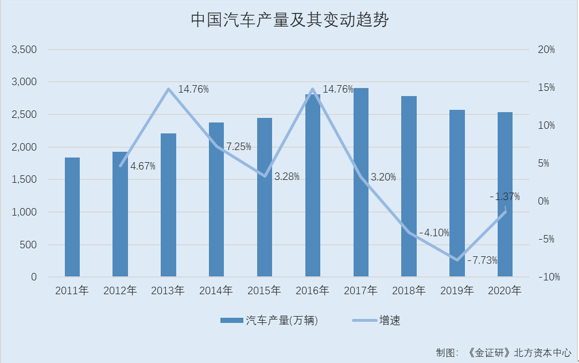

从汽车行业上看,据国家统计局数据,2011-2020年,中国汽车产量分别为1,841.64万辆、1,927.62万辆、2,212.09万辆、2,372.52万辆、2,450.35万辆、2,811.91万辆、2,901.81万辆、2,782.74万辆、2,567.67万辆、2,532.5万辆。

即2012-2020年,中国汽车产量分别同比增长4.67%、14.76%、7.25%、3.28%、14.76%、3.2%、-4.1%、-7.73%、-1.37%。

可见,2018-2020年,中国的汽车产量呈现负增长的一面。

由上述情形或表明,在五成收入来自3C、新能源及汽车行业中,自2018年,中国手机产量、汽车产量纷纷陷入负增长,且中国规模以上电池制造企业累计营业收入2020年“开倒车”,上述下游应用领域的行业增速放缓,怡合达未来成长能力或承压。

三、逾期应收账款客户光大激光实控人遭限制消费,客户质量或恶化

问题并未结束,怡合达的逾期客户实控人被限制消费,令人唏嘘。

据招股书及新版招股书,2017-2020年,怡合达的应收票据分别为617.39万元、2,252.58万元、2,906.27万元、5,039.45万元,应收账款分别为6,713.97万元、13,683.34万元、17,196.18万元、 23,596.98万元,应收款项融资分别为0元、0元、5,152.52万元、7,696.13万元。

据招股书,怡合达的应收款项融资科目系既以收取合同现金流量为目的又以出售为目的银行承兑汇票,即怡合达的应收款项融资也是其应收款项的一部分。

据招股书,2017-2020年,怡合达的营业收入分别为3.76亿元、6.25亿元、7.61亿元、12.1亿元。

即2017-2020年,怡合达的应收款项(应收票据、应收账款、应收款项融资)合计分别为0.73亿元、1.59亿元、2.53亿元、3.63亿元;同期,怡合达应收款项占当期营业收入的比例分别为19.49%、25.51%、33.19%、30.03%。

然而,在怡合达的逾期应收账款前五大客户中,其中一家客户实控人被限制消费。

据新版招股书,2019-2020年,中山市朗桥自动化科技有限公司(以下简称“中山朗桥”)均为怡合达逾期应收账款第一大客户。同期,怡合达对中山朗桥的逾期应收账款金额均为801.37万元,占怡合达当期逾期应收账款余额的比例分别为14.54%、22.1%。

据新版招股书,怡合达判断中山朗桥向其还款的可能性小,对中山朗桥应收账款全额计提了坏账准备。此外,2017-2020年,除中山朗桥外,其他逾期应收前五名客户中不存在信用或财务状况出现恶化的情形,怡合达逾期应收账款前五名客户信用状况总体良好。

而事实上,怡合达的逾期应收客户中,深圳市光大激光科技股份有限公司(以下简称“光大激光”)的实际控制人却在2021年4月被列为被执行人。

据招股书2017年,光大激光为怡合达第一大逾期应收账款客户,逾期应收账款为181.55万元,占逾期应收账款余额的比例为16.4%,逾期时间为6个月以内。

据新版招股书,2020年,光大激光为怡合达第三大逾期应收账款客户,逾期应收账款为112.79万元,占逾期应收账款余额的比例为3.11%,逾期时间为“6个月以内的金额为71.8万元,逾期时间为6个月以上的为40.98万元”。

据光大激光签署日为2019年6月19日的招股说明书(以下简称“光大激光招股书”),何林、安瑞霞为光大激光的实际控制人。据公开信息,截至2021年5月28日,何林、安瑞霞仍是光大激光直接持股比例最高的两位股东。

据公开信息,2021年4月27日,光大激光的实际控制人何林、安瑞霞存在立案信息,案号均为(2021)粤03执3407号。

据(2021)粤03执3407号文件,何林、安瑞霞均为列为执行人。深圳市中级人民法院于2021年4月27日立案执行申请人蔡芳申请执行何林、安瑞霞与公司有关的纠纷一案,何林、安瑞霞因未按执行通知书指定的期间履行生效法律文书确定的给付义务,被法院采取限制消费措施。

而2016-2018年三年间,光大激光处于“失血”状态。

据光大激光招股书,2016-2018年,光大激光经营活动产生的现金流量净额分别为-479.56万元、-7,645.24万元、-721.17万元。

据市场监督管理局数据,2021年3月1日,光大激光因通过登记的住所或经营场所无法联系被深圳市市场监督管理委员会福田局列入经营异常名录。

而且,2017-2020年,怡合达给予光大激光的信用政策却其给予客户的最高期限。

据招股书及新版招股书,2017-2020年,光大激光的信用期均为月结90天。而怡合达的信用政策为给予客户最高不超过月结90天。

也就是说,2016-2018年,光大激光处于“失血”状态。而作为怡合达2020年第三大逾期应收账款客户,光大激光2021年其实控人被列为被执行人,并被采取限制消费措施;且报告期内,怡合达对光大激光的信用政策均为最高的信用政策,而该客户质量是否存在恶化的风险?不得而知。

企业进行生产经营需建立有效的供应商准入机制,而怡合达频与“零人”供应商合作,交易数据真实性存疑。

据招股书及新版招股书,2017-2020年,潍坊驰天新材料科技有限公司(以下简称“驰天新材料”)分别为怡合达第三大、第四大、第三大、第四大供应商;同期,怡合达向驰天新材料采购铝型材的采购金额分别为1,022.45万元、802.73万元、1,285.6万元、1,590.52万元,占怡合达当期采购总额的比例分别为4.23%、2.42%、3.35%、2.44%。

据市场监督管理局数据,驰天新材料成立于2012年8月10日,系有限责任公司(自然人独资),法人及股东是闵祥震。

据市场监督管理局数据,2017-2020年,驰天新材料的社保缴纳人数均为0人。

据公开信息,驰天新材料实控人闵祥震名下并无其他控股公司。

即驰天新材料或为“零人”供应商,而怡合达向其累计采购超四千万元铝型材,交易数据真实性存疑。

然而,怡合达合作的“零人”供应商不止一家。

据新版招股书及招股书,2017-2020年,东莞市锦汇机械有限公司(以下简称“锦汇机械”)分别为怡合达第一大、第一大、第一大、第三大专机物料供应商;同期,怡合达向其采购固定板、挡板、底板等的采购金额分别为197.12万元、173.24万元、221.86万元、366.39万元,占怡合达当期采购总额的比例分别为0.82%、0.52%、0.58%、0.56%。

据市场监督管理局数据,锦汇机械成立于2016年11月22日,系有限责任公司(自然人独资),法人及股东是范宗荣。

据市场监督管理局数据,2016-2019年,锦汇机械社保缴纳人数均为0人。

据公开信息,锦汇机械实控人范宗荣名下并无其他控股公司。

即锦汇机械或为“零人”公司,且成立当年即与怡合达合作,交易数据真实性存疑。

此外,据新版招股书,2019年,东莞市卓堤五金电子材料有限公司(以下简称“卓堤五金”)为怡合达第四大基础原材料供应商;同期,怡合达对其采购铝材的采购金额为263.46万元,占怡合达当期采购总额的比例为0.69%。

据市场监督管理局数据,卓堤五金成立于2015年1月21日,系有限责任公司(自然人独资),法人及股东是程倩。

据市场监督管理局数据,2018-2020年,卓堤五金社保缴纳人数均为0人。

据公开信息,卓堤五金的实控人程倩名下并无其他控股公司。

综合来看,怡合达或频与“零人”供应商合作,其中,其与驰天新材料交易金额累计超四千万元,交易数据真实性或遭“拷问”。

登高必跌重。对于此次冲击上市的怡合达,其将如何“突出重围”,仍是未知数。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。