《金证研》北方资本中心 顾笙/作者 映蔚/风控

回溯历史,韩志刚尚未从家族企业山东隆信控股集团有限公司(以下简称“隆信集团”)及其下属企业离,在2011年,创办了山东隆华新材料股份有限公司(以下简称“隆华新材”),随后四年后,即2015年12月才宣布全身而退,与隆信集团及其下属企业不再有任职交集。

而成立至今逾10年,隆华新材仅持有1项发明专利,并在两家同行中“垫底”,且其研发费用率以及研发人员数量占比也不及同行表现,其创新能力或遭拷问。此番上市背后,隆华新材近年来毛利率低于同行均值的另一面,其净利润增速在近五年来上演“过山车”。此外,隆华新材拟使用募集资金8千万元补血的背后,其或并不“差钱”。反观隆华新材的客户情况,2019年,交易额合计逾9千万元的三家客户,在交易期间均现“零人”异象,交易真实性现疑云。

一、净利润增速坐“过山车”,毛利率不及同行均值

毛利率是判断企业盈利能力的重要财务数据之一。然而,隆华新材近年来毛利率低于同行均值。

观其业绩方面,近五年,隆华新材净利润增速上演“过山车”。

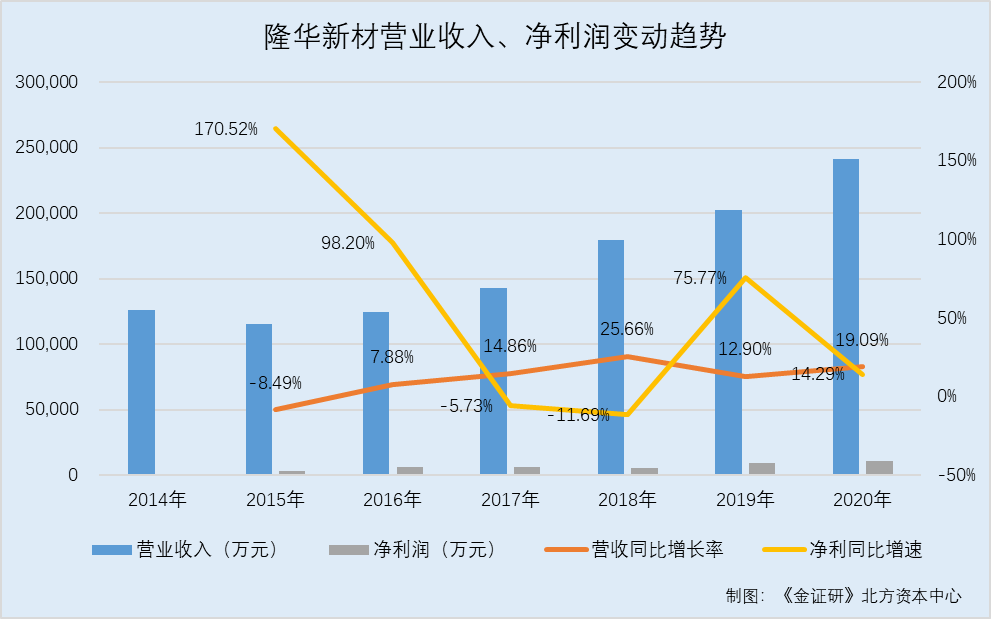

据公开转让说明书、新三板2016-2017年年报及签署日2021年8月5日的招股书,2014-2020年,隆华新材的营业收入分别为12.59亿元、11.52亿元、12.43亿元、14.28亿元、17.95亿元、20.26亿元、24.13亿元,净利润分别为1,189.33万元、3,217.4万元、6,376.82万元、6,011.4万元、5,308.85万元、9,331.61万元、10,665.2万元。

根据《金证研》北方资本中心研究,2015-2020年,隆华新材营业收入的同比增速分别为-8.49%、7.88%、14.86%、25.66%、12.9%、19.09%;净利润同比增速分别为170.52%、98.2%、-5.73%、-11.69%、75.77%、14.29%。

可见,隆华新材的净利润增速经历了2015-2016年的高速增长后,2017-2018年增速回落跌至负增长,至2020年增速为14.29%,即其净利润增速上演过山车。

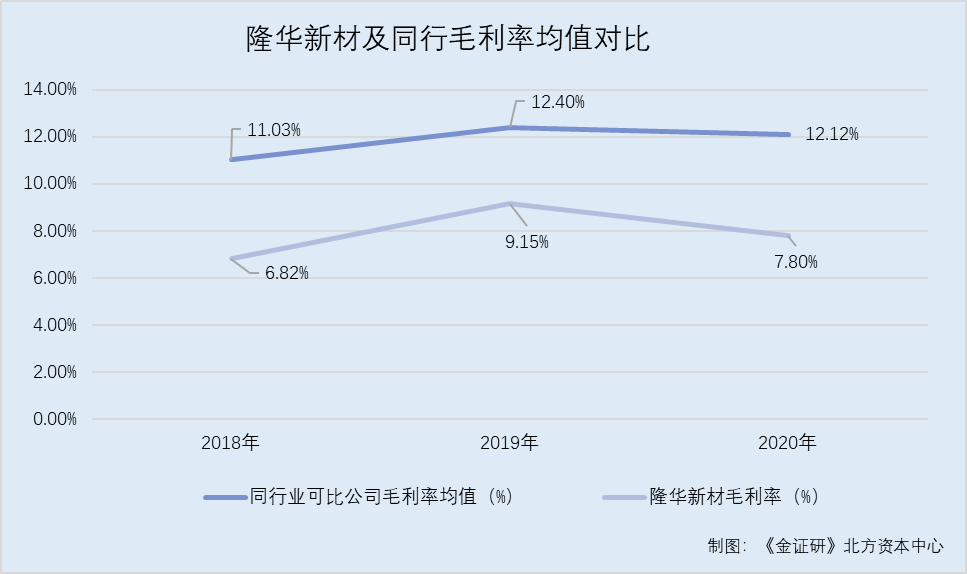

除此之外,隆华新材的销售毛利率落后于同行均值。

据招股书,沈阳化工股份有限公司(以下简称“沈阳化工”)及山东一诺威聚氨酯股份有限公司(以下简称“一诺威”)为隆华新材的同行业可比公司。

据招股书,2018-2020年,一诺威的销售毛利率分别为10.35%、13.38%、12.16%,沈阳化工的销售毛利率分别为11.71%、11.41%、12.07%。同期,上述两家同行业可比公司销售毛利率的平均值分别为11.03%、12.4%、12.12%。

而2018-2020年,隆华新材的销售毛利率分别为6.82%、9.15%、7.8%。

可以看出,2018-2020年,隆华新材的毛利率不敌同行可比公司的平均值。

此外,据招股书,隆华新材称其产品品种单一,均为聚醚产品。

从产品结构来看,隆华新材的聚醚产品结构以中高端聚醚产品(包括普通POP、高活性POP、高活性软泡聚醚、特殊软泡聚醚以及CASE用聚醚)为主。2018-2020年,隆华新材的中高端聚醚产品销售收入占比分别为84.97%、79.8%、70.32%。

其中,2018-2020年,隆华新材的通用软泡聚醚产品收入占主营业务收入的比例分别为28.46%、31.57%、40.35%,CASE用聚醚产品收入占主营业务收入的比例分别为3.65%、3.09%、4.29%。

根据《金证研》北方资本中心研究,2018-2020年,通用软泡聚醚产品及CASE用聚醚两类产品收入合计占主营业务收入的比例分别32.11%、34.66%、44.64%。

而隆华新材在招股书中表示,与蓝星东大等知名老牌聚醚生产厂商相比,公司旗下通用软泡聚醚产品及CASE用聚醚产品竞争力一般或较弱,公司仍需进一步加大研发力度,进一步提高前述聚醚产品的品质及市场竞争力。

可以看出,报告期内,即2018-2020年,隆华新材中高端产品收入占比不断萎缩。且隆华新材贡献超三成主营业务收入的个别产品竞争力一般。

另一方面,隆华新材在研发创新方面或不具备优势。

二、发明专利仅1项在同行中或“垫底”,研发费用率不足0.3%且不及同行均值

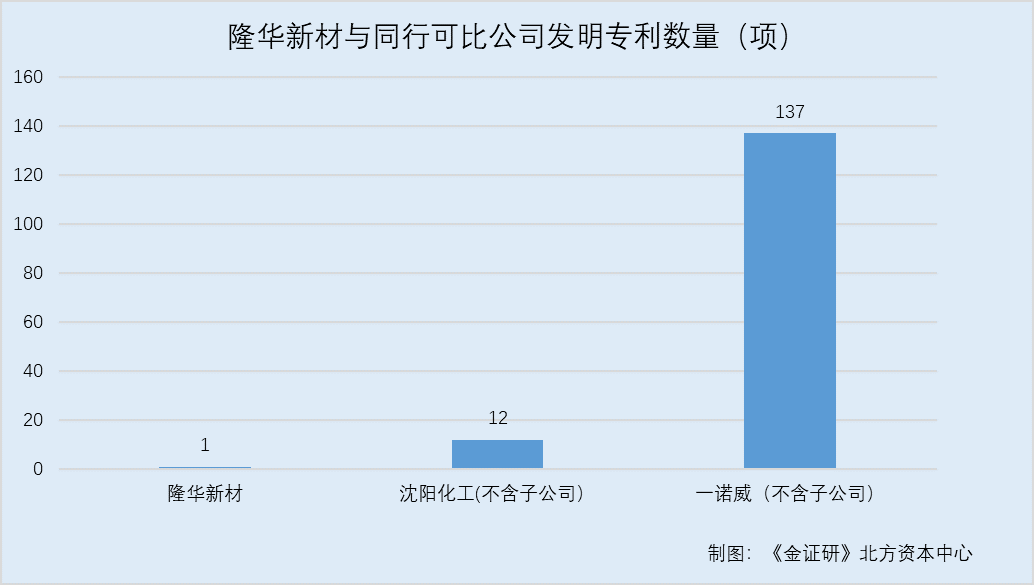

专利情况是通常能体现一家企业的创新能力成果。而隆华新材的发明专利数量为1项,在两家同行中“垫底”,且其研发费用率以及研发人员数量占比也不及同行表现。

据招股书,隆华新材成立于2011年3月28日。截至招股书签署日2021年8月5日,隆华新材共拥有16项专利,其中包括1项发明专利。

据国家知识产权局公开信息,截至2021年8月5日,沈阳化工(不含子公司)的发明专利数量为12项。

据国家知识产权局公开信息,截至2021年8月5日,一诺威(不含子公司)的发明专利数量为137项。

不难看出,隆华新材的发明专利数量远不及两家同行业可比公司。

专利数垫底于同行的背后,隆华新材的研发费用率走低且不及同行均值。

据招股书,2018-2020年,沈阳化工的研发费用率分别为1.36%、1.37%、1.93%,一诺威的研发费用率分别为3.58%、3.91%、4.4%。同期,两家同行业可比公司的研发费用均值分别为2.47%、2.64%、3.17%。

2018-2020年,隆华新材的研发费用率分别为0.27%、0.23%、0.16%。

可以看出,隆华新材的研发费用率走低且不足0.3%,低于同行平均值。

与此同时,截至2020年底,隆华新材学历为专科及以下的员工数量占比超八成。

据招股书,2020年,隆华新材专科及以下学历的员工占员工总人数的比例为83.97%。

据一诺威2020年年报,2020年年末,一诺威的员工总数为1,079人,其中学历为专科的员工人数为277人,学历为专科以下的员工人数为183人。即同期,一诺威学历为专科及以下员工数量占员工总数的比例为42.63%。

据沈阳化工2020年年报,2020年年年末,沈阳化工的员工总数为2,672人,其中学历为大专的员工人数为784人,学历为高中及同等学力的员工人数为820人,学历为初中及以下的员工人数为244人。同期,沈阳化工学历为专科及以下员工数量占员工总数的比例为69.16%。

除此之外,隆华新材的研发人员数量占比在同行中或不具备优势。

据招股书,2020年,隆华新材的研发人员占员工总数的比例为10.97%。

据沈阳化工及一诺威2020年年报,2020年年末,沈阳化工研发人员数量占比为15.34%;一诺威的研发人员占员工总量的比例为14.18%。

可以看出,截至2020年年底,隆华新材的研发人员数量占比在同行中垫底。

除此之外,隆华新材的不差钱反募资补血的问题,同行值得关注。

三、资产负债率下降,“兜里有钱”反募资补血

此番上市,隆华新材拟使用募集资金8千万元补血的背后,其或并不“差钱”。

据招股书,此番上市,隆华新材拟募集资金2.7亿元,其中36万吨/年聚醚多元醇扩建项目拟投入募集资金1.1亿元,补充流动资金拟投入募集资金8,000万元。

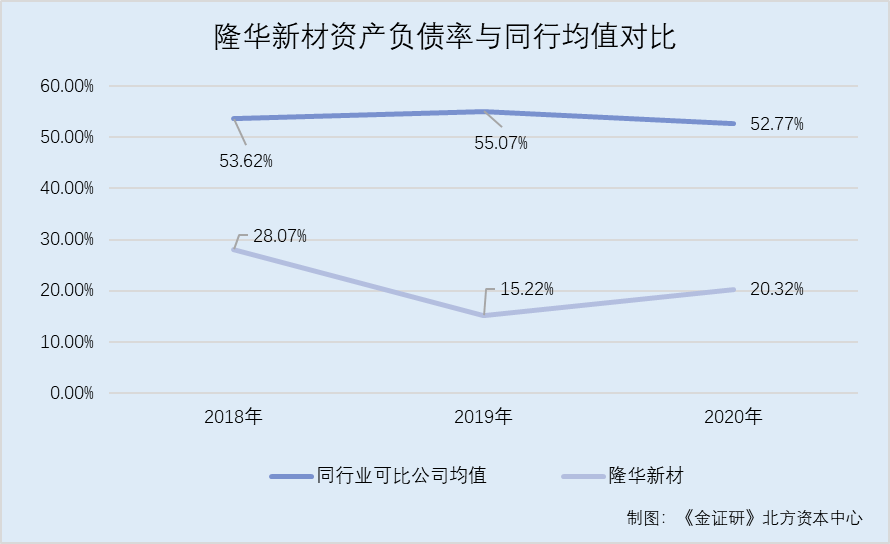

反观隆华新材的资产负债率,报告期内走低且远低于同行均值。

据招股书,2018-2020年年末,隆华新材的资产负债率分别为28.07%、15.22%、20.32%。

据同花顺iFinD数据,2018-2020年,沈阳化工的资产负债率分别为50.73%、58.03%、60.92%;一诺威的资产负债率分别为56.5%、52.11%、44.61%。

即2018-2020年,隆华新材上述两家同行业可比公司资产负债率的均值分别为53.62%、55.07%、52.77%。

可以看出,2018-2020年,隆华新材的资产负债率均低于可比同行均值,且2019年,隆华新材的资产负债率均值曾一度低于同行均值近四十个百分点。

不仅如此,截至2020年底,隆华新材并无有息负债。

据招股书,2018-2020年年末,隆华新材的短期借款分别为7,000万元、0元、0元;同期,隆华新材并无长期借款、一年内到期的非流动负债。

据招股书,2018-2020年年末,隆华新材的经营活动产生的现金流量净额分别为7,917.56万元、15,673.81万元、8,130万元。同期,隆华新材的期末现金及现金等价物余额分别为1.29亿元、2.06亿元、2.17亿元。

2018-2020年年末,隆华新材的货币资金分别为1.38亿元、2.12亿元、2.39亿元。

由上述情形可见,报告期内,隆华新材资产负债率呈下降趋势,且截至2020年底并无有息负债、账上的货币资金逾2亿元,其或“兜里有钱”,隆华新材此番上市反募资8千万元“补血”,合理性或遭“拷问”。

四、三家客户合作期间均现“零人”异象,合计为隆华新材贡献超九千万元收入

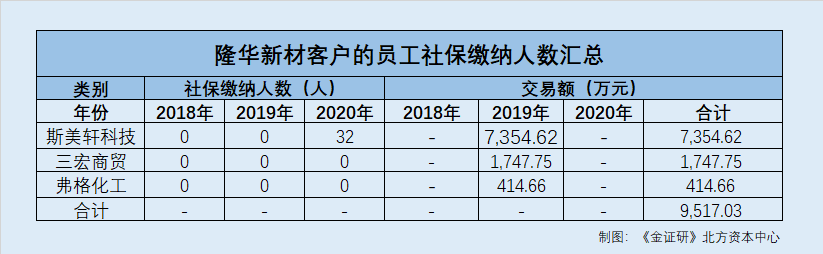

反观隆华新材的客户情况,2019年,交易额合计逾9千万元的三家客户,在交易期间均现“零人”异象,交易真实性现疑云。

其中,2019年,交易额超七千万元的第四大客户,在合作期间员工社保缴纳人数为0人。

据招股书,2019年,霸州市斯美轩科技有限公司(以下简称“斯美轩科技”)为隆华新材的第四大客户,客户类型为终端厂商;同期,隆化新材对斯美轩科技销售额为7,354.62万元,占隆化新材当期营业收入的比重为3.63%。

据市场监督管理局数据,2018-2019年,斯美轩科技的员工社保缴纳人数均为0人。2020年,斯美轩科技的员工社保缴纳人数为32人。

据公开信息,王国潘为斯美轩科技的实控人,持股比例为60%,且王国潘仅持股斯美轩科技一家企业。

因此,斯美轩科技或不存在实控人控制的其他企业为其代缴纳员工社保的情况。

不仅如此,斯美轩科技的另一大客户员工的社保缴纳人数亦为0人。

无独有偶,据招股书,2019年,河北三宏商贸有限公司(以下简称“三宏商贸”)为隆华新材的通用软泡聚醚类产品的第五大客户,隆华新材对三宏商贸销售额为1,747.75万元,占当期隆化新材该类产品收入的比重为2.78%。

据市场监督管理局数据,2018-2020年,三宏商贸的员工社保缴纳人数均为0人。

据公开信息,郭西春为三宏商贸的实控人,持股比例为60%,且郭西春名下仅持股斯美轩科技一家企业。

因此,三宏商贸或不存在实控人控制的其他企业为其代缴纳员工社保的情况。

问题尚未结束。据招股书,2019年,上海弗格化工科技有限公司(以下简称“弗格化工”)及其关联方为隆华新材的CASE用聚醚类产品的第二大客户,隆化新材对弗格化工及其关联方的销售额为414.66万元,占隆化新材该类产品当期收入的比重为6.73%。

据市场监督管理局数据,2018-2020年,弗格化工的员工社保缴纳人数均为0人。

据公开信息,蒋宏伟为弗格化工的实控人,持股比例为55%。除此之外,蒋宏伟还持有青岛欢颜自动化工程设备有限公司(以下简称“欢颜自动化”)的股权。

而2018-2020年,欢颜自动化的社保缴纳人数为0人。

因此,弗格化工或不存在实控人控制的其他企业为其代缴纳员工社保的情况。

根据《金证研》北方资本中心研究,2019年,隆华新材与斯美轩科技、三宏商贸、弗格化工三家客户的交易额合计为9,517.03万元。

也就是说,2019年,在交易期间,上述三家客户均现零人“怪象”,隆华新材与以上三家客户超9千万元的交易真实性几何?不得而知。

毫末不札,将寻斧柯。考验接踵而至,隆华新材能否披荆斩棘,在市场竞争中顺利“出道”?仍是个未知数。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。