《金证研》北方资本中心 沈舒/作者 沐灵 映蔚/风控

国发〔2021〕25号文件提出,加强农业面源污染防治,持续推进化肥农药减量增效,积极稳妥推进高毒高风险农药淘汰。此举对于从事农药制剂产品的研发、生产与销售的农心作物科技股份有限公司(以下简称“农心科技”)而言,是喜还是忧?尚不得而知。

但值得注意的是,2017-2020年,农心科技所处国内化学原料和化学制品制造业规模以上企业的营业收入持续负增长。2014-2019年,国内农药使用量的增速均为负值。在此背景下,2020年,农心科技营业收入同比增速放缓,且不及同行均值。且农心科技表示种植户在减少农药用量的同时会倾向于使用中高端农药产品,农心科技是否已经布局中高端产品?其未来成长能力是否承压?另一方面,农心科技不仅报告期内的研发费用率低于同行均值,其2020年的研发人员占比亦不及同行均值。此外,农心科技子公司历史上多项发明专利申请因不具备创造性被驳回,其中现农心科技核心技术人员的“身影”。问题尚未结束,2018-2019年,农心科技与控股股东控制企业“撞号”。且2019年,农心科技子公司还与该公司“撞邮箱”,农心科技的独立性存疑。

一、国内农药使用量持续下滑,未来成长能力或承压

行业的变动趋势影响企业的发展。然而,2017-2020年,农心科技所处行业规模以上企业营业收入持续“开倒车”。

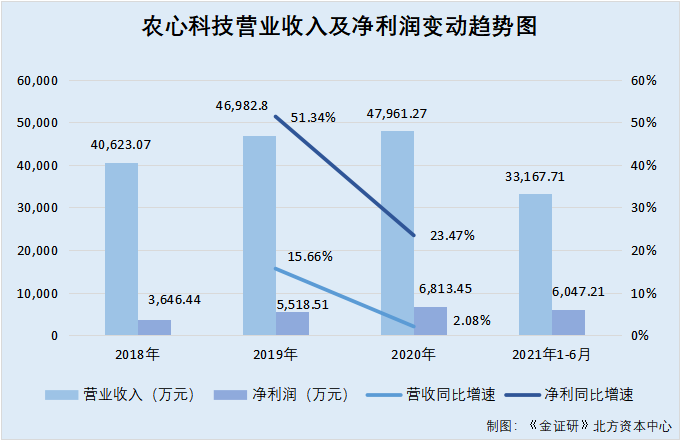

据农心科技于2021年11月22日签署的《首次公开发行股票招股说明书申报稿》(以下简称“招股书”),2018-2020年及2021年1-6月,农心科技的营业收入分别为4.06亿元、4.7亿元、4.8亿元、3.32亿元。

据招股书,报告期内,即2018-2020年及2021年1-6月,农心科技营业收入主要来源于主营业务收入,主营业务收入占营业收入比例分别为99.44%、98.89%、99.42%、99.82%。

同时,农心科技主营业务收入主要来源于境内,报告期内内销收入占比分别为97.37%、97.13%、97.89%、99.58%,占比稳定。

据招股书,农心科技的主营业务为农药制剂产品的研发、生产与销售,主要产品包括杀虫剂、杀菌剂和除草剂。2018-2020年及2021年1-6月,农心科技上述三种产品合计收入占主营业务收入比例分别为89.89%、87.7%、91.65%、91.36%。

以上数据说明,报告期内,农心科技超九成主营业务收入来源于境内,且杀虫剂、杀菌剂、除草剂合计持续为农心科技贡献超八成以上主营业务收入。

据招股书,农心科技所属的行业为C26“化学原料和化学制品制造业”。

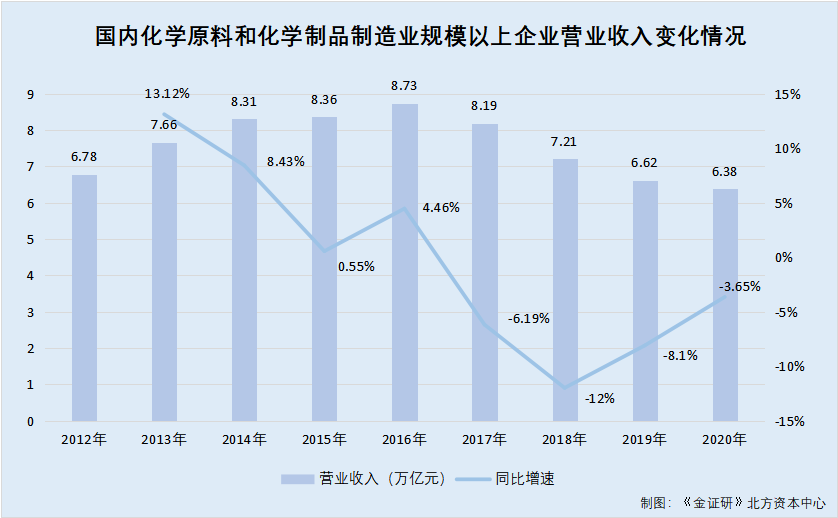

据国家统计局数据,2012-2017年,国内化学原料和化学制品制造业规模以上企业的主营业务收入分别为6.78万亿元、7.66万亿元、8.31万亿元、8.36万亿元、8.73万亿元、8.19万亿元。

据国家统计局数据,2018-2020年,国内按行业分规模以上工业企业主营业务收入统计口径的名称变更为营业收入。2018-2020年,国内化学原料和化学制品制造业规模以上企业的营业收入分别为7.21万亿元、6.62万亿元、6.38万亿元。

根据《金证研》北方资本中心测算,2013-2020年,国内化学原料和化学制品制造业规模以上企业营业收入的增速分别为13.12%、8.43%、0.55%、4.46%、-6.19%、-12%、-8.1%、-3.65%。

可以看出,2014-2018年,农心科技所处国内化学原料和化学制品制造业的规模以上企业营业收入同比增速整体呈下滑趋势,并于2017-2020年持续为负值。

并且,2013-2019年,国内农药的使用量逐年下滑。

据招股书,农心科技属于农药制剂行业,产品主要用于农业生产领域。

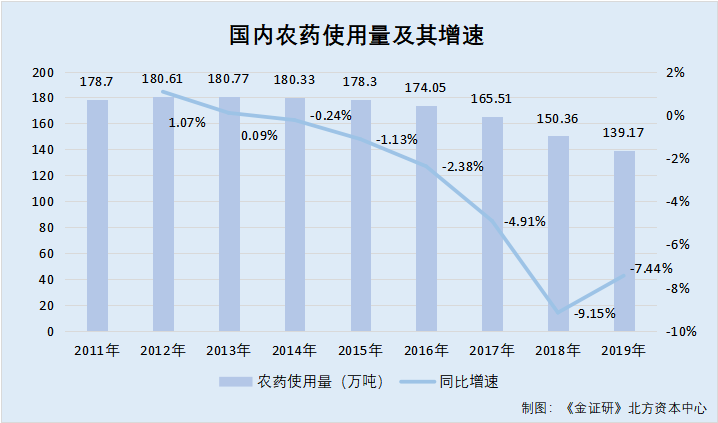

据国家统计局数据,2011-2019年,国内农药使用量分别为178.7万吨、180.61万吨、180.77万吨、180.33万吨、178.3万吨、174.05万吨、165.51万吨、150.36万吨、139.17万吨。

根据《金证研》北方资本中心测算,2012-2019年,国内农药使用量的同比增速分别为1.07%、0.09%、-0.24%、-1.13%、-2.38%、-4.91%、-9.15%、-7.44%。

不难看出,2014-2019年,国内农药使用量的增速均为负值。

而农心科技在招股书中表示,随着国内消费者对高品质、多样化、营养健康食物的需求不断增加,现阶段在对农产品产量与品质的双重需求下,种植户在减少农药用量的同时会倾向于使用更加精准高效、绿色环保的中高端农药产品。

另外,近年来,国内农作物总播种面积总体企稳。

据国家统计局数据,2012-2020年,国内农作物总播种面积分别为1.62亿公顷、1.64亿公顷、1.65亿公顷、1.67亿公顷、1.67亿公顷、1.66亿公顷、1.66亿公顷、1.66亿公顷、1.67亿公顷。

根据《金证研》北方资本中心测算,2013-2020年,国内农作物总播种面积的同比增速分别为1.01%、0.9%、1%、0.07%、-0.36%、-0.26%、0.02%、0.94%。

基于上述背景,2020年,农心科技营业收入同比增速下滑,且不及同行均值。

据招股书,2018-2020年及2021年1-6月,农心科技的营业收入分别为4.06亿元、4.7亿元、4.8亿元、3.32亿元。同期,农心科技的净利润分别为3,646.44万元、5,518.51万元、6,813.45万元、6,047.21万元。

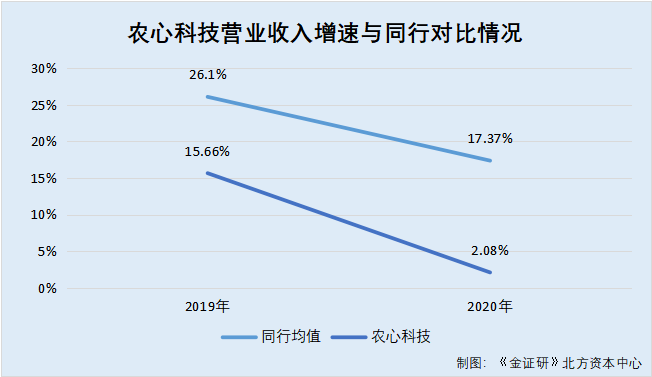

2019-2020年,农心科技营业收入的同比增速分别为15.66%、2.08%,净利润的同比增速分别为51.34%、23.47%。

据招股书,农心科技选择原药及制剂业务收入占比超过50%、以国内销售为主且杀虫剂或杀菌剂为第一大产品的公司,选取5家从事农药产品研发、生产和销售的同行业可比公司,分别为深圳诺普信农化股份有限公司(以下简称“诺普信”)、陕西美邦药业集团股份有限公司(以下简称“美邦股份”)、利民控股集团股份有限公司(以下简称“利民股份”)、江苏长青农化股份有限公司(以下简称“长青股份”)、海利尔药业集团股份有限公司(以下简称“海利尔”)。

据诺普信2020年年报,2018-2020年,诺普信的营业收入分别为40.05亿元、40.58亿元、41.31亿元。2019-2020年,诺普信营业收入的同比增速分别为1.32%、1.8%。

据美邦股份于2021年9月1日签署的《首次公开发行股票招股说明书》(以下简称“美邦股份招股书”),2018-2020年,美邦股份的营业收入分别为4.39亿元、5.16亿元、5.69亿元。2019-2020年,美邦股份营业收入的同比增速分别17.59%、10.24%。

据利民股份2020年年报,2018-2020年,利民股份的营业收入分别为15.19亿元、28.33亿元、43.88亿元。2019-2020年,利民股份营业收入的同比增速分别86.46%、54.91%。

据长青股份2020年年报,2018-2020年,长青股份的营业收入分别为30.01亿元、33.77亿元、30.08亿元。2019-2020年,长青股份营业收入的同比增速分别12.54%、-10.92%。

据海利尔2020年年报,2018-2020年,海利尔的营业收入分别为21.91亿元、24.67亿元、32.27亿元。2019-2020年,海利尔营业收入的同比增速分别12.56%、30.83%。

计算可知,2019-2020年,农心科技上述5家同行业可比公司营业收入同比增速的均值分别为26.1%、17.37%。

可见,2019-2020年,农心科技营业收入的同比增速,不及同行平均水平。

以上数据表明,2017-2020年,农心科技所处国内化学原料和化学制品制造业规模以上企业的营业收入持续负增长。不仅如此,2014-2019年,国内农药使用量的增速亦持续为负值。在此背景下,农心科技2020年营业收入同比增速放缓,且不及同行均值。且农心科技表示种植户在减少农药用量的同时会倾向于使用中高端农药产品,农心科技是否已经布局中高端产品?未来其产品结构能否应对行业的变化?对此,其未来成长能力是否承压?或该打上问号。

与此同时,农心科技的研发创新能力遭“拷问”。

二、研发人员占比不及同行均值,历史上9项发明专利申请因不具创造性被驳回

研发创新能力是企业发展的动力。此方面,2018-2020年,农心科技研发费用率低于同行均值。

据招股书,农心科技对比研发费用率时选取的同行业可比公司共5家,分别为诺普信、美邦股份、利民股份、长青股份、海利尔。2018-2020年及2021年1-6月,农心科技上述5家同行业可比公司研发费用率的均值分别为4.22%、4.73%、4.81%、3.83%。同期,农心科技的研发费用率分别为4.2%、3.92%、3.48%、2.09%。

对比可知,2018-2020年,农心科技的研发费用率不仅下滑还低于同行均值,且变动趋势异于同行。

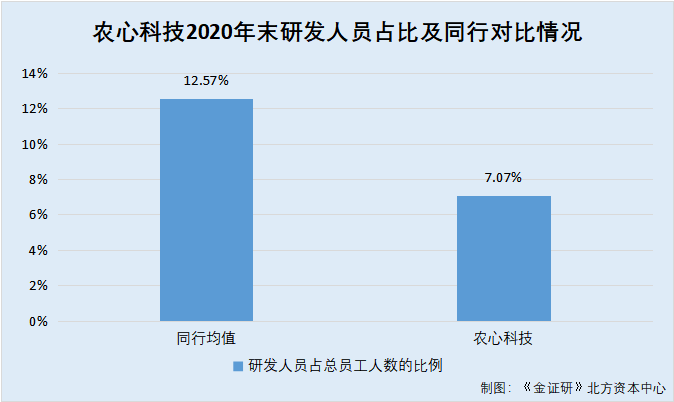

不止于此,2020年末,农心科技研发人员占比低于同行均值超5个百分点。

据农心科技于2021年6月22日签署的《首次公开发行股票招股说明书申报稿》,截至2020年12月31日,农心科技研发人员的人数为35人,占农心科技当期总员工人数的比例为7.07%。

据诺普信2020年年报,2020年末,诺普信研发人员的人数为181人,占诺普信当期总员工人数的比例为5.81%。

据美邦股份招股书,2020年末,美邦股份研发人员的人数为86人,占美邦股份当期总员工人数的比例为12.23%。

据利民股份2020年年报,2020年末,利民股份研发人员的人数为730人,占利民股份当期总员工人数的比例为17.48%。

据长青股份2020年年报,2020年末,长青股份研发人员的人数为320人,占长青股份当期总员工人数的比例为15.97%。

据海利尔2020年年报,2020年末,海利尔研发人员的人数为285人,占海利尔当期总员工人数的比例为11.35%。

且招股书显示,截至2021年6月30日,农心科技研发人员的人数为37人,占农心科技当期总员工人数的比例为7.69%。

根据《金证研》北方资本中心测算,2020年末,农心科技上述5家同行业可比公司研发人员占总员工人数的比例的均值为12.57%。则2020年末,农心科技研发人员占总员工人数的比例,低于同行均值5.5个百分点。

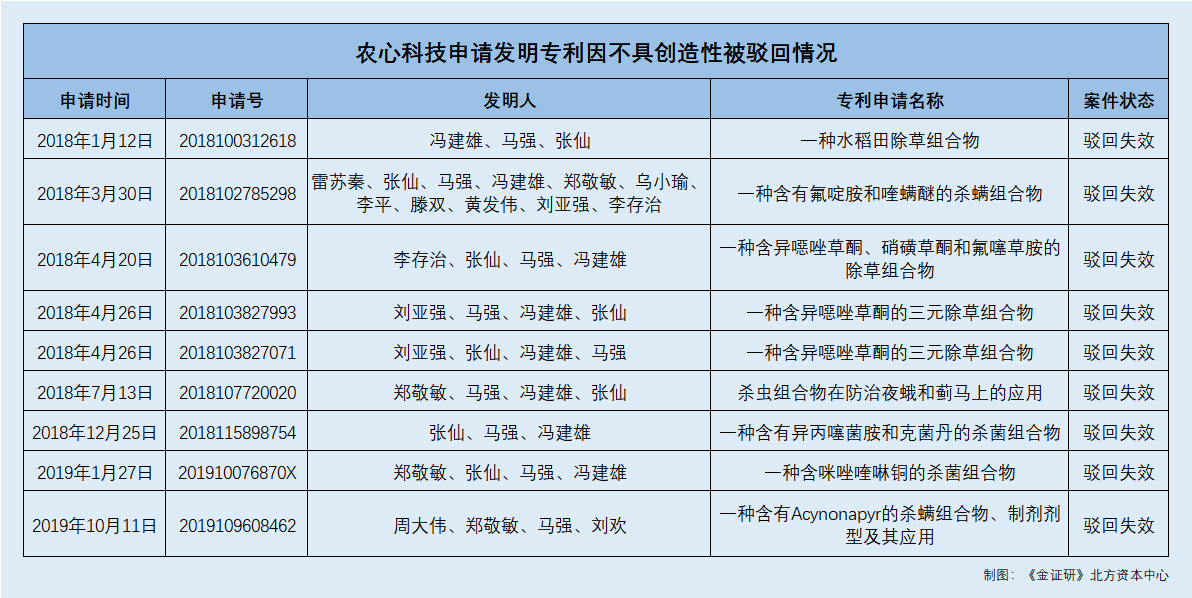

此外,报告期内,农心科技核心技术人员参与的多项发明专利申请,因不具创造性被驳回。

据招股书,截至招股书签署日2021年11月22日,农心科技及子公司合计获得215项专利授权,其中发明专利201项,外观设计14项。同期,农心科技共有3名核心技术人员,分别为周大伟、冯建雄、张崇斌。

招股书显示,截至招股书签署日2021年11月22日,陕西上格之路生物科学有限公司(以下简称“上格之路”)为农心科技的全资子公司。

据国家知识产权局数据,截至查询日2022年3月21日,农心科技的全资子公司上格之路存在一项名为“一种水稻田除草组合物”的发明专利申请,申请号为2018100312618,申请日为2018年1月12日,发明人为冯建雄、马强、张仙,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

据国家知识产权局数据,截至查询日2022年3月21日,上格之路存在一项名为“一种含有氟啶胺和喹螨醚的杀螨组合物”的发明专利申请,申请号为2018102785298,申请日为2018年3月30日,发明人为雷苏秦、张仙、马强、冯建雄、郑敬敏、乌小瑜、李平、滕双、黄发伟、刘亚强、李存治,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

据国家知识产权局数据,截至查询日2022年3月21日,上格之路存在一项名为“一种含异噁唑草酮、硝磺草酮和氟噻草胺的除草组合物”的发明专利申请,申请号为2018103610479,申请日为2018年4月20日,发明人为李存治、张仙、马强、冯建雄,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

据国家知识产权局数据,截至查询日2022年3月21日,上格之路存在一项名为“一种含异噁唑草酮的三元除草组合物”的发明专利申请,申请号为2018103827993,申请日为2018年4月26日,发明人为刘亚强、马强、冯建雄、张仙,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

据国家知识产权局数据,截至查询日2022年3月21日,上格之路存在一项名为“一种含异噁唑草酮的三元除草组合物”的发明专利申请,申请号为2018103827071,申请日为2018年4月26日,发明人为刘亚强、张仙、冯建雄、马强,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

据国家知识产权局数据,截至查询日2022年3月21日,上格之路存在一项名为“杀虫组合物在防治夜蛾和蓟马上的应用”的发明专利申请,申请号为2018107720020,申请日为2018年7月13日,发明人为郑敬敏、马强、冯建雄、张仙,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

据国家知识产权局数据,截至查询日2022年3月21日,上格之路存在一项名为“一种含有异丙噻菌胺和克菌丹的杀菌组合物”的发明专利申请,申请号为2018115898754,申请日为2018年12月25日,发明人为张仙、马强、冯建雄,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

据国家知识产权局数据,截至查询日2022年3月21日,上格之路存在一项名为“一种含咪唑喹啉铜的杀菌组合物”的发明专利申请,申请号为201910076870X,申请日为2019年1月27日,发明人为郑敬敏、张仙、马强、冯建雄,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

据国家知识产权局数据,截至查询日2022年3月21日,上格之路存在一项名为“一种含有Acynonapyr的杀螨组合物、制剂剂型及其应用”的发明专利申请,申请号为2019109608462,申请日为2019年10月11日,发明人为周大伟、郑敬敏、马强、刘欢,案件状态为驳回失效,被驳回的原因为权利要求不具备创造性,且专利申请中没有可以被授予专利权的实质性内容。

可见,2018-2020年,农心科技的研发费用率下滑并低于同行均值的同时,变动趋势异于同行平均水平。另外,农心科技2020年的研发人员人数占总员工人数的比例,亦低于同行均值。除此之外,报告期内,农心科技子公司上格之路存在9项发明专利申请,均因不具备创造性被驳回,其中现农心科技核心技术人员的“身影”。

除此之外,农心科技曾与控股股东控制的企业“撞号”。

三、曾与控股股东控制的企业关系“拎不清”,独立性存疑

电话与邮箱是企业日常经营活动的“名片”,应为企业独有。而农心科技曾存在与控股股东控制的企业共用电话的情形。

据招股书,截至招股书签署日2021年11月22日,郑敬敏自农心科技成立以来一直担任农心科技董事长(执行董事)、总经理(经理),是农心科技的控股股东及实际控制人。

据招股书,截至招股书签署日2021年11月22日,农心科技的控股股东及实际控制人郑敬敏直接或间接控制的其他企业,包括西安誉途生物技术有限公司(以下简称“誉途生物”)。

据市场监督管理局数据,2018-2019年,农心科技的企业联系电话均为029-82209660。

据市场监督管理局数据,誉途生物成立于2018年11月5日,经营范围为生物质能技术服务、新能源原动设备销售等。2018-2019年,誉途生物的企业联系电话均为029-82209660。

由此看出,2018-2019年,农心科技与其控股股东郑敬敏控制的誉途生物共用企业联系电话。

除此之外,农心科技的控股子公司,曾存在与控股股东郑敬敏控制的誉途生物共用邮箱的情形。

据招股书,截至招股书签署日2021年11月22日,陕西一简一至生物工程有限公司(以下简称“一简一至”)为农心科技的控股子公司。

据市场监督管理局数据,一简一至成立于2019年12月23日,经营范围为生物农药技术研发等。2019年,一简一至的企业电子邮箱为89353838@qq.com。

据市场监督管理局数据,2019年,誉途生物的企业电子邮箱亦为89353838@qq.com。

也就是说,2019年,农心科技控股子公司一简一至,与农心科技控股股东郑敬敏控制的誉途生物共用企业电子邮箱。

以上情况说明,2018-2019年,农心科技与控股股东郑敬敏控制的誉途生物共用电话。且2019年,农心科技的子公司一简一至,与控股股东郑敬敏控制的誉途生物共用邮箱。农心科技的独立性存疑。

未来在资本市场上,农心科技能否从初生代“小苗”,成长为一株参天大树?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。