今年以来,基本面、资金面和政策面的角逐主导着市场的节奏,从交易复苏到经济越过繁荣的高点,从Taper担忧到全面降准,从教育双减、医药集采到地产暴雷、拉闸限电,市场波动加大、行业轮动加快。很多买基金时说要长期投资的朋友开始打退堂鼓,不仅持基期限大幅缩水,甚至定投计划也戛然而止,不敢再坚持,熟不知,基金投资就要保持一定的“钝感力”,不以涨喜、不以跌悲,耐得住寂寞、守得住岁月。

首先,要明确的是,基金投资是一个长期的事情,和人生一样,会有波折,所以不要把长维度的东西过于短期化。所以当基金出现大跌,如果基金经理的投资理念没有问题,不妨多给一些耐心和信任,毕竟只有耐得住寂寞,才能守得住芳华,而且基金投资本就是一场马拉松,莫要把它当作百米冲刺。

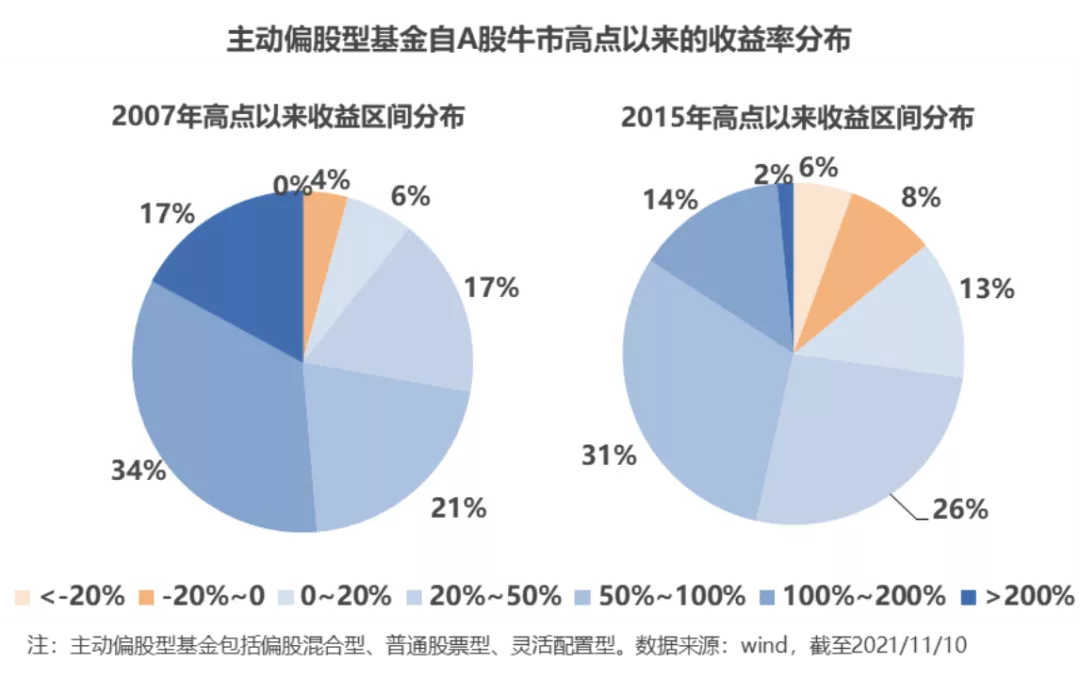

根据统计,主动偏股型基金2007年高点以来取得正收益的比例为96%,平均收益率120%;2015年高点以来取得正收益的比例为86%,平均收益率为53%。所以说,拉长时间周期看,即使是在牛市高点入场,好的基金也是可以赚钱的,核心是挑选优秀的基金经理陪跑,穿越牛熊。但当然,这个钱一定要是“长钱”,因为价格向价值回归是一个周期,上市公司的成长需要时间,只有用“长钱”做投资,才能真正做时间的朋友。

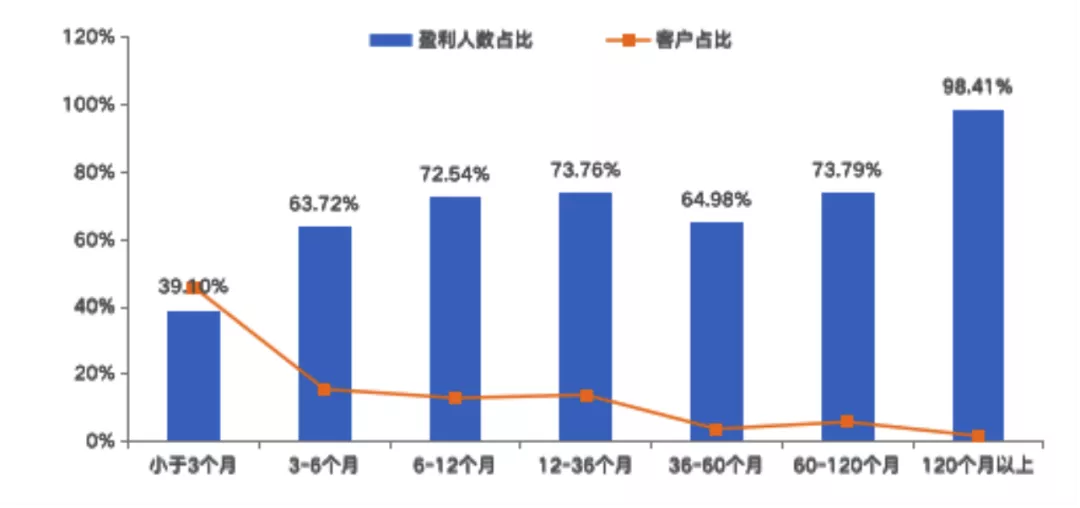

其次,市场的确会奖励那些“拿得住”的人,长期投资并不是“空洞的口号”。根据《公募权益类基金投资者盈利洞察报告》,持仓时长若小于3个月,盈利人数占比仅39%;若超过3个月,盈利人数占比大幅提升到近64%;而当持仓时长继续提升时,客户盈利人数占比稳步抬升;特别是当持仓时间超过十年时,客户盈利人数占比则达到98%,即绝大部分客户都能赚钱了。然而令人遗憾得是,只有11%的客户能够持有基金超过3年,能够持有基金超过十年的不到2%。

数据来源:景顺长城基金、富国基金、交银施罗德基金,统计区间为公司成立以来至2021年3月31日。

*注:持有时长指标对应的是客户单个渠道单只基金的持有时间,故上表收益率数据表示客户在不同渠道购买过的每一只基金获得的收益情况。

再者,如果说过去二十年是房地产的黄金时代,那未来二十年将是权益投资的黄金时代,“借基入市”或是大势所趋。

第一,随着中国经济从“高增长”转向“高质量”,发展科技就尤为关键,尤其是“卡脖子”领域,但科创类企业由于没有资产可以抵押,就必须发展直接融资、股权融资,而且从近年的改革、政策看,确实是在做这样的一件事。从科创板、新三板精选层、创业板注册制,再到北交所成立,都是致力于建设完善、有活力的资本市场,让它更好地服务于实体经济,而我们要做的就是参与进来,分享资本市场成长的红利。

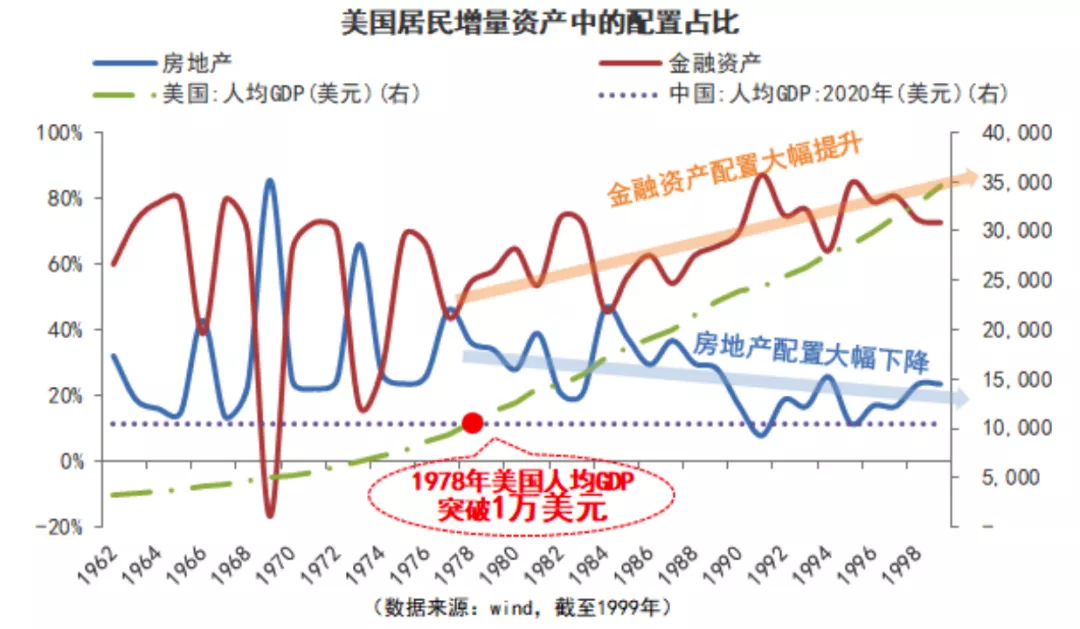

第二,以史为镜,可以知兴替。美国80年代后,产业结构转型升级,高技术产业快速发展,与此同时,资本市场也迎来一轮长期大牛市,上市公司总市值占GDP的比重从50%快速提升至1999年的153%。除此之外,居民财富也开始向资本市场转移,与产业升级、资本市场繁荣形成正向循环。

1978年,美国人均GDP突破1万美元,居民增量资产中金融资产的配置占比从55%上升至1999年的73%,其中,股票、基金贡献最多。不光美国如此,人均GDP较高的国家,其居民对风险资产的配置比例也通常较高。反观中国,人均GDP在2019年刚刚突破1万美元,尤其是在“房住不炒”的政策基调下,我国居民资产配置也将逐渐向权益市场迁移,而机构化大趋势下,“买基金”或是更优选择。

最后想强调的是,虽然短期看,资产的价格会像一个钟摆一样在过度乐观和过度悲观之间徘徊,但长期来说,价格还是取决于价值,所以要相信价值的力量,做时间的朋友!

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。