继3月初北向资金流出达到历史峰值,3月末外资终于“情绪趋稳”转向平稳流入,4月以来,随着中美债券利差不断收窄甚至倒挂, 以及短期人民币兑美元贬值承压,A股北上资金再度转向净流出。那么本轮外资潜在的流出压力有多大?对A股会否构成显著扰动?结构上又有哪些行业值得重点关注?

一、中美利差收窄倒挂之际,股债均出现外资“净流出”

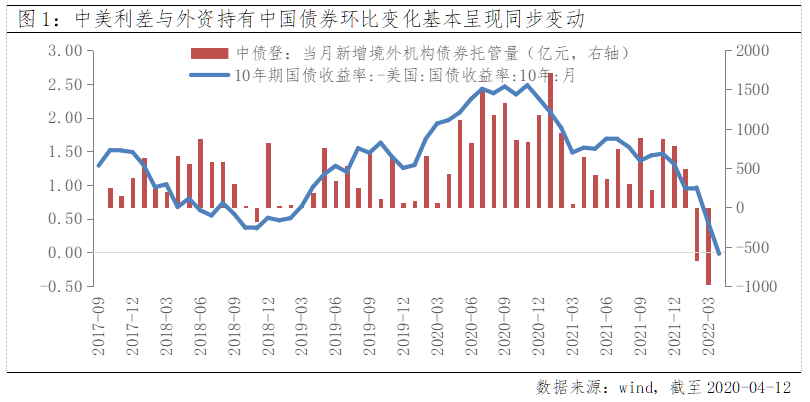

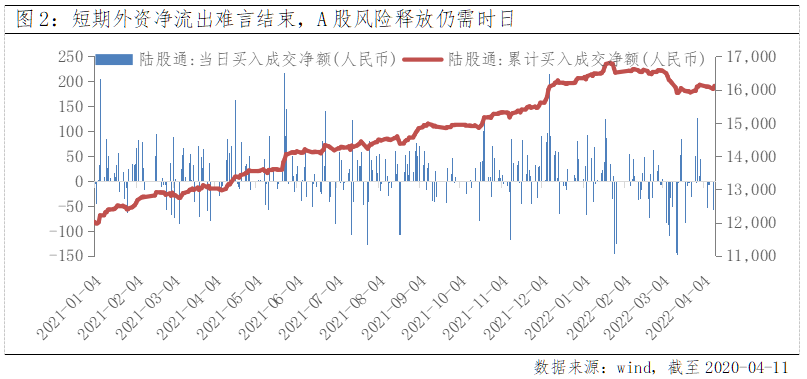

本周一,10年期美债收益率升至三年多来的最高水平,中美10年期国债收益率自2010年以来首次出现倒挂。而参考历史每轮中美利差“舒适度”降低后,人民币汇率和我国跨境资本流动会出现阶段性承压,并加剧国内股市债市的波动。尤其债市方面,今年2月以来,境外投资者连续两月减持669亿、982亿元的中国债券 ,相继为有数据以来单月最大降幅,与中美利差水平呈现几乎同步变动。然而A股方面,3 月前三周外资615亿的快速流出,更多与情绪面有关,并于月末转为229亿平稳流入,但节后美债利率快速上升叠加中美利差倒挂,北向资金开始再度转向为连续净流出。

二、本轮中美利差倒挂持续性或并不强,对股债扰动不一

尽管短期来看,市场对美联储缩表预期或继续拉高长端美债收益率,而国内经济短期下行压力较大,不排除中美利差进一步倒挂的可能。但随着美国缩表靴子落地、经济下行压力显现,美债收益率或将于二季度末进入下行周期,与此同时后续国内疫情改善、稳增长政策发力,基本面向好预期下我国国债收益率有望回升。因此,本轮中美利差利差倒挂持续性或不强。

而对于股债而言,尽管短期外资净流出难言结束,但考虑到外资对国内债市几乎没有定价权,对债市压力相对有限。而A股经验上看,考虑到北上资金交易量占比超10%,外资对A股走势影响显著,A股的风险尚未完全释放,市场磨底阶段仍需保持耐心,不过在当前人民币汇率总体保持稳定,宽货币仍有空间下,A股亦有望“以我为主”。

三、结构上,需更加关注外资在“流出方向”形成的合力

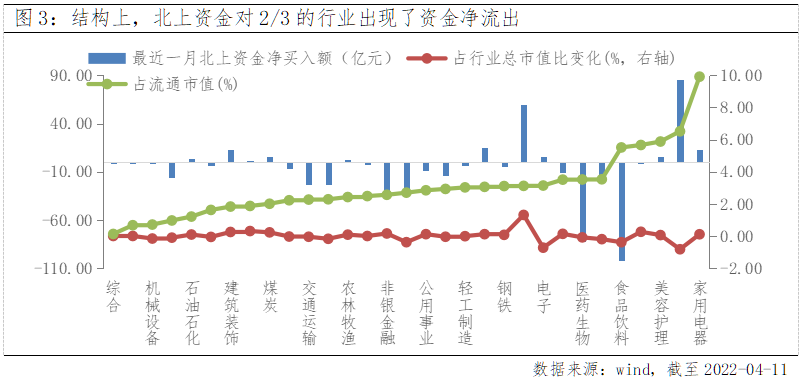

与以往更关注北向资金重点布局的行业,当下市场则需要更谨慎规避外资在“流出方向”形成的合力。月频角度北向资金净卖出最多的五大行业分别为食品饮料、医药生物、计算机、非银金融和交通运输;尤其结合流通市值占比(外资定价权)来看,外资对建筑装饰、食品饮料、商贸零售、医药、基础化工的较大金额的净流出,或构成较大扰动。但值得注意的是,尽管电力设备、电子行业由于跌幅较大,外资持有占比出现大比例下滑,但外资依旧保持“净流入”趋势,或意味着对高景气成长的中长期看好。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。