《金证研》南方资本中心 付方/作者 苏果/风控

随着近些年资本市场的高速发展,公募基金行业也实现了突飞猛进。目前,在公募行业里,已经有6家公司的规模突破万亿元,但其实很难说这到底是大势的功劳,还是公司自身的价值如此。

就拿广发基金来说,成立18年来,该公司规模成功挤进第一梯队。“以客户为中心”也曾是公司主要目标,这其中,立足客户需求,提升产品全流程管理和服务的业务能力,为客户提供更优质的资产管理服务就是重要一。

一、三成基金累计亏损,“以客户为中心”成空话

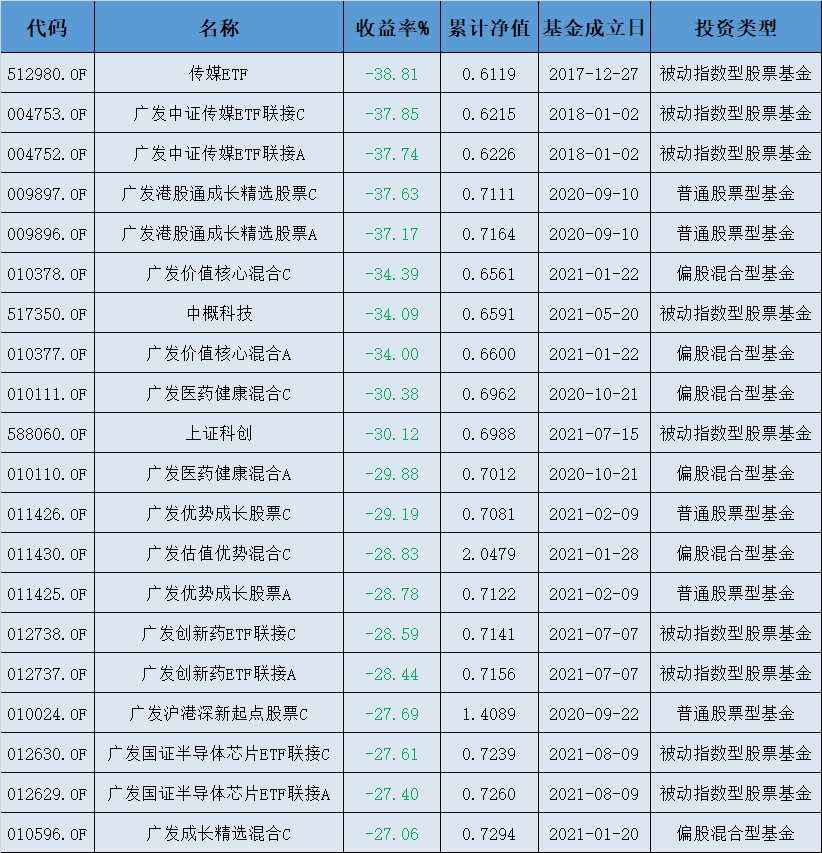

截至2022年7月25日,从广发基金旗下所有基金的累计收益率看,出现亏损的基金竟然有154只,占比竟然接近了3成。多只指数基金、主动权益基金亏损在30%以上。这其中的代表就是广发中证传媒ETF,从2017年成立至今,这只基金的累计亏损幅度为38.81%。

广发港股通成长精选股票则代表了主动权益类基金,从2020年9月至2022年7月25日,已经亏损了28%以上。在当年成立时,该基金的规模合计为94亿元,到了今年二季度,只有32亿元,而该基金的个人投资者占比几近100%以上。

不知这些持有人对于广发基金的“为客户提供更优质的资产管理服务”是何感想?类似这样的基金还有广发医药健康混合、广发价值核心混合、广发优势成长股票等等。

二、“赛马机制”催大规模,促使基民在高点入场

广发基金曾宣称,以提升客户体验为例,广发基金内部坚持中长期业绩导向,加强产品风格化管理和投资过程管理,保持风格稳定性,防范投资风险。

的确,近年来在广发基金旗下跑出多位明星基金经理,诸如重仓成长的刘格菘、押注新能源的郑澄然、主攻医药的吴兴武、主攻周期的林英睿等。

这一风格来源于2018年广发基金推动的投研一体化机制、产品风格稳定化改革,就是把A股主动权益投资一部拆分设立为价值、成长、策略三个部门,根据基金经理的投资风格、能力圈、投资偏好进行分组,并通过相关机制让基金经理专注在能力圈进行投资,提高选股胜率。

众所周知,股市里难有常胜将军,但城头变幻大王旗,东边不亮西边亮,只要公司旗下在各主要赛道都有持续深耕的人,不管哪年什么行情领先,广发基金旗下都有业绩在当年跑在前面的“明星基金”,这一策略也确实非常有效,着实吸引了众多基民。

如刘格菘管理的广发小盘成长混合在2019年夺得冠军宝座,当年底其规模还仅为46.41亿元,到了2020年一季度,规模就暴增至117.26亿元,此后继续增长,2020年该基金业绩继续大涨。而从对应的这两年股市表现看,创业板指数也是连续大涨,涨幅远超沪指,这与刘格菘的风格吻合。

但到了2021年,广发小盘成长混合的收益仅有1.72%。截至2022年7月25日,今年还下跌了7.65%。如果从波动看,其在去年一季度下跌将近10%,今年一季度更是下跌16%,当年夺冠之后进入的基民承受了巨大压力。

如此看来,广发基金的这种“赛马”机制,似乎更多的是为了吸引基民,增加公司管理规模,至于大涨之后高位站岗的投资者,就只能“无奈”长期持有了。

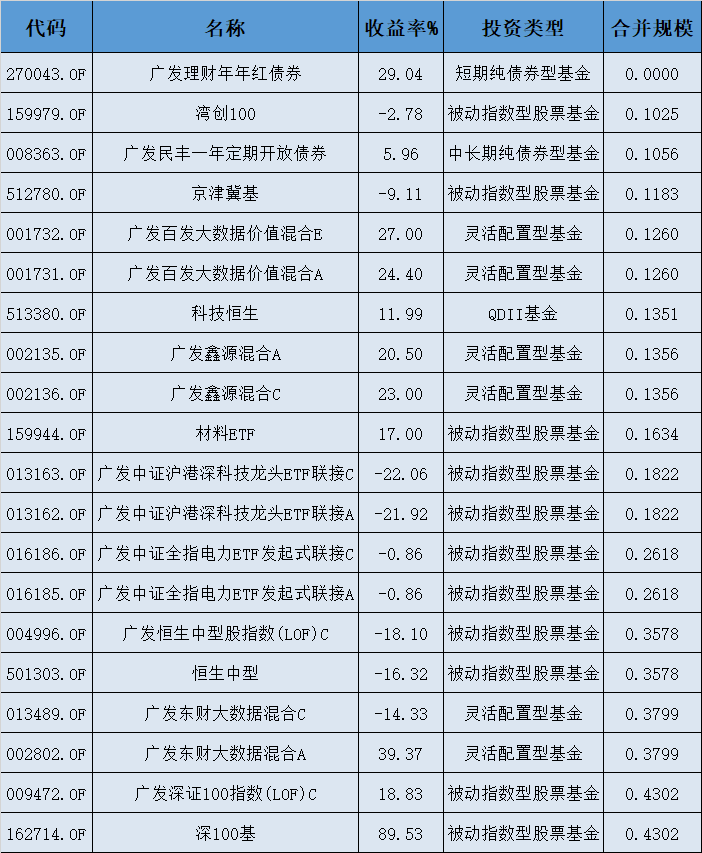

2022年3月份,广发基金公告广发恒生中国企业(QDII)清盘。7月份,公司再次公告,截至6月30日,公司旗下的广发恒生科技QDII的基金资产净值已连续30个工作日低于5000万元人民币,面临清盘。

目前,广发旗下有超过10只基金的最新规模低于5000万元人民币,涉及债券、指数、QDII、混合等多种类型,虽然这些基金并非全都是累计业绩亏损,但在公募红海的竞争中,也因为收益率落后而遭到基民抛弃。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。