《金证研》南方资本中心-财报解读 海杨/作者

随着国内人均可支配收入的提高,对于保险产品,人们从被动消费转变为主动消费,这进一步刺激了保险产品市场规模的增加。在此背景下,2021年,国内的保险密度,即人均保费数额,达到了482美元。但国内的保险深度低,即按保费收入计的保险市场规模占国内生产总值的比重,为3.9%。

此外,目前传统保险中介缺少数字化技术的支撑,其传统的人工处理模式或难以提高效率和进行平台化操作。在此背景下,数字化的保险代理服务及解决方案提供商众淼创新科技(青岛)股份有限公司(以下简称“众淼创新”),拟冲击港交所。上市背后,众淼创新超八成收入来自保险代理业务,而其部分代理的保险产品平均佣金费率降低;另外其第二大业务毛利率走低。不仅如此,众淼创新的客户集中度高企、前五大供应商采购占比上升的情形,同样值得关注。

一、保险代理服务撑起超88%的收入,逾八成保险代理人分布在山东

作为一家保险代理服务及解决方案提供商,众淼创新的业务主要包括保险代理服务和IT及其他服务两个部分。

据众淼创新最后实际可行日期为2023年5月18日的招股书(以下简称“招股书”),其在国内的经营实体有青岛海尔保险代理有限公司(以下简称“海尔保险代理”)、青岛众淼才智人力资源管理咨询有限公司、青岛云海联冀科技有限公司、青岛全掌柜企业管理咨询服务有限公司,分别主要从事保险代理服务、招聘服务、咨询服务、投资控股。

其中,众淼创新的保险代理业务是其通过保险代理人向保险用户分销保险产品及与战略渠道合作伙伴合作推广保险产品,将其服务范围扩大至更多的企业及家庭保险用户。而其IT及其他服务则是根据客户的要求,设计及开发数字化解决方案,向保险公司合作伙伴及保险中介以及来自不同行业的公司提供IT服务。

据招股书,众淼创新成立于2017年3月,并一直从事提供IT服务,2017年9月,其收购了一直从事提供保险代理服务的海尔保险代理。需要指出的是,海尔保险代理自2001年成立起获中国保监会许可于山东省从事保险代理业务,于2017年9月获批准在国内进行保险代理业务。

然而,众淼创新或面临业务结构单一的“窘境”。

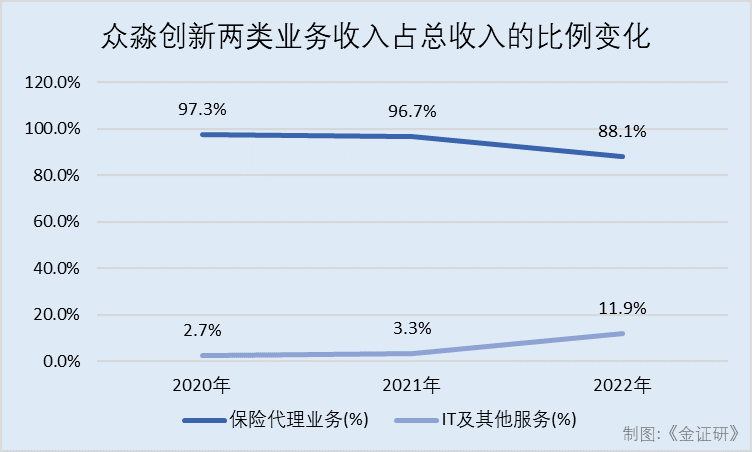

2020-2022年,众淼创新来自保险代理业务的收入分别为9,073.5万元、11,605.6万元、13,072.1万元,占总收入的97.3%、96.7%、88.1%;来自IT及其他服务的收入则为251.8万元、391.8万元、1767.7万元,占总收入的2.7%、3.3%、11.9%。

此外,在销售及营销方面,众淼创新主要通过保险代理人、战略渠道合作伙伴及直接销售推广及分销保险产品来实现销售。截至2022年12月31日,众淼创新已建立一个销售网络,覆盖山东、河北、河南及吉林四个省内10多个城市。

具体来看,截至2022年12月31日,众淼创新的保险代理人分布在山东省、河北省、吉林省、河南省的人数分别为7,402人、873人、331人、28人;同期,众淼创新的保险代理人共8,634人。

即截至2022年12月31日,众淼创新的保险代理人位于山东省的人数占比为85.73%。

二、第二大业务收入占比攀升,毛利率却逐年走低

上文提及,2020-2022年,众淼创新来自IT及其他服务的收入占比分别为2.7%、3.3%、11.9%。

据招股书,2020-2022年,众淼创新的营业收入为9,325.3万元、11,997.4万元、14,839.8万元。

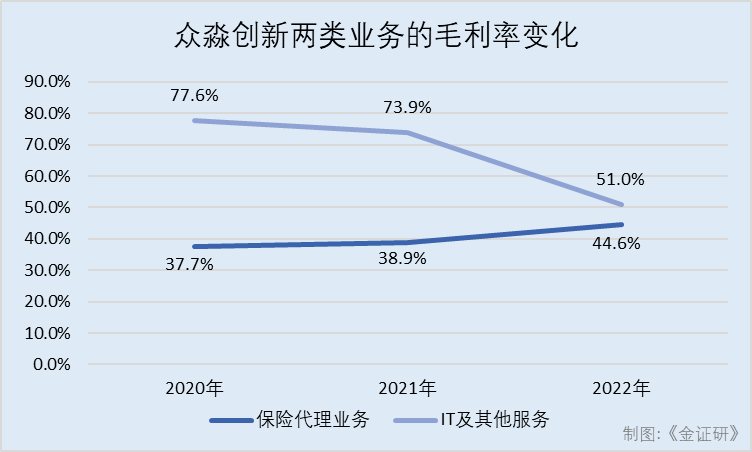

然而在营业收入增长的情况下,众淼创新第二大业务IT及其他服务的毛利率却出现了下滑。

据招股书,2020-2022年,众淼创新的毛利率分别为38.7%、40%、45.3%。

2020-2022年,众淼创新保险代理业务的毛利率分别为37.7%、38.9%、44.6%,逐年上升;而其IT及其他服务的毛利率则为77.6%、73.9%、51%,呈现出下降的趋势。

对于IT及其他服务毛利率下滑的情况,众淼创新解释称,主要是由支持其IT服务业务扩张产生的分包成本增加造成。

并且,众淼创新表示,其专有技术及技术能力对于在线平台相关的IT系统及基础设施的开发及维护至关重要,而这又对公司的业务营运及计划发展至关重要。

三、代理四类保险产品销售,两类产品平均佣金费率下降

除业务结构“一条腿走路”以外,众淼创新的保险代理业务或还面临着部分产品佣金费率下降的情况。

作为一家保险代理服务及解决方案提供商,且保险代理业务为主营业务之一,众淼创新通常为其保险公司合作伙伴(国内主要的保险公司)提供保险代理服务,并就成功分销这些保险公司的保险产品,向保险公司合作伙伴收取佣金,且其大部分收入源自保险代理业务。众淼创新的收入及经营业绩的水平或会因此受到其所分销保险产品的保费及佣金费率变化的影响。

据招股书,2020-2022年,财产保险产品的平均佣金费率分别为16.8%、17.4%、16.4%,意外保险产品的平均佣金费率为28.1%、29.2%、29.3%,均在逐年上升;而其人寿及健康保险产品的平均佣金费率为34.4%、27.4%、16.2%,汽车保险产品的平均佣金费率则为12.2%、5.8%、5.4%,呈现逐年减少的趋势。

对于2020-2022年人寿及健康保险产品的平均佣金费率下降的情况,众淼创新称,其主要是由于现有长期人寿及健康保险产品保单的续保增加及分销短期人寿及健康保险产品增加造成,而这两类产品的平均佣金费率较低。

而对于汽车保险产品平均佣金费率自2021年有所下降的情况,众淼创新则称主要是行业下调了支付予保险公司的保费,导致汽车保险产品平均佣金费率下降。

对于部分产品佣金费率下调是否会影响到其经营业绩,众淼创新在其招股书中直言,其从销售保险产品所赚取的佣金收入乃根据保险公司所设定的保费及佣金费率计算,因此,如果这些佣金费率降低,或其支付的佣金或转介费增加,则可能会对其经营业绩产生不利影响。

其次,保费及佣金费率会收到经济、监管、税收等多方面因素的影响,且众淼创新的保险用户通过其购买保险产品并向保险代理人支付佣金及向战略渠道合作伙伴支付转介费,这些费率的提高均会降低众淼创新的利润率。此外,众淼创新的资本支出及其他支出可能会因保费或佣金费率下降导致的收入意外下降而中断,其营运及业务计划生产是否会受到不利影响?

四、第一大客户贡献超三成收入,或面临客户集中度高企的窘境

除了部分产品佣金费率下滑,众淼创新或还面临着客户集中度高企的风险。

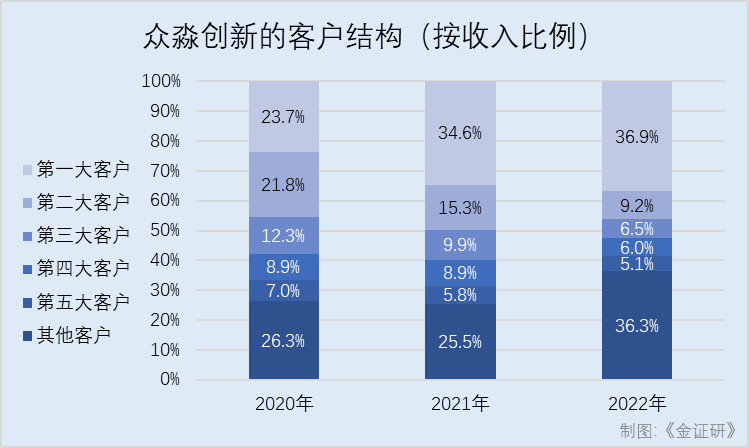

据招股书,2020-2022年,众淼创新来自前五大客户的收入分别为6,876.5万元、8,939.8万元、9,440.7万元,分别占其总收入的73.7%、74.5%、63.7%。

其中,中国平安财产保险股份有限公司、客户A、客户B在2020-2022年均为众淼创新的前五大客户。2020-2022年,众淼创新来自这三名客户的收入占其总收入的比例分别为57.8%、59.8%、49.4%。

此外,2020-2022年,众淼创新来自第一大客户的收入分别为2,207.7万元、4,151.7万元、5.479.8万元,占其总收入的23.7%、34.6%、36.9%,逐年提高。

对此,众淼创新亦坦言,其面临着客户集中的风险,若其失去任何重要客户,或任何重要客户未能按预期水平与其合作,其增长及收入可能受到重大不利影响。

另外,除了业绩,还有诸多因素可能导致众淼创新失去客户或与客户的业务量减少。且众淼创新无法保证其能继续保持与前五大客户的业务合作在同一水平,任何重要客户的业务丢失,或客户支付的佣金费率或产品数量的任何下调,都可能对其收入及利润产生重大不利影响。此外,若任何重要客户终止与众淼创新的合作,众淼创新或将无法保证能够及时与可比较的保险公司合作伙伴达成替代安排,甚至根本无法达成替代安排。

五、前五大供应商采购占比提升至超七成,向第一大供应商采购近四成

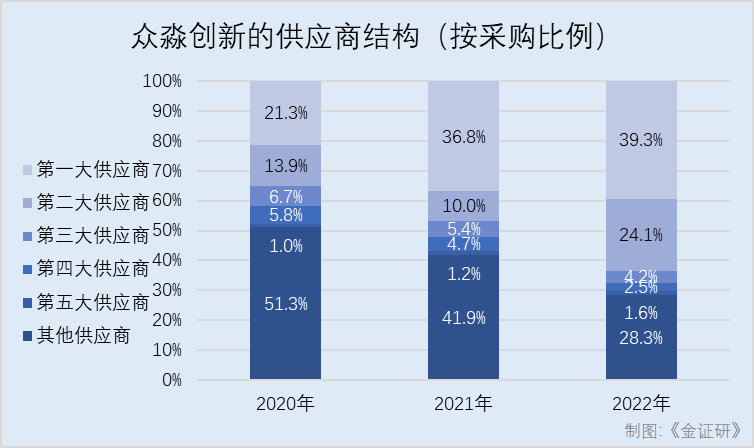

除了客户集中度高企,众淼创新或还存在前五大供应商采购占比高企的情况。

据招股书,2020-2022年,众淼创新向其前五大供应商的采购金额分别为2,779.4万元、4,180.1万元、5,823.2万元,分别占各年购买总额的48.7%、58.1%及71.8%。

同期,众淼创新向第一大供应商采购的金额分别为1,216.1万元、2,648.2万元、3,187万元,分别占其同期购买总额的21.3%、36.8%、39.3%,其向前五大供应商采购的占比上升。

与客户集中度高企相似,在前五大供应商采购占比高企之下,若与前五大供应商合作结束或供应商提高价格,或会影响企业开展业务、增加收入及利润。

对于前五大供应商采购占比高企的情况,在招股书中,众淼创新坦言,其主要与保险代理人及战略渠道合作伙伴合作,以加快市场渗透及扩大保险用户群体。如果众淼创新未能与保险代理人及战略渠道合作伙伴建立及维持稳固关系,或会对其扩大业务规模及地域覆盖范围的能力产生重大不利影响,从而可能对经营业绩和业务前景产生不利影响。

上述问题背后,众淼创新此番冲刺港交所是能否“如愿以偿”?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。