《金证研》南方资本中心 三友/作者 南枝/风控

基本结论

一、在管2只基金规模均低于十亿元,任职1只基金亏损超20%仍出任新基基金经理

基金经理许望伟:曾任职于国泰君安证券股份有限公司(以下简称“国泰君安”)、上海红象投资管理有限公司(以下简称“红象资管”)、上海弘象投资管理中心(有限合伙)(以下简称“上海弘象”)及深圳市弈方资本投资管理有限公司(以下简称“弈方资本”),2011年9月至2013年3月,许望伟在长信基金管理有限责任公司(以下简称“长信基金”)担任研究员。2019年1月,许望伟重新加入长信基金,任投资经理。2020年12月31日起,许望伟担任长信银利精选混合型证券投资基金(以下简称“长信银利精选混合A”)的基金经理。2022年2月25日起,许望伟担任长信内需成长混合型证券投资基金(以下简称“长信内需成长混合A”)的基金经理。

2022年2月25日起,许望伟执掌长信内需成长混合A,截至2024年2月18日,已任职1年又359天,任职回报率为-23.22%。2020年12月31日起,许望伟与高远共同执掌长信银利精选混合A。2021年1月12日起,高远不再管理长信银利精选混合A,此后该基金由许望伟单独管理。

值得注意的是,截至2023年12月31日,许望伟在管的两只基金规模均低于10亿,其中,长信内需成长混合A的资产规模为7.33亿元,长信银利精选混合A的资产规模为3.16亿元。

2024年1月31起,许望伟任长信优势行业混合型证券投资基金(以下简称“长信优势行业混合A”)的基金经理,该基金或将于2024年2月26日发行。

二、长信内需成长混合A短期收益率低于沪深300指数,持仓集中度与基金换手率“齐升”

接管以来长短期业绩告负,近期收益跑输沪深300。截至2024年2月8日,长信内需成长混合A在近1月、近3月、近6月、近1年、近2年以来多个时间区间内的业绩告负,收益率分别为-1.89%、-10.98%、-18.64%、-18.87%、-22.12%%,其中,近3月、近6月、近1年跑输同期沪深300指数分别为-6.82%、-15.45%、-17.45%的收益率。

近期机构持有比例减少,个人持有比例增多。截至2023年6月30日,长信内需成长混合A的基金机构持有2.67亿份,占总份额的56.2%,个人投资者持有2.08亿份,占总份额的43.8%。对比2022年12月31日,长信内需成长混合A机构持有比例下降近10%,个人持有比例上升超10%。

基金股票前10持仓集中度升至超50%,基金换手率一度超500%。自2023年以来,长信内需成长混合A的基金股票前10持仓集中度不断上升,持仓集中度占净值比例从33.27%上升到2023年12月31日的54.37%。另外,长信内需成长混合A的换手率也在不断上升,截至2023年6月30日,长信内需成长混合A的基金换手率从2022年中的357.04%上升至505.61%。

一、基金经理简介

基金经理许望伟:硕士研究生,复旦大学经济学硕士,具有基金从业资格;曾任职于国泰君安、红象资管、上海弘象及弈方资本。2011年9月至2013年3月,许望伟在长信基金担任研究员。2019年1月,许望伟重新加入长信基金,历任投资经理,2020年12月31日起担任长信银利精选混合A基金经理。2022年2月25日起,许望伟担任长信内需成长混合A基金经理。

截至2024年2月19日,许望伟在管基金包括长信银利精选混合A、长信内需成长混合A、长信优势行业混合A,共3只基金,均为偏股混合型基金。截至2024年2月8日,除新发基金长信优势行业混合A外,其他两只基金的任职回报率分别为7.75%、-23.22%。

值得注意的是,许望伟在管的两只基金资产规模均低于10亿元,其中,截至2023年12月31日,长信内需成长混合A的基金规模为7.33亿元,长信银利精选混合A的基金规模为3.16亿元。

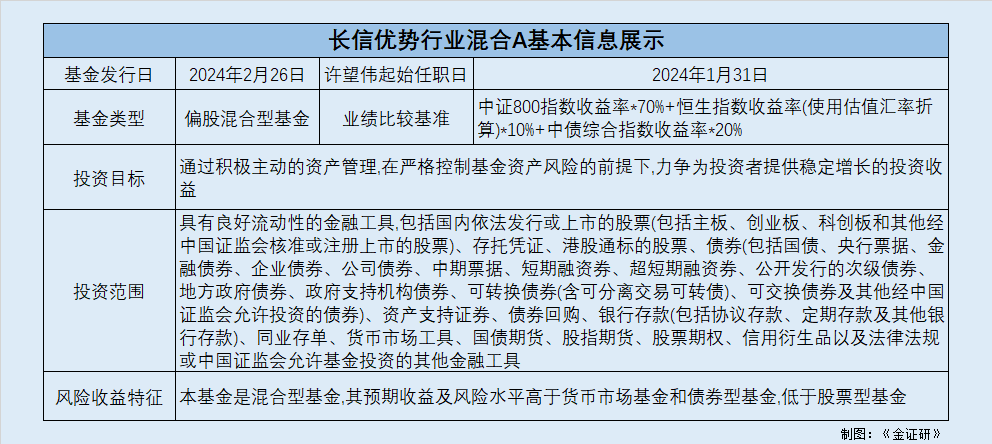

2024年1月31起,许望伟任长信优势行业混合A的基金经理,该基金或将于2024年2月26日发行,该基金与许望伟所管理的基金类型相同,为偏股混合型基金。

公开信息显示,长信优势行业混合A的投资目标为“通过积极主动的资产管理,在严格控制基金资产风险的前提下,力争为投资者提供稳定增长的投资收益”。

另外,长信优势行业混合A的业绩比较基准为“中证800指数收益率×70%+恒生指数收益率(使用估值汇率折算)×10%+中债综合指数收益率×20%”。

公开信息显示,长信优势行业混合A的投资范围包括国内依法发行或上市的股票(包括主板、创业板、科创板和其他经证监会核准或注册上市的股票)、存托凭证、港股通标的股票、债券(包括国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、公开发行的次级债券、地方政府债券、政府支持机构债券、可转换债券(含可分离交易可转债)、可交换债券及其他经证监会允许投资的债券)、资产支持证券、债券回购、银行存款(包括协议存款、定期存款及其他银行存款)、同业存单、货币市场工具、国债期货、股指期货、股票期权、信用衍生品以及法律法规或证监会允许基金投资的其他金融工具。

二、代表作品分析:长信内需成长混合A

1、产品基本情况

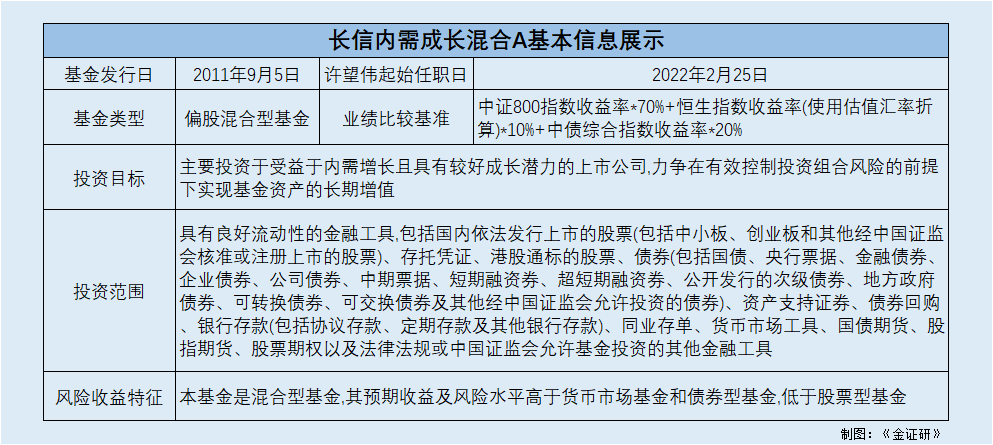

公开信息显示,长信内需成长混合A成立于2011年10月20日,是一只偏股混合型基金,其投资目标为“主要投资于受益于内需增长且具有较好成长潜力的上市公司,力争在有效控制投资组合风险的前提下实现基金资产的长期增值”;其业绩比较基准为“沪深300指数收益率×60%+中债综合指数收益率×20%+恒生指数收益率(使用估值汇率折算)×20%”。

长信内需成长混合A的投资范围为国内依法发行上市的股票(包括中小板、创业板和其他经证监会核准或注册上市的股票)、存托凭证、港股通标的股票、债券(包括国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、公开发行的次级债券、地方政府债券、可转换债券、可交换债券及其他经证监会允许投资的债券)、资产支持证券、债券回购、银行存款(包括协议存款、定期存款及其他银行存款)、同业存单、货币市场工具、国债期货、股指期货、股票期权以及法律法规或证监会允许基金投资的其他金融工具。

需要指出的是,自2022年2月25日许望伟任职长信内需成长混合A的基金经理后,长信内需成长混合A的基金规模先增后减。截至2022年3月31日,长信内需成长混合A的基金净资产规模为6.76亿元;截至2022年12月31日,该基金的规模增长至11.55亿元;然而截至2023年12月31日,长信内需成长混合A的规模减少到7.33亿元,比2023年三季度末减少27.89%。

可以看出,在许望伟管理下,长信内需成长混合A的规模变动幅度明显,是否表明该基金随着市场的变动涨跌剧烈,投资回报存在不稳定性的投资风险?

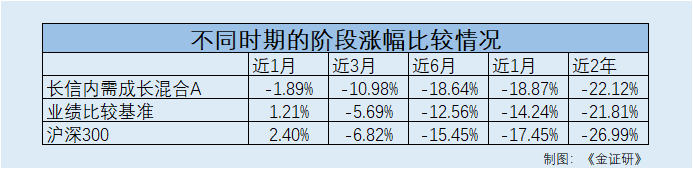

从收益率上看,截至2024年2月8日,在近1月、近3月、近6月、近1年、近2年以来,长信内需成长混合A的收益率均告负,分别为-1.89%、-10.98% 、-18.64%、-18.87%、-22.12%。而同期长信内需成长混合A业绩基准收益率分别为1.21%、-5.69%、-12.56%、-14.24%、-21.81%;同期沪深300指数收益率分别为2.4%、-6.82%、-15.45%、-17.45%、-26.99%。

可以看出,长信内需成长混合A在近1年以内的阶段涨幅跑输沪深300,其近1月、近3月、近6月、近1年、近2年的表现跑输业绩比较基准收益率。

简言之,长信内需成长混合A近期收益率不及业绩比较基准收益率背后,许望伟的择股择时能力是否存在不足?该基金近期业绩跑输沪深300,是否表明其表现劣于市场大盘表现?

2、基金回撤长期处于-40%以上,最大回撤达-51.42%

除了近期业绩不佳外,长信内需成长混合A的回撤情况变化情况,同样值得注意。

东方财富Choice数据显示,自2021年年初以来,截至2024年2月8日,长信内需成长混合A的回撤深度呈现出逐渐下探的趋势。2024年1月22日,长信内需成长混合A的动态回撤回撤为-51.42%。

自2023年3月9日起,长信内需成长混合A的动态回撤首次跌破-40%,达到-40.05%,此后,截至2024年2月8日,长信内需成长混合A的多次下探至-40%。

值得注意的是,自2023年9月25日至2024年2月8日,长信内需成长混合A动态回撤一直保持在-40%以下。

高回撤的背后或反映许望伟的投资决策和管理能力欠佳,使得长信内需成长混合A或尚未能有效控制风险或及时调整投资组合,出现明显的回撤。

3、基金股票前10持仓集中度不断上升,基金换手率一度超500%

在维持超过-40%回撤的同时,长信内需成长混合A的持仓集中度与基金换手率在上升。

具体来看,2023年初至2023年12月31日,长信内需成长混合A基金股票前10持仓集中度呈现上升趋势,截至2023年3月31日、2023年6月30日、2023年9月30日、2023年12月30日的持仓集中度占净值比例分别为33.27%、41.35%、42.81%、54.37%。

持仓集中度上升或意味着风险集中。如果市场状况不佳或所持股票表现不佳,那么长信内需成长混合A的整体表现是否也会受到影响?

此外,长信内需成长混合A的基金换手率亦在不断上升。

数据显示,长信内需成长混合A在2021年的年中及年末的换手率为83.34%、60.54%;2022年2月25日,许望伟任基金经理后,2022年的年中及年末,长信内需成长混合A的换手率分别为357.04%、387.73%;2023年年中,长信内需成长混合A的换手率上升至为505.61%。

也就是说,在2022年2月25日许望伟接管长信内需成长混合A后,该基金的换手率却激增。

不难发现,频繁交易或会导致较高的交易成本,从而影响投资回报。从结果上看,不断上升的基金换手率并不能给长信内需成长混合A带来可观的收益。

4、近期机构持有比例减少,基金投资风格或“漂移”

除了持仓集中度不断上升、基金换手率超500%外,长信内需成长混合A近期机构持有比例有所减少。

截至2023年6月30日,长信内需成长混合A的基金机构持有2.67亿份,占总份额的56.2%,个人投资者持有2.08亿份,占总份额的43.8%。

而该基金此前2020年12月31日的机构持有比例曾高达80.56%,2021年机构持有比例亦保持在60%以上。也就是说,在2022年2月25日许望伟接管长信内需成长混合A后,机构持有比例呈下滑趋势。

相比个人投资者,机构投资者通常会对基金进行深入研究,进行详尽的调查,从而更容易找到低风险、高回报的投资机会。面对降低的机构持有比例,是否代表着长信内需成长混合A未得到机构充分的认可?

回到投资目标,长信内需成长混合A的投资目标为“主要投资于受益于内需增长且具有较好成长潜力的上市公司,力争在有效控制投资组合风险的前提下实现基金资产的长期增值。”

然而,天天基金网显示,长信内需成长混合A基金投资风格有一定区别。2022年一至三季度、2022年四季度、2023年一季度、2023年二季度、2023年三季度、2023年四季度基金投资风格分别为大盘价值、大盘平衡、小盘价值、大盘价值、大盘平衡。

可以看出,近两年来,长信内需成长混合A或未主要投资于成长型的股票。在最新报告的2023年四季度投资风格中,大盘平衡的投资比例超过50%,仅有10%-25%的投资比例用在小盘成长型股票上。

通常来说,投资者在选择基金时,会从基金名称出发形成对基金风格的预期。长信内需成长混合A的投资目标指出其投资于“成长型”股票的基金。然而,长信内需成长混合A的实际投资策略或与投资目标存在“出入”。

5、持仓行业风格变化频繁,2只重仓个股今年来下跌超20%

除了基金投资风格“漂移”外,从具体持仓上看,长信内需成长混合A的行业配置或也飘忽不定。

数据显示,长信内需成长混合A在2023年一季度,信息传输、软件和信息技术服务业占净值比例最高,达25.93%;在2023年二季度、2023年三季度的持仓占净值比例最高的行业切换至金融业,分别占20.39%、23.9%;2023年四季度持仓占净值比例最高的行业切换至制造业,达37.66%。

不难发现,长信内需成长混合A在不仅在重仓行业中频繁切换,最高持仓比例也从2023年一季度的25.93%升至37.66%。这是否与基金换手率以及持仓集中度的逐渐上升有关?

东方财富Choice数据显示,长信内需成长混合A2023年年报显示最新前十大持仓股分别为中国海洋石油、中国移动、中国石油股份、招金矿业、联想集团、美的集团、万辰集团、中集集团、纳芯微、韦尔股份,分别占净值比例为6.39%、6.39%、6.35%、5.84%、5.37%、5.20%、5.05%、4.89%、4.54%、4.35%。

其中,截至2024年2月8日,招金矿业、联想集团在今年以来的跌幅超过20%,涨跌幅分别为-20.8%、-24.91%。

简言之,许望伟对其管理的基金重仓股票短期内出现明显亏损,且其基金换手率、持仓集中度逐渐上升、基金回撤长期处于-40%以上,投资风格出现偏离等情况,或表明其未有清晰的投资方向,判断市场方向的能力或欠佳。在此背景下,许望伟担任同类型基金长信优势行业混合A的基金经理,该新发基金能否获得市场认可?或待考究。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。