《金证研》沪深资本组 修远/作者 映蔚 唐里 洪力/编审

将时间的指针拨回到上世纪90年代,从俄罗斯读博归来的张送根,在中科院电子学研究所工作数年后,开始了他的“创业史”,而后2005年创办了北京天智航医疗科技股份有限公司(以下简称“天智航”)。成立十余载,2016年11月,天智航迎来了“高光时刻”,成为国内唯一取得CFDA证的骨科手术机器人医疗器械注册许可证公司。

然而“光环”背后,天智航或“内功”不足。在业绩表现不容乐观、毛利率变动异于同行的情况下,天智航的核心产品还面临着诸多局限性。不仅如此,天智航社保缴纳人数存“异象”,且多家原材料供应商的采购数据真实性存疑。种种问题并非无足轻重,未来是否会成为天智航的“打把拦”?尚未可知。

一、业绩坐“过山车”,毛利率变动异于同行

近年来,天智航业绩状况并不尽如人意,其净利润增速呈“过山车”态势,且或面临巨亏的风险。

据同花顺iFinD数据,2013-2018年,天智航营业收入分别为4,176.18万元、3,877.16万元、2,397.52万元、2,557.61万元、7,329.47万元、12,672.2万元,2014-2018年同比增长率分别为-7.16%、-38.16%、6.68%、186.58%、72.89%。

同期,天智航的净利润分别为630.62万元、-1,576.27万元、-1,399.4万元、-2,471.98万元、2,128.23万元、-366.04万元,2014-2018年同比增长率分比为-349.95%、11.22%、-76.65%、186.09%、-117.2%。

到了2019年上半年,天智航实现的营业收入为4,457.85万元,净利润为-6,204.96万元。

截至2019年6月末,天智航合并口径累计未分配利润为-9,784.53万元,公司尚未盈利且存在未弥补亏损。而天智航亦表示,其上市后的未盈利状态可能持续存在,或累计未弥补亏损,进而导致触发退市条件。

不仅如此,天智航处于“失血”状态。2016-2018年及2019年上半年,天智航经营活动产生的现金流量净额分别为-3,269.93万元、572.8万元、1,315.19万元、-1,442.76万元。

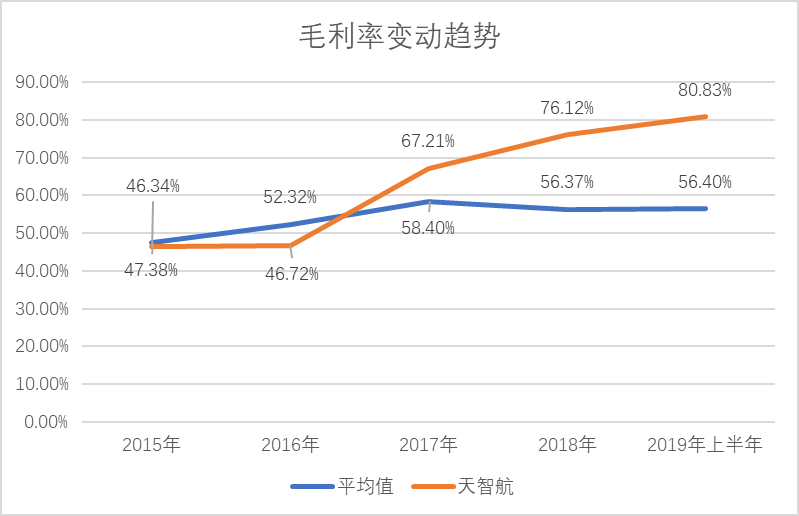

需要指出的是,近年来天智航的销售毛利率“畸”高,异于行业表现。

据同花顺iFinD数据,2015-2018年及2019年上半年,天智航销售毛利率分别为46.34%、46.72%、67.21%、76.12%、80.83%,逐年攀升。

同期,同行可比上市公司北京万东医疗科技股份有限公司的销售毛利率分别为33.27%、39.45%、41.34%、43.6%、46.55%;深圳迈瑞生物医疗电子股份有限公司的销售毛利率分别为62.22%、64.62%、67.03%、66.57%、65.23%;盈康生命科技股份有限公司的销售毛利率分别为31.2%、40.23%、56.9%、45.45%、46.11%;深圳开立生物医疗科技股份有限公司的销售毛利率分别为62.81%、64.99%、68.32%、69.87%、67.71%。2015-2018年以及2019年上半年,上述四家同行可比上市公司销售毛利率的平均值分别为47.38%、52.32%、58.4%、56.37%、56.4%。

制图:《金证研》沪深资本组 数据来源:同花顺iFinD

毛利率高于同行可比上市公司,对此,天智航解释称,原因在于其核心产品骨科手术机器人毛利率较高。而其骨科手术机器人毛利率高的原因在于定位导航软件系统的装机直接成本低、以及骨科手术机器人售价高等。

而天智航的问题远未结束。

二、主要产品单一,市场接受或存“局限性”

上述问题或是“冰山一角”。事实上,天智航还存在对单一产品构成依赖的情形。

招股书显示,从主营业务收入构成来看,天智航主营业务收入主要来自于天玑骨科手术机器人收入。2016-2018年以及2019年上半年,天智航骨科手术机器人收入占主营业务收入的比重分别为42.87%、75.66%、78.76%、91.12%。不仅逐年攀升,且2019年上半年其收入占比已逾九成。

不济的是,近年来,骨科手术机器人的产能利用率及产销率情况,亦不容乐观。

2016-2018年以及2019年上半年,天智航骨科手术机器人的产能利用率分别为6%、24%、10%、12.67%;同期,其产销率分别为50%、66.67%、66.67%、42.11%。

而令人唏嘘的是,2016-2018年以及2019年上半年,天智航骨科手术机器人的产量合计79台,销量合计47台。

除了产能利用率和产销率双低,天智航的骨科手术机器人还面临着诸多局限性。

据招股书,骨科手术机器人作为大型医疗设备,医院购买费用相对较高。2016-2018年以及2019年上半年,天智航的骨科手术机器人的平均售价分别为364.1万元/台、346.39万元/台、493.62万元/台、492.21万元/台。

除此之外,使用骨科手术机器人辅助的骨科手术收费要高于传统手术模式。且目前使用骨科手术机器人的费用多数尚未纳入医保报销范围,该部分费用需要完全由患者自行承担。

据安徽医科大学官网,除高昂的售价外,天智航的骨科手术机器人还需要一定的开机费,其在安医一附院的手术开机费大约为2万元。

需要指出的是,目前骨科手术机器人进入临床手术尚处于起步期,增进医院、医生、患者对骨科手术机器人的认知程度尚需要一定时间。

据北京积水潭医院创伤骨科王军强于《中国医刊》发表的,《骨科手术机器人临床应用的优势和局限》一文,目前骨科手术机器人还存在技术和使用方式方面的很多问题,亟待在临床研发和应用中不断解决。

除了“外患”,还有“内忧”。天智航前五大原材料供应商中,多家采购数据的真实性存疑,或系天智航不得不直面的问题之一。

三、社保人数存“异象”,多家供应商采购数据真实性存疑

据《金证研》沪深资本组调查发现,天智航招股书所披露的社保缴纳人数与“官宣”矛盾,其信息披露真实性存疑。

据市场监督管理局数据,2016-2018年,天智航社保缴纳人数分别为94人、91人、162人。截至招股书签署日,即2019年8月6日,天智航拥有3家控股子公司。

其中,安徽天智航医疗科技有限公司成立于2017年8月29日,2017-2018年其社保缴纳人数分别为0人、28人。北京天智航医疗技术服务有限公司成立于2017年8月30日,2017-2018年其社保缴纳人数分别为0人、5人。北京水木东方医用机器人技术创新中心有限公司成立于2017年12月14日,2017-2018年其社保缴纳人数分别为0人、5人。

由上述社保缴纳人数可知,2016-2018年,天智航社保缴纳人数合计应为94人、91人、200人。

然而据招股书,2016-2018年,天智航社保缴纳人数分别为96人、117人、242人,分别比同期官方数据多出2人、26人、42人,令人疑惑。

除此以外,近年来,天智航前五大原材料供应商采购额占比均超五成,且前五大供应商“进出”,变动频繁。

2016-2018年以及2019年上半年,天智航对前五大原材料供应商的采购金额占当期采购总额的比例分别为58.15%、65.9%、58.36%、76.44%。

2019年上半年,苏州阿诺医疗器械有限公司、苏州阿诺精密切削技术有限公司为天智航的第四大供应商,但2016-2018年,上述公司并非“入围”天智航的前五大原材料供应商。

2019年上半年,北京京科兴业科技发展有限公司是天智航的第五大原材料供应商,而2016-2018年,该公司并非天智航的前五大原材料供应商之一。

2018年,哈尔滨聚富仁新型建材销售有限公司(以下简称“聚富仁”)是天智航第四大原材料供应商,然而2016-2017年以及2019年上半年,该公司并不在天智航前五大原材料供应商之列。

2016年,天智航第一大原材料供应商、第三大、第四大、第五大原材料供应商分别系北京华美金舟科技发展有限公司、山东雅士股份有限公司、广州广坤净化设备工程有限公司、北京灵镜医疗净化科技有限公司。然而2017-2018年以及2019年上半年,上述公司均不在天智航的前五大原材料供应商之列。

值得关注的是,在天智航前五大原材料供应商中,存在0人公司“贡献”超百万元业绩的情形,令人费解。

2017-2018年以及2019年上半年,北京全华通科技有限公司(以下简称“全华通”)分列天智航的第三、第三、第一大原材料供应商,天智航向其采购金额分别为256.75万元、513.55万元、705.84万元,占当期采购总额比例分别为13.15%、13.07%、32.92%。

然而据市场监督管理局数据,2016-2018年,全华通的社保缴纳人数分别为6人、6人、4人。

经《金证研》沪深资本组通过市场监督管理局披露的联系电话,多次致电全华通,但始终处在无人接听的状态。

2016-2018年以及2019年上半年,深圳市诺诚时代科技开发有限公司(以下简称“诺诚时代”)分列天智航的第二、第一、第二、第二大原材料供应商,同期天智航向其采购金额为204.34万元、355.64万元、669.95万元、479.99万元,占当期采购总额的比例分别为13.06%、18.21%、17.05%、22.39%。

而市场监督管理局数据显示,2016-2018年,诺诚时代社保缴纳人数分别为2人、2人、4人。

2018年,天智航第四大原材料供应商为聚富仁,天智航向其采购金额为234.79万元,占采购总额的比例为5.97%。然而2016-2018年,聚富仁的社保缴纳人数均为0人。

这意味着,上述三家供应商的社保缴纳人数或系其员工人数。2018年,上述三家天智航的原材料供应商的社保缴纳人数合计为8人,而同期天智航向上述三家原材料供应商的采购额却高达1,418.29万元。人数“寥寥无几”,上述三家原材料供应商或不具备提供如此规模订单的能力。

褚小者不可以怀大,绠短者不可以汲深。净利润坐“过山车”、核心产品或存“局限性”、供应商疑点重重等问题,对于天智航而言,其未来之路是否“力不从心”?《金证研》沪深资本组将持续保持关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。