《金证研》沪深资本组 修远/作者 沐灵 映蔚 洪力/风控

截至2019年年末,许昌开普检测研究院股份有限公司(以下简称“开普检测”)共拥有84名员工,其中半数以上的年龄在35岁以下。而这家“年轻”的公司,在董事长姚致清的带领下,于近期成功“叩开”资本市场的“大门”。

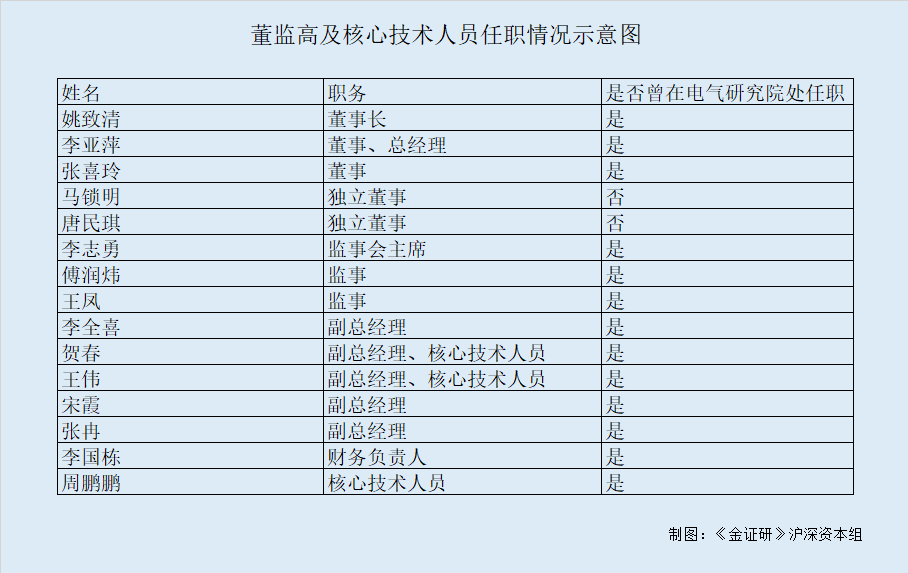

反观其背后,开普检测或存诸多问题待解。不仅无实控人无一致行动关系,股权相对分散存隐忧,开普检测近年来业绩增速放缓。与此同时,其主营业务或与第一大股东“重叠”,且双方住所或为同一处,且其13名董监高及核心技术人员均“来自”第一大股东,开普检测的独立性几何?

一、业绩增速放缓,毛利率高出同行近40个百分点

近年来,开普检测营收净利增速均逐年下滑,2020年上半年出现负增长。

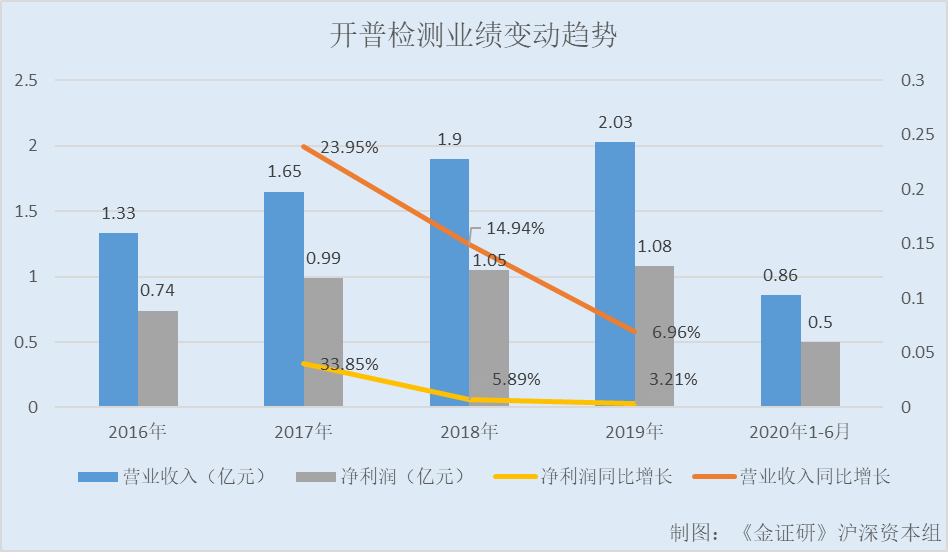

据东方财富Choice数据,2016-2019年,开普检测营业收入分别为1.33亿元、1.65亿元、1.9亿元、2.03亿元,2017-2019年分别同比增长23.95%、14.94%、6.96%。2020年1-6月,开普检测实现营业收入0.86亿元,同比增长-25.36%。

2016-2019年,开普检测净利润分别为0.74亿元、0.99亿元、1.05亿元、1.08亿元,2017-2019年分别同比增长33.85%、5.89%、3.21%。2020年1-6月,开普检测实现净利润0.5亿元,同比增长-25.45%。

近年来,开普检测的经营性净现金流逐年增加。

2016-2019年以及2020年1-6月,开普检测经营活动产生的现金流量净额分别为1.01亿元、1.06亿元、1.2亿元、1.27亿元、0.38亿元。

此外,开普检测毛利率均高出同行近40个百分点。

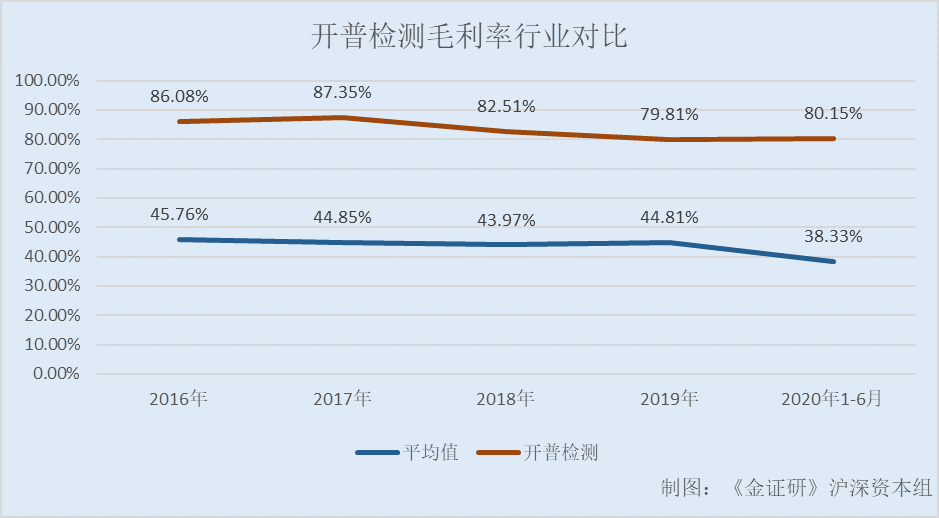

据东方财富Choice公开数据,2016-2019年以及2020年1-6月,开普检测销售毛利率分别为86.08%、87.35%、82.51%、79.81%、80.15%。

反观同行,2016-2019年以及2020年1-6月,中国建材检验认证集团股份有限公司的销售毛利率分别为47.6%、46.03%、45.66%、45.31%、37.74%;华测检测认证集团股份有限公司的销售毛利率分别为50.61%、44.37%、44.8%、49.41%、48.64%;苏州电器科学研究院股份有限公司的销售毛利率分别为49.52%、51.89%、49.45%、50.34%、37.37%;苏州苏试试验集团股份有限公司的销售毛利率分别为46.11%、47.62%、46.06%、46.78%、42.37%;广州广电计量检测股份有限公司的销售毛利率分别为52.96%、52.37%、49.18%、46.38%、29.42%;钢研纳克检测技术股份有限公司的销售毛利率分别为43.12%、42.26%、42.93%、42.74%、38.56%;中国电器科学研究院股份有限公司的销售毛利率分别为30.4%、29.38%、29.72%、32.71%、34.18%。

2016-2019年以及2020年1-6月,上述7家同行业可比公司的销售毛利率平均值分别为45.76%、44.85%、43.97%、44.81%、38.33%。可见,开普检测毛利率“畸高”于同行。

而开普检测上述毛利率“畸高”现象,也受到监管层关注。

据证监会2019年7月19日公示的《开普检测首次公开发行股票申请文件反馈意见》(以下简称“反馈意见”),证监会要求开普检测结合同行业可比公司的产品结构、采购和销售模式等情况,说明各类产品毛利率与行业平均水平是否存在较大差异以及差异原因;详细说明其综合毛利率远高于行业平均水平、变动趋势与行业趋势不同的原因及合理性。

而据开普检测于2019年8月2日签署的招股书(以下简称“招股书2019年8月招股书”),开普检测表示,同行业可比公司由于产品结构、采购和销售模式、产品成本等差异,检测业务毛利率差异较大。

值得关注的是,开普检测在进行毛利率“畸高”原因解释时,或前后矛盾。

据2019年8月招股书,开普检测表示,由于其同行业可比公司的采购模式、销售模式等存在差异,因此同行业可比公司之间,检测业务毛利率差异大。

且2019年8月招股书显示,开普检测采购模式、销售模式与同行业可比公司无重大差异,对公司各产品毛利率不构成重大影响。

值得一提的是,据开普检测2020年9月10日签署的招股书(以下简称“招股书”),开普检测并未披露“同行业可比公司之间,检测业务毛利率差异大”,只保留了“开普检测采购模式、销售模式与同行业可比公司无重大差异”,令人不解。

二、电力设备行业营收规模增速下滑,成长能力或承压

据招股书,开普检测主营业务为电力系统二次设备的检测服务,其市场需求与电力行业、电力设备制造行业景气度密切相关。

同时,截至2019年年末,开普检测主营业务收入按区域划分主要来自境内。

然而2019年,国内用电量及发电量增速比上年分别回落4个百分点、3.6个百分点,电力行业景气度下降。

据中国电力企业联合会发布的《中国电力行业年度发展报告2020》,2019年,国内用电量72,486亿千瓦时,同比增长4.4%,增速回落4个百分点;同期,国内全口径发电量73,266亿千瓦时,同比增长4.7%,增速下降3.6个百分点。

此外,国内电力行业产能过剩,或对电力设备制造行业及电力设备检测行业产生影响。

据中国产业经济信息网引援公开信息,2015年,国内电力行业便出现产能过剩的问题。在该问题并未得到解决的情况下,同期国内全年新增发电装机容量却创历史最高水平。而与新增发电装机容量创历史最高水平相反的,是用电量增速的下降。

据中国产业经济信息网信息数据,2016年起,国内煤电过剩的问题就已颇为严重,国家发改委和能源局不断地对建设风险进行提示。2017年一季度,在国内38家电企中,有16家陷入亏损,19家净利润同比下滑,重点发电企业煤电板块已出现全面亏损。

不仅如此,中国产业经济信息网信息援引课题《“十三五”电力行业控煤政策研究》显示,以“十三五”规划提出的2020年11亿千瓦煤电装机规模来估计,2020年煤电过剩规模在1.4亿千瓦,这意味着,约有233台60万千瓦的煤电机组资产及其衍生价值将于2020年被“搁浅”。

不止如此,近年来,国内电力设备企业业绩或陷入普遍低迷的局面,电力设备主要上市公司营收规模增速逐年下滑。

据中国企业战略联盟公开信息,早在2017年,国内电力装机便已存在过剩情形,电力设备企业面临的形势严峻。

发电设备供应商东方电气股份有限公司指出,自2016年开始,国内发电设备行业需求量减少,产品价格下降,行业产能过剩,电力装备企业业绩普遍低迷。

近年来,此情况或并未得到改善。

公开信息显示,近年来,国内电力设备制造业实现了较快发展,产业规模和经营效益都有一定提升,但发展质量和运营效率低于预期,关键设备及核心零部件仍依赖于进口,电力设备的高端产能不足。

同时,招股书也显示,2017-2018年,中国电力设备主要上市公司营收规模增速已连续两年下滑,2018年增速已降至10%左右。

除了“外患”,还有“内忧”。开普检测无实际控制人、无一致行动关系的情形,同样值得关注。

三、无实控人无一致行动关系,股权分散存隐忧

问题并未结束,开普检测无实控人、前三大股东无一致行动关系。

据招股书,开普检测前三大股东持股比例接近。第一大股东许昌开普电气研究院有限公司(以下简称“电气研究院”)持股比例为30%,第二大股东姚致清持股比例为22.35%,第三大股东李亚萍持股比例为15.24%。

需要指出的是,上述三大股东之间无一致行动关系,任何单一股东均无法对开普检测股东大会或董事会进行控制,且无法对开普检测经营管理产生决定性影响,开普检测无实际控制人。

此外,截至招股书签署日2020年9月10日,开普检测共有50名股东。虽股东数量并未违反公司法相关规定,但其并无实控人及前三大股东无一致行动关系,开普检测未来如何避免股权分散?有待检验。

除此以外,开普检测拥有的2家子公司净利润均为负值,或成“拖油瓶”。

截至2020年9月10日,开普检测共拥有2家全资子公司,1家参股公司。

其中,全资子公司珠海开普检测技术有限公司(以下简称“珠海开普”)成立于2016年1月27日。2018-2019年,珠海开普的净利润分别为-83.83万元、-86.22万元。

全资子公司南京开普检测技术有限公司(以下简称“南京开普”)成立于2015年12月25日,2018-2019年,南京开普净利润分别为-11.66万元、-3.86万元。

值得一提的是,此次上市,开普检测的保荐机构在尽职调查上存“黑历史”,或难勤勉尽责。

据招股书,开普检测保荐机构为湘财证券股份有限公司(以下简称“湘财证券”)。

据证监会公开信息,湘财证券监事、董秘办主任来某,与湘财证券股东之一金瑞新材料科技股份有限公司副总经理、董事会秘书刘丹,曾涉嫌内幕交易并从中获利,刘丹被证监会没收所得并处罚。

据证监会行政监管措施决定书〔2020〕35号文件,2020年8月10日,湘财证券因存在资产管理业务尽职调查过程不够审慎、公司代销业务内部管理不够规范、个别营业部员工开展代销金融产品业务时未充分说明金融产品风险等问题,被湖南证监局采取责令改正,并增加内部合规检查次数的行政监管措施。

据行政监管措施决定〔2020〕003号文件,2020年2月18日,湘财证券哈尔滨中山路证券营业部因存在内部控制不完善,工作人员合规意识淡薄,在代销金融产品过程中未能充分了解客户信息、评估投资者适当性、说明金融产品的主要风险的问题,被黑龙江证监局采取责令改正的行政监管措施。

四、与大股东电气研究院业务范围及办公地址“重叠”,独立性或遭侵蚀

事实上,开普检测与第一大股东业务范围或存“重叠”。

截至2019年年末,电气研究院是开普检测第一大股东,持股比例为30%。报告期即2017-2019年,电气研究院系开普检测关联方。

据招股书,电气研究院的经营范围为电力装备、智能电器领域内的标准研究、制定;试验检测设备、仪器仪表的校准;校准仪器设备的研发、生产、销售等;实际从事业务为电力装备及智能电器领域内的标准研究及制修订、试验检测仪器设备校准服务、行业技术会议组织及承办。

而开普检测主营业务为电力设备检测,主要包括电力系统二次设备的检测服务、其他技术服务、检测设备销售。

同时,开普检测也涉及行业标准的研究、制定。

据招股书,开普检测的募投项目之一华南基地(珠海)建设项目,将建立国家一流的电力系统二次设备检测公共服务平台,检测范围将涵盖电力系统保护与控制设备、智能配电网自动化设备及系统试验研究、标准研究、产品委托检验、认证检验等。

此外,开普检测还在招股书中称,公司是集电力系统二次设备试验研究、标准研究、产品委托检验、认证检验于一体的检测机构。

这意味着,开普检测与其第一大股东电气研究院,业务范围均包括国家标准、行业标准的研究和制定。而该现象也引起监管层关注。

据反馈意见,开普检测与电气研究院均参加国家标准、行业标准的研究和制订,证监会要求其披露两者研究领域的区别、工作内容的区别等。

对此,开普检测在招股书中表示,电气研究院与开普检测均对外提供技术服务,但二者存在区别。

其中,电气研究院对外提供的技术服务主要包括设备校准服务、图纸审查服务、技术标准服务;而开普检测对外提供的技术服务主要为试验方法研究、质量控制等方面的技术服务。二者技术服务工作内容、业务边界存在显著区别。

然而《金证研》沪深资本组研究发现,开普检测或同样具备提供设备校准服务的能力。

据2019年8月招股书,2010年2月26日,开普检测的参股公司哈尔滨开普电器检测有限公司(以下简称“哈尔滨开普”)成立,其经营范围包括电器及自动化设备的校准。开普检测持有哈尔滨开普41%股权,2016年6月15日,哈尔滨开普已注销完毕。

上述情形或意味着,开普检测是否因哈尔滨开普存在与电气研究院相似的“设备校准服务”而为其“让路”,从而将哈尔滨开普注销以避免同业竞争?尚未得知。

而问题远未结束。

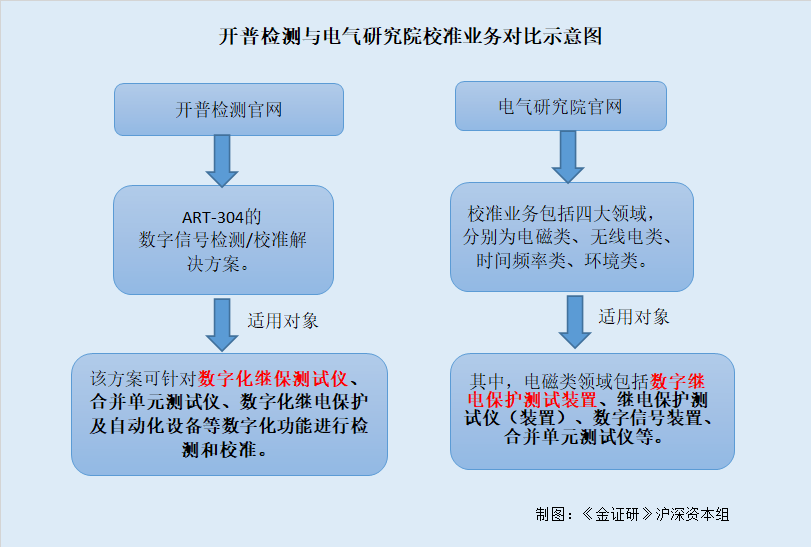

据开普检测官网,开普检测存在一项“ART-304数字信号检测/校准解决方案”,该项信息发布日期为2020年4月8日。

且该方案可针对数字化继保测试仪、合并单元测试仪、数字化继电保护及自动化设备等数字化功能进行检测和校准;其适用对象为数字化继电保护测试仪、手持式继电保护测试仪、数模一体继电保护测试仪、合并单元测试仪、数字化继电保护及自动化设备;其应用场景包括作为数字信号校准源,验证数字信号精度,适用于校准机构开展数字信号校准等。

而电气研究院电磁类校准服务的适用对象,与开普检测上述装置的适用对象或“不谋而合”。

据电气研究院官网,电气研究院的校准包括四大领域,分别为电磁类、无线电类、时间频率类、环境类。其中,电磁类领域包括数字继电保护测试装置、继电保护测试仪(装置)、数字信号装置、合并单元测试仪等。

可见,开普检测的“ART-304的为电力系统数字信号提供检测及校准的解决方案”,或与电气研究院电磁领域的校准业务“大同小异”,双方的校准业务是否存在“重叠”?不得而知。

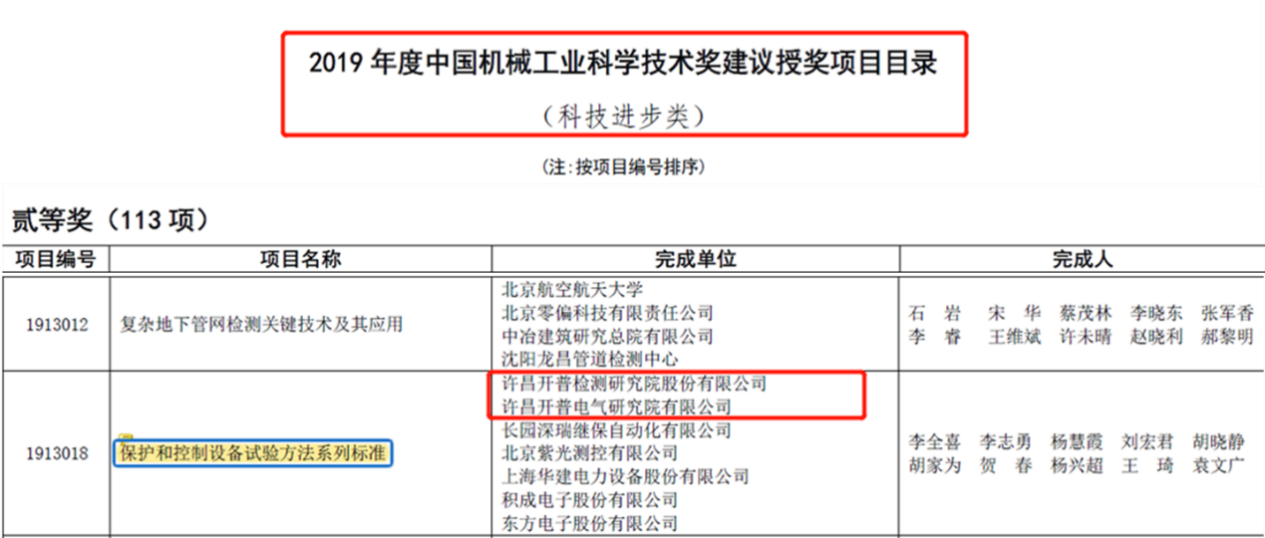

并且,开普检测与电气研究院曾获得相同奖项提名,或说明其技术具备一致性。

据中国汽车工业信息网公开信息,在2019年度中国机械工业科学技术奖建议授奖项目目录中,开普检测及电气研究院作为“保护和控制设备试验方法系列标准”的完成单位,均被建议授予科技进步类二等奖。

(图片来源:中国汽车工业信息网)

也就是说,开普检测与第一大股东在业务范围或存“重叠”,双方曾作为完成单位获得相同奖项提名,而开普检测业务独立性是否会遭到侵蚀?有待考量。

不宁唯是,开普检测与电气研究院的住所或存共用情形,其资产独立性存疑。

据深圳市华睿智兴信息科技有限公司(以下简称“华睿智兴”)官网,华睿智兴在电气研究院园区出入口安装了1套睿系列I型车牌识别系统,系为解决园区工作人员高峰期进出场拥堵问题。

据华睿智兴发布的现场图,开普检测和电气研究院位于同一园区内,双方或在相同地址办公。

(图片来源:华睿智兴官网)

需要指出的是,上述信息发布时间为2018年12月11日,在开普检测报告期2017-2019年。

“雪上加霜”的是,电气研究院还是开普检测的供应商,且双方存在互相租赁房屋的情形。

据2019年8月招股书及招股书,2016-2017年以及2019年,电气研究院及其下属单位分列开普检测第二、第二、第三大供应商,开普检测向其采购金额分别为117.75万元、68.39万元、43.5万元。开普检测向电气研究院采购产品为租赁、文印设计、技术服务、校准服务、园区管理服务等。

作为承租方,2017-2018年,开普检测向电气研究院租赁房屋建筑物的金额分别为6.27万元、5.27万元。2018年结束后,开普检测不再向电气研究院采购房屋租赁服务。

然而招股书显示,2018年起,开普检测开始向电气研究院及其下属单位提供房屋租赁服务。

作为出租方,2018-2019年,开普检测向电气研究院及其下属单位提供房屋租赁服务以及水电气。同期,开普检测对电气研究院及其下属单位提供房屋租赁的金额分别为18.18万元、61.73万元。

而上述情形同样引起监管层关注。

据反馈意见,证监会要求开普检测说明既从电气研究院承租房屋,又向电气研究院出租房屋的原因,以及二者资产能否有效区分,承租房屋是否为划拨用地等问题。

大股东电气研究院租赁给开普检测的房产,是否为大股东目前的经营场所所在地?且双方经营场所及主营业务是否存在“重叠”现象?或要打一个“问号”。

五、董监高及核心技术人员共计15人,13人“来自”电气研究院

在开普检测五名董事中,有两名董事曾在电气研究院任职,一名董事至今仍在电气研究院任职。

据招股书,姚致清系开普检测董事长。1987年1月-1999年7月,姚致清曾在电气研究院任员工、设计室主任、科研处处长、副所长;2002年4月-2015年11月,姚致清在电气研究院兼任院长一职。

值得一提的是,2014年1月-2014年6月,姚致清还在许昌市工信局兼任副局长,而许昌市工信局是电气研究院的股东,持股比例100%。

据招股书,李亚萍为开普检测的院长、总经理、董事。2000年1月-2005年1月,李亚萍曾任电气研究院检测中心主任;2012年5月-2013年8月,李亚萍曾兼任电气研究院副院长。

据招股书,张喜玲系开普检测董事。2003年6月至今,张喜玲在电气研究院任职员工、副所长、副院长、院长、董事长/总经理。

也就是说,在开普检测的五名董事中,除去两名独立董事并未在电气研究院有任职经历,其余三名董事均在电气研究院有任职经历。

不仅如此,开普检测的三名监事中,两名监事也曾在电气研究院任职,一名监事至今任在电气研究所任职。

据招股书,李志勇是开普检测监事会主席。1993年7月至今,李志勇任电气研究院员工、副院长、副总经理。

据招股书,傅润炜系开普检测员工、主任检验工程师/监事。1993年9月-2005年1月,傅润炜任电气研究院检测中心员工。

据招股书,王凤系开普检测员工、综合管理部主任/监事、内审部主任/监事。2003年8月-2005年1月,王凤任电气研究院检测中心员工。

而高级管理人员方面,截至2019年年末,开普检测共有高级管理人员7名,均曾在电气研究院任职。而3名核心技术人员同样均系电气研究院的“老面孔”。

据招股书,副总经理宋霞、副总经理及董事会秘书张冉、财务负责人李国栋均曾在电气研究院任职。贺春、王伟系开普检测高级管理人员、核心技术人员,均曾在电气研究院任职。另一核心技术人员周鹏鹏曾任电气研究院检验员,2005年加入开普检测历任检验员、主任检验工程师,现任副总工程师。

也就是说,在开普检测15名董监高及核心技术人员中,除去2名独立董事,其余13名人员均曾在电气研究院任职、或现仍在电气研究院任职。

上述问题或非“冰山一角”,未来在资本市场的考验下,开普检测将何去何从?《金证研》沪深资本组将进一步研究。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。