《金证研》北方资本中心 易安/作者 映蔚/风控

对于资本市场,深圳市泛海三江电子股份有限公司(以下简称“三江电子”)并不陌生,其在四年前曾筹谋登陆资本市场。2017年6月20日,三江电子向证监会提交上市申请,次年3月,经三江电子综合考虑和审慎分析认为彼时其业绩规模相对于当时已过会企业业绩规模偏小,申请“撤稿”,其前次上市计划“昙花一现”。此次三江电子“重整”上市之路,其背后亦存问题待解。

作为三江电子主要应用领域,民用建筑消防市场中包括房地产行业,而近些年来,该行业增速放缓,未来三江电子或面临下游需求“收窄”的“窘境”。背靠“泛海系”背后,三江电子的股东或“自顾不暇”,不但债务评级下调,其在2020年亏损超40亿元,且该股东将多家子公司全部股权质押,令人唏嘘。而三江电子一名自2016年起合作的供应商背景错综复杂,三江电子董事长、前董事曾与该供应商实控人持股同一家企业的股权,关系或“匪浅”。

一、下游房地产行业增速放缓,未来成长能力或承压

下游的景气度往往影响在该产业链上的企业。值得注意的是,三江电子的下游房地产行业或遇冷,未来其下游需求或“收窄”。

据招股书,2017-2019年及2020年1-6月,三江电子的消防产品贡献的主营业务收入分别为6.82亿元、7.95亿元、9.21亿元、3.6亿元,占当期主营业务收入的比例分别为92.81%、96.3%、98.95%、98%。其中,同期,火灾自动报警及消防联动控制系统收入分别为5.42亿元、5.92亿元、6.92亿元、2.6亿元,占当期主营业务收入的比例分别为73.81%、71.77%、74.35%、70.86%。

2017-2019年及2020年1-6月,三江电子安防产品贡献的主营业务收入分别为3,194.84万元、1,662.4万元、764.39万元、385.81万元,占同期主营业务收入的比例分别为4.35%、2.01%、0.82%、1.05%;工程及其他服务贡献的主营业务收入分别为2,085.07万元、1,393.28万元、211.01万元、348.31万元,占同期主营业务收入的比例分别为2.84%、1.69%、0.23%、0.95%。

不难看出,消防产品的生产销售是三江电子核心业务,占主营业务收入比重超九成。具体来看,消防产品中的火灾自动报警及消防联动控制系统收入,占主营业务收入的比例超七成,系三江电子的核心产品。

据招股书,三江电子的同行业上市公司分别为青鸟消防股份有限公司(以下简称“青鸟消防”)、青岛鼎信通讯股份有限公司(以下简称“鼎信通讯”)、东方网力科技股份有限公司(以下简称“东方网力”)、厦门狄耐克智能科技股份有限公司(以下简称“狄耐克”)、苏州科达科技股份有限公司(以下简称“苏州科达”)。

且招股书显示,三江电子业务聚焦消防产品,三江电子与青鸟消防、鼎信通讯子公司青岛鼎信通讯消防安全有限公司(以下简称“鼎信消防”)在主营业务、主要产品类型上具有较高的相似性。东方网力、苏州科达、狄耐克主要从事安防领域的视频监控相关业务,与公司安防产品业务具有一定的相似性。

在消防产品领域,三江电子的市场占有率不及青鸟消防。

据招股书,在消防报警产品行业主要企业收入规模及测算市场占有率情况中,2017-2019年,青鸟消防的消防报警产品市场占有率分别为6.14%、6.93%、8.35%,三江电子消防报警产品市场占有率分别为3.07%、3.24%、3.44%。鼎信消防2017年消防报警产品市场占有率为0.22%。

不止市占率不及青鸟消防,在下游房地产客户对消防产品供应商品牌首选中,三江电子表现或落后于消防产品两家同行。

据招股书,根据消防产品的使用领域,可将消防产品市场划分为民用建筑消防市场、行业安全装备应用市场和消防救援装备市场。三江电子主要业务及产品涉及消防产品中火灾报警、灭火、防火与疏散细分行业,其主要下游应用市场为民用建筑消防市场。而民用建筑消防市场主要涵盖房地产业和教育、卫生、文体以及政府等公共设施建筑领域。

据中国房地产业协会、中国房地产测评中心发布的《中国房地产开发企业综合实力TOP500首选供应商服务商品牌测评研究报告》,在消防设施类排名中,2019年,三江电子、青鸟消防、鼎信消防分别位居第八、第二、第五位,品牌首选率分别为4%、16%、9%;2020年,三江电子、青鸟消防、鼎信消防的排名分别为第五、第一、第三位,品牌首选率分别为9%、21%、13%;2021年,三江电子、青鸟消防、鼎信消防的排名分别为第五、第一、第二位,品牌首选率分别为9%、17%、13%。

此外,三江电子的下游房地产市场或遇冷,未来其下游需求或“收窄”。

据东方财富Choice数据,2009-2020年,中国城镇固定资产投资完成额分别为19.39万亿元、24.14万亿元、30.24万亿元、36.49万亿元、43.57万亿元、50.13万亿元、55.16万亿元、59.65万亿元、63.17万亿元、63.56万亿元、55.15万亿元、51.89万亿元。同期,中国房地产投资完成额分别为3.62万亿元、4.83万亿元、6.18万亿元、7.18万亿元、8.6万亿元、9.5万亿元、9.6万亿元、10.26万亿元、10.98万亿元、12.02万亿元、13.22万亿元、14.14万亿元。

根据《金证研》北方资本中心研究,2010-2020年,中国城镇固定资产投资完成额增速分别为24.5%、25.25%、20.65%、19.43%、15.04%、10.04%、8.14%、5.9%、0.63%、-13.24%、-5.91%;中国房地产投资完成额增速分别为33.16%、28.05%、16.19%、19.79%、10.49%、0.99%、6.88%、7.04%、9.44%、10.01%、7%。

不难看出,在过去十年,无论是中国城镇固定资产投资完成额增速,还是房地产投资完成额增速,整体均呈下滑态势。

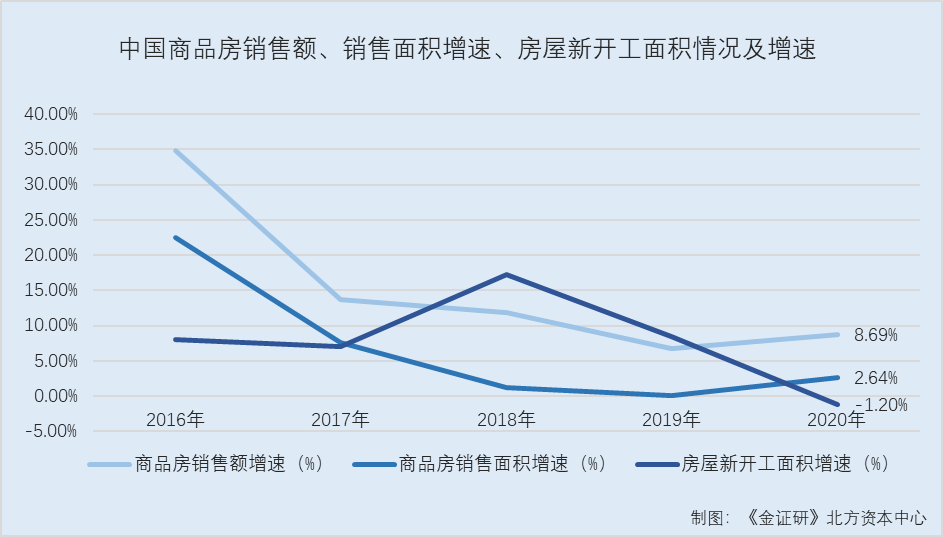

不止于此,中国商品房销售额及销售面积在近五年增速放缓。

据东方财富Choice数据,2015-2020年,中国商品房销售额分别为8.73万亿元、11.76万亿元、13.37万亿元、14.96万亿元、15.97万亿元、17.36万亿元;中国商品房销售面积分别为12.85亿平方米、15.73亿平方米、16.94亿平方米、17.15亿平方米、17.16亿平方米、17.61亿平方米;中国房屋新开工面积分别为15.45亿平方米、16.69亿平方米、17.87亿平方米、20.95亿平方米、22.72亿平方米、22.44亿平方米。

根据《金证研》北方资本中心研究,2016-2020年,中国商品房销售额增速分别为34.77%、13.67%、11.9%、6.76%、8.69%;中国商品房销售面积增速分别为22.46%、7.66%、1.21%、0.05%、2.64%;中国房屋新开工面积增速分别为8.08%、7.02%、17.29%、8.41%、-1.2%。

由上述情形可见,作为三江电子主要应用领域,民用建筑消防市场中包括房地产行业,过去十年,中国城镇固定资产投资完成额增速、房地产投资完成额增速,整体均呈下滑态势,且近五年,中国商品房销售额、销售面积、房屋新开工面积增速均放缓,其中2020年中国房屋新开工面积负增长,这对三江电子的未来成长空间影响几何?其中是否受挤压?尚未可知。

此外,三江电子还面临着股东偿债压力高企,其股权稳定性或存疑。

二、股东泛海控股信用评级下滑债台高筑,“忙”质押或自顾不暇

背靠“泛海系”背后,三江电子的股东或“自顾不暇”,不但信用评级下调,其在2020年亏损超40亿元,且偿债压力高企,截至2021年一季度,该股东将29家子公司的全部股权质押。

据招股书,泛海投资集团有限公司(以下简称“泛海投资”)、泛海控股股份有限公司(以下简称“泛海控股”)分别持有三江电子60%、15%的股权。截至2020年6月30日,中国泛海控股集团有限公司(以下简称“中国泛海”)持有泛海投资100%的股权。

其中,三江电子的控股股东为泛海投资。卢志强通过泛海投资与泛海控股控制三江电子75%的股份,为实际控制人。

实际上,作为三江电子股东、控股股东的股东,泛海控股、中国泛海的信用评级遭评级机构下调。

据招股书,2020年7月,东方金诚国际信用评估有限公司(以下简称“东方金诚”)将中国泛海的主体信用等级AA+列入评级观察名单、将泛海控股主体信用等级AA+及相关债项信用等级AA+列入评级观察名单。2020年9月,联合信用评级有限公司、联合资信评估有限公司维持中国泛海的主体长期信用等级和相关债项的信用等级为AA+,并将评级展望由“稳定”调整为“负面”。

不到一年的时间内,泛海控股的信用评级再度被下调。

据东方金诚于2021年5月27日发布的《东方金诚国际信用评估有限公司关于下调泛海控股股份有限公司主体及“20泛控03”信用等级的公告》,2021年5月,东方金诚对泛海控股主体及相关债券进行不定期跟踪评级,鉴于泛海控股境外美元债到期兑付事项、近期到期及回售境内债券规模较大、资产流动性减弱等,东方金诚决定将泛海控股主体信用评级由AA-下调到A,评级展望维持负面。

从业绩情况来看,泛海控股在2020年出现巨额亏损。

据同花顺iFinD数据,2017-2020年,泛海控股的营业总收入分别为168.76亿元、124.04亿元、125.02亿元、140.57亿元,2018-2020年分别同比增长-26.5%、0.79%、12.17%;净利润分别为28.91亿元、9.31亿元、10.95亿元、-46.22亿元,2018-2020年分别同比增长-67.81%、17.62%、-522.15%。

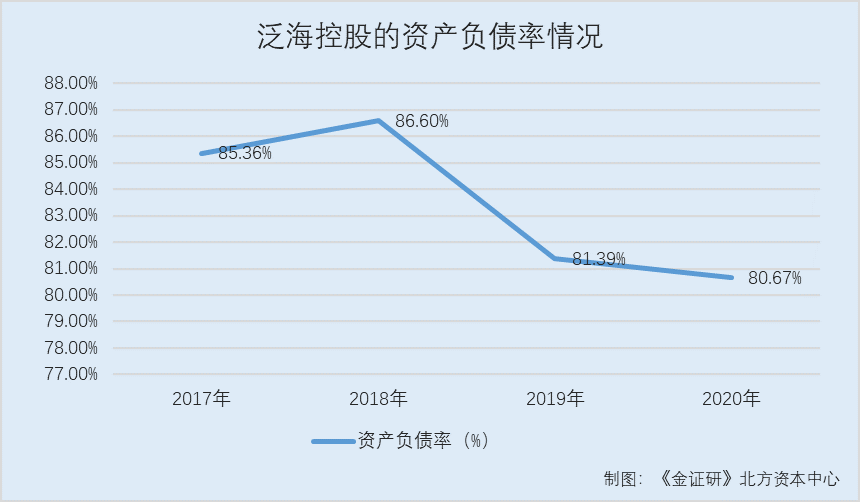

此外,三江电子的股东泛海控股,其资产负债率常年超80%,其偿债压力高企。

据同花顺iFinD数据,2017-2020年,泛海控股的资产负债率分别为85.36%、86.6%、81.39%、80.67%。

据同花顺iFinD数据,2020年末,泛海控股的货币资金、交易性金融资产分别为193.88亿元、392.7亿元,合计586.58亿元。同期,泛海控股的短期借款、交易性金融负债、一年内到期的非流动负债、长期借款、应付债券分别为182.65亿元、37.43亿元、292.57亿元、224.15亿元、64.28亿元,合计801.08亿元。

据泛海控股2020年年报,2020年,所有权或使用权受到限制的资产中,包括货币资产47.4亿元,受限原因为保证金及借款抵押等;包括交易性金融资产164.36亿元,受限原因为卖出回购交易质押;包括长期股权投资100.88亿元,受限原因为借款抵押。

由上述情形不难看出,泛海控股的偿债压力高企。

同时,股东泛海控股将其名下多家子公司的股权抵押。

据泛海控股2020年年报,2020年,泛海控股纳入合并范围的公司共199家。截至2020年12月31日,泛海控股将其名下29家子公司的100%股权、4家子公司超过50%的股权、1家子公司44.36%的股权作为质押。

除此之外,2021年,泛海控股因未及时偿还债务而被推至“被告席”。

据泛海控股2021年1月16日发布的《关于控股子公司武汉中央商务区股份有限公司出售资产的公告》,为进一步优化泛海控股资产结构及改善资金状况,泛海控股子公司武汉中央商务区股份有限公司(以下简称“武汉中央商务区公司”)拟向武汉瑞坤房地产开发有限公司,转让其武汉中央商务区不动产权证号为“鄂(2019)武汉市江汉不动产权第0008198号”宗地的国有建设用地使用权、商业用地及居住用地。该交易暂定交易价款总额为30.66亿元。

据泛海控股2021年2月27日发布的《泛海控股股份有限公司重大诉讼公告》,中英益利资产管理股份有限公司(以下简称“中英益利”)于2017年1月发起设立债权投资计划,为泛海控股控股子公司武汉中央商务区公司募集不超过40亿元投资资金,泛海控股为上述融资提供连带责任保证。根据相关协议、补充协议的约定,原告向武汉公司共发放了投资资金35亿元,截至公告发布日,武汉中央商务区公司尚有借款本金13亿元未偿还。为此,中英益利就金融借款合同纠纷对武汉中央商务区公司、进行泛海控股起诉。

据泛海控股2021年4月3日发布的《关于收到执行通知书与执行裁定书的公告》,泛海控股子公司武汉中央商务区公司于2019年4月向山东高速环球融资租赁有限公司(以下简称“山东高速”)申请融资20亿元,截至目前公告发布日,该融资尚未清偿完毕。烟台山高弘灏投资中心(有限合伙)(原债权人山东高速)与武汉中央商务区公司合同纠纷案,向湖北省武汉市中级人民法院申请强制执行。法院裁定,查封被执行人武汉中央商务区公司名下位于武汉市江汉区王家墩地区原空军汉口机场内的不动产、位于武汉市江汉区王家墩地区原空军汉口机场内的不动产,名下持有的沈阳泛海建设投资有限公司100%的股权及其派生的权益,以上查封、冻结期限为三年。

不止泛海控股,三江电子控股股东泛海投资的股东中国泛海,将持有泛海控股的股权中的95.51%的股权用于质押。

据泛海控股2021年第一季度报告,截至2021年3月31日,中国泛海持有泛海控股68.49%的股权,持股数量为35.59亿股,其中33.99亿股处于质押状态,2.94亿股处于冻结状态。

即截至2021年3月31日,中国泛海将持有泛海控股的33.99亿股质押,占其持持有泛海控股股份总额的95.51%。

也就是说,三江电子的股东泛海控股不但信用评级下跌,其还在2020年亏损了超40亿元。此外,2020年,泛海控股债台高筑,资产负债率超80%,且其199家子公司中,29家子公司的全部股权已被质押。“雪上加霜”的是,2021年,泛海控股一家子公司因未及时偿还债务被列为被执行人。三江电子股东泛海控股或“自顾不暇”偿债压力高企,未来对其股权稳定性影响几何?尚未可知。

三、供应商累计撑起超七千万元采购额,合作背景现“熟人关系网”

在与供应商多年的交易期间,三江电子的董事长、前董事曾与该供应商实控人持股同一家公司,该撑起三江电子千万元采购额的供应商背后现“熟人关系网”。

在卢志强控制的众多“泛海系”中,三江电子与本次发行的联席保荐机构民生证券股份有限公司均为同一实际控制人卢志强控制的企业。

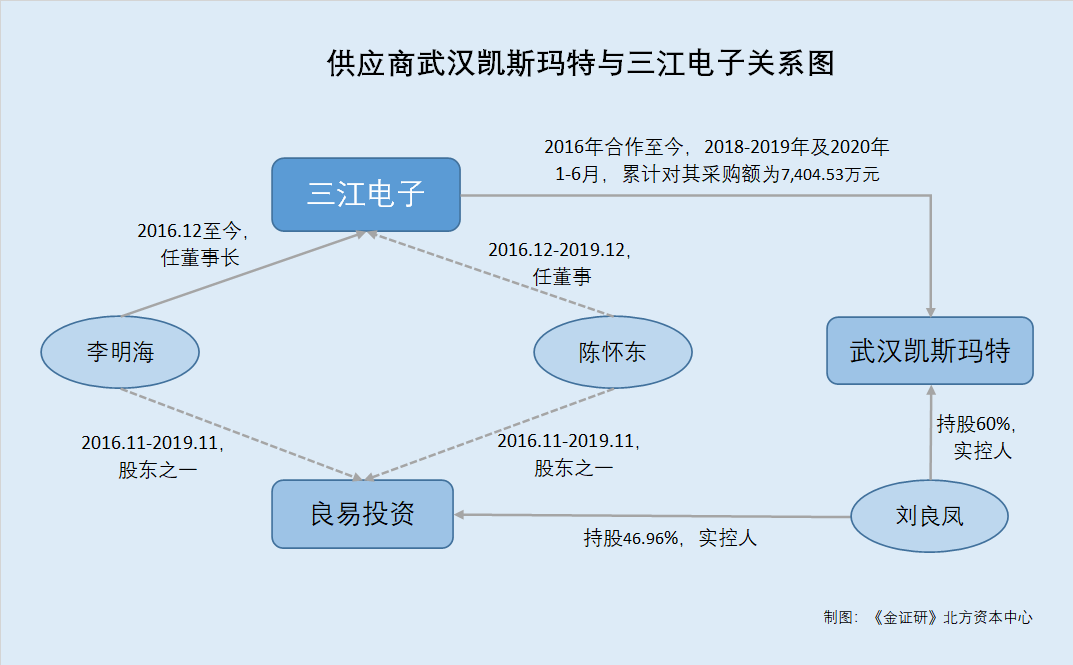

据招股书,2018-2019年及2020年1-6月,武汉凯斯玛特智能控制设备有限公司(以下简称“武汉凯斯玛特”)分别是三江电子的第二、第二、第三大供应商,三江电子对武汉凯斯玛特采购防火门闭门器及其零部件的金额分别为2,310.46万元、3,888.65万元、1,205.42万元,分别占三江电子当期采购总额的5.66%、8.14%、6.57%。

根据《金证研》北方资本中心研究,2018-2019年及2020年1-6月,三江电子向供应商武汉凯斯玛特的采购额累计为7,404.53万元。

据招股书,武汉凯斯玛特成立于2015年,自2016年与三江电子开始合作。

事实上,三江电子与该供应商或关系“匪浅”。

据市场监督管理局数据,三江电子的法定代表人为李明海。自2016年12月,李明海开始担任三江电子的董事长。

据招股书,2016年12月22日至2019年12月21日,陈怀东担任三江电子的董事。

而三江电子的董事长李明海、前董事陈怀东,与供应商凯斯玛特的实控人,曾共同投资企业。

据市场监督管理局数据及公开信息,上海良易投资管理合伙企业(有限合伙)(以下简称“良易投资”)成立于2015年3月,其执行事务合伙人为刘良凤。2016年11月至2019年11月,李明海和陈怀东曾持股良易投资,退出前,双方持股比例分别为31.95%、6.39%。

据公开信息,良易投资的实控人为刘良凤,持股比例为46.96%。刘良凤自2016年11月开始持股。

据公开信息,刘良凤持有武汉凯斯玛特60%的股权,是武汉凯斯玛特的实控人。

也就是说,2016年11月至2019年11月,李明海与陈怀东,分别持股三江电子供应商武汉凯斯玛特实控人刘良凤控制的良易投资。而自2016年12月起,李明海担任三江电子的董事长。巧合的是,三江电子与供应商武汉凯斯玛特自2016年开始合作至今,供应商背后或现“熟人关系网”。

种种问题之下,三江电子此番上市能否“如愿以偿”,《金证研》北方资本中心将继续保持关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。