近期市场震荡加剧、板块轮动加快,白酒、周期、新能源等热门赛道“上窜下跳”,基金净值也随之坐上“过山车”,不少基民都表示很受伤,想下车又怕错过行情,想加仓又怕万一被套,更是在方向选择上“迷之困惑”,纠结和焦“绿”无疑是当下的投资心境写照。那么该如何提升基金投资体验?或者说,基金投资还有什么好姿势?

事实上,如何提升投资者的盈利体验一直是公募行业长期思考和探索的话题,而近日富国基金、景顺长城基金、交银施罗德基金联合中国证券报发布的一份《公募权益类基金投资者盈利洞察报告》(下文简称:报告)给了我们很大的启示。这份报告统计了三家公司旗下4682万主动权益类基金客户的账户,共计5.65亿笔交易记录数据,全面且真实地剖析了影响基金投资盈亏的关键因素,也是业内的开创之举。

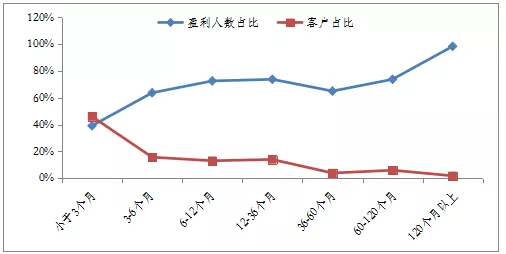

报告显示,随着持仓期限拉长,盈利人数占比趋势性抬升,而客户占比却大幅下降。据统计,持仓时长小于3个月时,盈利人数占比仅39%;超过3个月时,盈利人数占比大幅提升到近64%;而当持仓时长继续提升时,客户盈利人数占比稳步抬升;特别是当持仓时间超过十年时,客户盈利人数占比则达到98%,即绝大部分客户都能赚钱了。然而令人遗憾得是,只有11%的客户能够持有基金超过3年,能够持有基金超过十年的不到2%。

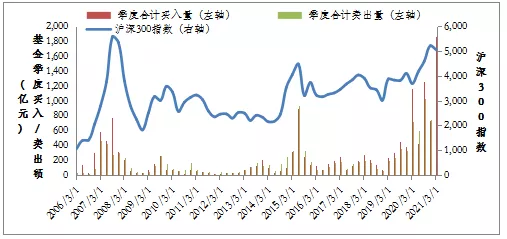

图1 三家公司基金季度买卖情况与沪深300指数走势对比

数据来源:景顺长城基金、富国基金、交银施罗德基金,统计区间为公司成立以来至2021年3月31日。

*注:持有时长指标对应的是客户单个渠道单只基金的持有时间,故上表收益率数据表示客户在不同渠道购买过的每一只基金获得的收益情况。

那为什么大部分的人“拿不长”呢?核心在于交易行为极易受到市场行情的影响,表现出明显的“羊群效应”。报告统计了三家基金公司客户的申购、赎回等数据,分析显示,季度基金买入金额与沪深300的起伏高度相似,在2007年、2015年、2020年和2021年初的上涨阶段大幅进入市场,而在漫长的市场平淡期,如2011-2014年,基金买入金额同样低迷,事实上,这反而或是布局基金的好时机。这个数据也验证了,很多人都是在顶峰慕名而来,在低谷转身离开。所以说,在高波动面前,长期投资也会略显苍白,尤其对于普通老百姓而言。

图2 三家公司基金季度买卖情况与沪深300指数走势对比

数据来源:《公募权益类基金投资者盈利洞察报告》、Wind,统计近15年,2006年1月4日(2006年第一个交易日)至2021年一季度末沪深300指数(000300.SH)每季度末当日收盘价;景顺长城基金、富国基金、交银施罗德基金三家基金公司同期按季度合计基金买入金额(包含认购、申购、转换入、定期定额申购)及卖出金额(包含赎回、转换出、定期定额赎回)。

问题来了,基金投资还有什么好姿势呢?不妨可以关注更为稳健的策略或产品,比如“固收+”。在“固收+”策略中,债因股灵动,不仅要提供基础收益,还要为股票投资“打掩护”,对冲股市系统性风险;股也因债精彩,“不贪婪不计较”,拥抱“优质资产”的长期回报,远离“垃圾资产”的短期博弈。“固收+”正是通过股债平衡,实现“1+1>2”的效果,力争更加稳健的长期回报。

事实上,对于大部分家庭而言,资产的保值是第一要义,所以这也是为什么我国城镇居民家庭的住房资产比重高达80%,即使在少量的金融资产中,银行理财、信托、存款等低风险资产占比也达到66%,核心在于大家的稳健需求极为旺盛。但是,过去,买理财就可以满足,而未来,“固收+”或才是新的出路。

一方面,自2018年推出《资管新规》,刚兑已逐渐成为过去式,净值化趋势下,理财预期收益持续收缩,纷纷跌破4%,所以说,如果只买理财,连通胀都跑不赢,会面临“资产缩水”的困境;另一方面,虽说未来是权益投资大时代,但A股波动巨大,谁又能真的三振不出局?

A股里一年五倍者如过江之鲫,五年一倍者却寥若星辰,所以投资也应放平心态,延迟满足。“固收+”不会给你短期的爆发力,但可以伴你走过市场的潮起潮落,不用担心大比例资金被深套,也能分享市场喧嚣时的快乐,更重要的是,在尽情体验“慢就是快”的同时,能感受到“岁月静好”般的豁达。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。