《金证研》北方资本中心 秋汐/作者 午月 映蔚/风控

随着个人卫生意识的提高,湿巾产品的使用范围日趋扩大,各种新品种不断涌现。而国内湿巾行业中,多数企业主要采用代工的模式为客户生产湿巾产品,而国内湿巾市场主要以知名外资品牌为主。在此背景下,铜陵洁雅生物科技股份有限公司(以下简称“洁雅股份”)超九成收入来自ODM/OEM模式。

观其业绩,近三年,洁雅股份营收增速坐“过山车”,且前五客户收入占比超八成,“畸”高于同行平均水平。此外,洁雅股份超九成外销收入来自大洋洲和美洲,其中北美地区处于湿巾发展速度中低位状态,未来其外销成长空间是否遭挤压?而且,洁雅股份2020年近八成主营业务收入来自湿巾,而已有两家同行产品向上游延伸,洁雅股份是否面临产品单一的“窘境”?作为高新技术企业,其近五年来无新增发明专利。需要指出的是,在上市过程中,洁雅股份因保荐机构被立案调查而被中止上市审核,且2020年该保荐机构被降级、还因未如实报告募集资金转借他人情况而“吃”警示函,其能否勤勉尽责?

一、营业收入增速坐“过山车”,客户集中度高企

2018-2020年,洁雅股份营业收入增速呈“过山车”式变动。

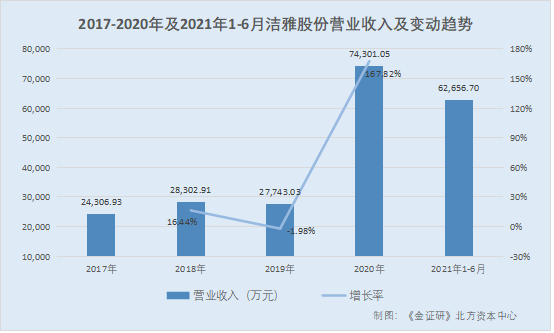

据洁雅股份签署日为2020年11月17日的招股说明书(以下简称“2020版招股书”)以及签署日为2021年11月15日的招股说明书(以下简称“招股书”),2017-2020年及2021年1-6月,洁雅股份的营业收入分别为2.43亿元、2.83亿元、2.77亿元、7.43亿元、6.27亿元。同期,净利润分别为2,568.2万元、5,763.26万元、6,812.27万元、17,963.49万元、13,717.67万元。

根据《金证研》北方资本中心研究,2018-2020年,洁雅股份的营业收入增速分别为16.44%、-1.98%、167.82%。

由此可见,2018-2020年,洁雅股份营业收入增速上演“过山车”。

同时,洁雅股份客户集中度高企,前五大客户收入占比逾八成高于同行均值。

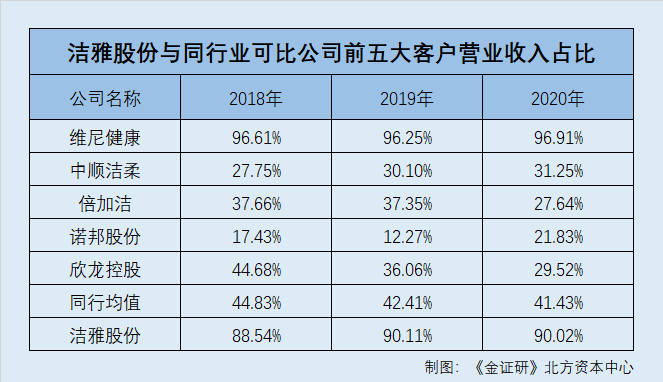

据招股书,2018-2020年以及2021年1-6月,洁雅股份前五名客户合计销售金额分别为2.51亿元、2.5亿元、6.69亿元、5.43亿元,占同期营业收入的比例分别为88.54%、90.11%、90.02%、86.6%。

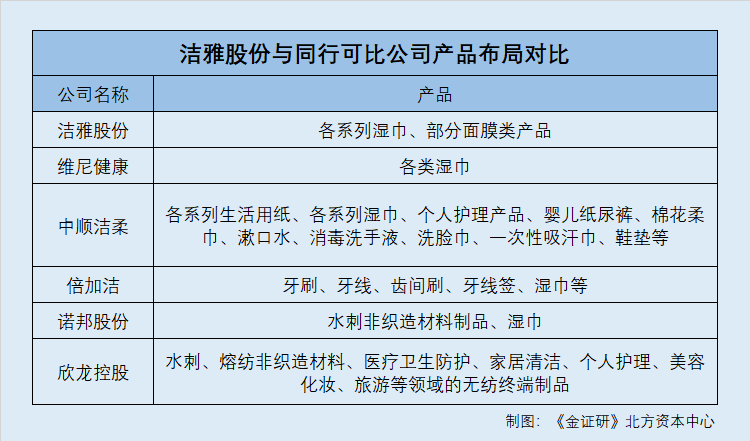

据招股书,洁雅股份的同行业可比公司分别为维尼健康(深圳)股份有限公司(以下简称为“维尼健康”)、中顺洁柔纸业股份有限公司(以下简称“中顺洁柔”)、倍加洁集团股份有限公司(以下简称“倍加洁”)、杭州诺邦无纺股份有限公司(以下简称“诺邦股份”)和欣龙控股(集团)股份有限公司(以下简称“欣龙控股”)。

据招股书,2018-2020年,维尼健康前五大客户收入占比分别为96.61%、96.25%、96.91%。

据中顺洁柔2018-2020年年报,2018-2020年,中顺洁柔前五大客户合计销售金额占年度销售总额比例分别为27.75%、30.1%、31.25%。

据倍加洁2018-2020年年报,2018-2020年,倍加洁前五大客户销售额占年度销售总额分别为37.66%、37.35%、27.64%。

据浙江优全护理用品科技股份有限公司签署于2021年5月17日的招股说明书,2018-2020年,诺邦股份前五大客户收入占比分别为17.43%、12.27%、21.83%。欣龙控股前五大客户收入占比分别为44.68%、36.06%、29.52%。

即2018-2020年,洁雅股份上述同行业可比公司前五大客户收入占比的平均值分别为44.83%、42.41%、41.43%。

此外,洁雅股份ODM模式收入占比下降。

据招股书,洁雅股份是一家专注于湿巾类产品研发、生产与销售的制造商,主要通过OEM/ODM模式为世界知名企业生产湿巾类产品。OEM模式下,洁雅股份按照客户要求的溶液配方和产品设计规格进行产品生产。

ODM模式下,洁雅股份根据客户需求,自主设计溶液配方或研发新产品。ODM模式需要洁雅股份拥有一定设计能力和工艺技术水平。

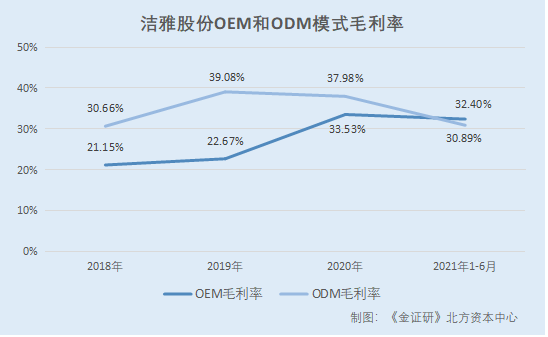

据招股书,报告期内,即2018-2020年及2021年1-6月,洁雅股份ODM产品毛利率分别为30.66%、39.08%、37.98%、30.89%。

同期,洁雅股份OEM产品毛利率分别为21.15%、22.67%、33.53%、32.4%。

可见,2018-2020年,洁雅股份ODM模式产品毛利率相比OEM模式产品毛利率更高。

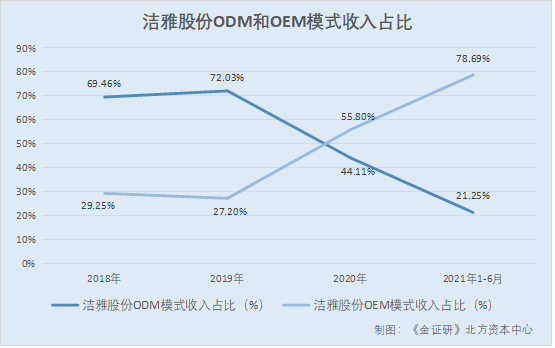

据招股书,2018-2020年及2021年1-6月,洁雅股份OEM模式收入分别为6,202.92万元、5,993.68万元、35,186.94万元、44,071.71万元,占比分别为29.25%、27.2%、55.8%、78.69%。同期,洁雅股份ODM模式收入分别为14,731.92万元、15,873.84万元、27,810.2万元、11,903.28万元,占比分别为69.46%、72.03%、44.11%、21.25%。

根据《金证研》北方资本中心研究,相较于2019年,洁雅股份2020年ODM收入占比下滑了逾20个百分点,其OEM模式2020年的收入占比较2019年增长了逾期20个百分点。

可以看出,2020年,洁雅股份毛利率高于OEM模式的ODM模式收入占比下降。

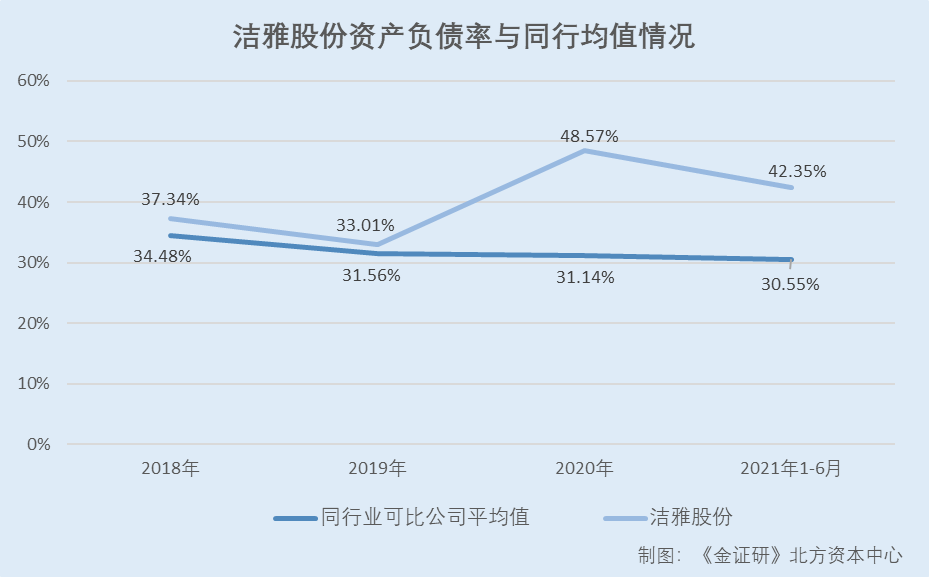

除此之外,洁雅股份的资产负债率升高,报告期内高于同行业可比公司均值。

据招股书,2018-2020年及2021年1-6月,洁雅股份的资产负债率分别为37.34%、33.01%、48.57%、42.35%;同期,同行业可比公司维尼健康、中顺洁柔、倍加洁、诺邦股份、欣龙控股资产负债率平均值分别为34.48%、31.56%、31.14%、30.55%。

由上述情形可见,2018-2020年,洁雅股份营业收入增速呈“过山车”式变动。2020年,洁雅股份ODM模式收入占比下降逾20个百分点,同时,其资产负债率升高15.56个百分点。另一方面,其客户集中度高企,前五大客户收入占比逾八成,该比例高于同行业可比公司均值。

二、产品结构或单一,外销收入占比超七成北美地区处于湿巾发展速度中低位状态

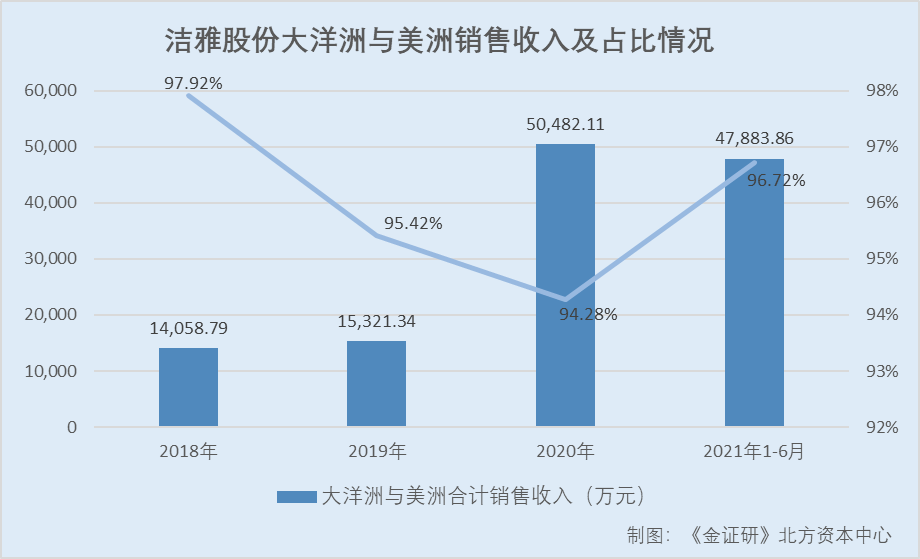

外销占比高企且产品单一的制造企业,往往需要面临来自上中下游以及运输环节带来的影响。洁雅股份超九成外销收入来自大洋洲和美洲,其中北美地区处于湿巾发展速度中低位状态。

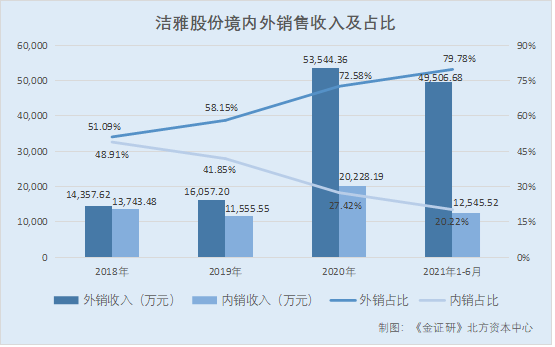

据招股书,2018-2020年及2021年1-6月,洁雅股份境外销售收入分别为1.44亿元、1.61亿元、5.35亿元、4.95亿元,占主营业务收入的比例分别为51.09%、58.15%、72.58%、79.78%。同期,洁雅股份境内销售收入分别为1.37亿元、1.16亿元、2.02亿元、1.25亿元,占比分别为48.91%、41.85%、27.42%、20.22%。

可以看出,2018-2020年,洁雅股份境外销售收入逐年增加,占比也逐年增加,到2020年占比已超七成。同期,洁雅股份境内收入占比逐年降低。

据招股书,洁雅股份外销市场主要包括大洋洲、北美洲、欧洲等地区。

按地区划分,其中,2018-2020年及2021年1-6月,洁雅股份来自大洋洲的主营业务收入分别为1.18亿元、1.38亿元、2.12亿元、0.8亿元,来自美洲的主营业务收入分别为0.22亿元、0.15亿元、2.92亿元、3.99亿元。

根据《金证研》北方资本中心研究,2018-2020年及2021年1-6月,洁雅股份外销至大洋洲和美洲的合计主营业务收入分别为1.41亿元、1.53亿元、5.05亿元、4.79亿元,占其境外销售收入的比例分别为97.92%、95.42%、94.28%、96.72%。

招股书显示,洁雅股份处于湿巾类产品生产制造行业。

据招股书援引自中国造纸协会生活用纸专业委员会数据,在湿巾行业的发展方面,2013-2018年,北美和澳大拉西亚的湿巾零售额复合年均增长率在3%至5%之间。北美和西欧处于湿巾发展速度中低位状态。

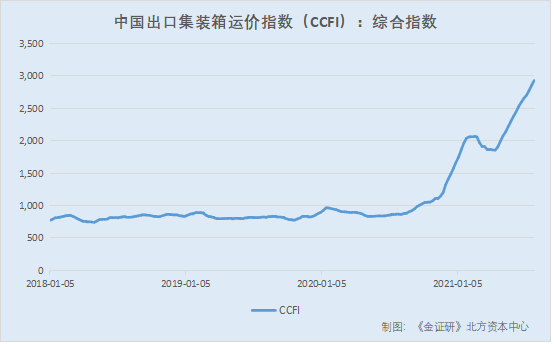

值得一提的是,集运市场运价上涨,或系洁雅股份外销业务需直面的情形之一。

招股书显示,2018-2020年及2021年1-6月,洁雅股份发生的外销运费主要系外销产品自公司发往港口时所发生的运费。同期,洁雅股份外销运费主要为整柜运费,运费金额分别为308.38万元、331.69万元、544.3万元、403.60万元,占比分别为97.8%、97.32%、94.09%、99.92%。

自2019年起,洁雅股份外销运输方式由单一的陆运变更为陆运与支线水运相结合的方式。

据东方财富choice数据,2018年6月1日,中国出口集装箱运价指数为788.78。2019年6月6日,中国出口集装箱运价指数为795.58。2020年6月5日,中国出口集装箱运价指数为841.18。2021年6月4日,中国出口集装箱运价指数为2,373.77。

可以看出,近年来,中国出口集装箱运价指数总体上涨,集运市场运价上涨是否影响洁雅股份外销业务的运输成本?

此外,洁雅股份或面临产品单一的“窘境”。

据招股书,洁雅股份主营业务收入主要来自于婴儿系列湿巾、成人功能型系列湿巾和医用及抗菌消毒系列湿巾。2018-2020年及2021年上半年,上述湿巾收入占主营业务收入的比例为69.84%、72.42%、79.36%、87.7%。

据招股书,洁雅股份生产的产品主要为湿巾,包括婴儿系列、成人功能型系列、抗菌消毒系列、家庭清洁系列、医用护理系列和宠物清洁系列等多个系列的湿巾产品,同时生产部分面膜类产品。

且招股书显示,洁雅股份同行业的可比公司主要有诺邦股份、倍加洁、维尼健康,其中诺邦股份、倍加洁为A股上市公司,主营业务除了湿巾业务外,还包括其他业务。

据招股书,维尼健康主要从事湿巾产品的生产与销售,与洁雅股份主营业务基本一致。

据维尼健康签署日为2021年6月3日的招股说明书,维尼健康主要产品有医用及消毒类湿巾、婴儿类湿巾和日用清洁类湿巾。

据倍加洁2020年年报,倍加洁主要从事口腔清洁护理用品和一次性卫生用品的研发、生产和销售,其中口腔清洁护理用品主要包括牙刷、牙线、齿间刷、牙线签等产品,一次性卫生用品主要包括湿巾等产品。

据招股书,诺邦股份主要从事水刺非织造材料制品的研发、生产和销售。2017年,诺邦股份收购杭州国光旅游用品有限公司,从事湿巾等一次性卫生用品的研发、生产和销售。

招股书显示,在主营业务毛利率与可比上市公司对比分析中,洁雅股份选取的可比上市公司分别为维尼健康、中顺洁柔、倍加洁、诺邦股份、欣龙控股。

据中顺洁柔2020年年报,中顺洁柔是集研发、生产、销售为一体的生活用纸头部企业。中顺洁柔的产品包括卷纸、无芯卷纸、抽纸、纸手帕、湿巾、个人护理产品、婴儿纸尿裤、棉花柔巾等;以及2020年起陆续推出的卸妆湿巾、女性护理湿巾、酒精消毒湿巾、漱口水、消毒洗手液、洗脸巾、一次性吸汗巾、鞋垫等贴合消费者的个性化产品。

据欣龙控股2020年年报,欣龙控股的具体业务主要包括四个方面,包括研发、生产和销售水刺、熔纺等非织造材料;研发、加工和销售面向医疗卫生防护、家居清洁、个人护理、美容化妆、旅游等领域的无纺终端制品;药品配送销售及医疗服务;石油、天然橡胶等产品的贸易业务。

据招股书,湿巾类产品的原材料主要为无纺布(非织造布)、日用化学产品原料、包装膜、纸箱等,其中最主要的原材料为无纺布,占原材料采购总额的50%左右。洁雅股份采购的原材料对应的上游行业为非织造布业、日用化学品制造业及包装印刷业,最终上游行业为石油化工行业和造纸行业。

而洁丽雅下游行业主要为日用消费品品牌运营商,Woolworths、沃尔玛为代表的大型超市零售商以及电子商务平台等为主,下游行业最终用户是湿巾类产品消费者。

可以看出,除了维尼健康,洁雅股份其他四家同行产品包括了除了湿巾以外的产品,其中诺邦股份与欣龙控股的产品线或向上游延伸。

上述情形或表明,北美和西欧处于湿巾发展速度中低位状态,且2013-2018年北美和澳大拉西亚的湿巾零售额复合年均增长率在3%至5%之间,对此,九成外销收入来自北美和大洋洲的洁雅股份,其外销成长空间是否遭挤压?此外,洁雅股份2020年近八成主营业务收入来自湿巾,而已有两家同行产品向上游延伸,洁雅股份是否面临产品单一的“窘境”? 未来其将如何提升其竞争力?尚未可知。

三、自主品牌销售收入逐年走低,“喜擦擦”线上销售平台经销商曾因违反广告法遭处罚

自主品牌的发展情况,或可影响一家企业的可持续发展能力。然而,洁雅股份自主品牌的销售规模却在逐渐缩小。

据招股书,根据是否自有品牌、是否自主研发溶液配方和产品设计等原则,洁雅股份将产品销售业务进一步分为ODM、OEM和自主品牌等三类模式。

招股书显示,洁雅股份提出要加强自主品牌建设,将深入开展国内消费者市场调研工作,制定相应的自主品牌建设策略和具体的推广措施,从而进一步提升其可持续发展能力。

然而,报告期内,洁雅股份自主品牌产品的收入逐年下滑。

据招股书,报告期内,洁雅股份自有品牌有“喜擦擦”品牌系列湿巾和“艾妮”品牌系列湿巾。

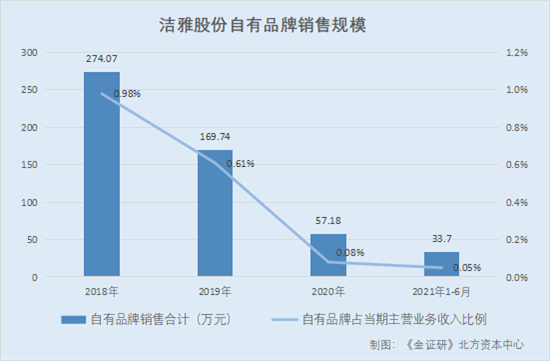

2018-2020年及2021年1-6月,“喜擦擦”品牌系列湿巾销售金额分别为237.88万元、154.67万元、57.18万元、33.7万元。同期,“艾妮”品牌系列湿巾销售金额分别为36.19万元、15.07万元、0元、0元。

2018-2020年及2021年1-6月,洁雅股份自主品牌销售收入合计分别为274.07万元、169.74万元、57.18万元、33.7万元,分别占主营业务收入的0.98%、0.61%、0.08%、0.05%。

不难看出,洁雅股份自有品牌销售收入逐年下滑,且占主营业务收入的比例也在逐年下滑。

而历史上,洁雅股份自主品牌“喜擦擦”系列湿巾的一家经销商,曾因出售“喜擦擦”湿巾时违反广告法遭处罚。

据招股书,洁雅股份自有品牌“喜擦擦”等系列部分产品通过经销商进行销售。

据签署日为2021年6月21日的招股书,上海沁雅生物科技有限公司(以下简称“上海沁雅”)为洁雅股份的内销客户之一。

且市场监督管理局披露上海沁雅2013年度报告显示,上海沁雅的网站显示为“喜擦擦旗舰店”。

而据《金证研》北方资本中心研究,截至查询日2021年11月18日,天猫网店“喜擦擦旗舰店”经营者相关资质信息显示,该店铺的经营者为上海沁雅。

即“喜擦擦旗舰店”或系洁雅股份自有品牌“喜擦擦”的网店,而该线上销售平台由上海沁雅经营。

据嘉市监案处字(2017)第140201710828号文件,2017年12月20日,上海沁雅由于阿里巴巴店铺内的产品“喜擦擦除螨抗菌清洁湿巾”外包装的描述和订单网页上的宣传数据不准确、真实,违反了《广告法》第十一条第二款的“广告使用数据、统计资料、调查结果、文摘、引用语等引证内容的,应当真实、准确,并表明出处。引证内容有适用范围和有效期限的,应当明确表示”的规定,被上海市嘉定区市场监督管理局处以罚款5,000元。

简言之,报告期内,洁雅股份的自主品牌销售收入逐年萎缩。其中,“喜擦擦”系列产品的线上销售平台经销商,曾在2017年因出售“喜擦擦”湿巾时违反广告法遭处罚,令人唏嘘。

四、消毒产品抽查存问题被责令改正,五年无新增发明专利

需要指出的是,洁雅股份曾在产品抽查中被发现问题要求责令改正。

据铜陵市卫生健康委员会2020年11月2日公布的《2020年铜陵市消毒产品双随机抽查结果公示信息》,2020年5月14日,铜陵市卫健委对洁雅股份的卫生许可持证情况、生产条件、生产过程、原材料卫生质量以及消毒产品标签和说明书等进行抽查,并对其产品微生物指标进行检验时,发现问题,要求责令改正。

不仅如此,洁雅股份声称持续加大研发投入力度,然而近五年,其无新增发明专利。

据招股书,洁雅股份表示,公司持续加大研发投入力度,搭建更好的研发平台,为技术突破和产品创新提供重要的基础和保障。

且招股书显示,洁丽雅自设立以来无控股子公司、参股公司。

据招股书,截至招股书签署日2021年10月17日,洁雅股份共拥有4项发明专利,分别为“一种汽车玻璃防雾清洁湿巾及其制备方法”、“一种缓解痔疮症状的湿巾及其生产方法”、“一种祛臭防褥疮医用护理湿巾及其制备方法”和“洋甘菊抗菌湿巾及其制备方法”。

据国家知识产权局数据,上述4项发明专利的申请日期分别为2010年4月19日、2010年4月19日、2011年11月25日与2013年10月7日,授权日期分别为2011年11月30日、2012年4月25日、2013年9月25日与2015年8月26日。

据国家知识产权局数据,洁雅股份于2016年11月3日申请一项名为“一种无防腐剂添加的环保湿巾”的发明专利,专利状态为“逾期视撤失效”。除此之外,近五年来,洁雅股份并未提交发明专利申请。

由此可见,近五年来,不仅没有申请发明专利,洁雅股份也没有新增授权发明专利,未来其将如何提升创新能力?犹未可知。

五、因保荐机构被立案调查而中止上市审核,保荐机构被降级

保荐机构作为资本市场的“看门人”,其履职勤勉尽责的重要性不言而喻。在上市过程中,洁雅股份因保荐机构被立案调查而被中止上市审核。

此番上市,洁雅股份合作的保荐机构为国融证券股份有限公司(以下简称“国融证券”)。

据深圳证券交易所公开信息,2020年12月25日,洁雅股份的保荐机构国融证券因并购重组业务涉嫌违法违规,被证监会立案调查,根据《深圳证券交易所创业板股票上市审核规则》第六十四条第一款第(二)项的规定,深交所中止其发行上市审核。

不仅如此,2020年,洁雅股份保荐机构国融证券被降级,还因未如实报告发行人募集资金转借他人情况而“吃”警示函。

根据《证券公司分类监管规定》,证券公司分为A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E等5大类11个级别,A、B、C类别、级别的划分仅反映在行业内风险管理能力及合规管理水平的相对水平。

据证监会公开信息,2018-2021年,国融证券的证券公司分类结果分别为BBB、C、BBB、BB。

此外,据证监会2020年12月31日发布的《关于对国融证券采取出具警示函措施的决定》,2020年12月14日,国融证券因作为“18腾冲01”债的受托管理人,未能采取有效措施督促发行人规范使用募集资金,且未在证监会云南监管局组织的自查工作中如实报告发行人存在将募集资金转借他人的情况,被证监会云南监管局采取出具警示函的行政监管措施。

至此,国融证券能否勤勉尽责?或该“打上问号”。

上述问题或为“冰山一角”,未来洁雅股份能否向市场释放信心?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。