《金证研》南方资本中心 泊楠/作者

基本结论

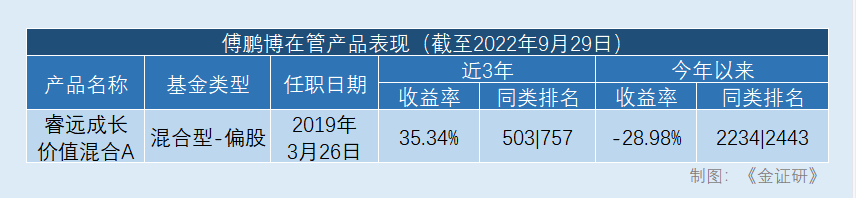

一、傅鹏博13年基金管理经验,在手仅一只产品大幅跑输同类平均排名靠后

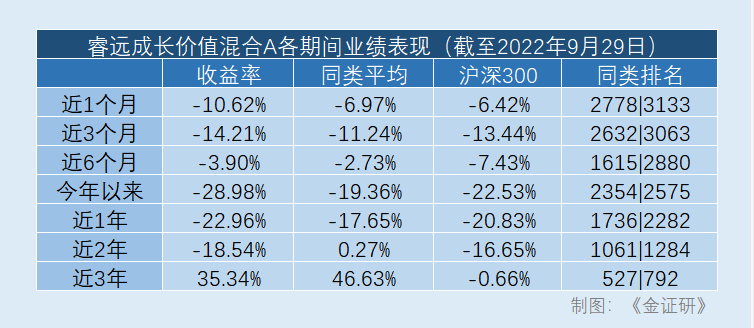

基金经理傅鹏博:具有13年以上的基金管理经验,现任睿远基金管理公司(以下简称“睿远基金”)董事长、副总经理及睿远成长价值混合型证券投资基金的基金经理。傅鹏博自2009年以来先后管理的基金产品有3只,现管基金产品1只。截至2022年第二季度末,傅鹏博管理的睿远成长价值混合A基金总规模为289.92亿元。截至2022年9月29日,睿远成长价值混合A近3年的收益率为35.34%,表现不及同类基金同期平均46.63%的收益率;今年以来取得的收益率为-28.98%,在同类基金排名中靠后,为2234|2443。对比傅鹏博以往管理过的其他基金,2022年以来睿远成长价值混合A的收益水平确实不尽人意。

二、风格漂移叠加选错赛道,重仓股遭遇业绩跳水

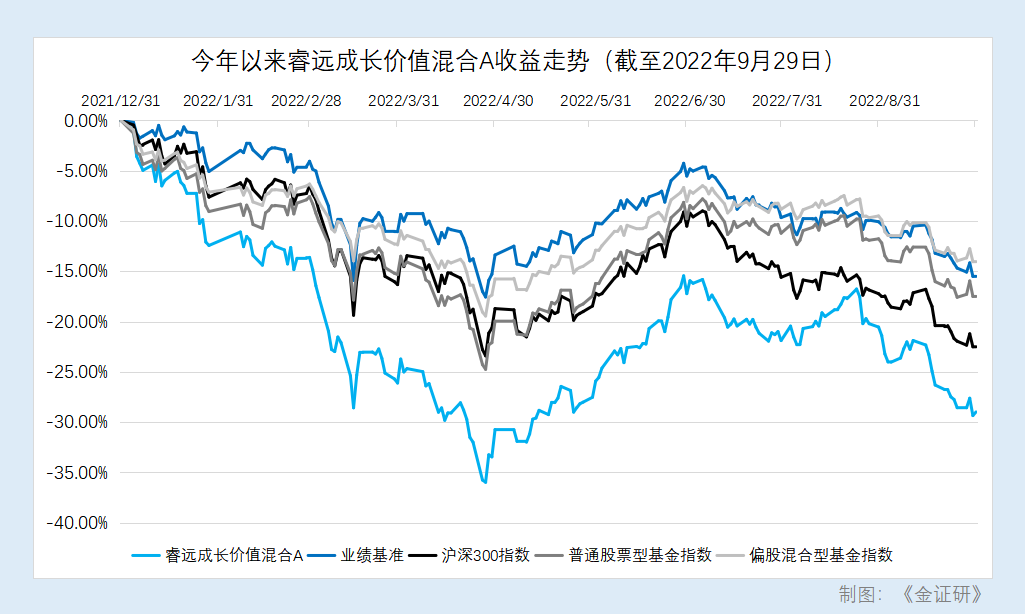

三季度累计下跌近三成,稳定收益踪迹难寻。今年以来,截至2022年9月29日,睿远成长价值混合A累计下跌28.98%,表现差于在基金招募说明中载明的业绩基准,也差于同类基金的水平和沪深300指数,作为一只“偏股型混合基金”,其收益率甚至低于普通股票型基金。或与其“力争实现基金资产长期、持续、稳定的超额收益”的投资目标背道而驰。

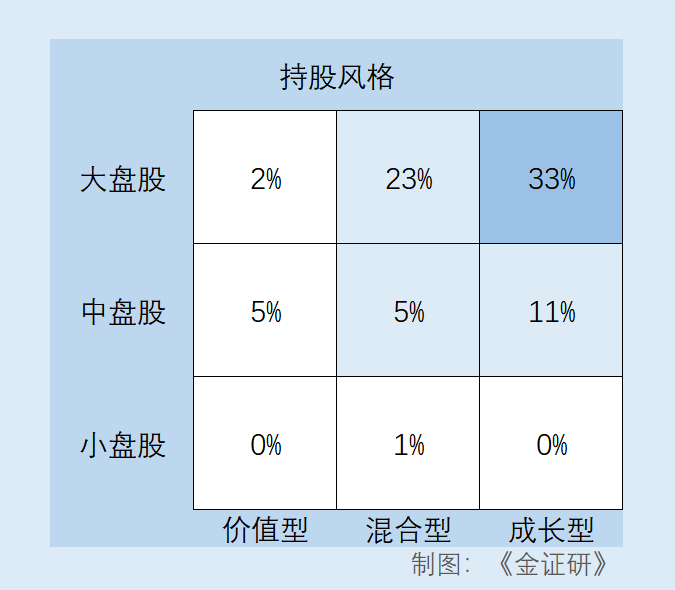

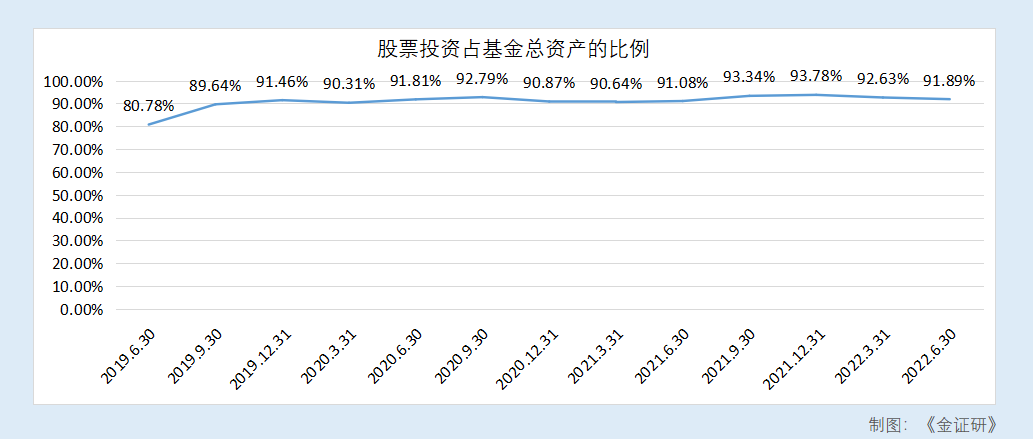

聚焦成长型大盘股,与投资理念背道而驰。睿远成长价值混合A 2022年第二季度报告显示,重仓股票中,成长型大盘股、成长型中盘股、混合型大盘股的投资比例分别为33%、11%、23%,价值型大、中盘股的投资比例合计仅为5%,投资风格明显更偏向成长型,与“成长与价值并存”的投资理念偏差甚远。2019年第三季度开始至今,傅鹏博在股票上的仓位配置一直保持在较高水平。2019年第四季度末至今,投资组合中投资于股票的资金占基金总资产的比例一直维持在90%以上,傅鹏博长期保持在股票上的高仓位运作,显然违背了混合型基金的定位。

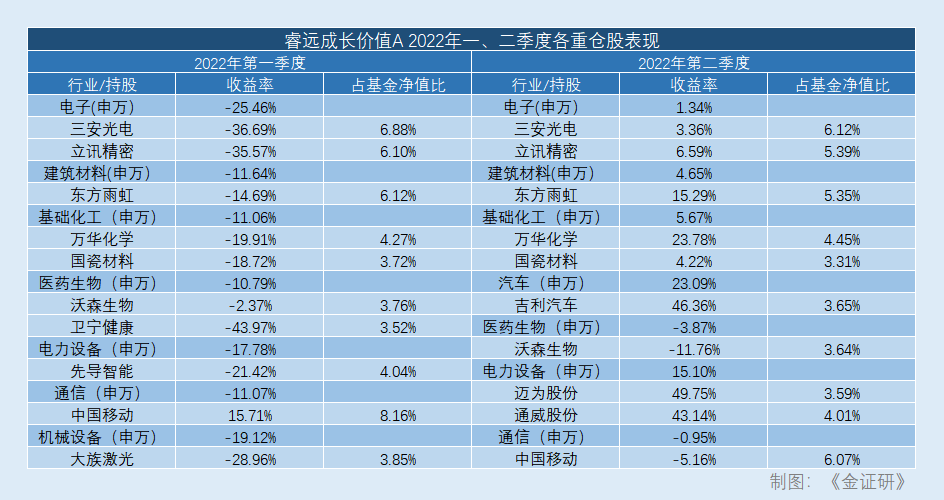

一季度八大重仓股遭受重挫,二季度反弹或杯水车薪。受环境影响,今年上半年国内股票市场大跌,睿远成长价值混合A重仓股受重创,最大回撤-40.29%。2022年一季度,睿远成长价值混合A前十大重仓股中,除沃森生物和中国移动外,其余八只股票表现都不如行业水平,其中电子行业的三安光电和立讯精密一季度的收益率比行业低超10%,而卫宁健康一季度收益率更是比行业水平低超30%。结合第一季度各重仓股表现,第二季度各重仓股的反弹或杯水车薪。

医药板块结构调整,行业走下坡个股难逆势。2021年年中至今,医药板块整体表现持续走弱,行业内部结构性调整升级,行业壁垒逐渐提高。2022年第一季度,睿远成长价值混合A的前十大持仓新增了沃森生物,第二季度又大量增持,但沃森生物的表现差强人意,股价剧烈震荡后跳水,创造了2022年最低价。

个股近三个月股价跌幅逼近一半,净利润同比减少近四成。长期重仓持有的东方雨虹业绩暴雷,东方雨虹2022年半年报显示,净利润9.66亿元,较上年同期15.37亿元减少37.13%。自2022年7月以来,东方雨虹的股价就一直走下坡路,截至2022年9月29日,近三个月的时间,东方雨虹股价累计跌幅达47.97%。

一、基金经理简介

基金经理傅鹏博:具有13年以上基金管理经验,2019年至今,任睿远基金管董事长、副总经理及睿远成长价值混合型证券投资基金基金经理。傅鹏博自2009年1月17日以来先后管理的基金有3只,现管基金1只。

2009年1月17日至2018年3月21日,傅鹏博管理的“兴全社会责任混合”在其任职期间投资回报率高达427.22%,远高于该时期同类基金148.3%的平均收益水平,在270只同类型基金中排名第一;而在2011年5月6日至2013年1月18日,其管理的“兴全绿色投资混合(LOF)”在其任职期间投资回报率虽为-3.8%,但也高于该时期同类基金-11.14%的平均水平。

截至2022年二季度末,傅鹏博管理的睿远成长价值混合A基金总规模为289.92亿元。截至2022年9月29日,睿远成长价值混合A近3年的收益率为35.34%,表现不及同类基金同期平均46.63%的收益率;今年以来取得的收益率为-28.98%,在同类基金排名中靠后,为2234|2443。对比傅鹏博以往管理过的其他基金,今年以来睿远成长价值混合A的收益水平确实不尽人意。

2019年3月11日,睿远基金发布了一则关于傅鹏博详细介绍的内容。该内容从“从长期经营角度看企业”、“在认知范围内做选择”、“给优秀管理层一些估值”和“做透研究提升获胜概览”四个方面介绍了傅鹏博的投资理念、工作习惯、选股方法和研究方式,并对傅鹏博过往的投资经验进行总结:用实业的眼光和公司发展思维去挑选企业、根据市场不断进行调整、学会取舍。

然而,如果对傅鹏博管理的睿远成长价值混合A进行分析,不难发现睿远成长价值混合A的不少表现与上述介绍或背道而驰。

2019年3月21日,睿远成长价值混合A发行,3月26日,基金成立,傅鹏博任基金经理。半个月前才发布上述内容介绍傅鹏博,十天后发行新基金,随后傅鹏博担任新发行基金的基金经理,睿远基金对基金经理的“包装”或一目了然。

二、代表作品分析:睿远成长价值混合A

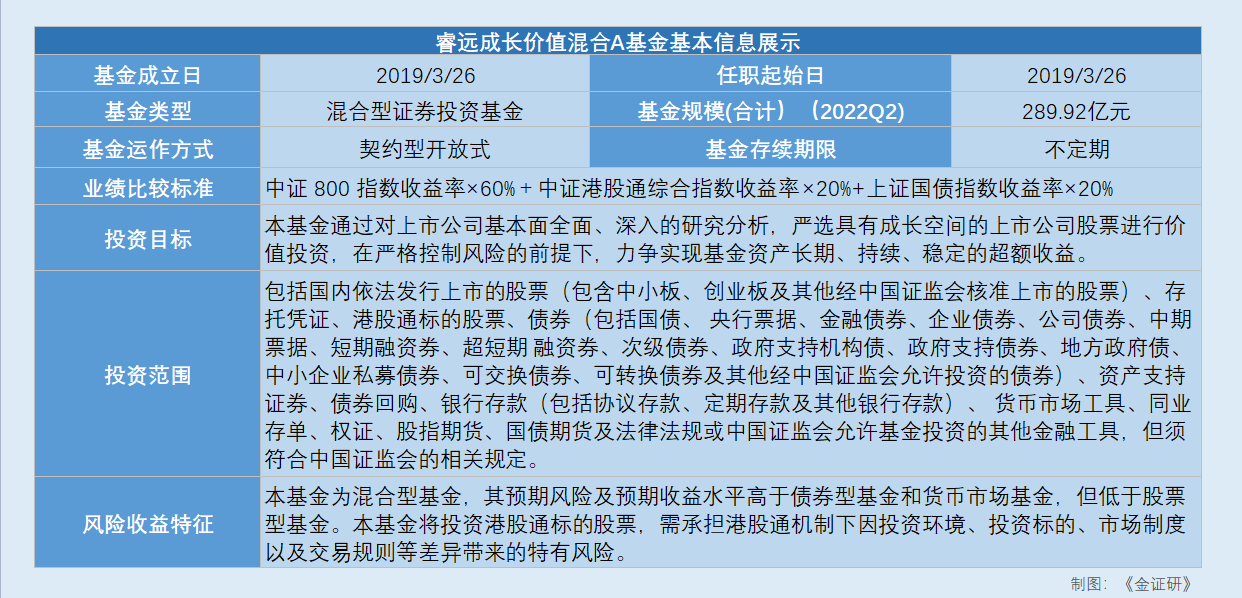

1、产品基本情况

自2019年3月26日起,傅鹏博任睿远成长价值混合A的基金经理,产品类型为偏股混合型基金。基金的投资目标为:通过对上市公司基本面全面、深入的研究分析,严选具有成长空间的上市公司股票进行价值投资,在严格控制风险的前提下,力争实现基金资产长期、持续、稳定的超额收益。基金的投资组合比例为:股票及存托凭证资产占基金资产的比例为60%-95%,投资于港股通标的股票比例占股票投资比例的0-50%。每个交易日日终在扣除股指期货合约、国债期货合约需缴纳的保证金以后,基金保留的现金或投资于到期日在一年以内的政府债券的比例合计不低于基金资产净值的5%。基金的业绩比较基准为:中证800指数收益率×60%+中证港股通综合指数收益率×20%+上证国债指数收益率×20%。

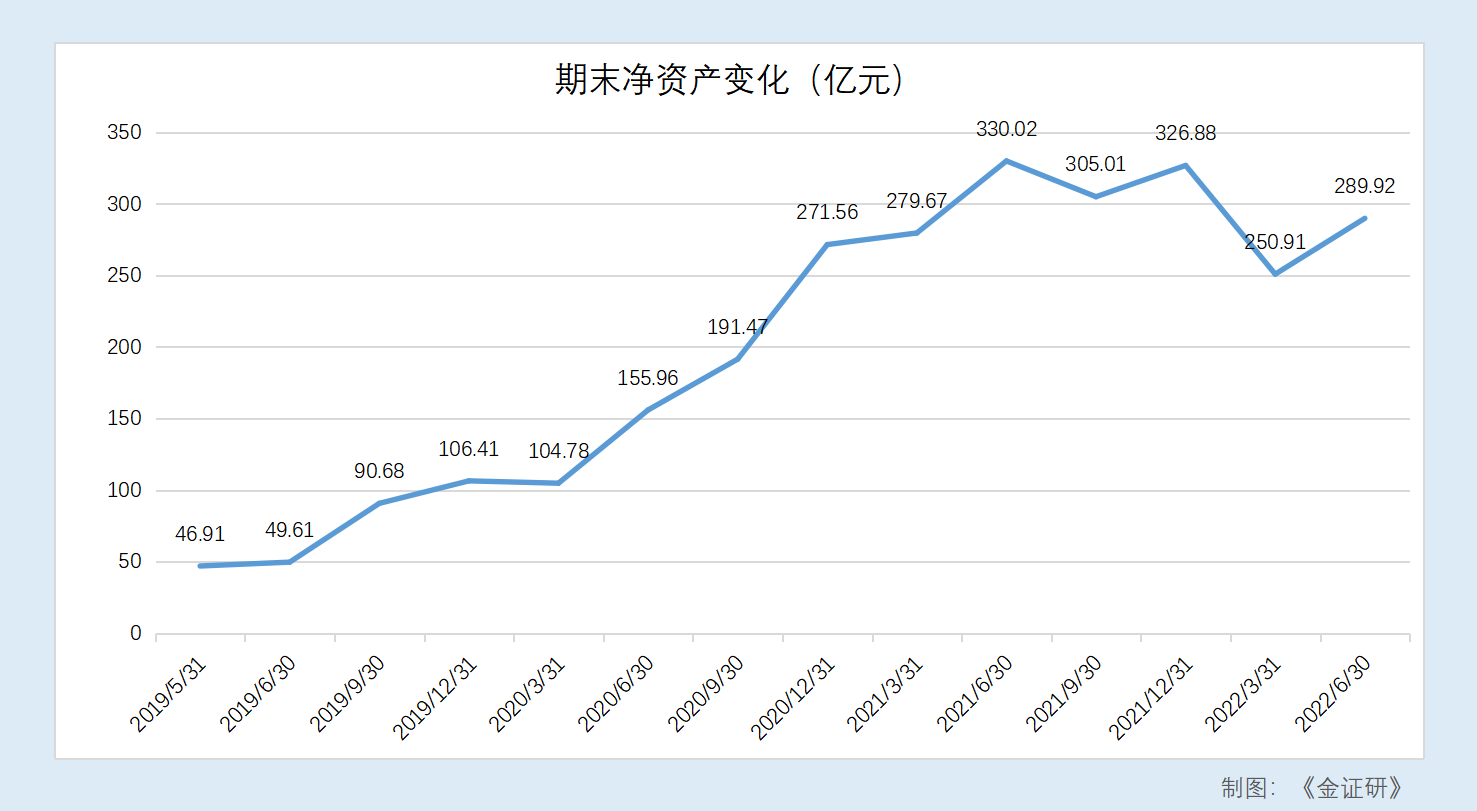

傅鹏博任职以来,基金规模经历了“上升-震荡-回落”的过程,基金期末净资产自基金开放申购以来不断上升,在2021年达到300亿元以上。2022年以来,基金规模略有下降,第一季度为250.91亿元,第二季度则为289.92亿元。

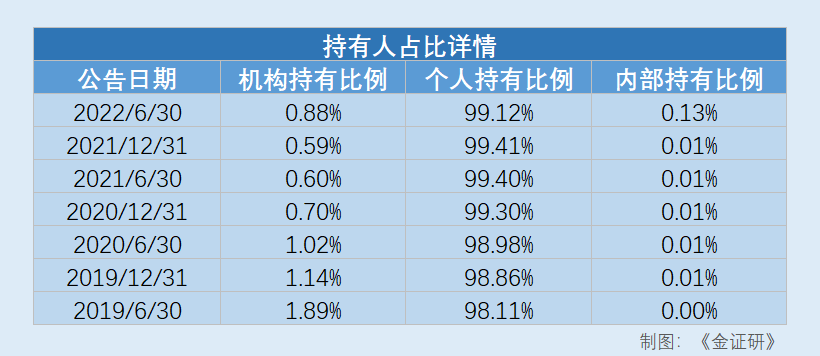

从持有人结构来看,机构持有人比例在2022年上半年略有上升,机构持有比例略有下降,而个人持有比例则自基金成立以来一直维持在98%以上的高水平。

傅鹏博自管理睿远成长价值混合A以来,经历了2019年和2020年的牛市、2021年的熊市和今年以来的分化行情。截至2022年9月29日,无论从长期还是短期进行观察,睿远成长价值混合A的表现均不如同类基金的表现。近一个月和近三个月以来,睿远成长价值混合A的收益率分别为-10.62%和-14.21%,均低于同类平均和沪深300指数水平;而近半年至近三年以来,收益率都低于同类平均和沪深300指数水平,均在同期同类排名的50%以后。

2、基金收益未及基准,历史承诺未能兑现

今年以来,睿远成长价值混合A收益率至今一直低于业绩基准水平,截至9月29日,睿远成长价值混合A收益率为-28.98%,表现差于在基金招募说明中载明的业绩基准,也差于同类基金的水平和沪深300指数的表现,作为一只“偏股型混合基金”,其收益率甚至低于普通股票型基金。可以说,睿远成长价值型混合A今年的表现,已然与其在基金招募说明书当中所称的“力争实现基金资产长期、持续、稳定的超额收益”的投资目标相异。

3、选股“厚此薄彼”,投资风格漂移

据2022年第二季度报告,重仓股票中,成长型大盘股、成长型中盘股、混合型大盘股的投资比例分别为33%、11%和23%;价值型大、中盘股的投资比例合计仅为5%,投资风格明显更偏向成长型,“成长与价值并存”的选股理念无处可寻。

另外,基金招募说明书载明睿远成长价值混合A为偏股混合型基金,股票及存托凭证资产占基金资产的比例为 60%-95%,但自2019年第三季度开始至今,傅鹏博在股票上的仓位配置保持在较高水平。2019年末开始至今,投资组合中投资于股票的资金占基金净资产的比例一直维持在90%以上,而睿远成长价值混合A的定位为偏股混合型基金,傅鹏博长期保持在股票上的高仓位运作,显然违背了混合型基金的定位,睿远成长价值混合A已经是一只股票型基金。

4、精选重仓难挡冲击,市场反复回撤四成

傅鹏博的投资理念,总结起来,主要有五个方面——事业思维、精选个股、行业轮动、长期持有、高仓运行。傅鹏博的选股方式是自上而下的,根据经济环境,选择成长空间较大的行业,再从行业中精选股票,然后长期持有,等待“时间的玫瑰”。但玫瑰始终是带刺的,拿捏不准,便会破点皮、流点血。傅鹏博在2022年拿着的这支玫瑰,长了一根叫“回撤四成”的刺。

受外围环境影响,今年上半年国内股票市场大跌,睿远成长价值混合A重仓股受重创,基金最大回撤达-40.29%。

基金净值超四成的回撤,或与第一季度各重仓股表现存关联。今年第一季度,睿远成长价值混合A前十大重仓股中,除沃森生物和中国移动外,其余八只股票表现都不如行业水平,其中电子行业的三安光电和立讯精密一季度的收益率比行业低超10%,而卫宁健康一季度收益率更是比行业水平低超30%。到了今年第二季度时,除国瓷材料、沃森生物和中国移动表现比行业水平稍差外,睿远成长价值混合A前十大重仓股的其余七只表现好于行业水平,但结合第一季度各重仓股表现,第二季度各重仓股的反弹或是杯水车薪。

5、医药股里劣中选优,新增重仓遭遇滑铁卢

从2021年年中至今,医药板块的整体表现一直比较弱,且行业内部正在经历结构升级,行业内分化比较大,行业壁垒业比较高。经历了2020年中到2021年中的大幅震荡后,医药生物板块指数至今都在走下坡路,而沃森生物系走这条下坡路的其中一员。

2022年第一季度,睿远成长价值混合A的前十大持仓新增了沃森生物,持仓数量为19,271,544股,占基金净值比为3.76%,在2022年的第一季度,沃森生物经历了“缓降-触底-急升”的过程,在此期间内,最低价为39.47元/股,最高价为61.27元/股,第一季度整体涨跌幅度为-2.37%,随后便进入了2022年第二季度的震荡下跌过程。

2022年第二季度,傅鹏博对沃森生物增加了持仓,增持5,161,122股,第二季度末沃森生物占基金净值比为3.64%。相比今年的第一季度,第二季度沃森生物的表现则没有那么“激烈”,期间最低价为43.13元/股,最高为61.11元/股,第二季度总体涨跌幅为-11.76%。沃森生物在第二季度末经历了小幅度回调后,又进入了新一轮的下跌过程。9月26日,沃森生物收盘价为35.80元/股,而当日最低价为35.25元/股,为2022年以来的最低价。

总的来说,傅鹏博对沃森生物的投资可以用“一波三折”来形容,触底新增、高位增持、持续走低,无论傅鹏博在今年9月下旬前何时新增持有沃森生物,并至今一直持有,到目前为止持仓收益可能面临不尽人意的窘境,何况第二季度还增持了5,161,122股。

6、个股业绩暴雷,净利润同比减少近四成

精选股票,然后长期持有,这是傅鹏博的选股策略。然而睿远成长价值混合A的一只长期重仓股今年却“翻了车”。

数据显示,自今年7月以来,东方雨虹的股价就一直走下坡路,截至2022年9月29日,接近三个月的时间,东方雨虹股价累计跌幅达-47.97%。

东方雨虹股价大跌,有两方面的原因:首先,装修建材行业近年来受到宏观调控的影响,整体表现较低迷;其次,股价大跌与东方雨虹本身的业绩不无关系。东方雨虹2022年半年报显示,2021年上半年,其营业收入为153.07亿元,较上年同期增长7.57%;营业成本为111.88亿元,较上年同期增加14.97%;净利润为9.66亿元,较上年同期15.37亿元减少37.13%。

东方雨虹系自睿远成长价值混合A成立以来排序靠前的重仓股,占基金净值比一直保持在5%以上。若对东方雨虹的持仓在第二季度末开始至今保持不变,以33,738,181股的持仓数量和1,736,504,176.07元的持仓市值计算,基金净值可能至少减少8亿元。

简而言之,睿远成长价值混合A今年不尽人意的表现,与选错行业和个股关系密切,也与傅鹏博高仓位的运作方式有关。近一年来的行业配置重心在电子、半导体、建筑材料和医药生物,而这些行业过去两年的表现并没有可圈可点;在选股方面,就拿东方雨虹举例,其新型建筑防水材料的研发生产业务作为房地产产业链的一环,在房地产下行周期中表现更加差强人意。淡化择时且高仓位的运作,虽然可能带来高收益,但是也会带来高波动和高回撤,这就需要基金管理人极高的选股能力。傅鹏博在仓位管理上,也算是“艺高人胆大”,多数时候对睿远成长价值混合A的管理都是高仓位运作,股票仓位长期维持在90%以上。万一踩中像东方雨虹这样的雷,那收益减少的可能就不是一点半点了。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。