《金证研》南方资本中心 三友/作者

基本结论

一、在管基金业绩下跌,近三年的收益率在“吃老本”?

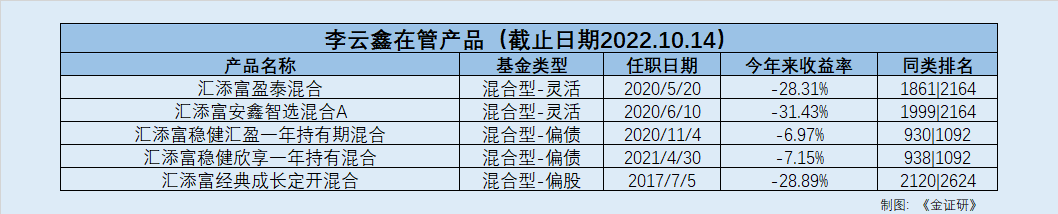

基金经理李云鑫:2015年9月加入汇添富基金管理股份有限公司(以下简称“汇添富基金”),任行业分析师;现任汇添富安鑫智选灵活配置混合型证券投资基金(以下简称“汇添富安鑫智选混合A”)、汇添富盈泰灵活配置混合型证券投资基金(以下简称“汇添富盈泰混合”)等基金的基金经理。累计任职逾2年。李云鑫先后管理的基金产品共9只,在管产品6只。管理的基金类型均为混合型基金。截至2022年10月14日,李云鑫在管产品总规模达52.36亿元,任职期间最佳基金回报率为43.2%,现管理的汇添富盈泰混合、汇添富安鑫智选混合A、汇添富稳健汇盈一年持有期混合型证券投资基金(以下简称“汇添富稳健汇盈一年持有期混合”)、汇添富稳健欣享一年持有期混合型证券投资基金(以下简称“汇添富稳健欣享一年持有混合”)、汇添富经典成长定期开放混合型证券投资基金(以下简称“汇添富经典成长定开混合”)今年以来跌幅分别为-28.31%、-31.43%、-6.97%、-7.15%、-28.89%,在任管理基金收益率全部告负,其中汇添富盈泰混合近三年累计收益率高达50.81%,但在今年以来的跌幅却为-28.31%,进一步表明该基金今年的表现相较于以前“走滑坡路”。

二、时间越长收益越低,信奉长期主义或为“纸上谈兵”?

今年以来在管基金业绩不佳,“长期主义”的包装被揭下。李云鑫曾表示“我们所需要做的,就是找到一门好生意,并长期拥有它。信奉长期主义是获得奇迹般回报的最重要方式,甚至是唯一的方式,而这既是起点,也是终点。”从长期来看,通胀是对真实回报的巨大威胁,因此,具有强大定价能力的优质企业可以获得显著的溢价;而时间是复利的关键,因此回报需要在时间的维度上展开。但从结果看来,时间反而是回报成长的最大阻碍,今年以来,截至2022年10月14日,李云鑫半数在管的基金跌幅近30%,惨淡的业绩使李云鑫的“长期主义”在今年成为空谈。

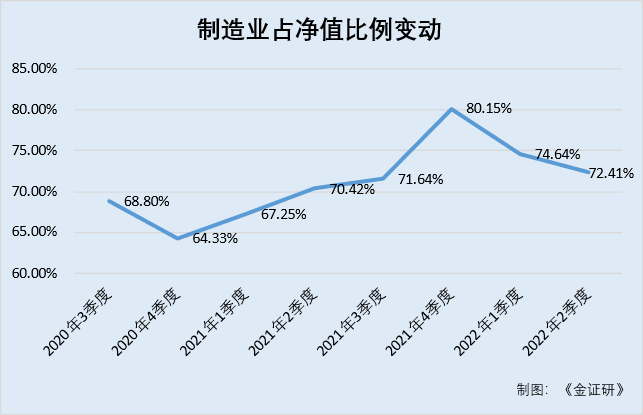

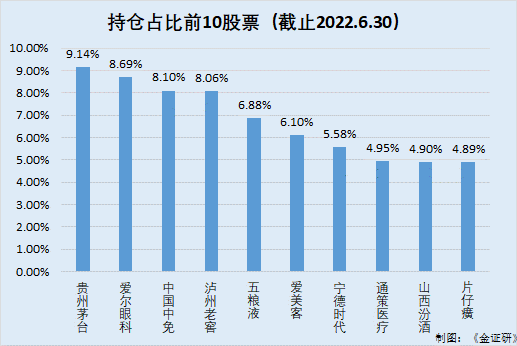

重仓押道白酒,行业配置漂移。从汇添富盈泰混合的行业配置来看,基金自2020年5月20日李云鑫接管以来,对制造业的持仓占净值比例均维持在60%以上,2021年报显示,基金对制造业的持仓达基金净值80.15%。另外,汇添富盈泰混合对白酒的持股却一直维持着高占比。以贵州茅台为例,2020年三季度以来,汇添富盈泰混合一直保持重仓持有贵州茅台,贵州茅台占基金净值比一直维持在8%-9%的比例,居高不下。除此之外,汇添富盈泰混合的十大重仓股票里面还有泸州老窖、五粮液、山西汾酒等多只白酒股。这比一些只专注于押道制造业的基金,在配置上更为漂移。

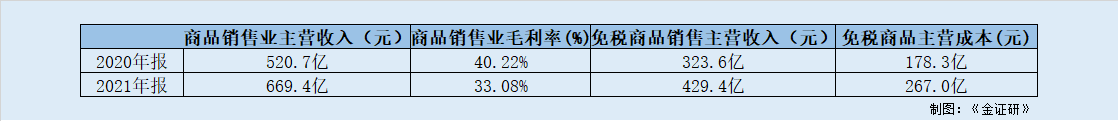

重仓股中国中免股价腰斩,市值蒸发超过5,000亿元。汇添富盈泰混合重仓的中国中免,在2021年曾被誉为“免税矛”,是免税概念的龙头股,却蒸发掉超过5,000亿元的市值。自2020年海南离岛免税新政实施以来,中国中免股价一路高歌猛进,直到2021年2月,股价以401.28元创历史最高点,市值也一度突破7,800亿元。但此后,中国中免的股价也开启了一路下跌模式。截至2021年12月底,中国中免股价已跌至200元/股附近。今年5月底,中国中免股价更是跌至152.09元/股,以当前总股本20.69亿股计算,相比于之前最高时期的市值,蒸发了超过5,000亿元。2021年,中国中免的免税商品销售营业收入为429.4亿元,高于2020年的323.6亿元;2021年免税商品的营业成本为267亿元,比上年增长49.75%。虽然免税商品的销售额增加了,但是主营业务的毛利却在减少,这可能与中国中免被卷入了免税商品的价格战中有关,因此利用商品促销活动等来吸引消费者购买免税商品,销售成本便水涨船高。在抢占市场份额的斗争中,中国中免以损失利润为代价,却没能留住投资者。

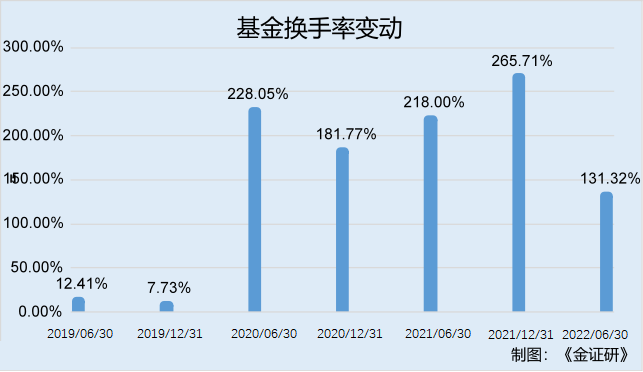

上任以来高换手,违背长期持有的承诺。李云鑫曾表示:“我们所需要做的,就是找到一门好生意,并长期拥有它。”他的投资理念,是选择一些优质的股票进行长期投资,持续获得高回报,然后回报需要在时间的维度上展开,因为时间是复利的关键。但在接管汇添富盈泰混合以来,基金换手率大幅增加,与上一任基金经理相比,操作更加频繁,比起谨慎选择好股并长期持有,更加倾向于择时波段操作。这违背了当初选择优质的股票进行长期持有的承诺。

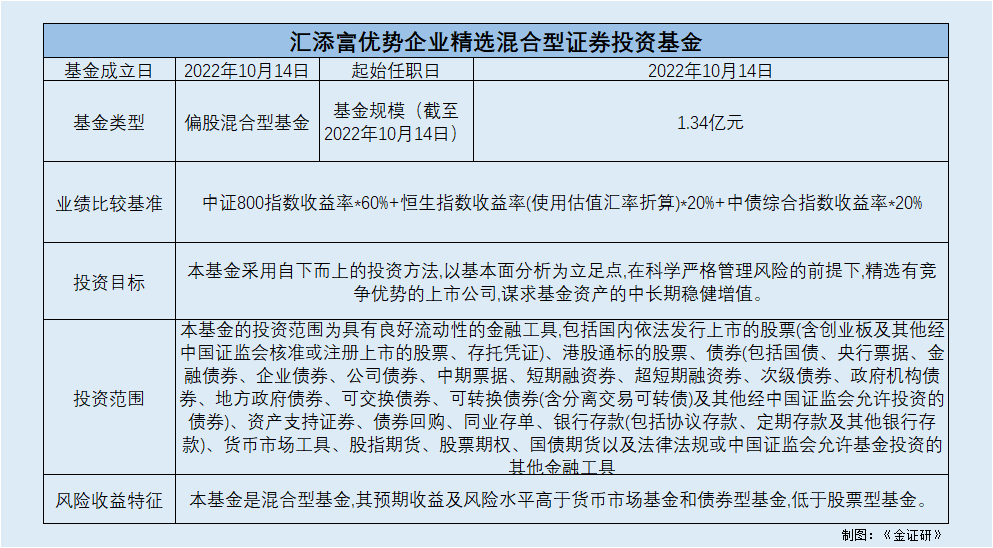

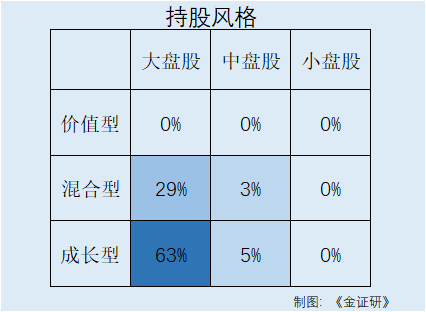

大盘成长型基金投资失败后,新基金或另寻僻径欲东山再起。今年以来,李云鑫在管基金业绩不佳,在任职所有基金的回报率为负以后,于2022年10月14日任汇添富优势企业精选混合A的基金经理,该基金的业绩比较基准为中证800指数收益率×60%+恒生指数收益率(使用估值汇率折算)×20%+中债综合指数收益率×20%。从业绩基准上看,中证800是由中证500和沪深300组成的,基本涵盖大中小市值公司的股票,与汇添富盈泰混合超九成的大盘股比例的投资风格对比来看,新基金更偏向投资中小盘股票。由于大盘股表现不佳,新基金汇添富优势企业精选混合A选择发展中小盘,但由于李云馨对中小盘的投资经验过少,能否东山再起还待考究。

一、基金经理简介

基金经理李云鑫:清华大学化工硕士,具有证券投资基金从业资格。曾任国泰君安证券股份有限公司(以下简称“国泰君安证券”)、国信证券股份有限公司(以下简称“国信证券”)的行业分析师。2015年9月加入汇添富基金任行业分析师;现任汇添富安鑫智选混合A、汇添富盈泰混合等基金的基金经理。累计任职逾2年。李云鑫先后管理的基金产品共9只,在管产品6只,且其管理的基金类型均为混合型基金。截至2022年10月14日,李云鑫在管产品总规模达52.36亿元,任职期间最佳基金回报率为43.2%。2022年1月1日至10月14日,李云鑫现管理的“汇添富盈泰混合”、“汇添富安鑫智选混合A”、“汇添富稳健汇盈一年持有期混合”、“汇添富稳健欣享一年持有混合”、“汇添富经典成长定开混合”今年以来跌幅分别为-28.31%、-31.43%、-6.97%、-7.15%、-28.89%,在任管理基金收益率全部告负。同期同类排名靠后,分别为1861|2164、1999|2164、930|1092、938|1092、2120|2624。

李云鑫任职多只基金回报率为负,“长期主义”包装痕迹明显。其中“汇添富盈泰混合”近三年累计收益率达50.81%,而今年以来,截至10月14日,基金跌幅却为-28.31%,进一步表明该基金今年的表现已不如前。可见,时间的拉长或并未使得基金的回报增加。

二、代表产品分析:汇添富盈泰灵活配置混合型证券投资基金

1、产品基本情况

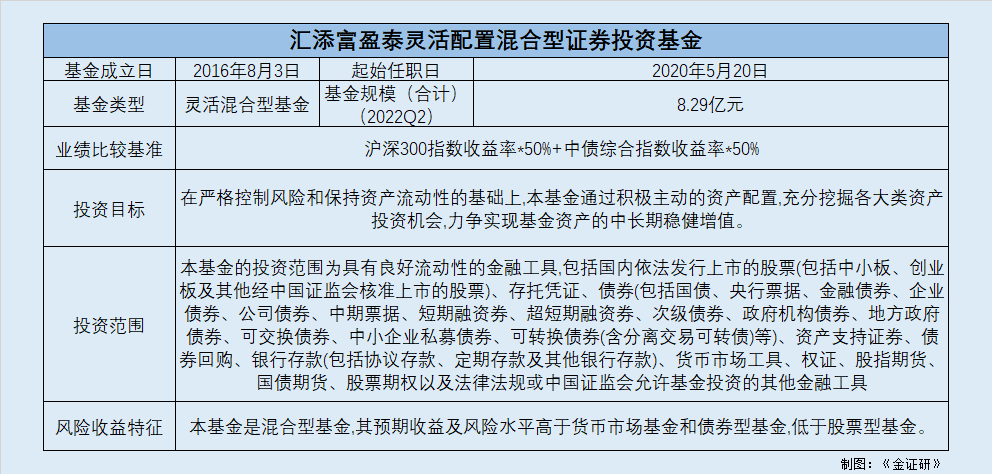

2020年5月20日,李云鑫开始管理“汇添富盈泰混合”,产品的基金类型为灵活混合型基金,业绩比较基准为沪深300指数收益率×50%+中债综合指数收益率×50%。该基金的投资目标为“在严格控制风险和保持资产流动性的基础上,本基金通过积极主动的资产配置,充分挖掘各大类资产投资机会,力争实现基金资产的中长期稳健增值。”自李云鑫任职以来,基金规模整体处于下降趋势,截至2022年6月30日,基金规模为8.29亿元。

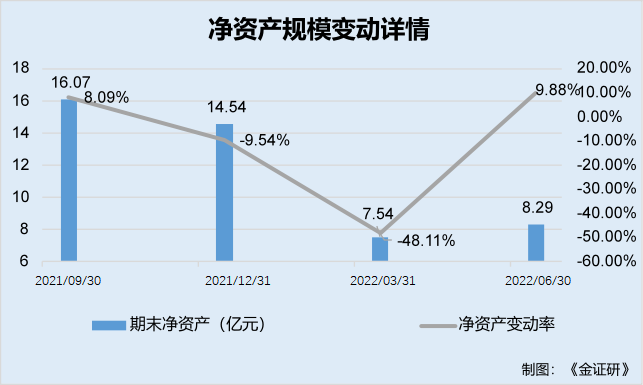

从汇添富盈泰混合的净资产规模来看,今年第一季度基金的期末净资产较上季度明显下降,净资产变动率为-48.11%,与去年三季报相比净资产减值过半;第二季度,净资期末净资产略有回升,净资产增长率为9.88%,但由于前期跌幅过大,对于整体净资产的总量影响并不明显。

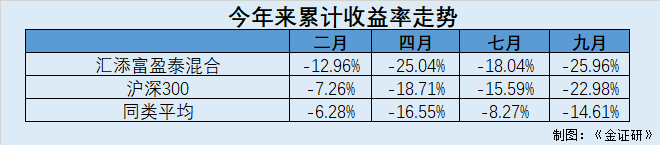

截至2022年10月14日,今年以来,汇添富盈泰混合全部时间区间内的基金收益率均告负,2022年1月1日至2022年10月14日,基金累计收益率为-28.31%。在过往获取负收益的同时,汇添富盈泰混合的最大动态回撤达-38.04%(2022年5月9日),这是一个相当高的回撤率,表明该基金的风控管理较差,具有较高的风险回报比。将今年以来汇添富盈泰混合的业绩与沪深300指数、同类平均的业绩走势对比,可以看到,汇添富盈泰混合在2月到4月大盘震荡期间业绩加速下滑,在今年来远远跑输沪深300指数以及行业平均收益。具体来看,今年以来,截至2022年2月28日,基金的累计收益率为-12.96%,比同类平均低超6%,在大盘震荡期间,对比同类平均的差距越来越大,2022年1月1日至4月30日,基金的累计收益率为-25.04%,比同类平均低超过8%。

汇添富盈泰混合长时间连续跑输大盘,则表明该基金所选行业表现不佳。而汇添富盈泰混合又在行业同类基金中较弱,则体现出李云鑫的择股择时能力存在不足。

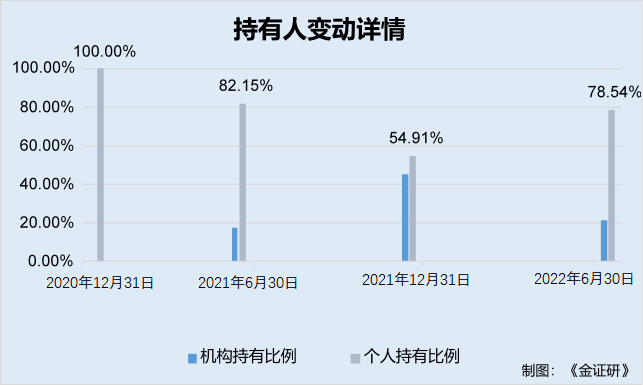

2、机构持有变动幅度明显,游资市场态度现分歧

从持有人结构来看,汇添富盈泰混合个人持有比例高达78.54%,较往期大幅增加,而机构持有比例则同步下降。从2020年继任以来看,机构持有比例开始增加,但是近两年机构比例变动幅度过大,表明机构对持有该基金态度并不坚定。

通常机构投资者占比高的基金一方面是长期业绩稳定,另一方面就是机构定制或者基金公司为机构投资者设计的产品定位,该类基金风险收益特征较清晰,信用风险控制严格。而机构持有比例的先增后减与汇添富盈泰混合基金的今年来的业绩有关,截至2022年10月14日,汇添富盈泰混合基金今年来跌幅为-28.31%,且基金经理李云鑫在任管理的基金收益率全部告负,也会影响游资机构对基金经理的信任从而对基金的赎回。

3、押道消费白酒,行业配置单一

从汇添富盈泰混合的行业配置来看,基金自2020年5月20日李云鑫接管以来,对制造业的持仓占净值比例均维持在60%以上,2021年报显示,基金对制造业的持仓达基金净值80.15%,在其余时间内,对制造业的持仓均维持在基金净值的65%至75%。

与很多基金经理一样,李云鑫也对制造业重仓持有,但是制造业分为很多大类,有:消费、医药、互联网、新能源车、光伏、半导体等。但是李云鑫对于消费行业配置比例却异常之高,而其对白酒股却一直维持着很大的占比。2020年三季度以来,汇添富盈泰混合一直保持重仓持有贵州茅台,贵州茅台占基金净值比一直维持在8%至9%的水平,居高不下。除此之外,汇添富盈泰混合的十大重仓股票里面还有泸州老窖、五粮液、山西汾酒多只白酒股,统计相加后,将近30%的持仓为消费白酒。

汇添富盈泰混合作为投资制造业基金,却重仓持有白酒,比一些只专注于一级行业的基金,在配置上更为漂移。

4、重仓股中国中免股价腰斩,市值蒸发超5,000亿

汇添富盈泰混合重仓的中国中免,在2021年曾被誉为“免税矛”,是免税概念龙头股。但自2021年2月以来,中国中免已经蒸发掉了超过5,000亿元的市值。回顾2020年,自海南离岛免税新政实施以后,中国中免股价一路高歌猛进,直到2021年2月,股价以401.28元创下历史新高,市值也一度突破7,800亿元。但此后,中国中免的股价开启了一路下跌模式,截至2021年12月底,中国中免股价已跌至200元/股附近。今年5月底,中国中免股价更是跌至152.09元/股,以当前总股本20.69亿股计算,相比于之前最高时期的市值,市值蒸发了超过5,000亿元。

中国中免在2021年度的业绩说明,在过去的一年,中国中免营收、净利均大幅增长,但股价却大幅下跌,可能与其销售成本的上涨有关系。2021年中国中免的商品销售营收为669.4亿元,毛利率为33.08%,毛利率同比下降17.75%;2021年,中国中免的免税商品销售营业收入为429.4亿元,高于2020年的323.6亿元;2021年免税商品的营业成本为267亿元,比上年增长49.75%。虽然免税商品的销售额增加了,但是主营业务的毛利却在减少,这可能与中国中免被卷入了免税商品的价格战中有关,因此利用商品促销活动等来吸引消费者购买免税商品,销售成本便水涨船高。在抢占市场份额的斗争中,中国中免以损失利润为代价,却没能留住投资者。

5、上任以来高换手,违背长期持有的承诺

李云鑫曾表示“我们所需要做的,就是找到一门好生意,并长期拥有它。信奉长期主义是获得奇迹般回报的最重要方式,甚至是唯一的方式,而这既是起点,也是终点。”从长期来看,通胀是对真实回报的巨大威胁,因此,具有强大定价能力的优质企业可以获得显著的溢价;而时间是复利的关键,因此,获取回报需要在时间的维度上展开。在他的投资理念里,选择一些优质的股票进行长期投资,获得持续高回报,而回报需要在时间的维度上展开,因为时间是复利的关键。

可在李云鑫继任汇添富盈泰混合的基金经理以来,基金换手率大幅增加,与上一任基金经理相比,操作更加频繁,更加倾向于择时波段操作,而不是谨慎选择好股并长期持有。这违背了当初选择优质的股票进行长期持有的承诺。2019年下半年,当时李云鑫还未接管汇添富盈泰混合,汇添富盈泰混合由前任基金经理管理时,换手率仅为7.73%,而在李云鑫上任后仅一个多月后,换手率飙升至228.05%。如果说刚上任需要重新择股导致换手率高的话,尚能理解,但自李云鑫接管以来,换手率居高不低。在2021年下半年,换手率甚至高达265.71%。如此高的换手率使得李云鑫的“长期主义”成为空谈。

6、大盘股基金投资失败后,新基金欲或另寻僻径欲东山再起

今年以来,李云鑫在管基金业绩不佳,任职所有基金回报率为负以后,李云鑫毅然上任新基金的基金经理。新基金为为汇添富优势企业精选混合型证券投资基金(以下简称“汇添富优势企业精选混合A ”),于2022年7月13日发行,基金经理上任日期为2022年10月14日。该基金的业绩比较基准为中证800指数收益率×60%+恒生指数收益率(使用估值汇率折算)×20%+中债综合指数收益率×20%。

从业绩基准上看,中证800是由中证500和沪深300组成的,基本涵盖大中小市值公司的股票。与汇添富盈泰混合超9成的大盘股比例的投资风格对比来看,新基金更偏向投资中小盘的股票。

除汇添富盈泰混合以外,李云鑫在管的汇添富安鑫智选混合A、汇添富经典成长定开混合、汇添富稳健欣享一年持有混合,所持有的均为大盘股,由于大盘股表现不佳,新基金汇添富优势企业精选混合A选择发展中小盘,但由于以前基金经理对中小盘的投资经验过少,能否东山再起还待考究。

也就是说,李云鑫的代表产品汇添富盈泰混合由以前的高收益,变得越持有越下跌,不论是是押道消费白酒股、对消费白酒股进行重仓持有,还是重仓个股的暴雷,都没有体现 “做到找到一门好生意”的宗旨,另外,从管理基金时的高换手率来看,李云鑫对个股的操作更加频繁也违背了当初的信奉长期主义的投资理念。李云鑫近期的表现,或与其“做到找到一门好生意,并长期拥有它”、“信奉长期主义”的宗旨背道而驰。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。