《金证研》北方资本中心 橘梓/作者 惜海/风控

近年来,证监会对上市企业入关口的监管更加严厉,多项新规接连出台,对于上市企业的质量有了更高的要求。其中,2021年,超三成上市项目撤否,其中2021年3月,广州广合科技股份有限公司(以下简称“广合科技”)及其保荐机构主动向证监会申请撤回上市申请文件。此番再度冲击科创板,广合科技“漫漫”上市之路能否等到一块“敲门砖”?

观其背后,2021年,广合科技净利润“开倒车”,当期营收增速近30%,或增收不增利。而在国内综合PCB前100企业及内资PCB前100企业的排行榜中,广合科技均不敌同行。并且,广合科技的下游应用领域或降温,对于毛利率下滑且低于同行均值的广合科技而言,其未来成长能力如何?

另一方面,广合科技的专利总数及发明专利数量,与其四家同行相比“向后看齐”,且其历史上多项发明专利申请曾因不具创造性遭驳回。另外,广合科技两版招股书中关于2019年财务数据的披露屡现“矛盾”,其会计基础是否薄弱?

凡事预则立,不预则废。业绩表现可以直观地反映出企业的经营情况。而此番上市背后,广合科技的净利润“开倒车”,毛利率低于同行可比公司均值。

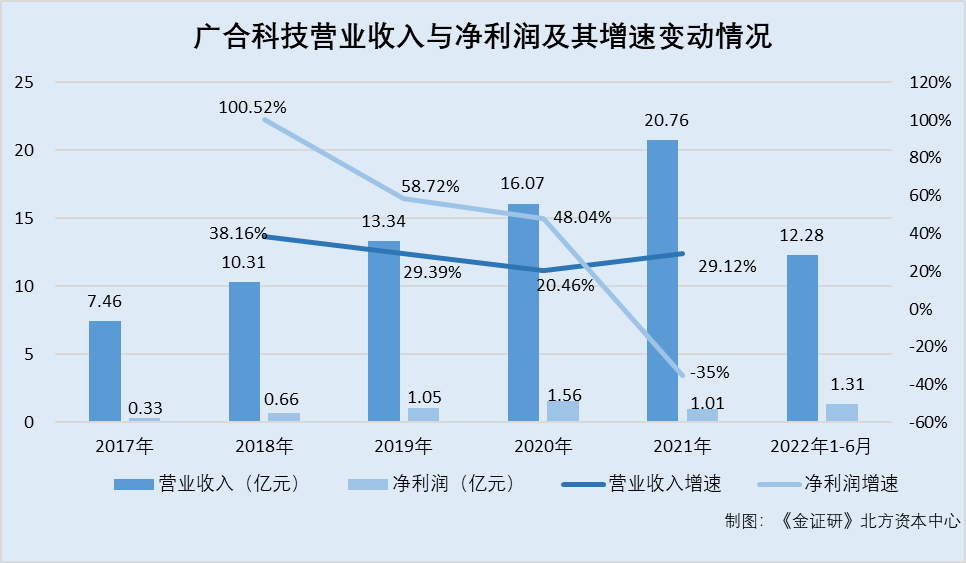

据广合科技于2022年11月16日招股说明书(以下简称“招股书”),2019-2021年及2022年1-6月,广合科技的营业收入分别为13.34亿元、16.07亿元、20.76亿元、12.28亿元。同期,广合科技的净利润分别为1.05亿元、1.56亿元、1.01亿元、1.31亿元。

据广合科技于2020年12月16日签署的招股说明书(以下简称“签署于2020年12月16日的招股书”),2017-2018年,广合科技的营业收入分别为7.46亿元、10.31亿元。同期,广合科技的净利润分别为3,301.01万元、6,619.1万元。

根据《金证研》北方资本中心研究,2018-2021年,广合科技的营业收入增速分别为38.16%、29.39%、20.46%、29.12%。同期,广合科技的净利润增速分别为100.52%、58.72%、48.04%、-35%。

由此可见,2021年,广合科技的净利润“开倒车”。

不仅如此,广合科技的毛利率低于同行均值。

1.2 2019-2021年,毛利率下滑且均低于同行可比公司均值

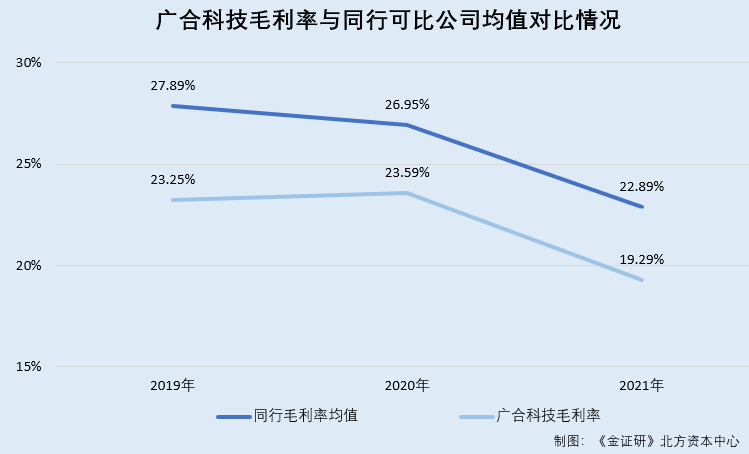

据招股书,广合科技在对比毛利率时选取了四家同行业可比公司,包括深南电路股份有限公司(以下简称“深南电路”)、生益电子股份有限公司(以下简称“生益电子”)、胜宏科技(惠州)股份有限公司(以下简称“胜宏科技”)、沪士电子股份有限公司(以下简称“沪电股份”)。

2019-2021年及2022年1-6月,广合科技同行业可比公司的毛利率均值分别为27.89%、26.95%、22.89%、24.5%。同期,广合科技的毛利率分别为23.25%、23.59%、19.29%、25.26%。需要注意的是,为保持可比口径,广合科技选取了营业毛利率进行对比。

不难看出,2019-2021年,广合科技及其同行可比公司毛利率呈下滑态势,且广合科技毛利率持续低于同行均值。

另外,广合科技的扣非后加权平均净资产收益率,亦值得关注。

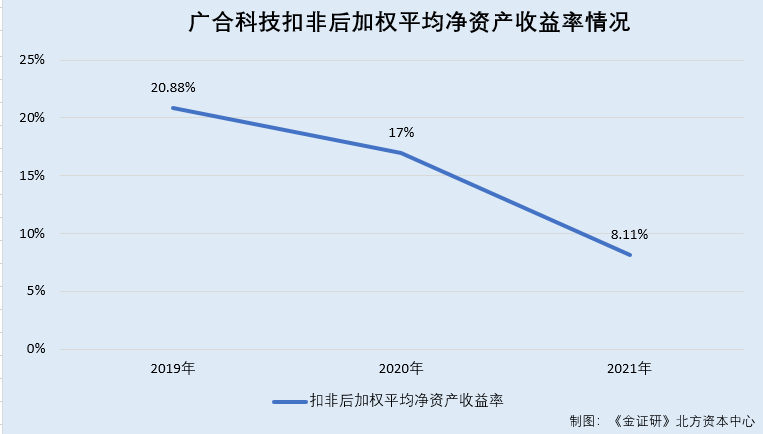

1.3 2019-2021年,扣非后加权平均净资产收益率整体下滑超十个百分点

据招股书,2019-2021年及2022年1-6月,广合科技的扣非后加权平均净资产收益率分别为20.88%、17%、8.11%、11.24%。

需要指出的是,广合股份收到的政府补助及税收优惠占净利润的比例高企。

1.4 2021年,收到的政府补助及税费返还占净利润的比例达196.04%

据招股书,2019-2021年及2022年1-6月,广合科技计入当期损益的政府补助分别为137.72万元、3,020.56万元、2,227.77万元、480.45万元。同期,广合科技收到的税费返还分别为7,175.6万元、10,090.99万元、17,590.03万元、10,468.93万元。

根据《金证研》北方资本中心研究,2019-2021年及2022年1-6月,广合科技计入当期损益的政府补助与收到的税费返还,合计金额分别为0.73亿元、1.31亿元、1.98亿元、1.09亿元,占其当期净利润的比例分别为69.61%、84.3%、196.04%、83.81%

事实上,广合科技前五大客户占比亦高于同行均值。

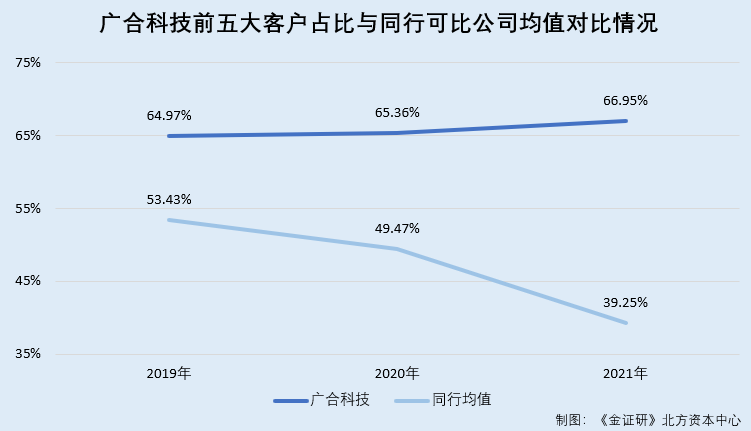

1.5 2019-2021年,前五大客户占比超六成且高于同行均值

据招股书,2019-2021年及2022年1-6月,广合科技前五大客户的销售收入合计分别为8.67亿元、10.51亿元、13.9亿元、8.02亿元。

根据《金证研》北方资本中心研究,2019-2021年及2022年1-6月,广合科技前五大客户的销售收入合计占其当期营业收入的比例分别为64.97%、65.36%、66.95%、65.32%。

据深南电路2019-2021年年报,2019-2021年,深南电路前五大客户的销售收入合计分别为54.44亿元、50.78亿元、40.22亿元。同期,深南电路的营业收入分别为105.24亿元、116亿元、139.43亿元。

据胜宏科技2019-2021年年报,2019-2021年,胜宏科技前五大客户的销售收入合计分别为7.89亿元、13.38亿元、15.91亿元。同期,胜宏科技的营业收入分别为38.85亿元、56亿元、74.32亿元。

据沪电股份2019-2021年年报,2019-2021年,沪电股份前五大客户的销售收入合计分别为49.07亿元、46.61亿元、39.11亿元。同期,沪电股份的营业收入分别为71.29亿元、74.6亿元、74.19亿元。

据生益电子2020-2021年年报,2020-2021年,生益电子前五大客户的销售收入合计分别为24.62亿元、19.7亿元。2019-2021年,生益电子的营业收入分别为30.96亿元、36.34亿元、36.47亿元。

据生益电子于2021年2月19日签署的《生益电子首次公开发行股票并在科创板上市招股说明书》,2019年,生益电子的前五大客户销售收入合计为22.55亿元。

根据《金证研》北方资本中心研究,2019-2021年,广合科技同行可比公司的前五大客户收入占比均值分别为53.43%、49.47%、39.25%。

即是说,2021年,广合科技的净利润“开倒车”,扣非后加权平均净资产收益率较2019年下滑超十个百分点,政府补助及收到的税费返还占净利润的比例达196.04%。与此同时,广合科技的前五大客户占比超六成,且均高于同行可比公司均值。至此,广合科技的持续盈利能力或遭拷问。

二、市占率或不足1%不敌同行,贡献超七成收入的下游行业或“降温”

一发不可牵,牵之动全身。在快速迭代、参与者众多、竞争激励的行业中,企业只有具备十足的竞争力才能立于不败之地。但作为PCB行业的一员,广合科技在国内PCB市场的市场占有率,或居同行末尾。

2.1 2021年,广合科技占国内PCB的市场份额或不足百分之一且排名不及同行

据招股书,广合科技的主营业务为PCB的研发、生产与销售,其所处行业为“电子元件及电子专用材料制造”之“电子电路制造”。根据《上市公司行业分类指引(2012年修订)》,广合科技所处行业为“计算机、通信和其他电子设备制造业”。

另外,2019-2021年及2022年1-6月,广合科技的内销金额占广合科技当期主营业务收入的比例分别为28.8%、24.83%、24.04%、18.01%。同期,广合科技的外销金额占当期主营业务收入的比例分别为71.2%、75.17%、75.96%、81.99%。

可见,2019-2021年,广合科技的外销占比走高,占其主营业务收入的比例均超七成。

然而,广合科技的国内市场占有率或不足百分之一。

据招股书,根据国内电子电路行业协会的统计数据,2021年,国内PCB产值排名第一的鹏鼎控股(深圳)股份有限公司(以下简称“鹏鼎控股”),营业收入为333.15亿元,市场份额约为11.82%。

根据鹏鼎控股的营收及市场份额,或可测算出国内PCB产值,即或为2,818.53亿元。进一步测算,2021年,广合科技的国内市场份额或为0.74%。同期,广合科技的同行可比公司深南电路、沪电股份、生益电子、胜宏科技的国内市场份额或分别为4.95%、2.63%、1.29%、1.38%。

据招股书,根据国内电子电路行业协会的统计,2021年,广合科技在国内电子电路行业排行榜综合PCB企业排名中位列第39位,在内资PCB企业排名中位列第20位。

据国内电子电路行业协会于2022年5月18日发布的《第二十一届(2021)国内电子电路行业主要企业榜单》显示,在综合PCB前100的企业中,广合科技的同行可比公司深南电路、胜宏科技、沪电股份、生益电子分别为第四名、第十一名、第十二名、第二十三名。

另外,在内资PCB前100企业中,广合科技的同行可比公司深南电路、胜宏科技、生益电子的排名分别为第二名、第四名、第十名。

据市场监督管理局数据,截至查询日2023年2月10日,沪电股份为中外合资企业。

因此,上述内资PCB企业前100排行榜中,不涉及广合科技的同行可比公司沪电股份。

即是说,从国内PCB产值来看,2021年,广合科技的国内市场占有率或不足百分之一,且不及同行可比公司。同期,在国内电子电路行业综合PCB前100企业中,广合科技排名相较于其四家同行也居末尾。另外,2021年,在国内内资PCB前100企业的排行榜中,除去中外合资的沪电股份外,广合科技的排名亦落后于其他三家同行。

另外,广合科技超七成收入来自服务器及消费电子领域。

2.2 2019-2021年,产品下游应用领域中服务器及消费电子贡献超七成收入

据招股书,广合科技的主营业务收入按产品应用领域分为服务器领域、消费电子领域、工业控制领域、安防电子领域、通信领域、汽车电子及其他领域。

2019-2021年及2022年1-6月,广合科技来自服务器领域的收入分别为7.7亿元、10.24亿元、13.67亿元、8.37亿元;来自消费电子领域的收入为别为2.53亿元、2.56亿元、3.01亿元、1.41亿元。

即2019-2021年及2022年1-6月,广合科技来自服务器领域的收入占其当期营业收入的比例分别为57.74%、63.71%、65.87%、68.14%;来自消费电子领域的收入,占其当期营业收入的比例分别为18.94%、15.92%、14.5%、11.5%。同期,广合科技服务器及消费电子领域的收入合计,占其当期营业收入的比例分别为76.68%、79.64%、80.37%、79.64%。

这意味着,2019-2021年及2022年1-6月,广合科技产品下游应用领域中服务器及消费电子,合计为广合科技贡献七成以上的收入。

然而,2019年,全球服务器出货量曾出现负增长情况。

2.3 2019年全球服务器出货量增速陷入负值,2020年回正至不及4%

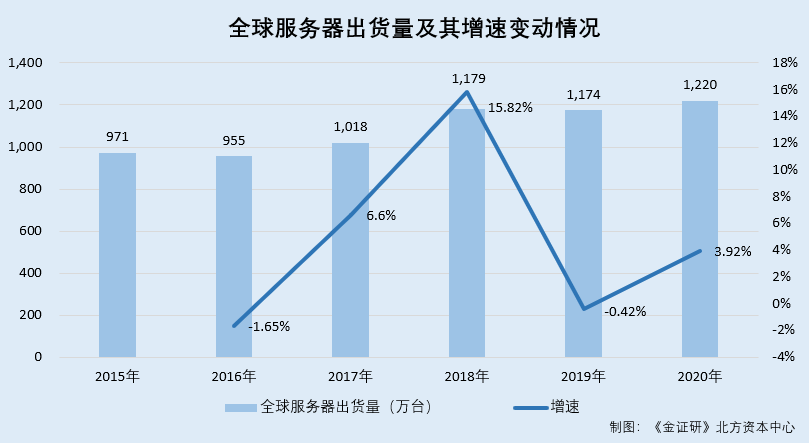

据招股书,2015-2020年,全球服务器出货量分别为971万台、955万台、1,018万台、1,179万台、1,174万台、1,220万台。

根据《金证研》北方资本中心研究,2016-2020年,全球服务器出货量增速分别为-1.65%、6.6%、15.82%、-0.42%、3.92%。

即是说,2016-2020年,全球服务器出货量增速呈震荡变化趋势,且2016年及2019年陷入负值,2020年回正且不及4%。

2.4 2019-2020年,全球消费电子市场电子产品PCB的产值持续负增长

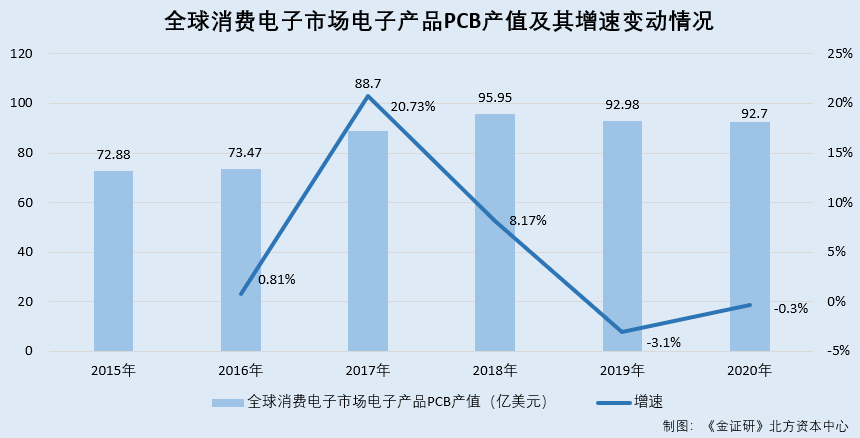

据鹏鼎控股2021半年报援引自公开信息的数据,2015-2019年,全球消费电子行业电子产品PCB的产值分别为72.38亿美元、73.47亿美元、88.7亿美元、95.95亿美元、92.98亿美元。

据五矿证券有限公司报告援引自公开信息的数据,2020年,全球消费电子行业电子产品PCB的产值为92.7亿元。

根据《金证研》北方资本中心研究,2016-2020年,全球消费电子市场电子产品PCB产值的增速分别为0.81%、20.73%、8.17%、-3.1%、-0.3%。

不难看出,2021年,广合科技在国内PCB的市场份额及排名均居同行末尾。另外,服务器及消费电子合计为广合科技贡献七成以上的收入。然而,2019年,全球服务器出货量增速陷入负值,2020年虽回正但增速不及4%。另外,2019-2020年,全球消费电子市场电子产品PCB产值增速亦陷入负值。对于广合科技而言,其未来成长能力是否承压?

不止于此,广合科技的研发创新能力亦值得关注。

三、专利总数行业“向后看齐”,多项发明申请曾因不具创造性被驳回

尊新必威,守旧必亡。近年来,创新能力成为企业发展的内在驱动力,也是提高企业市场竞争力的核心因素之一。随着终端市场的快速发展和行业技术的迭代革新,企业需持续拓展产品种类,顺应行业发展方向。

值得注意的是,广合科技的专利总数及发明专利数量,或并不具备优势。

3.1 截至2022年6月末,授权专利总数及发明专利数量“向后看齐”

据招股书,截至2022年6月末,广合科技共有106项授权专利,其中,发明专利共有32项。

据国家知识产权局数据,截至2022年6月30日,深南电路母公司共有622项授权专利,其中发明专利380项;胜宏科技母公司共有195项授权专利,其中发明专利52项;生益电子母公司共有241项授权专利,其中发明专利217项;沪电股份母公司共有48项授权专利,其中发明专利31项。

据沪电股份2021年年报,截至2021年12月31日,沪电股份的主要子公司包括黄石沪士电子有限公司(以下简称“黄石沪士”)、昆山沪利微电有限公司(以下简称“沪利微电”)。

据国际知识产权局数据,截至2022年6月30日,沪电股份的子公司黄石沪士共有20项授权专利;沪电股份的子公司沪利微电共有38项授权专利,发明专利6项。

即截至2022年6月30日,沪电股份及其子公司黄石沪士及沪利微电的授权专利总数共计106项,发明专利共38项。

不难看出,截至2022年6月30日,广合科技的发明专利数量不敌其同行可比公司,其持有的专利总数或也“向后看齐”。

不仅如此,历史上,广合科技申请的发明专利因不具创造性被驳回。

据国家知识产权局数据,一项名为“一种解决stub影响信号传输的方法及采用该方法的PCB板”的发明专利,申请号为2020100533995,申请日期为2020年1月17日,申请人为广合科技,发明人为向参军、巩杰、彭镜辉。截至查询日2023年2月10日,该项专利的案件状态为驳回失效。

2021年6月2日,该专利申请被驳回失效,驳回原因为申请的独立权利要求以及从属权利要求都不具备创造性,同时说明书中没有记载其他任何可以授予专利权的实质性内容。

不仅如此,一项名为“一种阻焊零净空度的PCB板制备方法”的发明专利,申请号为2019109513369,申请日期为2019年10月8日,申请人为广合科技,发明人为倪浩然、兰富民、章宏、郑剑坤。截至查询日2023年2月10日,该项专利的案件状态为驳回失效。

2021年4月30日,该专利申请被驳回失效,驳回原因为申请的独立权利要求以及从属权利要求都不具备创造性,同时说明书中没有记载其他任何可以授予专利权的实质性内容。

另外,一项名为“一种印制电路板的厚度和翘曲度控制方法”的发明专利,申请号为2019106714421,申请日期为2019年7月24日,申请人为广合科技,发明人为曾红、王平、巩杰。截至查询日2023年2月10日,该项专利的案件状态为驳回失效。

2021年4月7日,该专利申请被驳回失效,驳回原因为申请的独立权利要求以及从属权利要求都不具备创造性,同时说明书中没有记载其他任何可以授予专利权的实质性内容。

一项名为“一种矩阵式LED车灯用电路板及制作方法”的发明专利,申请号为2019106712888,申请日期为2019年7月24日,申请人为广合科技,发明人为黎钦源、陈炯辉、彭镜辉。截至查询日2023年2月10日,该项专利的案件状态为驳回失效。

2021年2月19日,该专利申请被驳回失效,驳回原因为申请的独立权利要求以及从属权利要求都不具备创造性,同时说明书中没有记载其他任何可以授予专利权的实质性内容。

一项名为“ 一种烘箱智能化管理系统”的发明专利,申请号为2019106696669,申请日期为2019年7月24日,申请人为广合科技,发明人为万小亮、巩杰、彭镜辉。截至查询日2023年2月10日,该项专利的案件状态为驳回失效。

2021年9月28日,该专利申请被驳回失效,驳回原因为申请的独立权利要求以及从属权利要求都不具备创造性,同时说明书中没有记载其他任何可以授予专利权的实质性内容。

根据《金证研》北方资本中心研究,截至查询日2023年2月10日,广合科技上述6项被驳回的发明专利申请,原因涉及不具创造性。

由此可见,广合科技不仅授权专利总数及发明专利数量,与四家同行对比中,均“向后看齐”,且历史上,广合科技多项发明专利申请曾因不具创造性遭驳回。

四、财务数据频现不同版本净利润调增超两千万元,审计机构频吃警示函或难勤勉尽责

道虽迩,不行不至。事虽小,不为不成。拟上市企业信息披露应遵守真实、准确、完整、及时、公平五大基本原则。

然而,广合科技的本次申报的招股书与其前次申报的招股书,关于2019年财务数据的披露却屡现“矛盾”。

4.1 关于2019年的多项财务数据,两次上市的招股说明书披露的数据“打架”

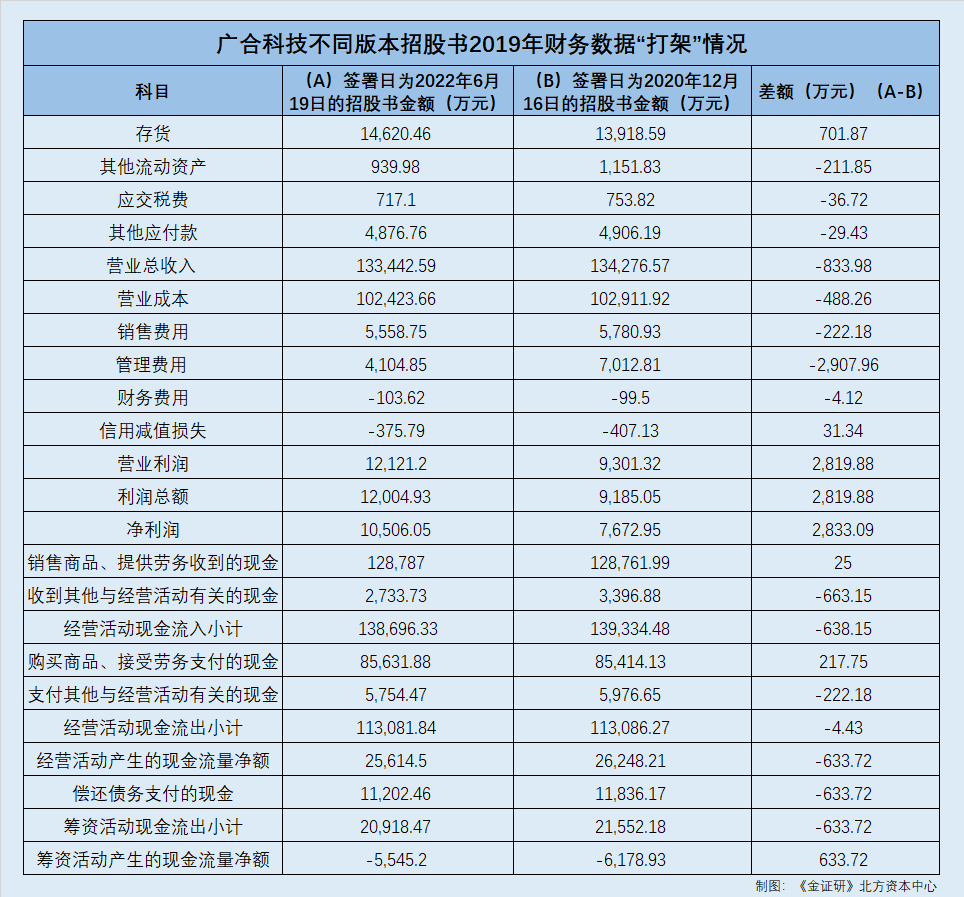

据招股书,2019年年末,广合科技合并资产负债表中的存货为14,620.46万元、其他流动资产为939.98万元、应交税费为717.1万元、其他应付款为4,876.76万元。

2019年,广合科技合并利润表中的营业总收入为13.34亿元、营业成本为10.24亿元、营业利润为1.21亿元、利润总额为1.2亿元、净利润为1.05亿元;销售费用为5,558.75万元、管理费用为4,104.85万元、财务费用为-103.62万元、信用减值损失为-375.79万元。

同期,广合科技合并现金流量表中的销售商品、提供劳务收到的现金为12.88亿元、经营活动现金流入小计为13.87亿元、购买商品、接受劳务支付的现金为8.56亿元、经营活动现金流出小计为11.31亿元、经营活动产生的现金流量净额为2.56亿元、偿还债务支付的现金为1.12亿元、筹资活动现金流出小计为2.09亿元;筹资活动产生的现金流量净额为-5,545.21万元、收到其他与经营活动有关的现金为2,733.73万元、支付其他与经营活动有关的现金5,754.47万元。

然而,广合科技上述2019年的财务数据,却与其前次申报的招股说明书中披露的财务数据“对不上”。

据广合科技签署日期为2020年12月16日的招股书(以下简称“2020年12月招股书”),2019年年末,广合科技合并资产负债表中的存货为13,918.59万元、其他流动资产为1,151.83万元、应交税费为753.82万元、其他应付款为4,906.19万元。

2019年,广合科技合并利润表中的营业总收入为13.43亿元、营业成本为10.29亿元;营业利润为9,301.32万元、利润总额为9,185.05万元、净利润为7,672.95万元;销售费用为5,780.93万元、管理费用为7,012.81万元、财务费用为-99.5万元、信用减值损失为-407.13万元。

2019年,广合科技合并现金流量表中的销售商品、提供劳务收到的现金为12.88亿元、经营活动现金流入小计为13.93亿元、购买商品、接受劳务支付的现金为8.54亿元、经营活动现金流出小计为11.31亿元、经营活动产生的现金流量净额为2.62亿元、偿还债务支付的现金为1.18亿元、筹资活动现金流出小计为2.16亿元;筹资活动产生的现金流量净额为-6,178.93万元、收到其他与经营活动有关的现金为3,396.88万元、支付其他与经营活动有关的现金5,976.65万元。

根据《金证研》北方资本中心研究,广合科技招股书披露的多项财务数据,与其前次上市的招股说明书披露的数据存“出入”,其中,2019年,招股书披露的净利润比2020年12月招股书多2,833.09万元。

需要指出的是,广合科技的会计政策变更等因素,或未对其上述数据打架产生影响。

4.2 会计政策变更及合并范围变化等因素,或未对上述数据“打架”产生影响

据招股书,财政部于2017年颁布了《企业会计准则第14号——收入(修订)》(以下简称“新收入准则”),广合科技经2020年6月22日的第一届董事会第一次会议决议,自2020年1月1日起执行该准则,对会计政策相关内容进行了调整。

另外,广合科技根据首次执行新收入准则的累积影响数,调整其2020年年初留存收益及财务报表其他相关项目金额,未对比较财务报表数据进行调整,仅对广合科技在2020年1月1日尚未完成的合同的累积影响数调整广合科技2020年年初留存收益及财务报表其他相关项目金额。

值得注意的是,执行新收入准则对广合科技2019年度财务报表相关项目或并无影响。

据招股书,财政部于2019年12月发布了《企业会计准则解释第13号》(财会〔2019〕21号)(以下简称“解释第13号”),自2020年1月1日起实施。采用解释第13号未对广合科技的财务状况、经营成果和关联方披露产生重大影响。

另外,财政部于2018年发布了《企业会计准则第21号——租赁(修订)》(以下简称“新租赁准则”),要求在境内外同时上市的企业以及在境外上市并采用国际财务报告准则或企业会计准则编制财务报表的企业,自2019年1月1日起施行,其他执行企业会计准则的企业自2021年1月1日起施行。广合科技自2021年1月1日起执行新租赁准则,对会计政策相关内容进行了调整。

值得注意的是,执行新租赁准则对广合科技2019年度的财务数据并无影响。

此外,2019-2021年及2022年1-6月,广合科技亦未发生重大会计估计变更及重大差错更正。

据招股书,2020年1月1日前后,广合科技收入确认的具体方法,均为广合科技与客户以供应商管理库存(VMI)、准时生产(JIT)方式进行交易的,在客户使用广合科技的产品且双方核对后确认销售收入。除此之外,广合科技在客户签收货物后确认销售收入。

据2020年12月的招股书,2020年1月1日前后,广合科技的收入确认的具体方法均为广合科技与客户以供应商管理库存(VMI)方式进行交易的,在客户使用广合科技的产品且双方核对后确认销售收入。除此之外,广合科技在客户签收货物后确认销售收入。

可见,广合科技比2020年12月招股书与招股书,关于收入确认的方法,仅增加准时生产(JIT)的交易方式,并未发生收入确认具体方法方面的变化,因此,收入确认对广合科技2019年的财务数据或并无影响。

据招股书,广合科技对已划分为持有待售的对联营企业或合营企业的权益性投资,不再符合持有待售资产分类条件的,从被分类为持有待售资产之日起采用权益法进行追溯调整。此外,广合科技按照新租赁准则的规定,对于首次执行日新租赁准则与现行租赁准则的差异追溯调整入2021年年初留存收益。值得注意的是,广合科技未对比较财务报表数据进行调整。

另外,2019年,广合科技纳入财务报表范围的子公司包括广合科技(国际)有限公司及黄石广合精密电路有限公司。东莞广合数控科技有限公司于2021年1月设立,2021年开始纳入合并报表范围。

即是说,广合科技的合并报表范围,或并不影响其2019年财务数据。

换言之,会计政策变更及主要会计估计、会计差错更正、合并范围、收入确认、追溯调整等因素,或并未对广合科技两版招股书数据不一致情形产生影响。

而在财务数据现矛盾的背后,广合科技的审计机构执业“黑历史”频现。

据招股书,此次上市,广合科技的审计机构为致同会计师事务所(以下简称“致同所”)。

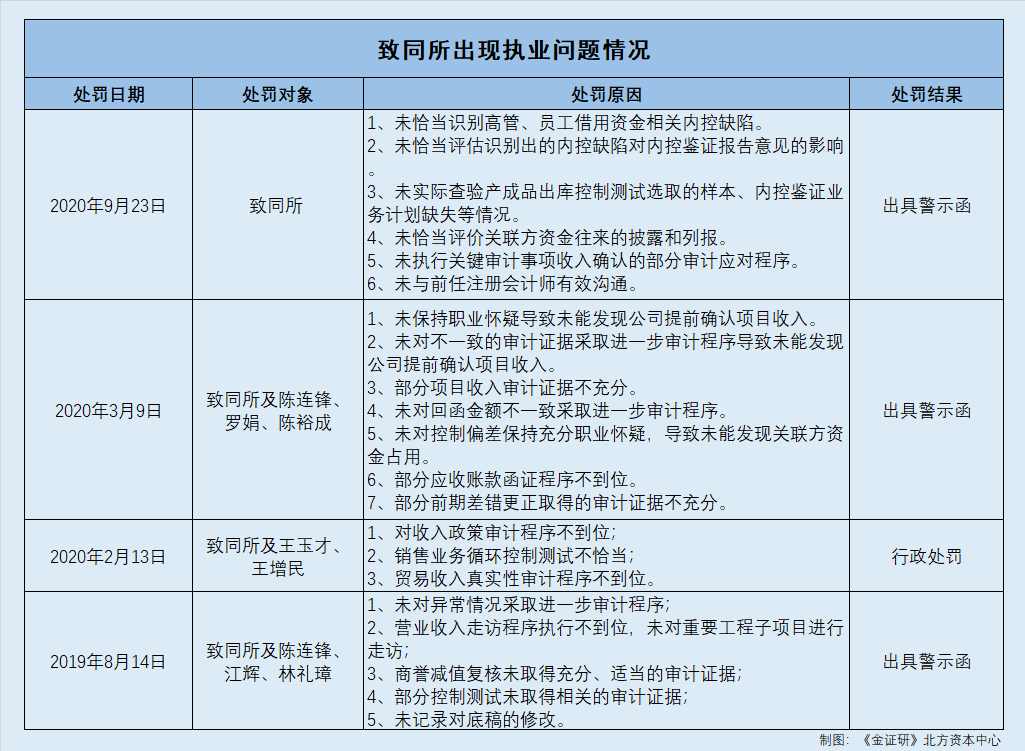

据沪证监决〔2020〕154号文件,2020年9月23日,致同所因在执行厦门雅迅网络股份有限公司,首次公开募股审计项目及内部控制鉴证项目中,存在未恰当识别高管、员工借用资金相关内控缺陷、未恰当识别产成品出库流程相关内控缺陷、未恰当评估识别出的内控缺陷对内控鉴证报告意见的影响、未恰当评价关联方资金往来的披露和列报等问题,而被上海证监局采取出具警示函的行政监督管理措施。

据证监会山西监管局行政处罚决定书〔2020〕1号文件,2020年2月13日,致同所因在对太原化工股份有限公司2014年度财务报表审计时未勤勉尽责,包括对收入政策审计程序不到位、销售业务循环控制测试不恰当、贸易收入真实性审计程序不到位等问题,被山西证监局没收收入60万元,并处以60万元罚款,相关注册会计师被给予警告,并分别处以5万元罚款。

据证监会福建监管局行政监管措施决定书〔2020〕8号文件,2020年3月9日,致同所及其相关注册会计师因在执业的永安林业(集团)股份有限公司(以下简称“永安林业”)2017年、2018年年报审计项目中,存在未保持职业怀疑导致未能发现永安林业提前确认项目收入,未对控制偏差保持充分怀疑,导致未能发现关联方资金占用等问题,而被福建证监局采取出具警示函的监督管理措施。

据证监会福建监管局行政监管措施决定书〔2019〕43号文件,2019年8月14日,致同所因在执行的天广中茂股份有限公司2016年、2017年年报审计项目中,存在未对异常情况采取进一步审计程序,营业收入走访程序执行不到位,未对重要工程子项目进行走访,商誉减值复核未取得充分、适当的审计证据等问题,以及部分控制测试未取得相关的审计证据,商誉减值复核利用专家工作不到位,未记录对底稿的修改等问题,而被福建证监局采取出具警示函的监督管理措施。

也就是说,关于2019年的财务数据,广合科技此次上市的招股书,与其前次申报的招股说明书存在多项数据打架情形,其中净利润被“调增”超两千万元。至此,广合科技的会计基础是否尚显薄弱?而这背后,致同所几度因执业问题“吃”罚单,作为广合科技的审计机构,其能否勤勉尽责?不得而知。

乱花渐欲迷人眼。诸多问题缠身,广合科技本次申报是否能叩响资本市场的大门?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。