《金证研》南方资本中心 冷云/作者 易溪 南江/风控

蚌埠传感谷坐落于蚌埠东部,高铁南站以东1公里,距离蚌埠市区5公里。园区总面积约2,100亩,按照“一谷三园”产业集群总体布局,“三园”即MEMS核心器件产业园、科技孵化园、中央创新园。安徽芯动联科微系统股份有限公司(以下简称“芯动联科”)入驻传感谷,并成为传感谷智能传感器全产业链体系的一环。

发展至今,芯动联科拟冲击资本市场,其靓丽业绩背后,芯动联科的关联销售逐年攀升,其中一家关联方客户截至2022年年底超近一成的MEMS陀螺仪及超三成的MEMS加速度计未销售及研发领用。除此之外,经销商2019-2022年的MEMS陀螺仪仅向芯动联科采购,而蹊跷的是,2021年在北京航空航天大学采购MEMS陀螺的招标中,该经销商与芯动联科参与投标,前者的报价比芯动联科的报价还低,是否具备合理性?另一方面,芯动联科招股书披露的2019年财务数据多处与公开信息对垒,个中现超千万元的差额,信披质量或遭拷问。

莫看江面平如镜,要看水底万丈深。此番芯动联科拟在科创板上市,称其最近三年营收复合增长率超40%,反观其后,报告期内,芯动联科的关联方对芯动联科采购量自2020年起暴增,而截至2022年年底,关联方超近一成的MEMS陀螺仪及超三成的MEMS加速度计未销售及研发领用。

据芯动联科签署日期为2023年1月31日的招股书(以下简称“1月版招股书”)及签署日期为2023年4月20日的招股说明书(以下简称“招股书”),2019-2022年,芯动联科的营业收入分别为7,989.1万元、10,858.45万元、16,609.31万元、22,685.6万元,2020-2022年分别同比增长35.92%、52.96%、36.58%。

2019-2022年,芯动联科的净利润分别为3,792.58万元、5,189.91万元、8,260.51万元、11,660.53万元,2020-2022年分别同比增长36.84%、59.16%、41.16%。

此次芯动联科拟在科创板上市,对于其科创属性定位,芯动联科称其均满足“最近三年累计研发投入占最近三年累计营业收入比例≥5%,或最近三年累计研发投入金额≥6,000万元”、“研发人员数量≥10%”、“形成主营业务收入的发明专利(含国防专利)≥5项”、“最近三年营业收入复合增长率≥20%,或最近一年营业收入金额≥3亿元”的要求。

其中在营业收入指标方面,在招股书中,芯动联科表示,最近三年营业收入分别为10,858.45万元、16,609.31万元、22,685.6万元,复合增长率为44.54%,已超过20%。

业绩增长背后,芯动联科的关联交易情况遭问询。

1.2 关联方客户A,向芯动联科采购惯性传感器的数量自2020年起暴增

据招股书,芯动联科的主要产品为高性能 MEMS 惯性传感器,包括MEMS陀螺仪和MEMS加速度计。

据出具日期为2023年4月20日的关于安徽芯动联科微系统股份有限公司首次公开发行股票并在科创板上市申报文件的审核问询函的回复(以下简称“首轮问询回复”),2018年5月前后,北方电子研究院有限公司(以下简称“北方电子院”)管理的主体与芯动联科始终保持业务联系,既有作为芯动联科的客户,向芯动联科采购MEMS陀螺仪、MEMS加速度计和技术服务;又有作为芯动联科的供应商,为芯动联科提供MEMS晶圆代工及封装服务等。

此外,据1月版招股书及招股书,根据实质重于形式原则,芯动联科将与持股5%以上的股东北方电子院受同一集团控制的企业均认定为关联方,其中包括客户A、客户B、客户J、客户K。

且芯动联科对客户A销售技术服务、产品及材料,对客户B销售产品及技术服务,对客户J销售技术服务,对客户K销售产品。

2019-2022年,芯动联科对客户A、客户B、客户J、客户K合计销售金额分别为654.85万元、1,975.76万元、4,518.75万元、5,092.72万元。前述客户均系芯动联科报告期内的前五客户。

其中,据签署日为2022年12月2日签署的的关于安徽芯动联科微系统股份有限公司首次公开发行股票并在科创板上市申报文件的审核问询函的回复(以下简称“2022年12月首轮问询回复”)及首轮问询回复,2019-2022年,芯动联科向客户A销售陀螺仪的数量分别为162只、2,941只、7,139只、5,945只、6,920只。同期,芯动联科向客户A销售加速度计的数量分别为69只、1,120只、5,482只、2,377只。

经测算,2019-2022年,芯动联科对客户A销售陀螺仪、加速度计的数量合计为2.62万只。

值得注意的是,芯动联科的MEMS陀螺仪和MEMS加速度计的毛利率畸高。

1.3 芯动联科主营业务毛利率畸高,其中惯性传感器的毛利率均在70%以上

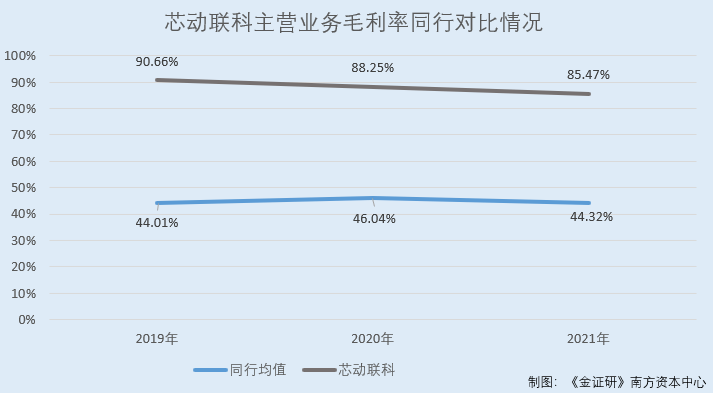

据1月版招股书及招股书,2019-2022年,芯动联科MEMS陀螺仪的毛利率分别为90.57%、89.18%、86.48%、86.5%,MEMS加速度计的毛利率分别为90.98%、82.38%、76.75%、78.71%。同期,芯动联科的主营业务毛利率分别为90.66%、88.25%、85.47%、85.97%。

而芯动联科选取苏州敏芯微电子技术股份有限公司(以下简称“敏芯股份”)、烟台睿创微纳技术股份有限公司(以下简称“睿创微纳”)、北京星网宇达科技股份有限公司(以下简称“星网宇达”)、北京理工导航控制科技股份有限公司(以下简称“理工导航”)等4家公司作为其同行可比公司。

2019-2021年及2022年1-6月,敏芯股份的主营业务毛利率分别为38.62%、35.52%、35%、29.78%;睿创微纳的主营业务毛利率分别为50.42%、63.13%、58.45%、47.26%;星网宇达的主营业务毛利率分别为46.82%、47.52%、46.74%、45.26%;理工导航的主营业务毛利率分别为40.16%、38%、37.07%、37.71%。同期,上述4家同行可比公司的主营业务毛利率的平均数分别为44.01%、46.04%、44.32%、40%。

招股书中,同行可比公司除了星网宇达未显示有主营业务毛利率数据。

可见,2019-2021年,芯动联科的MEMS陀螺仪及MEMS加速度计的毛利率均超过72%,且其主营业务毛利率高于同行及其均值。

此外,芯动联科对客户A销售的MEMS惯性传感器未被完全使用。

1.4 被问询客户A是否为芯动联科囤货,客户A采购的惯性传感器未被完全使用

据出具日期为2023年1月10日的关于安徽芯动联科微系统股份有限公司首次公开发行股票并在科创板上市申请文件第二轮审核问询函之回复报告(以下简称“1月版二轮问询回复”)及出具日为2023年4月20日的关于安徽芯动联科微系统股份有限公司首次公开发行股票并在科创板上市申请文件第二轮审核问询函之回复报告(以下简称“二轮问询回复”),监管层要求芯动联科说明关联方客户A2021年末结存产品领用周期延长的原因及合理性,以及客户A采购芯动联科的产品与在手订单或下游客户需求的匹配情况,结合采购芯动联科产品的后续生产环节及实际消耗、销售情况,进一步说明其是否存在为芯动联科囤货提前确认收入的情形。

对此,芯动联科予以否认,称客户A向芯动联科采购的时点与其自身业务开展情况相匹配,产品从采购到销售的周期与生产、加工周期匹配,不存在为芯动联科囤货提前确认收入的情形。

2019-2022年,客户A完成58只、2,028只、5,015只、9,060只陀螺仪的销售及研发领用,占各期期初结存和各期采购陀螺仪数量之和的比例分别为35.8%、66.6%、61.49%、90.06%。

2019年,客户A采购69只加速度计当期未销售及领用,2020-2022年,客户A分别完成1,181只、2,912只、3,179只加速度计的销售及研发领用,占各期期初结存和各期采购加速度计数量之和的比例分别为99.33%、53.04%、66.85%。

截至2022年年年底,客户A采购芯动联科的产品中尚有1,001只陀螺仪和1,776只加速度计未完成销售,客户A与其下游客户签订的订单覆盖报告期末陀螺仪和加速度计未完成销售数量的比例分别为82.02%和80.24%。

且二轮问询回复显示,截至2023年3月底, 客户A2022年底结存陀螺仪期后三个月已完成 51.65%的销售和研发领用,加速度计期后三个月完成20.55%的销售, 随着客户A生产及研发项目的正常开展,2022年底结存的产品将进一步消耗。

由此可知,截至2022年年末,客户A采购芯动联科的陀螺仪中,未销售及研发领用数量占当期期初结存和采购陀螺仪数量之和的比例为9.94%;客户A采购芯动联科的加速度计中,未销售及研发领用数量占当期期初结存和采购加速度计数量之和的比例为33.15%。

简而言之,芯动联科的MEMS陀螺仪及MEMS加速度计毛利率远高于同行均值,客户A仍向芯动联科采购MEMS陀螺仪及MEMS加速度计,并且采购额逐年增长。不仅如此,客户A对其向芯动联科采购的MEMS陀螺仪及MEMS加速度计未能完全消化,截至2022年末,客户A超近一成的MEMS陀螺仪及超三成的MEMS加速度计未销售及研发领用。

二、经销商累计贡献超亿元收入,却以“低报价”与芯动联科同场竞标最后中标

产品低进高卖,是经销商赚钱的主要方式。然而,2021年,在同一场招标中,芯动联科的主要经销商销售芯动联科产品的报价,却低于芯动联科的子公司销售同类产品的报价。

2.1 阿尔福系芯动联科的主要经销商,2019-2022年累计创收超亿元

据1月版招股书及招股书,2019-2022年,芯动联科的经销商数量分别为3家、4家、3家和3家,其中主要经销商为阿尔福微电子(深圳)有限公司(以下简称“阿尔福”)。

2019-2022年,芯动联科对阿尔福的销售收入合计占芯动联科经销收入的比例分别为96.8%、89.12%、98.53%、98.66%。

即,芯动联科超九成的经销收入均来自于阿尔福,因此阿尔福为芯动联科的主要经销商。

据1月版招股书及招股书,2019-2022年,芯动联科对阿尔福的销售金额分别为3,013.31万元、4,299.04万元、3,543.43万元、2,650.26万元。同期,阿尔福分别为芯动联科的第一大、第一大、第二大、第三大客户。

经《金证研》南方资本中心测算,2019-2022年,芯动联科向阿尔福销售合计达1.35亿元。

可知,主要经销商阿尔福,报告期内为芯动联科创收超亿元。

需要指出的是,芯动联科的实控人曾向阿尔福的实控人借入资金。

2.2 2019年,芯动联科实控人金晓冬与阿尔福实控人周启北存资金拆借

据2022年12月首轮问询回复,2019年2月,芯动联科的实控人金晓冬,向阿尔福的实控人周启北借入20万元,并于当月还清。

同一年,金晓冬实际控制的MEMSLink Corporation与阿尔福的关联方LONGTERN TECHNOLOGY (HK) LIMITED存在资金拆借,金额49万美元。截至首轮问询回复出具日期2022年12月2日,该笔资金拆借双方已结清。

也就是说,阿尔福的实控人周启北,与芯动联科的实控人金晓冬存在资金拆借,关系或“不一般”。

此外,值得一提的是,阿尔福仅向芯动联科采购MEMS惯性传感器相关产品。

2.3 2019-2022年,阿尔福的MEMS惯性传感器相关产品的采购全部来自芯动联科

据2022年12月首轮问询回复及首轮问询回复,报告期内,阿尔福主要向芯动联科采购MEMS惯性传感器相关产品,包括MEMS陀螺仪、MEMS加速度计、MEMS惯性测量单元等。其中,阿尔福仅在2021年采购少量MEMS惯性测量单元,采购金额为0.88万元。

2019-2022年,阿尔福向芯动联科采购MEMS惯性传感器相关产品合计金额,占阿尔福同类业务采购金额的比例均为100%。

换言之,在采购MEMS陀螺仪、MEMS加速度计、MEMS惯性测量单元等MEMS惯性传感器产品方面,阿尔福仅向芯动联科采购。

问题尚未结束。

2.4 2021年同场竞标中,阿尔福销售MEMS陀螺仪的报价低于芯动联科子公司的报价

据工业和信息化部信息,域名“buaa.edu.cn”的拥有者系北京航空航天大学(以下简称“北京航空航天大学官网”)。

据北京航空航天大学官网,发布日期为2021年7月30日的北京航空航天大学电子信息工程学院MEMS陀螺采购比价结果显示,北京航空航天大学拟采购MEMS陀螺。对于产品MEMS陀螺,芯动联科的全资子公司北京芯动致远微电子技术有限公司(以下简称“芯动致远”)的报价为9.85万元,北京云燕长空科技有限公司报价为9.29万元、阿尔福报价为8.85万元。此次采购的确定供应商为阿尔福,成交价格为8.85万元。

需要补充的是,据招股书,芯动联科的全资子公司芯动致远主要从事MEMS传感器产品相关的研发设计工作。

即,2021年,在北京航空航天大学采购MEMS陀螺的招标中,经销商阿尔福与芯动联科参与投标,前者的报价比芯动联科的报价还低,是否具备合理性?

不仅如此,报告期内,芯动联科的经销价格多高于直销价格,经销毛利率高于直销毛利率。

2.5 芯动联科的经销价格多高于直销价格,经销毛利率高于直销毛利率

据2022年12月首轮问询回复及首轮问询回复,芯动联科表示,2019-2022年内,芯动联科的经销价格多高于直销价格,主要原因系芯动联科向主要经销商阿尔福销售的部分产品为性能更好、环境适应性更强的产品。

2019-2022年,芯动联科的陀螺仪的经销毛利率分别为93.81%、91.57%、87.69%、87.79%,陀螺仪的直销毛利率分别为88.58%、87.31%、86.14%、86.29%。

同期,加速度计的经销毛利率分别为93.7%、90.68%、80.7%、82.1%,加速度计的直销毛利率分别为79.69%、70.79%、74.97%、78.6%。

不难看出,2019-2022年,芯动联科向经销商销售陀螺仪和加速度计的毛利率,均大于向直销客户销售陀螺仪及加速度计的毛利率。

对此,芯动联科解释称,芯动联科主要经销商阿尔福的终端客户对产品性能要求较高,芯动联科需要为其提供精度较高的产品。由于芯动联科精度较高的产品毛利率相对较高,芯动联科向阿尔福的销售毛利率被整体提升。

由上可知,阿尔福系芯动联科的主要经销商,需要说明的是,芯动联科的实控人金晓冬曾向阿尔福的实控人周启北拆入资金,双方关系或“不一般”。不仅如此,芯动联科的经销商价格多高于直销价格,经销毛利率高于直销毛利率。至此,主要经销商阿尔福对外销售芯动联科的产品,其提供的报价却低于芯动联科子公司的报价是否合理?而芯动联科与经销商在上述招标中,销售的产品均系芯动联科的MEMS陀螺仪,两者同场竞标,价格存差异且最终中标方系经销商阿尔福,个中两者对于报价是否知悉?或该打上问号。

信息披露的可信度对保护投资者权益的重要性不言而喻。然而芯动联科招股书披露的2019年财务数据与公开信息对比出现多处矛盾,芯动联科的财务数据真实性几何?

3.1 量子基金转让其所持有的芯动联科股权,产权交易中心对此出具交易凭证

据招股书,2020年8月24日,芯动联科召开董事会作出决议,同意安徽省量子科学产业发展基金有限公司(以下简称“量子基金”)将持有的芯动联科300万元注册资本额,以每1元注册资本额对应15.0167元的价格转让给安徽和壮高新技术成果基金合伙企业(有限合伙)(以下简称“安徽和壮”)。

随后,2020年8月26日,量子基金与安徽和壮在安徽省产权交易中心签署《产权交易合同》,对本次股权转让在安徽省产权交易中心的公开挂牌价格等进行了确认。同日,安徽省产权交易中心出具了交易凭证。

经《金证研》南方资本中心测算,此次交易,量子基金与安徽和壮以4,505.01万元成交。

值得注意的是,在上述股权转让事项中,安徽省产权交易中心披露芯动联科的财务数据,与芯动联科招股书披露的数据矛盾。

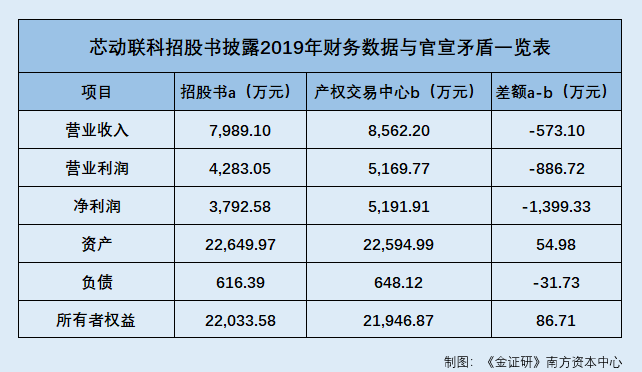

3.2 招股书披露2019年财务数据与产权交易中心数据矛盾,最大差额超千万元

据全国产权行业信息化综合服务平台(以下简称“产权交易中心”)信息,2020年8月26日,量子基金以4,505万元转让安徽北方芯动联科微系统技术有限公司(芯动联科前身,以下简称“芯动有限”)1.5038%股权。

通过对比转让方名称、成交日期、成交金额可知,全国产权行业信息化综合服务平台披露的芯动联科股权转让事项,即为前述量子基金向安徽和壮转让芯动联科股权事项。

另外,产权交易中心数据显示,2019年,芯动有限的营业收入为8,562.2万元,营业利润为5,169.77万元,净利润为5,191.91万元。2019年末,芯动有限的资产为22,594.99万元,负债为648.12万元,所有者权益为21,946.87万元。需要说明的是,上述数据已经过大华会计师事务所(特殊普通合伙)审计。

另一方面,据1月版招股书,2019年,芯动联科的营业收入为7,989.1万元,营业利润为4,283.05万元,净利润为3,792.58万元。2019年末,芯动联科的资产为22,649.97万元,负债为616.39万元、所有者权益为22,033.58万元。

可见,经《金证研》南方资本中心测算,招股书披露2019年芯动联科的营收、营业利润、净利润,均少于产权交易中心所披数据,分别相差573.1万元、886.72万元、1,399.33万元。另外,招股书披露2019年末芯动联科的资产及所有者权益均多于产权交易中心所披数据,分别相差54.98万元、86.71万元。招股书披露2019年末芯动联科的负债少于产权交易中心所披数据,相差31.73万元。

需要说明的是,芯动联科的合并范围、会计政策及估计变更、会计差错更正等,或并未影响上述数据“打架”。

3.3 合并范围、会计政策及估计变更、会计差错更正,或并不影响数据“打架”

据1月版招股书及招股书,2019年3月,芯动联科设立Moving Star Limited,并将其纳入合并财务报表范围。之后,2020-2022年,芯动联科并未发生合并范围变更的情况。

此外,芯动联科自2019年1月1日起执行财政部于2017年修订的《企业会计准则第22号——金融工具确认和计量》《企业会计准则第23号——金融资产转移》《企业会计准则第24号——套期会计》和《企业会计准则第37号——金融工具列报》(以下简称“新金融工具准则”)。芯动联科自2019年6月起执行《企业会计准则第7号——非货币性资产交换》、《企业会计准则第12号——债务重组》,自2020年1月1日起执行财政部2017年修订的《企业会计准则第14号——收入》以及自2021年1月1日起执行财政部2018年修订的《企业会计准则第21号——租赁》。上述会计政策变更未涉及2019年营收、营业利润、净利润以及2019年末资产、负债、所有者权益。

2019-2022年,芯动联科无会计估计变更事项及会计差错更正情况。

即会计政策变更、会计差错调整、合并范围变更等因素,或未对上述数据产生影响。基于此情形,芯动联科披露的2019年营业收入、营业利润、净利润,以及2019年末资产、负债、所有者权益,均与产权交易中心所披数据“不一致”。并且,招股书中数据与产权交易中心所披数据之间的差额超千万元。至此,芯动联科的信息披露质量能否得到保证?

假作真时真亦假,真作假时假亦真。面对上述种种问题,芯动联科能否取信于投资者?尚待考察。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。