《金证研》南方资本中心 若一/作者 易溪 南江 汀鹭/风控

回顾历史,2013年,李增榜夫妇共同创立深圳好博窗控技术股份有限公司(以下简称“好博窗控”)的前身。深耕于门窗五金行业十年,好博窗控计划在深交所主板上市。股权方面,李增榜夫妇合计持有好博窗控94.58%的股份,为好博窗控的共同控制人。

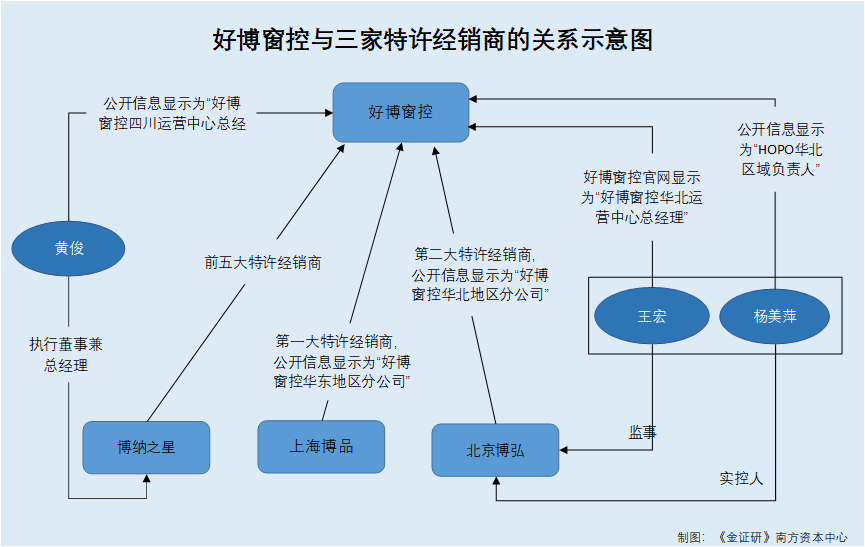

近三年,好博窗控采取以性价比优势抢占市场的销售策略,同时毛利率走低。然而,2023年以来,下游行业“降温”,好博窗控盈利空间或承压。值得注意的是,好博窗控与三家前五大特许经销商现经营混淆异象。与此同时,好博窗控多家特许经销商交易期间社保缴纳人数为0人,超六千万元交易真实性存疑。

一、毛利率走低背后或上演“以价换量”,下游行业“降温”成长能力或承压

对于一家企业而言,市场占有率是衡量其在一个行业竞争优势的重要指标,高市场占有率体现了企业的实力。而好博窗控的主营产品市占率却落后同行可比公司。

1.1 属于门窗五金行业营收不足8亿元,同行坚朗五金同类产品营收超30亿元

据好博窗控签署日期为2023年6月21日的招股说明书(以下简称“招股书”),门窗五金属于建筑五金行业的一个具体品类,而好博窗控属于门窗五金领域。其次,好博窗控的主营业务为系统门窗控制装置,该装置属于门窗配件,由一套五金组件组成。

据招股书,好博窗控的主营业务收入由门窗控制装置、STORO系统门窗解决方案产品和智能化系统门窗控制产品构成。2020-2022年主营业务收入分别为4.58亿元、6.67亿元、7.99亿元。

此外,好博窗控选取的同行业可比公司为广东坚朗五金制品股份有限公司(以下简称“坚朗五金”)。其依据为国内上市公司中尚无与公司经营范围完全相同的可比公司,选取与好博窗控在业务特点上有一定相似性的同行业上市公司。

据坚朗五金2022年年度报告,坚朗五金主要从事中高端建筑五金系统及建筑构配件等相关产品的研发、生产和销售。2021-2022年,坚朗五金营业收入分别为88.07亿元、76.48亿元,其中门窗五金系统产品的营业收入分别为41.75亿元、35.55亿元,占营业收入的比重分别为47.4%、46.49%。

以上可知,好博窗控所属行业为建筑五金行业下的门窗五金类,其主营业务为门窗五金产品,而坚朗五金所属行业也是建筑五金行业,且坚朗五金2021年及2022年门窗五金产品营业收入占营收的比重均接近五成,故好博窗控与坚朗五金在门窗五金业务上具有可比性。

1.2 2021年好博窗控门窗五金的市占率不足1%,明显低于同行坚朗五金

据开源证券2022年6月20日发布的关于坚朗五金的报告,门窗五金市场规模由房屋新建对门窗五金需求和房屋修缮对门窗五金的需求组成,2021年,房屋新建需求市场规模为480.54亿元,房屋修缮需求的市场规模为235.03亿元。

以上可见,2021年门窗五金行业的市场规模为715.57亿元,2021年好博窗控的主营业务收入为6.67亿元,2021年坚朗五金门窗五金产品的营业收入为41.75亿元。

经测算,2021年好博窗控在门窗五金行业的市场占有率为0.93%,而2021年坚朗五金在门窗五金行业的市场占有率为5.83%。

不难看出,2021年,好博窗控的市占率或不足1%,相较于其同行可比公司坚朗五金在门窗五金市场5.83%的市占率来说,明显偏低。

将目光聚焦于好博窗控产品销售价格与销量的变动趋势。

1.3 近三年窗纱一体产品毛利率走低,销量上升售价却下跌或上演“以价换量”

据招股书,好博窗控主要产品包括门窗控制装置、STORO系统门窗解决方案产品和智能化门窗控制产品三大类。

2020-2022年,门窗控制装置的销售收入分别为4.25亿元、6.05亿元、7.28亿元,占主营业务收入的比例均超过90%,是好博窗控主营业务收入的主要来源。

报告期内,好博窗控门窗控制装置按照不同的启闭方式及内外组件划分为内开内倒、窗纱一体、执手、悬挂外开、平开门等类别的产品。其中,窗纱一体产品的主要组件为铰链、传动壳和锁杆锁座。

2020-2022年,铰链的销售收入分别为7,153.01万元、9,564.36万元、11,904.75万元;销售数量分别为245.79万件、335.15万件、442.74万件;销售单价分别为29.1元/件、28.54元/件、26.89元/件;

2020-2022年,传动壳的销售收入分别为4,700.63万元、6,186.67万元、6,295.11万元;销售数量分别为275.55万件、379.43万件、447.21万件;销售单价分别为17.06元/件、16.3元/件、14.08元/件。

2020-2022年,锁杆锁座的销售收入分别为2,396.78万元、3,159.22万元、3,417.32万销售数量分别为812.21万件、1,130.37万件、1,490.82万件,销售单价分别为2.95元/件、2.79元/件、2.29元/件。

2020-2022年,好博窗控执手产品的销售收入和销售数量快速增长,各期销售收入分别为5,283.23万元、8,085.54万元、9,916.3万元;销售数量分别为205.25万件、360.3万件、501.83万件;销售单价分别为25.74元/件、22.44元/件、19.76元/件。

可见,窗纱一体的三个产品及执手产品在报告期内销售收入和销售数量均快速增长,而销售单价均却逐年下降。

对此,据招股书,好博窗控解释称,窗纱一体产品是其较早研发并持续进行技术创新、技术方案较为成熟的产品,凭借技术方案优势、产品品质、品牌影响力等,销售收入在报告期内稳步增长。

同时,好博窗控自主研发的无基座执手、抑菌执手等产品满足了不同消费者对于执手美观性及功能性的需求,具有一定的市场竞争力,销售收入在报告期内稳步提升。但由于窗纱一体产品和执手产品,在市场上较为成熟并且竞争较为激烈。因此,上述两个产品的平均销售单价在报告期内有所下降。

值得一提的是,窗纱一体产品的毛利率在报告期内整体呈现下降趋势,或因降价销售所致。

据招股书,2020-2022年,窗纱一体产品毛利率分别为21.79%、20.88%和17.19%,呈下降趋势。

对此,好博窗控表示,窗纱一体是其主要产品,也是毛利的第二大来源,同时也是市场竞争最为激烈的产品,针对该类产品,好博窗控的销售策略为利用研发效率和规模效应,以较高的性价比优势抢占市场。好博窗控不断优化该产品的生产工艺和生产技术,使得该产品单位成本逐年降低,但由于市场竞争激烈,产品销售单价也逐年降低致使产品毛利逐年降低。

可见,报告期内,好博窗控窗纱一体、执手产品的销售收入、销售数量快速增长。对此,好博窗控声称由于技术研发和创新等,上述两类产品在市场上具备了竞争优势。然而,上述两类产品的销售价格却因“市场竞争激烈”逐年下降。好博窗控是否存在通过降价销售的手段来促销,以此扩大营收增长?

雪上加霜的是,2023年以来,好博窗控的下游行业或“降温”。

1.3 2023年1-8月,国内房地产开发投资、施工面积、销售面积均出现下滑

据招股书,好博窗控的下游客户主要为门窗厂,好博窗控的产品终端主要应用于新建住宅的门窗安装、存量住宅的二次装修换窗以及自建房的新装门窗等。

显然,好博窗控的产品市场需求与房地产行业息息相关。

据国家统计局数据,2023年1-8月份,全国房地产开发投资7.69万亿元,同比下降8.8%,其中,住宅投资5.84万亿元,下降8%;房地产开发企业房屋施工面积80.64亿平方米,同比下降7.1%,其中,住宅施工面积56.78亿平方米,下降7.3%;房屋新开工面积6.39亿平方米,下降24.4%,其中,住宅新开工面积4.66亿平方米,下降24.7%。

2023年1-8月,商品房销售面积7.39亿平方米,同比下降7.1%,其中住宅销售面积下降5.5%。商品房销售额7.82万亿元,下降3.2%,其中住宅销售额下降1.5%。

由上可知,好博窗控的门窗五金产品的终端需求受到房地产市场的影响,而2023年1-8月,国内房地产开发投资增速、房屋施工面积、商品房销售面积及销售额增速,均出现负增长。

而门窗五金市场竞争日益激烈,加之2023年以来下游房地产行业“降温”,好博窗控“以价换量”的销售策略能否长久?不得而知。

深入研究发现,好博窗控多家特许经销商现“零人”异象。

二、特许经销商或缺乏交易能力,好博窗控超6,000万元销售额真实性存疑

经销模式下,企业通过经销商的市场渠道和信息优势有利地扩大品牌影响力和销售额。反观好博窗控,其多家特许经销商于交易期间社保缴纳人数为0人,交易真实性或该“打上问号”。

2.1 好博窗控自称从多方面选择和培育特许经销商,已建立了经销商管理制度

据招股书,好博窗控采用直销和经销相结合的销售模式,销售渠道包括直销、特许经销商、一般贸易商等。

其中,特许经销商模式下,好博窗控称其选择和培育特许经销商,综合考虑其市场开拓、销售服务、合规经营、品牌意识、资金实力等方面,并借助特许经销商的本地化服务优势,实现对经销区域内门窗厂的产品和技术输出。

另外,好博窗控表示,其已建立了经销商管理制度,对特许经销商和一般贸易商进行规范和管理。此外,如果好博窗控及经销商的管理及服务水平的提升无法跟上好博窗控业务发展的速度,也将对好博窗控品牌形象和经营业绩造成不利影响。

简言之,特许经销商模式是好博窗控的销售模式之一,好博窗控自称已建立了经销商管理制度,从多个维度指标选择和培育特许经销商。

《金证研》南方资本中心研究发现,好博窗控的特许经销商,于交易期间或存在零人异象。

2.2 “零人”特许经销商湖北博锦成立当年即合作,累计贡献超六千万元收入

据招股书,湖北博锦窗控有限公司(以下简称“湖北博锦”)于2018年成立,当年成为好博窗控的特许经销商。

2021-2022年,湖北博锦分别系好博窗控的第四、第三大客户,好博窗控对湖北博锦的销售额分别为2,251.81万元、4,247.83万元。

经计算,2021-2022年,好博窗控对湖北博锦的累计销售额为6,499.64万元。

据市场监督管理局数据,2018-2022年,湖北博锦的社保缴纳人数均为0人截至查询日2023年11月23日,湖北博锦股东包括徐小龙、胡汇、胡容荣。

据公开信息,除了湖北博锦外,徐小龙、胡汇、胡容荣在外持股的公司包括湖北博亿窗控技术有限公司(以下简称“湖北博亿”)、上海比时特门窗有限公司(以下简称“比时特”)。

据市场监督管理局数据,湖北博亿于2023年9月11日设立。而于2004年设立的比时特,2019-2021年的社保缴纳人数均为0人,2022年社保缴纳人数为7人。

由此可知,湖北博锦成立当年即成为好博窗控的经销商,且湖北博锦成立至今各年社保缴纳人数均为0人,其关联公司2019-2021年社保缴纳人数亦为0人,至2022年也仅有7人。在此情况下,湖北博锦是否能够撑起逾六千万元的交易额?

不止于此,好博窗控报告期内新增的特许经销商,亦存在社保缴纳人数为0人的情形。

2.3 报告期内新增特许经销商银川德玛斯、博宁建材,社保缴纳人数均为0人

据招股书,银川德玛斯门窗有限公司(以下简称“银川德玛斯”)和内蒙古博宁建材有限公司(以下简称“博宁建材”)为报告期内新增的特许经销商。

据市场监督管理局数据,银川德玛斯成立于2018年3月21日,2018-2022年,其的社保缴纳人数均为0人。截至查询日2023年11月2日,银川德玛斯由周曙光持有全部股权。

据公开信息,除银川德玛斯外,周曙光未持有其他公司股权。

据市场监督管理局数据,博宁建材成立于2022年6月16日,2022年博宁建材的社保缴纳人数为0人。截至查询日2023年11月23日,博宁建材由杨健健、戴敬分别持股51%、49%。

据公开信息,除博宁建材外,戴敬未持有其他公司股权,杨健健还曾持有佛山市洛诗特门窗有限公司(以下简称“洛诗特”)的股权。

据市场监督管理局信息,洛诗特于2021年4月26日成立,2021-2022年社保缴纳人数均为0人。

即好博窗控报告期内新增的经销商银川德玛斯、博宁建材,社保缴纳人数均为0人的情形。

简而言之,好博窗控自称已建立经销商管理制度,从多个维度指标选择和培育特许经销商。然而,三家特许经销商于交易期间均现社保缴纳人数为0人异象,其所称经销商管理制度,是否是“摆设”?

特殊经销商问题并未结束。

三、多家特许经销商合计贡献超三成营收,与好博窗控现经营混淆异象或系“自家人”

经营业绩是直观反映由企业经营活动而带来的整体财务状况与经营成果。报告期内,好博窗控过半数营业收入来自特许经销商模式。研究发现,好博窗控与多家特许经销商或关系匪浅。

3.1 过半销售收入来自特许经销商模式,三家特许经销商即贡献超三成营收

上文提及,好博窗控的销售模式包括直销、经销。其中,经销模式分为特许经销商和一般贸易商。

据招股书,2020-2022年,好博窗控直销模式的下的销售收入分别为1.75亿元、2.49亿元、2.99亿元,占主营业务收入的比例分别为38.26%、37.4%、37.47%;特许经销模式下销售收入分别为2.7亿元、3.78亿元、4.52亿元,占比分别为58.97%、56.66%、56.59%。

可知,报告期内,好博窗控过半销售收入来自特许经销商模式。

值得一提的是,据招股书,2020-2022年,好博窗控的前五大客户均为特许经销商,未见直销客户“身影”。

其中,2020-2022年,上海博品建材有限公司(以下简称“上海博品”)均系好博窗控的第一大客户。好博窗控对上海博品销售金额分别为1.05亿元、1.3亿元、1.4亿元,占当期营收比重分别为22.91%、19.51%、17.49%。

2020-2022年,北京博弘建材有限公司(以下简称“北京博弘”)均系好博窗控的第二大客户。好博窗控对北京博弘销售金额分别为4,220.86万元、9,384.77万元、10,402.37万元,占当期营收比重分别为9.2%、14.05%、13%。

2020-2022年,成都市博纳之星商贸有限公司(以下简称“博纳之星”)分别系好博窗控第三、第三、第四大客户。好博窗控对博纳之星销售金额分别为2,918.74万元、3,861.21万元、4,013.21万元,占当期营收比重分别为6.36%、5.78%、5.02%。

经测算,2020-2022年,上述三家特许经销商为好博窗控合计贡献收入,占好博窗控营业收入的比例为38.47%、39.34%、35.51%。

可见,报告期内,上述三家特许经销商为好博窗控合计贡献超三成营收。

研究发现,好博窗控与上述特许经销商或关系匪浅。

3.2 上海博品与北京博弘均自称隶属于好博窗控,或分别使用好博窗控商标、官网对外宣传

据招聘平台公开信息,截至查询日2023年9月18日,上海博品的公司介绍内容显示,其隶属于深圳好博华东上海分公司,是好博窗控在华东区域的上海分公司。

然而,截至查询日2023年11月23日,上述信息已经变更为“上海博品隶属于深圳好博华东上海分公司,是好博窗控在华东区域的战略合作伙伴”。与此同时,上海博品在招聘平台使用的头像为红色字样的“HOPO”。

据招股书,“HOPO”为好博窗控的专有商标。“http://www.hopo.com.cn/”为好博窗控的官方网站(以下简称“好博窗控官网”)。

据好博窗控官网,好博窗控的公司LOGO即是红色字样的“HOPO”。

可见,上海博品在该招聘平台上使用的头像图片,即是好博窗控的专有商标“HOPO”。

据招聘平台公开信息,截至查询日2023年11月23日,北京博弘在其公司介绍内容中表示,其隶属于好博窗控。在另一招聘平台,北京博弘附上的“公司官网”链接点击后便跳转至好博窗控官网。

可见,北京博弘在招聘平台上自称系好博窗控旗下公司,并使用好博窗控官网为其宣传。

不仅如此,北京博弘、博纳之星的股东与好博窗控颇有渊源。

3.3 北京博弘、博纳之星的股东,或以好博窗控区域经理身份参加活动

据市场监督管理局信息,自成立日2016年08月02日至查询日2023年11月23日,杨美萍持有北京博弘60%股权并任执行董事、经理及法定代表人;王宏持有北京博弘40%股权并任监事。

据成都厚德智成企业管理有限公司(以下简称“厚德智成”)微信公众平台2021年6月17日的公开信息,2021年6月,HOPO华北区域负责人杨美萍邀请厚德智成的曾老师对北京博弘的销售部门进行培训。2021年6月4日,曾老师与北京好博总经理王宏举行会议。

据好博窗控官网2023年4月19日的公开信息,2023年4月17日,王宏以好博窗控华北运营中心总经理的身份与好博窗控总经理王广彦一同出席活动。

不难发现,北京博弘的股东兼监事王宏和好博窗控提及的“好博窗控华北运营中心总经理”王宏或为同一人。

据市场监督管理局公开信息,自成立日2016年5月17日至查询日2023年11月23日,黄俊担任博纳之星执行董事兼总经理。

据成都市东森美居家居有限公司官网2022年12月10日的公开信息,黄俊以好博窗控四川运营中心总经理的身份与好博窗控总经理王广彦一同到英皇岛门窗工厂考察交流、并指导工作。

不难发现,博纳之星的执行董事兼总经理黄俊和英皇岛门窗提及的“好博窗控四川运营中心总经理”黄俊或为同一人。

由上可见,报告期内,好博窗控过半销售收入来自特许经销商模式。其中,三家特许经销商上海博品、北京博弘、博纳之星合计为好博窗控贡献超三成收入。需要指出的是,上海博品和北京博弘于招聘平台分别以好博窗控华东、华北分公司自居,并分别使用好博窗控商标、官网为其宣传。

不仅如此,好博窗控还将北京博弘的股东及监事王宏称为好博窗控华北运营中心总经理,而公开信息也显示博纳之星的执行董事兼总经理黄俊为好博窗控四川运营中心总经理。在此情况下,上海博品、北京博弘和博纳之星是否为好博窗控“自家人”?存疑待解。

打铁还需自身硬。在上述重重问题下,好博窗控上市之路能否一帆风顺?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。