《金证研》南方资本中心-财报解读 泊楠/作者 南枝/风控

新“国九条”明确,大力推动中长期资金入市,持续壮大长期投资力量,且提出大力发展权益类公募基金,大幅提升权益类基金占比。近年来,公募基金不仅在规模上持续扩张,其在增强资本市场稳定性、提升投资者信心方面扮演的“角色”同样重要。早前,平安基金管理有限公司(以下简称“平安基金”)董事长罗春风提出“先固收后权益”的策略。

而后2016年1月起,肖宇鹏担任平安基金的总经理,继续执行“先固收后收益”的策略,还曾表示,权益基金的发展采取“一切以投资业绩出发”的策略、坚持“持有人利益优先”的原则。而平安基金发展至今,其权益类基金的规模占比截至2023年已不足7%,但固收类产品的规模则占大部分,其尚在运作的权益类产品中在过去两年多数获负回报。

此外,平安基金旗下的权益类产品中,主要管理权益类产品的基金经理“一拖多”。2022年以来,平安基金旗下亏损的权益类基金数量占比均过半,合计收取超9亿元管理费。在总经理肖宇鹏的带领下,平安基金或陷“基金公司赚钱投资者不赚钱”的“怪圈”,其“先固收后收益”策略能否完全实现或可“窥见一二”,总经理的管理能力及公司治理能力或值得关注。

一、先固收后权益策略下固收类产品“一条腿走路”,权益产品规模多年或“原地踏步”

2016年,肖宇鹏“接棒”罗春风上任平安大华基金管理有限公司(以下简称“平安大华基金”)的总经理,2018年10月25日,平安大华基金正式更名为平安基金。

在总经理肖宇鹏带领下,平安基金的“先固收后权益”策略的实施或“原地踏步”,其权益类产品除了发行速度减缓外,尚在运作的产品中在过去两年多数获负回报,且主要管理权益类基金的基金经理“一拖多”现象频现。

1.1 总经理肖宇鹏称延续“先固收后权益”策略,权益类产品规模占比却下滑至不足7%

2019年,平安基金总经理肖宇鹏曾公开表示“2015年底,有了前期专户业务的经验积累,本着发展建设公司资产管理核心竞争力的目标,在罗春风董事长的带领下,公司决定将业务重心放回到公募上来,我们确定了‘先固收后权益’的策略。”

值得注意的是,2022-2023年,平安基金旗下权益类基金的发行速度明显放缓,且权益类基金的规模占比在下降,且平安基金旗下的固收类基金规模占比“占大头”。

据东方财富Choice数据截至2024年7月31日的可得数据,在发行数量方面,2022-2023年,平安基金旗下新成立的权益类基金分别约为8只、8只,少于2021年发行的约22只;分类来看,2021-2023年,平安基金旗下新成立的股票型基金分别约为10只、2只、4只,新成立的混合型基金分别约为12只、6只、4只。

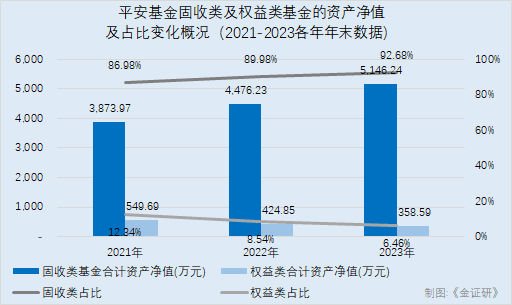

截至2021-2023年各年末,平安基金旗下权益类基金资产净值合计分别约为549.69亿元、424.85亿元、358.59亿元,约占平安基金旗下所有基金资产净值的12.34%、8.54%、6.46%;平安基金旗下固收类基金的资产净值合计分别为3,873.97亿元、4,476.23亿元、5,146.24亿元,约占平安基金旗下所有基金资产净值的86.98%、89.98%、92.68%。

截至2021-2023年各年末,全市场权益类基金约占所有基金资产净值合计的33.95%、27.75%、23.49%。

换言之,早年,平安基金董事长确定了“先固收后权益”的策略,随着布局固收类产品线的推进,重心也会放在权益类产品。2016年起,肖宇鹏担任平安基金的总经理,而后经过了近10年发展,从基金规模角度看,平安基金旗下的权益类产品或是“配角”,固收类基金仍“占大头”。且近三年来,平安基金旗下权益类基金规模占比低于全市场的权益类基金规模占比。

在肖宇鹏带领下,平安基金的“先固收后收益”策略,是否在“先固收”这一阶段中“原地踏步”?或该“打上问号”。

1.2 权益类产品连续两年逾八成回报率告负,2024年以来超七成权益类产品获得负回报

除了基金规模“停滞不前”,平安基金权益产品的收益同样值得关注。

据东方财富Choice数据截至2024年7月31日的可得数据,2021年,平安基金旗下回报率数据可得的基金约有153只,其中权益类基金约有71只,回报率告负的权益类产品约有19只,约占71只权益类基金的26.76%。

据东方财富Choice数据截至2024年7月31日的可得数据,2022年,平安基金旗下收益率数据可得的基金约有178只,其中权益类基金约有79只,获得负回报率的权益类产品约有75只,约占79只权益类基金的94.94%。分类来看,同年,平安基金旗下收益率数据可得的股票型基金约有29只,其中约有28只股基获得负回报率;混合型基金约有49只,约有47只获得负回报率。

2023年,平安基金旗下收益率数据可得的基金约有192只,其中权益类基金约有87只,其中约有74只获得负回报率,约占87只权益类基金的85.06%。同期,平安基金旗下获得负回报率的权益类基金,包括约27只股票型基金,约占33只数据可得的股票型基金的81.82%;另外获得负收益的混合型基金约47只,约占数据可得的53只混合型基金的88.68%。

此外,2024年以来,平安基金旗下的权益类基金或逾七成回报率告负。

据东方财富Choice数据截至2024年7月31日的可得数据,截至2024年7月31日,平安基金旗下共有206只产品尚在运作,其中96只为权益类产品,在此96只权益类产品中,共有75只在2024年内获得负回报,占平安基金旗下所有权益类基金的比例为78.13%。其中,平安基金旗下在2024年内获得负回报的权益类基金中,约有29只为股票型基金,约占彼时平安基金旗下全部股票型基金数量的72.5%;约有46只为混合型基金,约占彼时平安基金旗下全部混合型基金数量的83.64%。

简言之,在2022年、2023年以及2024年1-7月这三个期间内,平安基金旗下的权益类产品多数获得了负回报率。

1.3 多名基金经理“一拖多”,6名基金经理各管理5只或以上权益类产品

对于公募基金公司而言,其旗下的基金经理在基金产品的运作过程中扮演着重要角色,负责指挥基金产品整体的运作,在投资决策、风险管理等方面起重要作用。

2021年,平安基金总经理肖宇鹏曾表示“平安基金得益于平安集团的战略支持,在资产配置的战略规划、人才队伍和组合投资规模等方面又‘先人一步’,建立了一支中西合璧、买方卖方融合的投研团队,具备丰富的大类资产配置实战经验和基金研究经验。”

然而,平安基金旗下有多位基金经理“一拖多”,其中不乏主要管理权益类产品的基金经理。

据东方财富Choice数据截至2024年7月31日的可得数据,平安基金旗下大约有45名基金经理尚在管理产品。

其中,按证监会基金类型分类来看,对尚在运作的基金进行统计(同一基金由多名基金经理管理的,分开计数),平安基金旗下的基金经理中,刘洁倩、李严、翁欣、王仁增、钱晶分别管理14只、12只、8只、6只、6只股票型基金;黄维、神爱前分别管理7只、6只混合型基金;张文平、李瑾懿、张恒、田元强、苏宁、唐煜、张璐、段玮婧、欧阳亮、高勇标、罗薇、刘晓兰分别管理9只、9只、9只、8只、8只、8只、7只、7只、7只、6只、5只、5只债券型基金;高莺管理10只FOF。

上述数据可看出,截至2024年7月31日,平安基金旗下尚在管理基金产品的45名基金经理中,共有20名管理5只或5只以上的基金。其中这20名基金经理中,又有7名基金经理管理5只或5只以上权益类产品。

简言之,2016年,肖宇鹏正式上任平安基金的总经理,继续执行“先固收后收益”的策略,而平安基金或存在基金经理“一拖多”、权益类产品回报率大面积告负等情况。

二、权益类产品大面积亏损,总经理“一切以投资业绩出发”策略或成空话

回溯历史,2021年,平安基金的总经理肖宇鹏曾表示,“在公司(平安基金)的业务规划中,权益基金的发展采取‘一切以投资业绩出发’的策略、坚持‘持有人利益优先’的原则。这个策略和原则得到了平安集团和公司董事会的认同和支持。”

然而,无论是2022年还是2023年,平安基金旗下的权益类基金均发生了大面积亏损,亏损额度分别达到了121.11亿元及72.6亿元,两年合计收取的管理费或超过9亿元,平安基金或面临“基金公司赚钱但投资者不赚钱”的窘境。

2.1 旗下76只权益类产品两年合计亏损194.72亿元,共收取超过9亿元管理费

从盈亏角度看,近年来平安基金旗下的权益类产品多数发生亏损。

据东方财富Choice数据截至2024年7月31日的可得数据,平安基金旗下于2022年内亏损的75只权益类基金,亏损额合计约为121.11亿元,其中股票型基金亏损约39.4亿元,混合型基金亏损约81.71亿元。

此外,平安基金旗下于2023年内亏损的约76只权益类基金,合计亏损额约为72.6亿元,其中股票型基金亏损约28.62亿元,混合型基金亏损约43.98亿元。

值得注意的是,平安基金旗下在2022年及2023年发生了巨额亏损的权益类基金,合计收取了超过9亿元的管理费。

据东方财富Choice数据截至2024年7月31日的可得数据,2022年,平安基金旗下的亏损权益类基金收取的管理费约为4.99亿元,约占全部权益类基金收取的5.07亿元管理费的98.41%;2023年,平安基金旗下亏损的权益类基金收取的管理费约为4.09亿元,占全部权益类基金收取的约4.21亿元管理费的97.23%

分类来看,2022年,平安基金旗下的亏损权益类基金中,亏损的股票型基金收取管理费约3,618.25万元,占全部股票型基金收取的约3,627.94万元管理费的99.73%;亏损的混合型基金收取管理费4.63亿元,占全部混合型基金合计收取的约4.64亿元管理费的99.88%。

2023年,平安基金旗下的亏损权益类基金中,亏损的股票型基金收取管理费约3,712.62万元,占全部股票型基金合计收取的约3,745.59万元管理费的99.12%;亏损的混合型基金收取管理费约3.72亿元,占全部混合型基金收入的约3.78亿元管理费的98.45%。

也就是说,在2022年及2023年,平安基金旗下的权益类基金中多数亏损,两年合计收取超9亿元的管理费。

2.2 旗下10只权益类产品连续两年亏损,在两年内分别合计收取数百万元甚至数千万元管理费

具体来看,平安基金的权益类产品中,有4只股票型基金在2022年及2023年连续两年获得低于-10%的回报率,且分别合计收取超过300万元的管理费;混合型基金中,则有6只在2022年及2023年连续获得低于-10%的回报率,且分别合计收取超过4,000万元的管理费。

据东方财富Choice数据截至2024年7月31日的可得数据,平安基金旗下的约4只股票型基金,即平安中证光伏产业指数A、新能车ETF、医疗创新ETF、平安沪深300指数量化增强A。

回报率方面,上述4只股票型基金在2022年内获得的回报率分别为-18.67%、-28.43%、-29.2%、-17.49%,在2023年内获得的回报率分别为-33.34%、-27.8%、-22.68%、-12.7%。管理费方面,上述4只股票型基金在2022年内收取的管理费分别为211.64万元、907.71万元、413.85万元、324.31万元,在2023年内收取的管理费分别为182.52万元、798.82万元、576.88万元、414.15万元。

经测算,2022-2023年内,平安中证光伏产业指数A、新能车ETF、医疗创新ETF、平安沪深300指数量化增强A该4只股票型基金,两年各自合计收取的管理费分别为394.17万元、1,706.52万元、990.73万元、738.47万元。

混合型基金方面,同样据东方财富Choice数据截至2024年7月31日的可得数据,平安基金旗下的6只混合型基金,即平安转型创新混合A、平安研究睿选混合A、平安优质企业混合A、平安品质优选混合A、平安低碳经济混合A、平安策略先锋混合。

回报率方面,上述6只股票型基金在2022年内获得的回报率分别为-19.25% -24.96%、-25.94%、-12.79%、-14%、-18.65%;在2023年内获得的回报率分别为-20.95%、-26.36%、-12.55%、-22.96%、-16.63%、-21.42%。管理费方面,上述6只混合型基金在2022年内收取的管理费分别为2,643.38万元、3,207.91万元、3,516.15万元、3,284.62万元、3,857.52万元、4,920.86万元;在2023年内收取的管理费分别为2,083.82万元、2,228.73万元、2,335.35万元、2,726.98万元、3,101.52万元、4,390.38万元。

经测算,平安基金旗下的6只混合型基金,即平安转型创新混合A、平安研究睿选混合A、平安优质企业混合A、平安品质优选混合A、平安低碳经济混合A、平安策略先锋混合,在2022-2023年内各自合计收取的管理费分别为4,727.2万元、5,436.64万元、5,851.5万元、6,011.59万元、6,959.05万元、9,311.24万元。

也就是说,总经理肖宇鹏曾于2021年表示“权益基金的发展采取‘一切以投资业绩出发’的策略、坚持‘持有人利益优先’的原则”,但综合上述情形而言,在2022年及2023年,平安基金旗下权益类产品在大面积亏损的同时,或分别合计收取数百万元甚至数千万元的管理费。

此外,早在2015年前已确定“先固收后权益”策略的平安基金,在该策略执行近10年后,其旗下固收类产品的规模仍占所有基金规模的“大头”。另外,平安基金旗下的多位主要管理权益类产品的基金经理,“一拖多”管理多只基金。在2016年出任平安基金总经理的肖宇鹏,其是否带领平安基金“一条腿”走“固收”这条路?而从产品规模缩水的权益基金来看,“先固收后权益”的战略是否难以实现,或值得关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。