《金证研》美股资本组 无涯/作者 洪力/编审

美国东部时间4月22日下午1点,Luckin Coffee Inc.(瑞幸咖啡股份有限公司,以下简称“瑞幸咖啡”)正式向美国证券交易委员会(the U.S. Securities and Exchange Commission,SEC)提交了招股说明书,“匆忙”冲击美股,令多方意外不已。

据悉,瑞幸咖啡意欲在纳达克斯交易所上市,拟最高募得1亿美元,每股发行价格为0.000002美元。

这回赴美IPO,也再次将这匹成立不足两年,已“多轮融资、急速扩张、巨额亏损”而为业界人士津津乐道的“独角兽”再次推上风口浪尖。

但瑞幸咖啡诞生之初搭建的红筹架构,就似乎显露了其早已瞄准海外资本市场的意图。

2017年6月,Lucky Coffee Inc.在英属开曼群岛注册成立,同年9月更名为Luckin Coffee Inc.,是瑞幸咖啡的离岸控股公司;2017年6月,Lucky Coffee Inc.在英属维尔京群岛注册成立,同年12月更名为Luckin Coffee Investment Inc.,是瑞幸咖啡的全资子公司和中间控股公司以便融资。

还是2017年6月,Lucky Coffee (China) Limited在中国香港注册成立,同年10月更名为Luckin Coffee (Hong Kong) Limited(以下简称“香港瑞幸”),是瑞幸咖啡的孙公司。

2017年10月、12月及2018年3月,香港瑞幸接连成立了北京瑞幸咖啡有限公司、天津瑞幸咖啡有限公司和瑞幸咖啡(中国)有限公司,陆续开始在中国大陆经营业务。

如此“紧锣密鼓”地搭建红筹架构后,2018年7月,瑞幸咖啡宣布完成了它的A轮融资2亿美元,投资方来自大钲资本、愉悦资本、君联资本和新加坡政府投资公司(GIC),融后估值约10亿美元。同年12月,瑞幸咖啡又完成了B轮融资2亿美元,投资方新添了愉悦资本和中金公司,融后估值约22亿美元。

而今年4月,瑞幸咖啡又喜获B+轮融资1.5亿美元,投资方来自贝莱德集团(BlackRock),融后估值约29亿美元。

那么这些筹来的资金,都被用来做什么了呢?用来“烧”。

事实上,瑞幸咖啡的业务模式决定了不得不“烧钱”,而它主要将钱“烧”在了三个方面:扩张门店、推广营销和补贴顾客。

目前,瑞幸咖啡董事长为时年49岁的陆正耀先生,神州租车创始人及原CEO,同时他也为第一大股东持股比例30.53%;CEO为时年41岁的钱治亚,神州租车原首席运营官,持股比例19.68%;其他主要股东还包括了Mayer投资基金、百年资本、愉悦资本等。

据招股书披露,截止2019年3月31日,瑞幸咖啡已在中国28个城市开设直营店铺2,370家,服务顾客达1.68亿人次,2018年整年销售咖啡约9,000万杯,成为国内第二大连锁咖啡品牌。

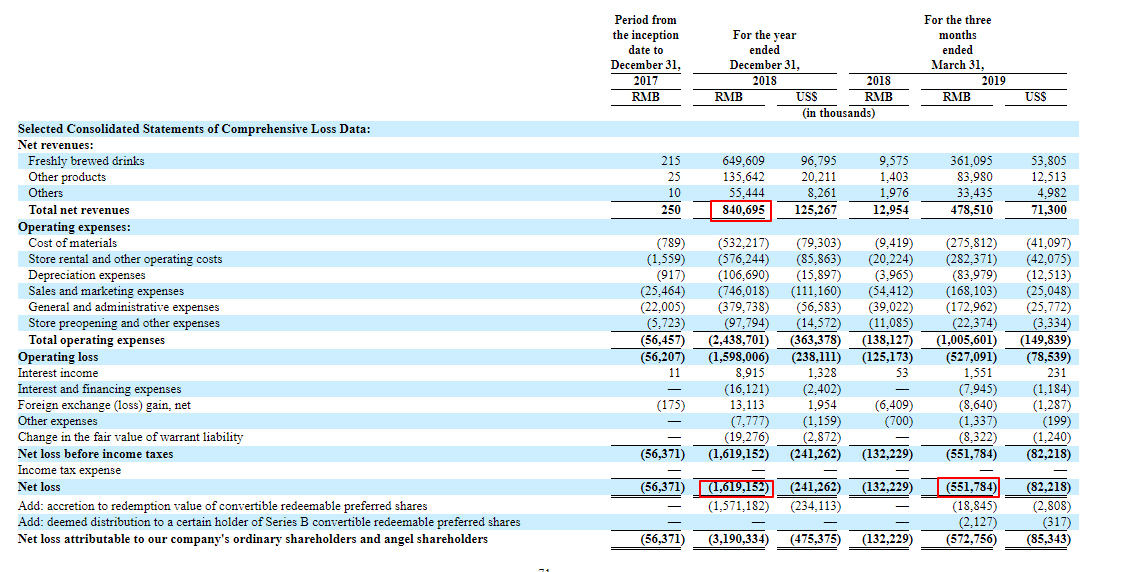

而截止2018年12月31日,瑞幸咖啡实现营收8.41亿元,亏损16.19亿元,累计亏损达22.27 亿元。

一直处于亏损状态的“尴尬”境地的瑞幸咖啡,并没有停止快速扩张的一贯战略。

在今年1月初的发布会上,瑞幸咖啡创始人兼CEO钱治亚曾宣布将在2019年新增门店2,500家,并在年底超越业内标杆星巴克,成为中国咖啡连锁品牌第一。

未来3-5年内,瑞幸咖啡表示将继续贯彻其营销尤其是补贴政策,不考虑盈利而已扩大市场占有率为主要目的,但在招股书中它也坦承其亏损状态可能会是一个经营风险之一。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。