《金证研》南方资本中心 正则/作者 欢笙 映蔚/风控

8月25日证监会披露,孩子王儿童用品股份有限公司(以下简称“孩子王”)首次公开发行股票的注册申请获得证监会批复,而孩子王却预测其2021 年上半年净利润“走滑坡”,其中预测营收较上年同期增长9.2%至19.61%,净利润较上年同期下降13.18%至7.15%,引来市场关注。

反观其身后,孩子王不仅市占率不足1%、主要收入来源母婴商品毛利率下滑的另一面,其营收、净利增速双双放缓。此番上市,孩子王拟投入逾15亿元用于扩充300家门店,而孩子王却面临线下销售收入逐年下滑、门店店均收入走低、门店坪效收入连续两年下滑的窘境。此外,孩子王独立性显隐忧,其不仅与实控人控制的企业曾共用会议室、通信地址,孩子王子公司还与实控人之子控制企业业务或存重叠,涉嫌同业竞争。另一方面,孩子王收到的行政处罚众多,其中曾踩雷食品安全问题、消防隐患问题,而且孩子王APP曾存在侵害用户权益行为,令人唏嘘。

一、市占率或不足1%营收净利增速放缓,母婴商品销售毛利率下滑

作为一家母婴童商品零售及增值服务的企业,2020年,孩子王的营收、净利润增速双双放缓。

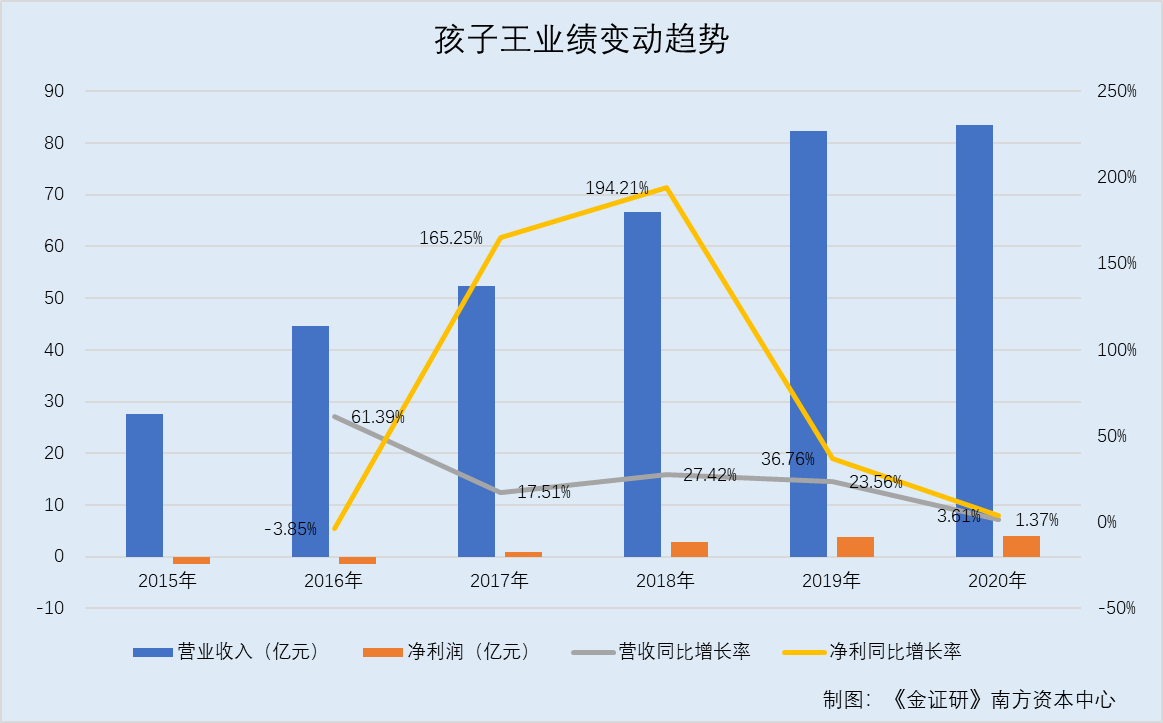

据同花顺iFinD数据,2015-2020年,孩子王营业收入分别为27.6亿元、44.55亿元、52.35亿元、66.71亿元、82.43亿元、83.55亿元,2016-2020年分别同比增长61.39%、17.51%、27.42%、23.56%、1.37%。

2015-2020年,孩子王净利润分别为-1.38亿元、-1.44亿元、0.94亿元、2.76亿元、3.77亿元、3.91亿元,2016-2020年分别同比增长-3.85%、165.25%、194.21%、36.76%、3.61%。

可见,孩子王的净利润在2017-2018年经历了高速增长后,2019-2020年增速有所回落,至2020年增速跌至3.61%。且2020年,孩子王的营收增速也下滑。

值得一提的是,孩子王已连续三年未分红。

据2021年6月29日签署的招股书(以下简称“招股书”),2018-2020年,孩子王现金分红均为0元。

此外,报告期内,即2018-2020年,孩子王市占率或不足1%。

据公开数据,2012-2019年,中国母婴市场规模分别为12,376亿元、13,967亿元、15,980亿元、18,320亿元、21,015亿元、23,613亿元、26,593亿元、29,919亿元。2020年,中国母婴市场规模预测为32,518亿元。

据招股书,孩子王主要从事母婴童商品零售及增值服务。

2018-2020年,孩子王主营业务收入分别为66.1亿元、81.52亿元、82.8亿元。

若市占率按照主营业务收入占所处行业市场规模的比重来表示,则2018-2019年,孩子王的市占率或分别为0.25%、0.27%,2020年孩子王的市占率预计或为0.25%。

不仅如此,孩子王主营业收毛利率逐年下滑。

据招股书,2018-2020年,孩子王母婴商品销售收入占主营业务收入的比重分别为93.07%、90.91%、 89.21%,系其主要收入来源。

而2018-2020年,孩子王母婴商品毛利率分别为25.5%、23.78%、22.82%,逐年下滑。

可见,报告期内,孩子王不仅市占率不足1%,且主要收入来源母婴商品毛利率下滑的另一面,其营收、净利增速双双放缓。

不止如此,中国零售行业线下门店景气度或下降,孩子王线下门店表现或并不“给力”。

二、购物中心品牌门店关店数量多于开店数量,母婴行业可比公司门店净增数量告负

近年来,中国一、二线城市购物中心关店数量上升,空置率走高。在此情况下,2020年,孩子王母婴行业可比公司门店净增数量告负。

据招股书,孩子王以线下门店和线上平台为主要销售渠道,所有门店均为直营连锁,并在其总部建立采购中心集中采购,根据运营需要统一销售、配送至各地子公司管理的直营门店。

截至2020年末,孩子王已在20个省(市)开设了434家实体门店,并主要集中在大型综合购物中心内,平均单店面积约2,500平米(最大单店面积超过7,000平米)。

据公开信息,2018-2019年及2020年上半年,中国典型21城5万㎡以上购物中心整体业态开关店比分别为1.12、0.98、0.71。

即自2019年起,中国一、二线城市5万㎡以上购物中心关店数量多于开店数量,品牌门店发展处于收缩状态。

值得注意的是,儿童亲子业态的线下门店的表现或也不乐观。

据公开信息,2018-2019年及2020年上半年,中国典型21城5万㎡以上购物中心儿童亲子品牌开关店比分别为1.21、1.12、0.67。

2019年,尽管儿童亲子品牌门店仍处于扩张状态,但开关店比相较于2018年有所降低。

事实上,孩子王的同行业可比公司中,多个公司的线下业务均受到影响。

据公开信息,华润万家、永辉超市、步步高、高鑫零售等27家超市企业,2019年共新开1,533家门店,至少同时关闭门店501家。

据招股书,孩子王选取的同行业可比公司分别为上海爱婴室商务服务股份有限公司(以下简称“爱婴室”)、成都红旗连锁股份有限公司(以下简称“红旗连锁”)、步步高商业连锁股份有限公司(以下简称“步步高”)、中百控股集团股份有限公司(以下简称“中百集团”)、新华都购物广场股份有限公司(以下简称“新华都”)、北京华联综合超市股份有限公司(以下简称“华联综超”)、永辉超市股份有限公司(以下简称“永辉超市”)。

其中,同行业上市公司中从事母婴行业相关业务的公司仅有爱婴室,而其他6家为用百货类、食品类商品销售的零售行业上市公司。

据新华都2019-2020年年报,2019年,新华都无新增门店,2019年新华都关闭或处置租赁合同到期的门店6家,长期亏损且经过调整后仍扭亏无望的门店50家。2020年,新华都无新增门店。因合同到期,关闭位于闽南区的超市店2家、位于闽东区的百货店1家。

据爱婴室2019-2020年年报,2019年,爱婴室全年新开门店73家,关闭门店17家,全年净增56家。2020年,爱婴室全年新开门店33家,闭店40家,全年减少7家门店。

据中百集团2020年年报,2020年,中百集团全年新开门店195家,闭店109家。

据华联综超2020年年报,2020年华联综超全年新开门店14家,闭店6家。闭店原因为经营亏损、业主解约、商圈调整。

据永辉超市2020年年报,2020年永辉超市全年实现新开Bravo门店114家以及新签约门店95家,闭店8家。

可见,自2019年起,一二线城市购物中心品牌门店关店数量比开店数量还多,发展处于“收缩状态”,且2019年,尽管儿童亲子品牌门店仍处于扩张状态,但开关店比相较于2018年有所降低。或受零售行业线下门店发展遇冷的影响,孩子王部分从事母婴行业相关业务的可比公司2020年新开门店或也面临“开倒车”的窘境。

2020年,孩子王线下门店收入占主营业务收入的比重超九成。然而孩子王线下门店面临收入增长乏力的窘境,其销售收入连续两年下滑。

据招股书,报告期内,孩子王主要通过线下直营门店和线上渠道向目标用户群体销售食品、衣物品、易耗品、耐用品等多个品类。

2018-2020年,孩子王直营门店的营收分别为62.48亿元、76.03亿元、75.3亿元,占同期主营业务收入的比重分别为94.53%、93.27%、90.94%。

可见,孩子王的主营业务收入主要来源于线下直营门店。

而按产品来分,孩子王最主要的收入来源来自母婴商品的销售。

据第二轮问询回复,2017-2020年,孩子王母婴商品的线下销售收入分别为41.88亿元、42.69亿元、41.35亿元、30.17亿元,2018-2020年分别同比增长1.94%、-3.14%、-27.02%。

经《金证研》南方资本中心研究发现,孩子王门店的单店营收逐年下滑。

据招股书,2018-2020年,孩子王门店的店均收入分别为2,414.92万元、2,152.03万元、1,732.81万元,2019-2020年门店店均收入分别同比增长-10.89%、-19.48%。

值得关注的是,2020年,在孩子王营收前五大门店中,有四家的营收增速为负。

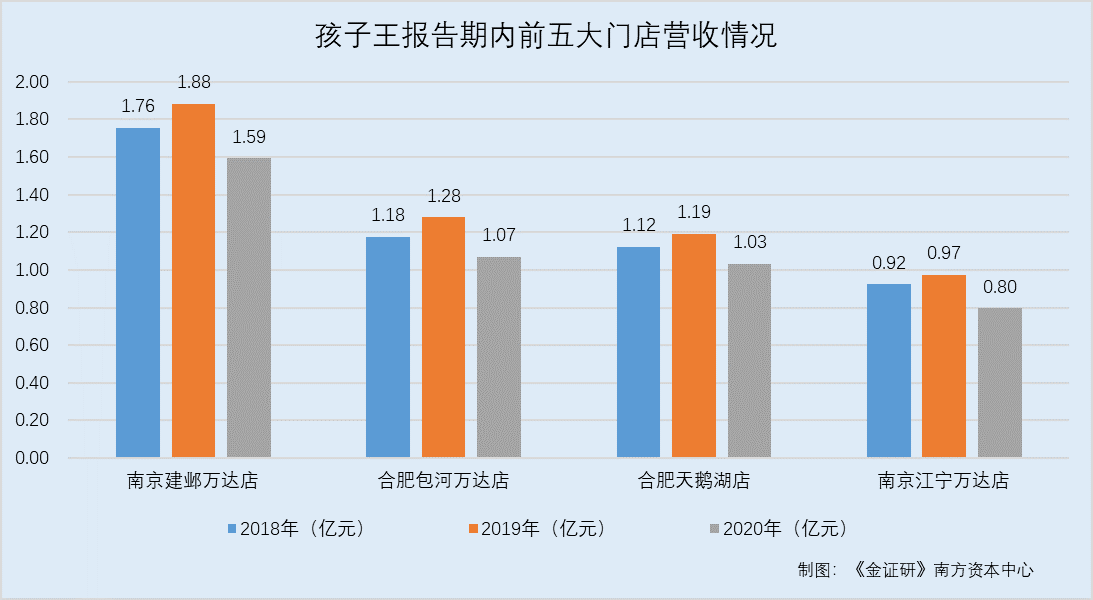

据招股书,2018-2020年,南京建邺万达店、合肥包河万达店、合肥天鹅湖店、南京江宁万达店,均上榜孩子王前五大门店。

据招股书,2018-2020年,南京建邺万达店的营收分别为1.76亿元、1.88亿元、1.59亿元,2019-2020分别同比增长7.08%、-15.32%;合肥包河万达店的营收分别为1.18亿元、1.28亿元、1.07亿元,2019-2020年分别同比增长8.78%、-16.33%;合肥天鹅湖店的营收分别为1.12亿元、1.19亿元、1.03亿元,2019-2020年分别同比增长6.10%、-13.37%;南京江宁万达店的营收分别为0.92亿元、0.97亿元、0.8亿元,2019-2020年分别同比增长5.35%、-18.09%。

值得一提的是,孩子王经营24个月以上门店、经营24个月以内门店,门店店均收入均逐年下滑。

此外,据招股书,按照门店“累计营业月数长短”分层统计, 2018-2020年,孩子王经营24个月以内的门店店均收入分别为917.54万元、692.28万元、640.14万元,2019-2020年分别同比增长-24.55%、-7.53%。

2018-2020年,孩子王经营24个月以上的门店(经营 24-48个月及经营 48个月以上)店均收入分别为3,217.09万元、3,174.55万元、2,507.14万元,2019-2020年分别同比增长-1.32%、-21.02%。

由上述情形可见,报告期内,即2018-2020年,孩子王线下门店经营情况或不容乐观,其不仅总销售收入逐年下滑,且前五门店的店均收入“开倒车”。除此之外,孩子王无论经营2年内还是2年以上的门店,收入增速也陷入“疲态”,连续两年告负。

在此情形下,孩子王拟投资超15亿元用于建设线下门店的问题,同样值得关注。

四、门店坪效收入连续两年下滑,反募资15亿元扩充300家直营门店

早在2014年,孩子王就曾经开启快速扩张模式,大力新增线下门店,同期其经营性净现金流及净利润均告负。然而报告期内,即2018-2020年,孩子王门店坪效收入逐年下滑,店均收入也“开倒车”,此番上市其扩充300家门店背后,孩子王预测新建门店坪效收入或是2020年新开店坪效4.38倍,孩子王对其募投项目的盈利预测“底气何来”?

尽管面临线下销售收入负增长、单店营收下滑等问题,孩子王仍“加码”投资线下门店。

据招股书,本次上市,孩子王拟募集24.49亿元,其中15.32亿元用于“全渠道零售终端建设项目”,投资金额占比62.57%。

据招股书“全渠道零售终端建设项目”的项目具体建设内容,孩子王拟在3年内,在22个省(市)开设300家直营门店,预计新增开店面积70.12万平方米。

据招股书,截至2020年底,孩子王现有门店数量为434家,现有门店面积为109.33万平方米。

也就是说,孩子王上述募投项目预计新开设的门店数量,占其已有门店数量的比例高达69.12%;预计新增开店面积,占已有门店面积的比例为64.14%。

事实上,孩子王的门店坪效收入也在逐年走低。

根据《连锁经营零售企业全渠道经营关键指标》公告,“坪效”是衡量连锁经营零售企业的全渠道运营关键指标。

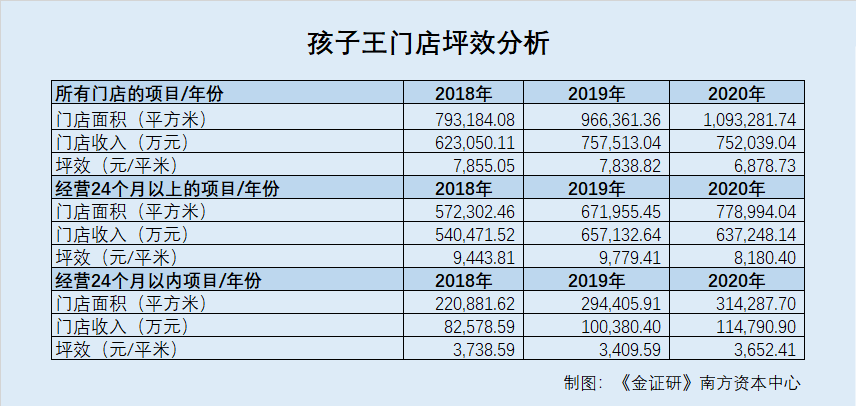

据招股书,2018-2020年,孩子王门店的店均收入分别为2,414.92万元、2,152.03万元、1,732.81万元,坪效收入分别为7,855.05元/平方米、7,838.82元/平方米、6,878.73元/平方米。

2018-2020年,孩子王经营24个月以内的门店坪效分别为3,738.59元/平米、3,409.59元/平米、3,652.41元/平米;经营24个月以上的门店坪效分别为9,443.81元/平米、9,779.41元/平米、8,180.4元/平米。

上述情形或表明,倘若按累计营业月数长短来细分门店,相较于2018年,孩子王2020年经营24个月以内及以上的门店坪效收入,均呈下滑趋势。

值得一提的是,此次募投项目新增门店的预测收入或“注水”。

据招股书,孩子王“全渠道零售终端建设项目”建成后,预计实现112.19亿元,净利润5.02亿元,而该项目预计新增门店面积为70.12万平方米。

即由此测算,该项目建成后,新增门店的坪效收入或为15,998.8元/平方米。

经《金证研》南方资本中心研究发现,孩子王2020年新开店(经营24个月以内)坪效收入为3,652.41元/平米,同期所有门店的平均坪效收入为6,878.73元/平方米。而此番募投项目新增门店的坪效收入或为15,998.8元/平方米,则预计新建门店的坪效收入或是2020年新开店坪效4.38倍,同时或是所有门店坪效均值的2.33倍。在此情况下,孩子王新开门店实现营收及净利润的预测,是否过于乐观?坪效收入以倍数增长,盈利预测是否存在“注水”的嫌疑?

不仅如此,据招股书披露的新增销售收入及门店数量测算,“全渠道零售终端建设项目”建成后,孩子王新建门店的店均收入或为3,739.5万元。

而招股书显示,2018-2020年,孩子王门店的店均收入分别为2,414.92万元、2,152.03万元、1,732.81万元,均未超过上述的3千多万元。

且招股书显示,2020年,孩子王营业收入在7,500万元以上的门店有6家,营业收入在5,000-7,500万元的门店有7家,营业收入在2,500-5,000万元的门店有83家。即2020年,孩子王营业收入在2,500万元以上的门店有96家。

也就是说,无论是从坪效收入还是店均收入来看,孩子王预计实现的新增销售收入等指标是否虚高?此番募资扩充门店数量,是否显得“莽态”?该项募投项目是否存在“放卫星”的嫌疑?不得而知。

实际上,2014年,孩子王就曾“开启”快速扩张模式。

据2016年年报,2014-2016年,孩子王净利润分别为-0.89亿元、-1.38亿元、-1.44亿元,同期,孩子王经营活动产生的现金流量净额也均为负数。

对此,孩子王表示,因为其近年来加大了全国布局的力度,实施“快速扩张战略”,显著增加了新开门店数量,于2014-2016年分别新开24家、47家、67家门店,产生了较多的前期费用投入,且新开门店经营时间较短,尚未达到成熟门店的盈利水平。

这意味着,距离2016已过去四年多,上述2014-2016年新开的门店是否已达到成熟门店的盈利水平?而基于其门店坪效收入的情况,此番上市扩充300家线下门店,孩子王将如何应对新增产能消化问题所带来的压力?而募投项目建成后,其盈利预测又能否达到预期?或该“打上问号”。

五、股东大会曾两度在实控人控制的企业会议室进行,独立性或难保证

上市公司应当具有完整的业务体系和直接面向市场独立经营的能力,而孩子王与其实控人控制的企业曾共用会议室、通信地址,独立性存疑。

其中,孩子王的通信地址与实控人控制的企业,存在共用情况。

据市场监督管理局公开信息,2018-2020年,孩子王企业通信地址在均为“南京市麒麟科技创新园智汇路300号”;2018-2020年,企业电子邮箱为yan.xu@haiziwang.com。

2018年,孩子王的企业联系电话为02583163700;2019-2020年,孩子王企业联系电话为02585353951。

据招股书,孩子王的控股股东为江苏博思达企业信息咨询有限公司,实际控制人为汪建国。

据招股书,截至2021年6月29日,孩子王的注册地址及主要生产经营地为“南京市麒麟科技创新园智汇路300号”。

据招股书,五星控股集团有限公司(以下简称“五星控股”),是孩子王实控人汪建国控制的企业,注册地址为南京市麒麟科技创新园智汇路300号。

上述问题或是“冰山一角”。孩子王2018年的第一次临时股东大会,在实控人控制的企业五星控股的会议室中进行。

据市场监督管理局数据,2018年3月20日,五星控股的地址(住所地址、经营场所、驻在地址),由“南京市中山东路311—2号”变更为“南京市麒麟科技创新园智汇路300号”。

也就是说,上市企业应与控股股东、实控人及其关联人保持独立性,具有完整的业务体系和直接面向市场独立经营的能力。然而2018年3月20日后,孩子王的实控人控制的企业五星控股通信地址,却与孩子王重叠,令人费解。

事实上,在地址变更之前,孩子王两次股东大会曾在五星控股的会议室中进行。

据孩子王新三板《2018年第一次临时股东大会决议公告》,2018年,孩子王第一次临时股东大会于2018年2月12日在“南京市中山东路311-2号五星控股大厦5楼503会议室”召开。

据孩子王新三板《孩子王2017年第二次临时股东大会通知公告》,孩子王2017年第二次临时股东大会在2017年3月16日,会议的登记地址为南京市中山东路311-2号五星控股大厦5楼503会议室。

据五星控股官网,五星控股是一家涉足现代服务业连锁、农村电商、智能家居、金融、投资等多个业务领域,并进行专业化经营的多元化投资集团;现有“汇通达”、“孩子王”、“好享家”等品牌。五星控股的地址为中国南京中山东路311-2号五星控股大厦。

也即是说,五星控股是一家专业化经营的多元化投资集团,那么孩子王与其先后共用会议室、通信地址。面对上述情形,孩子王独立性该如何保证?孩子王又是否“背靠大树好乘凉”?均不得而知。

六、子公司自主研发软件形成销售收入超两千万元,零星销售说法现疑云

值得一提的是,2019年,孩子王销售自主研发软件形成的收入超两千万元,然而孩子王却在招股书另一处表示为“零星销售”,令人困惑。

据招股书,上海童渠信息技术有限公司(以下简称“上海童渠”)是孩子王的全资子公司,主要从事软件开发、销售以及为孩子王线上业务平台提供运营服务。

招股书显示,截至2021年3月末,孩子王及子公司共拥有软件著作权84个,作品著作权7个。

其中,上海童渠的软件著作权包括“童渠孩子王APP(Android版)”、“童渠孩子王APP(IOS版)”、“童渠孩子王微商城应用软件”、“童渠合作伙伴商家管理平台”等,取得方式均为原始取得。

且招股书显示,上海童渠主要负责公司各类软件及平台系统的开发,凭借在零售行业的经验优势、数字化系统研发优势以及软件著作权优势等,上海童渠零星销售了自主研发的软件产品,形成软件收入。

然而据招股书,上海童渠的软件产品合计形成了2,274.2万元的销售收入,包括了“童渠订单管理软件V1.0”、“童渠云货架软件V1.0”、“童渠全渠道商务配送管理软件V2.0”、“童渠物流计费软件V1.0”、“童渠仓储配送管理软件V1.0”,“童渠数字化运营软件”、“童渠单据追踪管理软件V1.0”、“童渠承运商管理软件V1.0”、“全渠道门店运营APP软件V1.0”、“互动活动系统软件V1.0”、“商品租赁系统V2.0”、“童渠星保理平台软件V1.0”,合计12款软件。

值得一提的是,上述形成收入的软件产品所对应的软件著作权,均系由上海童渠原始取得。

也就是说,子公司上海童渠自主研发软件产品并形成销售收入,2019年金额达2,274.2万元。而招股书却披露上海童渠零星销售了自主研发的软件产品,情况相悖,令人费解。

而上述表述或为了“避嫌”,经《金证研》南方资本中心研究发现,孩子王子公司上海童渠与关联方主营业务或存重叠。

关于子公司上海童渠的问题尚未结束。值得注意的是,孩子王子公司上海童渠与实控人之子控制的企业业务均涉及软件开发、线上业务平台提供运营服务,业务或存重叠,涉嫌同业竞争。

据招股书,江苏创纪云网络科技有限公司(以下简称“江苏创纪云”)是孩子王实控人汪建国的儿子汪浩实际控制的企业,属于关联方。

据江苏创纪云官网,江苏创纪云是一家提供全链路新消费的服务商和平台商为连锁零售企业提供全渠道零售解决方案,包括基于企业级部署的资源规划管理、财务管理、资产管理、客户关系管理、供应商系统、商业智能(BI)等系统软件与咨询服务,还为零售企业提供基于互联网(移动互联网)技术背景下的多触点前端、多维度中台(会员中台、营销中台、库存中台、订单中台等)及支持混合云后台系统的全渠道零售平台的开发、部署与运营。

且江苏创纪云官网显示,江苏创云提供“AnyRetail全零售中台”、“零售管理系统(RMS)”,“客户关系管理系统(CRM)”、“物流配送系统(LIS)”、“供应链系统(SCM)”等智慧零售解决方案,助力规模零售企业实现以用户为中心的战略转型。

而据招股书,孩子王表示,2020年,为进一步打造母婴产业生态体系,公司通过上海童渠自主运营各类线上平台,并为入驻平台的母婴品牌商、经销商、周边服务机构提供平台服务业务。

同时,孩子王在2020年的研发项目中,包括全渠道会员服务平台及其应用软件的开发、数字化管理系统的开发、新零售互联网平台及应用软件的开发、营销资源数据开发平台的开发、全渠道供应链系统的开发、全渠道营销活动及资源管理软件的开发。

需要指出的是,上述项目的研发开始时间均为2020年1月之后。而截至招股书签署日2021年6月29日,上述研发项目进展为已完成及部分完成。

且据招股书,上海童渠以开发自用软件为主,自2019年末,开始筹划以下属子公司上海童渠为主体自主运营网络销售平台,自2020 年4月1日开始,孩子王的线上平台业务改由上海童渠自主运营。

可见,上述项目或是由孩子王子公司上海童渠主导研发完成的,且通过上述项目名称来看,孩子王的研发项目涉及零售平台、供应链系统,或与江苏创纪云提供的解决方案“不谋而合”。

不仅如此,据公开信息,江苏创纪云从事软件开发,已开发“惠民生鲜”、“生鲜传奇”等购物软件。此外,江苏创纪云已开发“零售共场app”作为商户的工作平台,为商户提供零售行业通用及定制服务,功能分为:办公工具、营销工具、门店管理、日常作业四个部分。

且江苏创纪云官网显示,江苏创纪云的案例还包括“孩子王”。

需要指出的是,报告期内,孩子王还与江苏创纪云发生关联交易。孩子王向江苏创纪云采购了软件系统,并与江苏创纪云对返佣一起分成。

据招股书,报告期内,孩子王向江苏创纪云采购了供应链系统、云POS、ERP等软件系统用于日常经营。同时,随着孩子王业务规模的不断扩大,江苏创纪云为鼓励孩子王在门店采用云POS系统,将包括微信、支付宝在内的第三方支付平台向其支付的返佣按照一定比例与孩子王分成。

即上海童渠是孩子王的全资子公司,主要从事软件开发、销售以及为孩子王线上业务平台提供运营服务。而报告期内,孩子王存在向江苏创纪云采购供应链系统情形。

也就是说,孩子王子公司与江苏创纪云业务均涉及软件开发业务,孩子王的子公司上海童渠,与关联方江苏创纪云是否存在业务范围“撞车”情形?在此情况下,作为实控人之子控制的企业,江苏创纪云是否应当出于孩子王独立性考虑而“避嫌”?而未来孩子王主营业务是否会与江苏创纪云“狭路相逢”?双方是否存在同业竞争嫌疑?犹未可知。

反观孩子王,近四年,孩子王收到逾80项行政处罚,其中44项涉及销售不合格产品,产品质量或“埋雷”。

据招股书,孩子王在2017-2020年不仅收到83项罚款以上的行政处罚,还出现过漏报行政处罚的情况。

据招股书,孩子王于2016年12月9日在全国股转系统挂牌公开转让,于2018年4月24日终止挂牌。

除此之外,据招股书,孩子王在新三板挂牌期间披露的2017年上半年行政处罚共计12笔,而孩子王在招股书中披露的2017年上半年行政处罚共计16笔。

对于上述差异,孩子王表示,两次披露的行政处罚次数存在差异,是因为信息披露时间存在差异所致,其后续加强了门店管理及信息汇报。

暂且无论披露差异,孩子王历史上确实多次吃“罚单”。

据孩子王在2020年10月23日发布的招股说明书(以下简称“2020年招股书”)以及招股书,孩子王及其分、子公司在2017-2020年,分别受到罚款以上的行政处罚33项、22项、12项、16项,合计83项。

也就是说,2017-2020年的四年时间里,孩子王及其分、子公司共计受到83项罚款以上行政处罚,其遭行政处罚或成“常态”。

而《金证研》南方资本中心统计发现,在83项行政处罚中,有44项涉及销售不合格商品。

据2020年招股书及招股书,2017-2020年,孩子王已披露受到的罚款以上的行政处罚中,共有44项行政处罚的原因为“销售不合格商品”。

经《金证研》南方资本中心统计,孩子王位于宁波市、无锡市、扬州市等多家门店,因销售不合格产品被当地市场监督管理局罚款。

需要指出的是,孩子王同样进行食品销售,按照食品安全法,其应当同食品生产企业一样重视食品安全。然而孩子王却多次违反食品安全法。

据《孩子王儿童用品股份有限公司:发行人律师出具的补充法律意见书(五)》,湖北孩子王儿童用品有限公司宜昌万达店于2020年6月24日因销售超过保质期的“惠氏善存鱼油提取物软糖”,受到宜昌市伍家岗区市场监督管理局罚款5,000元的行政处罚。

据无武汉市江汉区政府2018年11月30日发布的公开信息,在江汉区食品药品监督管理局抽检中,湖北孩子王儿童用品有限公司菱角湖店销售的“慧儿驰婴幼儿锌营养包(辅食营养补充品))”中“锌mg/每日份(2.0g)”项目实测值10.1,标准要求为2.0-6.0且2.0-7.0,检验结果不符合GB5009 14 -2017(第二法)标准要求,检验结论为不合格。

据《食品安全法》第一百三十四条,“食品生产经营者在一年内累计三次因违反本法规定收到责令停产停业、吊销许可证意外处罚的,由食品安全监督管理部门责令停产停业,直至吊销许可证。”

据国务院2019年11月12日发布的公开信息,“网络平台店铺”也适用于上述法律。

也即是说,无论食品生产企业,亦或是食品销售企业,线上线下门店,都应遵循《食品安全法》,而孩子王曾销售超过保质期食品、销售食品抽检不合格,或“踩线”,其门店销售食品安全或存隐忧。

九、曾销售未经注册的医疗器械遭处罚,APP涉嫌侵害用户权益社会责任或遭拷问

一波未停一波又起。2021年,孩子王APP还因侵害用户权益、超范围收集个人信息被“点名”。

据2020年招股书及招股书,孩子王在2017-2020年超过10项行政处罚的处罚事由为消防问题。

其中,2018年11月2日,杭州孩子王儿童用品有限公司温州滨江广场店因“未经消防安全检查擅自投入使用、营业”,被温州市公安消防局鹿城区分局除以“责令停产停业,罚款5,000元”的行政处罚。

而问题尚未结束。

据孩子王补充法律意见书和招股书,报告期内,孩子王在营门店中106家门店存在未取得《公共聚集场所投入使用、营业前消防安全检查合格证》(以下简称“消防合格证”)即投入经营的情况。截至补充法律意见书出具之日2020年10月23日,还有11家在营门店仍未取得消防合格证。

而据2020版招股书,孩子王有2项行政处罚的原因为“销售未经注册的第二类医疗器械”。其中,2017年,孩子王徐州铜山万达店被处以六万元罚款;孩子王淮安清河万达店被除以7.96万元罚款并没收未经注册的第二类医疗器械商品。

对此,孩子王表示,上述处罚发生后,公司已对门店同类商品进行了下架处理,未再继续销售,同时加强门店管理,不允许门店销售需要资质的医疗器械。

据医疗器械监督管理条例》第六十三条,有“生产、经营未取得医疗器械注册制的第二类、第三类医疗器械”的情形、情节严重的,由原发证部门吊销医疗器械生产许可证或者医疗器械经营许可证。

而关于孩子王的内部治理问题仍未结束。

据中央政府援引自工业和信息化部公开信息,2021年1月22日,在2021年第1批关于侵害用户权益行为的APP通报情况中,孩子王的APP存在超范围收集个人信息的情况。

由上述情形可见,孩子王收到的行政处罚众多,其中曾踩雷食品安全问题、消防隐患问题,而且孩子王APP曾存在侵害用户权益行为,孩子王社会责任或存缺失,其未来将如何向市场释放信心,仍是个未知数。

千丈之堤,以蝼蚁之穴溃;百尺之室,以突隙之炽焚。面对接连不断的问题,孩子王将何去何从?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。