《金证研》南方资本中心 素心DL/作者 西洲 映蔚/风控

自申报北交所申请获受理以来,安徽省小小科技股份有限公司(以下简称“小小科技”)“苦等”13个月,却迎来了终止审核的结果。2026年2月6日,小小科技的上市进程因其“撤材料”而终止。

申报上市背后,近三年,小小科技业绩增速坐“过山车”,2025年1-9月营收及净利润均负增长。不仅如此,客户传导降本压力下,小小科技2025年上半年销量及售价双降,第一大客户贡献超六成收入且约定“年降”政策。而且报告期内,小小科技新能源零部件收入占比不足两成,而其一家同行称未来新能源汽车零部件业务的收入和占比将快速增长。此外,小小科技披露其毛利率与同行差异或现疑云。另一方面,小小科技废料率超五成遭问询,而近两年又一期其向第一大废料客户销售废料单价低于其他主要废料客户。

一、“双降”背后新能源零部件收入占比不足两成,披露毛利率与同行差异或现疑云

众所周知,营业收入、净利润、毛利率作为“三驾马车”,是衡量拟上市企业的关键财务指标。

近三年,小小科技业绩增速坐“过山车”。因终端汽车市场激烈的竞争使得下游客户向上游供应商传导降本压力,叠加新能源汽车快速发展对燃油零部件需求造成的冲击,小小科技2025年1-6月业绩同比增速下滑,且销量、售价均下滑。然而同行却表示称新能源汽车发展拉动相关零部件需求。另外,小小科技以应用领域等标准选取同行,而在毛利率变动异于同行时,却称二者应用领域等存差异。

1.1 2022-2024年业绩增速坐“过山车”,2025年1-9月营收及净利润均负增长

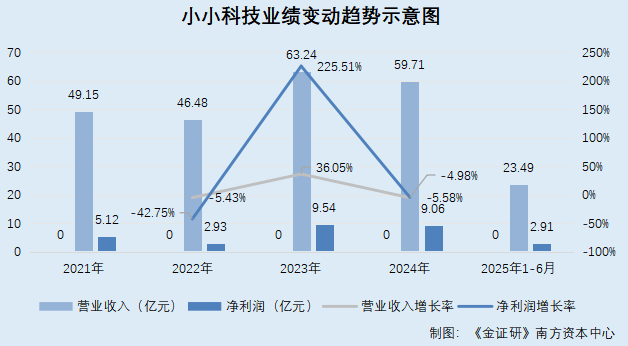

据签署于2024年12月24日的招股书(以下简称“2024年12月24日招股书”)及2025年1-9月审阅报告,2021-2024年及2025年1-9月,小小科技的营业收入分别为4.92亿元、4.65亿元、6.32亿元、5.97亿元、3.73亿元。2022-2024年,营业收入增速分别为-5.43%、36.05%、-5.58%。

2021-2024年及2025年1-9月,小小科技净利润分别为0.51亿元、0.29亿元、0.95亿元、0.91亿元、0.44亿元。2022-2024年,小小科技净利润增速分别为-42.75%、225.51%、-4.98%。

2025年1-9月,小小科技的营收同比增长率为-14.92%,净利润同比增长率为-33.25%。

近三年,小小科技业绩增速坐“过山车”。其中,2022年小小科技业绩下滑而次年业绩暴增。到了2025年1-9月,小小科技的营收及净利润均负增长。

在此背景下,关注小小科技2025年上半年的产品销量。

1.2 客户传导降本压力下小小科技2025年上半年销量及售价双降,第一大客户贡献超六成收入且约定“年降”政策

据2025年9月20日的《关于安徽省小小科技股份有限公司公开发行股票并在北交所上市申请文件的审核问询函的回复》(以下简称“2025年9月20日首轮问询回复”),小小科技称,其2025年1-6月营收、净利润下滑,主要系终端汽车市场激烈的竞争,使得下游客户强化供应链竞争,并通过订单份额转移等方式,向上游供应商传导降本压力。叠加新能源汽车快速发展对燃油零部件需求造成的冲击,小小科技部分产品的销售数量、销售价格存在一定下降,同时因销量下降引起的产能利用率不足,使得固定成本分摊增加。

简言之,2025年上半年,终端汽车市场竞争激烈导致客户向上游供应商传导降本压力,并且,新能源汽车的快速发展导致燃油零部件需求下滑,因此小小科技部分产品的销量、售价均出现下滑。

与此同时,小小科技与其主要客户存在“年降”政策。

据2024年12月24日招股书及2025年9月20日首轮问询回复,2021-2024年及2025年1-6月,第一大客户均为博格华纳集团及其附属企业(以下简称“博格华纳”),小小科技对其销售额分别为3.63亿元、3.46亿元、4.57亿元、4.24亿元、1.63亿元,占当期主营业务收入比重分别为73.77%、74.45%、72.26%、71.03%、69.38%。并且,小小科技坦言,对博格华纳存在重大依赖。

显然,2021-2024年及2025年1-6月,主要客户博格华纳为小小科技贡献超六成收入。

进一步来看。据2025年9月20日首轮问询回复,北交所要求小小科技说明向博格华纳等主要客户销售产品是否存在“年降”安排等,说明小小科技目前高毛利率的水平是否稳定可持续。

对此,小小科技表示,汽车零部件行业普遍存在年降惯例。乘用车市场竞争激烈,整车厂商需通过降价维持产品竞争力。其中,小小科技与博格华纳合同约定了产品的价格,并对部分产品约定了年降政策,年降周期一般为3-4年,年降幅度为1.5%-4%。

且小小科技称,受行业年降惯例影响,报告期内处于年降周期的存量型号产品销售价格存在下降趋势。

由此看来,小小科技不仅对博格华纳存在依赖,还与博格华纳对部分产品约定了年降政策,并称其处于年降周期的存量型号产品销售价格存在下降趋势。

1.3 新能源汽车行业的快速发展下,小小科技燃油车零部件贡献超80%收入而新能源领域收入占比不足20%

据2025年9月20日首轮问询回复,燃油车零部件收入仍是小小科技主营业务收入的主要构成,报告期各期销售占比均高于80%。

具体来看,2022-2024年及2025年1-6月,小小科技燃油车零部件收入占主营业务收入的比例分别为90.89%、87.21%、85.47%、82.68%,新能源零部件收入占主营业务收入的比例分别为7.87%、12.23%、14.51%、17.12%。

反观同行。据可比公司之一芜湖三联锻造股份有限公司(以下简称“三联锻造”)2025年半年报,2025年上半年,汽车市场延续良好态势,多项经济指标同比均实现两位数增长。具体来看,在以旧换新政策持续显效带动下,内需市场明显改善,对汽车整体增长起到了重要支撑作用;新能源汽车延续快速增长态势,持续拉动产业转型升级;出口量仍保持增长,其中新能源汽车出口增长迅速,中国品牌销量占比保持高位。

新能源汽车行业的快速发展也带动了市场对于相关零部件的需求。2025年上半年,三联锻造来自于新能源汽车的产品收入占主营业务收入的比例为28.08%。三联锻造新能源汽车零部件业务处于高速增长期,三联锻造未来新能源汽车零部件业务的收入和占比也将快速增长。

简言之,同行三联锻造指出,2025年上半年,汽车市场多项经济指标同比均实现两位数增长,具体表现为内需市场改善等。另外,新能源汽车行业的快速发展,拉动市场对于相关零部件的需求。

问题并未结束。

1.4 以应用领域等标准选取同行,毛利率对比分析时却称应用领域等存在差异

据2024年11月11日的2024年半年报问询函回复(以下简称“2024年半年报问询回复”),2017-2019年,小小科技毛利率分别为28.46%、22.99%、26.05%。

据2024年12月24日招股书及此次申报期即2021-2024年及2025年1-6月,小小科技主营业务毛利率分别为22.3%、15.54%、25.63%、25.28%、21.29%。

值得一提的是,关于毛利率波动,小小科技在此次新三板挂牌问询、2024年半年报问询以及申报北交所的首轮问询期间,均被问询。

其中,据2025年9月20日首轮问询回复,对于北交所问及毛利率水平高于可比公司平均水平的合理性,小小科技表示在综合考虑备选公司的主营业务、产品应用领域、工艺流程等因素后,选取江苏太平洋精锻科技股份有限公司(以下简称“精锻科技”)、浙江双环传动机械股份有限公司(以下简称“双环传动”)、浙江中马传动股份有限公司(以下简称“中马传动”)、三联锻造、桂林福达股份有限公司(以下简称“福达股份”),作为整体业务层面的可比公司。

然而,在披露“毛利率与同行业可比公司对比分析”时,小小科技表示,2022-2024年及2025年1-6月,小小科技与同行业可比公司综合毛利率存在一定差异。

除2022年度外,整体高于或持平于同行业可比公司平均水平,与福达股份、精锻科技、双环传动较为接近,高于中马传动、三联锻造存在差异,主要系小小科技与同行业可比公司在主要产品、应用场景、原材料、工艺路线、产品下游应用领域和客户群体等方面存在差异所致。

即是说,小小科技称以主营业务、产品应用领域、工艺流程等标准选取可比公司,而在毛利率存在差异时,又称与可比公司在主要产品、产品下游应用领域、工艺路线等方面存在差异。

除此之外,小小科技近三年来的业绩增速坐“过山车”。其中,2022年,小小科技净利润增速告负,而次年即暴增225.51%,到了2025年1-9月,小小科技的营业收入及净利润双双负增长。此外,因终端汽车市场激烈的竞争使得下游客户向上游供应商传导降本压力,叠加新能源汽车快速发展对燃油零部件需求造成的冲击,小小科技2025年1-6月的销量及售价双降。

而同行三联锻造称,新能源汽车快速发展,其未来新能源汽车零部件业务的收入和占比也将快速增长。在此背景下,近三年又一期,小小科技燃油车零部件收入占比超80%,而新能源领域收入占比不足20%。

二、废料率超五成遭问询,近两年又一期向第一大废料客户销售单价低于其他客户

关联交易、关联方代垫成本等问题,历来是监管层关注的重点。

报告期内,小小科技的废料率超五成遭监管层关注。其中,小小科技向第一大废料客户销售额占废料销售额的比重分别超七成,而近两年又一期,小小科技向该客户销售价格低于其他客户。研究发现,该客户的实控人“程晓玲”与原绩溪县红星丝绸厂退休职工“同名”。

2.1 废料率超五成遭问询,近两年又一期向第一大废料客户绩溪立盛销售价格低于其他客户

据2025年9月20日首轮问询回复,2022-2024年及2025年1-6月,小小科技废料率分别为49.22%、51.56%、52.67%、52.91%。

显然,2022-2024年及2025年1-6月,小小科技的废料率超五成。

而监管亦关注到该现象。

据2024年半年报问询回复,对于结合工艺流程分析废料率较高的原因,小小科技表示,废料率较高主要系生产工序复杂且主要经过废料率较高的锻造及机加工工序所致,具有合理性。

此次上市,小小科技被问询废料产生销售情况及内控有效性。

据2025年9月20日首轮问询回复,2022-2024年及2025年1-6月,绩溪立盛物资回收有限公司(以下简称“绩溪立盛”)均为小小科技第一大废料客户。同期,小小科技向绩溪立盛销售额分别为1,080.25万元、893.57万元、957.39万元、352.86万元。

对比销售单价情况。2022年,小小科技向绩溪立盛、其他三家主要废料客户的销售废料单价分别为2,506.09元/吨、2,462.2元/吨、2,533.77元/吨、2,656.16元/吨。

2023年,小小科技向绩溪立盛、其他三家主要废料客户的销售废料单价分别为2,141.79元/吨、2,375.31元/吨、2,558.35元/吨、2,569.09元/吨。

2024年,小小科技向绩溪立盛、其他两家客户的销售废料单价分别为1,938.89元/吨、2,295.15元/吨、2,198.36元/吨;2025年1-6月,小小科技向绩溪立盛、其他一家主要废料客户的销售废料单价分别为1,753.48元/吨、2,038.44元/吨。

显然,2022-2024年及2025年1-6月,绩溪立盛系小小科技的主要废料客户之一。除了2022年,即2023-2024年及2025年1-6月,小小科技向绩溪立盛销售废料的单价,低于其他主要废料客户。

值得一提的是,2023年,主要废料客户绩溪立盛,亦为小小科技的供应商。

2.2 2023年存在向绩溪立盛采购及销售的情形,2021年“程晓玲”系小小科技第一大废料客户

据2024年半年报问询回复,股转系统挂牌公司管理一部要求小小科技说明废钢销售对象是否与供应商存在重合。

对此,小小科技称,2023年其向绩溪立盛采购链条片,采购金额为1.85万元,采购金额较小且具有临时性;除绩溪立盛外,2022年、2023年,小小科技不存在向其他废钢销售对象采购的情形,不存在与供应商重合的情形。

另外,前述提及,绩溪立盛系小小科技2022-2024年及2025年1-6月的第一大废料客户。

据出具日为2025年4月17日的《关于安徽省小小科技股份有限公司公开发行股票并在北交所上市申请文件的审核问询函的回复》(以下简称“2025年4月17日首轮问询回复”),2021年,“程晓玲”系小小科技的第一大废料客户,小小科技向“程晓玲”销售额为587.99万元。

巧合的是,绩溪立盛系由“程晓玲”控制。

2.3 绩溪立盛由程晓玲控制,同名“程晓玲”系原绩溪县红星丝绸厂退休职工

据市场监督管理局数据,绩溪立盛成立于2021年12月30日,截至查询日2026年2月13日,程晓玲持有绩溪立盛100%股权。

需要说明的是,经《金证研》南方资本中心查阅小小科技此次上市的公告文件,小小科技或未对程晓玲及绩溪立盛的关系进行说明。

即2021年第一大废料客户程晓玲,与绩溪立盛的实控人程晓玲或系同一人。

据2025年4月17日首轮问询回复及2025年9月20日首轮问询回复,2021-2024年及2025年1-6月,小小科技的废料销售金额分别为1,516.93万元、1,219.72万元、1,239.26万元、1,114.34万元、444.89万元。

经《金证研》南方资本中心测算,2021,小小科技向程晓玲销售额占废料销售额的比重为38.76%;2022-2024年及2025年1-6月小小科技向绩溪立盛销售额占废料销售额的比重分别为88.57%、72.11%、85.92%、79.31%。

可见,在程晓玲以企业形式与小小科技合作后,2023年起绩溪立盛为小小科技贡献超七成废料收入。

值得关注的是,“同名”的程晓玲原工作单位系红星丝绸厂。

据绩溪县人力资源和社会保障局出具日为2022年11月17日的《2022年10月拟批参保人员退休公示》,“程晓玲”的原工作单位为“县红星丝绸厂”。

据绩溪县政府2018年12月29日发布的公开信息,原红星丝绸厂俗称洪川印染厂,坐落在华阳镇洪川里村,系原县属国有破产改制企业。

总的来看,2023-2024年及2025年1-6月,小小科技向主要废料客户绩溪立盛销售废料单价,低于其他主要废料客户。研究发现,绩溪立盛系由自然人程晓玲控制。然而,另有同名人员“程晓玲”系原绩溪县红星丝绸厂的退休职工。

三、结语

此次申报期间,2022-2024年业绩增速坐“过山车”,2025年前三季度营收及净利润均负增长。而2025年上半年,客户传导降本压力下,小小科技2025年上半年销量及售价双降。而近三年又一期,小小科技第一大客户博格华纳贡献超六成收入,而博格华纳对部分产品约定了年降政策。此外,小小科技以应用领域等标准选取同行,毛利率对比分析时却称应用领域等存在差异。另一方面,2023-2024年及2025年1-6月,小小科技向绩溪立盛销售废料单价低于其他主要废料客户。绩溪立盛由程晓玲控制,另有“同名”人员系原绩溪县红星丝绸厂退休职工。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。