《金证研》北方资本中心 舒望/作者 巫恩 欢笙 映蔚/风控

出身医学世家的何伟,在1987年受教育部派遣,作为改革开放后国家公派的第一位攻读眼科博士学位的留学生,到日本国立九州大学深造。留学8年,何伟获得了博士学位并取得日本行医执照,而后1995年回国在沈阳开始了其创业之路。而创立辽宁何氏眼科医院集团股份有限公司(以下简称“何氏眼科”),是何伟的“光明城”蓝图中重要的一步。

“殊荣”背后,何氏眼科走向资本的道路或非径情直遂。此番上市,2020年,何氏眼科的营业收入、净利润增速均出现下滑,同期其逾六成子公司亏损,令人唏嘘。且报告期内,何氏眼科采购三家供应商或为“零人”企业,合计超千万元交易真实性或遭“拷问”。不仅如此,何氏眼科募投项目建设规模信披现“罗生门”,与环评报告对不上,且该环评报告的编制单位2020年两度因执业问题被“点名”。此外,何氏眼科董事在外持股、兼职的信披或未详尽,涉嫌选择性披露。

一、营业收入净利润增速放缓,仅三成子公司实现盈利

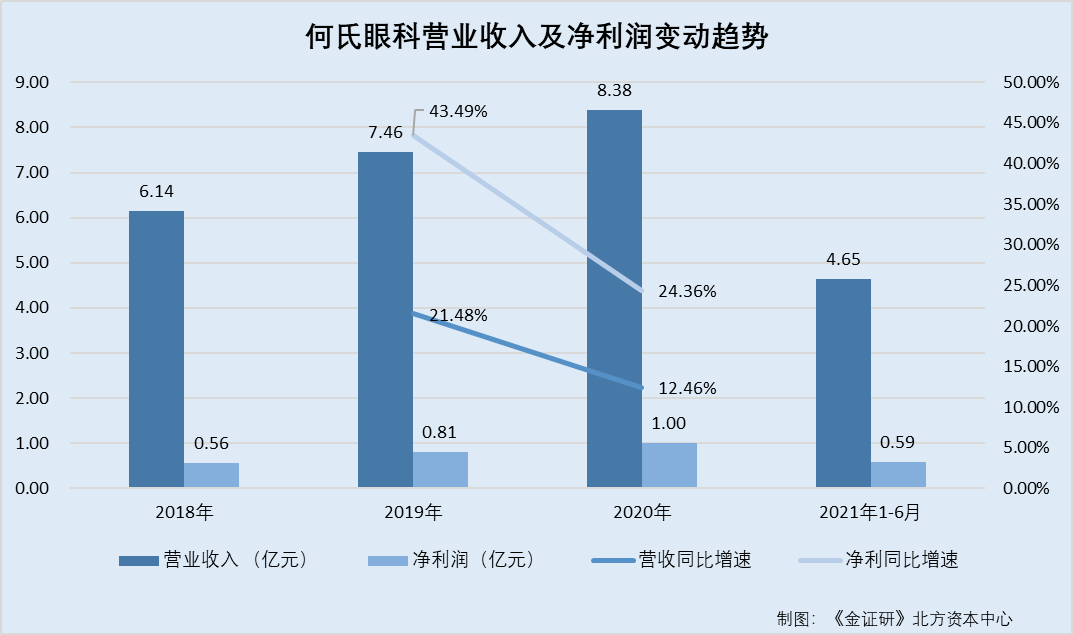

营业收入与净利润指标是影响投资者决策的重要因素。2020年,何氏眼科的营业收入增速由21.48%下降至12.46%,同期,净利润增速由43.49%下降至24.36%。

据何氏眼科签署日为2021年11月10日的招股说明书(以下简称“招股书”),2018-2020年及2021年1-6月,何氏眼科的营业收入分别为6.14亿元、7.46亿元、8.38亿元、4.65亿元,净利润分别为5,617.4万元、8,060.12万元、10,023.59万元、5,899.34万元。

根据《金证研》北方资本中心研究,2019-2020年,何氏眼科的营业收入分别同比增长21.48%、12.46%,净利润分别同比增长43.4%、24.36%。

由此可知,2020年,何氏眼科的营业收入、净利润增速有所放缓。

此外,何氏眼科三级眼科眼保健机构手术量出现负增长。

据招股书,何氏眼科主营业务为面向眼病患者提供眼科专科诊疗服务和视光服务,其采用三级眼健康医疗服务模式,同时也是一家集团型连锁医疗机构。

且何氏眼科的三级眼健康医疗服务模式,由初级眼保健服务、二级眼保健服务、三级眼保健服务组成。其中,三级眼保健服务功能定位为区域疑难眼病诊疗,承担区域疑难眼病的会诊及手术治疗。

截至2021年6月末,何氏眼科拥有3家三级眼保健服务机构,分别为沈阳何氏眼科医院有限公司(以下简称“沈阳何氏”)、大连何氏眼科医院有限公司(以下简称“大连何氏”)、葫芦岛何氏眼科医院有限公司(以下简称“葫芦岛何氏”)。

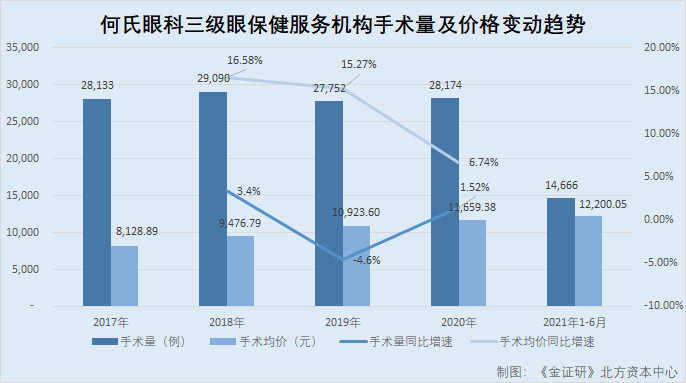

据招股书,2018-2020年及2021年1-6月,沈阳何氏手术量分别为16,741例、15,805例、15,822例、8,442例,大连何氏手术量分别为8,661例、8,824例、8,493例、4,152例,葫芦岛何氏手术量分别为3,688例、3,123例、3,859例、2,072例。

据招股书,报告期内,三级眼保健服务机构的手术治疗平均单价为9,476.79元、10,923.68元、11,659.38元、12,200.05元。

据何氏眼科签署日为2020年11月30日的招股说明书(以下简称“2020年11月版招股书”),2017年,沈阳何氏手术量为16,913例,手术治疗平均单价为8,687.48元,大连何氏手术量分别为7,690例,手术治疗平均单价为7,586.5元,葫芦岛何氏手术量分别为3,530例,手术治疗平均单价为6,634.15元。

通过上述数据测算可知,2017年,何氏眼科三级眼保健服务机构的手术治疗平均单价为8,128.89元。

根据《金证研》北方资本中心研究,2018-2020年,何氏眼科三级保健服务机构手术量同比增速为3.4%、-4.6%、1.52%,手术均价增速为16.58%、15.27%、6.74%。

可见,2019年,何氏眼科手术量负增长,此外2020年,何氏眼科的手术均价增速由2018年的16.58%下降至6.74%。

而另一方面,何氏眼科的销售费用率高于同行均值。

据招股书及2020年11月版招股书,2017-2020年及2021年1-6月,何氏眼科销售费用率分别为12.27%、12.25%、13.84%、12.73%、11.69%,可比同行均值分别为10.65%、9.78%、10.85%、9.55%、9.27%。

除此之外,何氏眼科仅三成子公司实现盈利。

据招股书及签署日为2021年8月9日签署的招股书,截至2021年6月30日,何氏眼科共拥有36家控股子公司。

据招股书,2020年度,何氏眼科实现盈利的子公司共11家子公司。

根据《金证研》北方资本中心研究,2020年,何氏眼科名下有11家子公司实现盈利,占其当年子公司的总数31.43%。

可见,2020年,何氏眼科的营业收入、净利润增速均出现下滑,同期其逾六成子公司亏损,令人唏嘘。

二、3家供应商现“零人”异象,交易真实性存疑

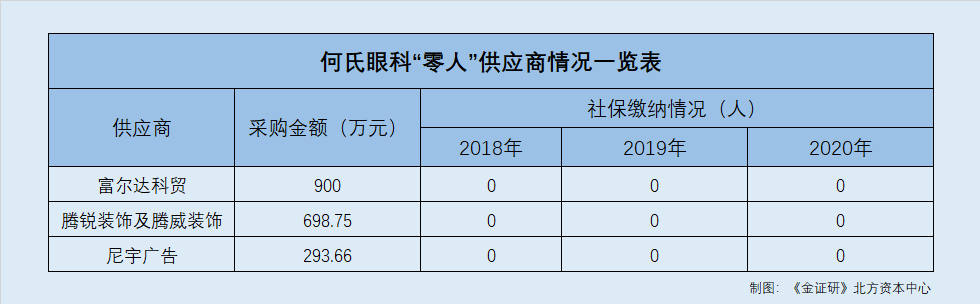

社保缴纳人数或可反映企业的经营规模。报告期内,何氏眼科采购过百万元的三家供应商或为“零人”企业,合计超千万元交易真实性或遭“拷问”。

据招股书,2018-2019年,太原富尔达科贸有限公司(以下简称“富尔达科贸”)均为何氏眼科医疗设备采购的第一大、第四大供应商,何氏眼科向富尔达科贸的采购额分别为600万元、300万元,占何氏眼科当期医疗设备采购总金额的比例分别为22.1%、5.81%。

即2018-2019年,何氏眼科对富尔达科贸的累计采购额为900万元。

据市场监督管理局数据,富尔达科贸成立于2013年11月22日,经营范围是医疗器械经营,五金交电、计算机软硬件的销售,医疗设备的租赁及维修;企业管理咨询,营养健康信息咨询(不含医疗诊断);医疗设备的技术服务、技术咨询、技术开发,货物进出口;会议服务。

据市场监督管理局数据,2018-2020年,富尔达科贸的社保缴纳人数均为0人,法人股东为郑州德纳企业管理咨询有限公司(以下简称“德纳管理”)。

据市场监督管理局数据及公开信息,2018-2020年,德纳管理的社保缴纳人数均为0人,股东李妙利持股100%。

据公开信息,李妙利还持有郑州惠尔友商贸有限公司50%的股权,郑州惠尔友商贸有限公司已注销。

也就是说,富尔达科贸或不存在由实控人控制的企业为其代缴社保的情况。

此外,何氏眼科的一家装修服务供应商也现“零人”异象。

据招股书,沈阳腾锐装饰装修工程有限公司(以下简称“腾锐装饰”)、沈阳腾威装饰装修工程有限公司(以下简称“腾威装饰”)受金建军、王金花夫妇控制,因此招股书中对其合并计算。

2018-2020年及2021年1-6月,腾锐装饰分别为何氏眼科长期待摊费用的第一大、第五大、第一大、第四大供应商,何氏眼科向腾锐装饰合计采购金额分别为224.14万元、156.01万元、231.68万元、86.92万元,占何氏眼科当期采购装修服务费用总额的15.62%、4.68%、12.8%、3.97%。

根据《金证研》北方资本中心研究,报告期内,何氏眼科对腾锐装饰的累计采购额为698.75万元。

据市场监督管理局数据,腾锐装饰成立于2016年8月26日,股东金建军持股100%,经营范围是装饰装修工程、建筑工程、门窗安装工程、水电安装工程、园林绿化工程、保温工程、路政工程施工,建筑材料、装饰装修材料销售。

据市场监督管理局数据,截至查询日2021年12月23日,腾锐装饰未公布2020年年报,2017-2019年,腾锐装饰社保缴纳均为0人。

据公开信息,腾锐装饰控股股东金建军无其他关联企业。

据市场监督管理局数据,腾威装饰成立于2019年11月11日,股东王金花持股100%,经营范围是装饰装修工程、建筑工程、门窗安装工程、水电安装工程、园林绿化工程、保温工程、路政工程施工,建筑材料、装饰材料销售。

据市场监督管理局数据,2019-2020年,腾威装饰社保缴纳均为0人。

据公开信息,腾威装饰控股股东王金花无其他关联企业。

也即是说,腾锐装饰和腾威装饰或不存在由控股股东关联企业代缴社保的情况。

除此之外,何氏眼科的另一供应商也现“零人”异象。

据招股书,2018-2019年及2021年1-6月,沈阳尼宇广告有限公司(以下简称“尼宇广告”)分别为何氏眼科广告费用第四大、第三大、第二大供应商,何氏眼科对尼宇广告的采购额分别为86.3万元、134.06万元、73.3万元,占何氏眼科当期广告费用总金额的比例分别为4.61%、5.25%、6.65%。根据《金证研》北方资本中心研究,2018-2019年及2021年1-6月,何氏眼科对尼宇广告的累计采购额为293.66万元。

据市场监督管理局数据,尼宇广告成立于2016年10月25日,股东刘忠胜、高翠新分别持股40%、60%,经营范围包括广告设计、制作、代理、发布;动漫设计、电脑图文设计、企业形象设计,企业营销策划、体育赛事活动策划、文化艺术交流活动策划等。

据市场监督管理局数据,2018-2020年,尼宇广告社保缴纳人数均为0人。

据公开信息,尼宇广告的股东刘忠胜、高翠新均无其他关联企业。

也就是说,报告期内,何氏眼科与富尔达科贸、腾锐装饰及腾威装饰、尼宇广告等三家供应商累计交易超千万元,且上述供应商的社保缴纳人数均为0人,个中交易真实性或该“打上问号”。

三、募投项目建设规模与环评报告“对垒”,环评单位因执业问题被失信记分

信息披露是投资者了解上市企业的重要“窗口”,然而,何氏眼科募投项目建设规模的信息披露现“罗生门”。

据招股书,何氏眼科募投项目“沈阳何氏医院扩建项目”总投资金额1.37亿元,其中环保投资约100万元,项目备案批文为沈于发改备[2019]13号,环评批文为沈于环审字[2020]040号,项目建设地址为辽宁省沈阳市于洪区辉山西路南侧,项目扩建一幢门诊综合楼,为地下两层,地上八层的框架结构,综合楼建筑面积合计6,095平方米。

据沈阳市生态环境局2020年4月3日发布的沈于环审字[2020]040号文件,2020年4月3日,沈阳市于洪生态环境分局同意何氏眼科的沈阳何氏医院扩建项目建设,该项目总投资1.37亿元,环保投资100万元,建设地址为辽宁省沈阳市于洪区辉山西路南地块。

据沈阳市于洪生态环境分局,2020年3月24日公示的《辽宁何氏眼科医院集团股份有限公司沈阳何氏医院扩建项目环境影响报告表》(以下简称“环评报告”),由沈阳何氏建设的沈阳何氏医院扩建项目,项目总投资1.37亿元,环保投资100万元,项目备案文号为沈于发改备[2019]13号,建设地址为辽宁省沈阳市于洪区辉山西路南地块。

上述环评备案号、项目名称、投资总额、建设单位等均一致,即环评报告披露的项目,与招股书披露的募投项目“沈阳何氏医院扩建项目”,为同一项目。

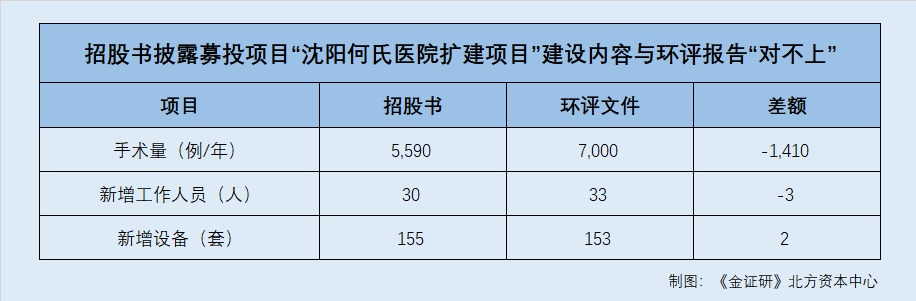

然而,招股书披露“沈阳何氏医院扩建项目”的设备、人数、产能,均与环评报告“对不上”。

据招股书,何氏眼科募投项目“沈阳何氏医院扩建项目”正常运营后,形成屈光不正手术(包括全飞秒、半飞秒、全激光和ICL)3,320例/年,高端白内障超声乳化手术2,270例/年,验光配镜量8,000副/年,硬镜角膜塑形镜验配量5,000 副/年的眼科服务业务规模。同时,该项目拟新增各类设备合计155台(套),包括手术设备、手术辅助设备、术前检查设备等。此外,项目拟新增定员30人,包括医生、护士等,参与医院正常运营管理活动。

即招股书披露的募投项目“沈阳何氏医院扩建项目”,建成后每年将新增手术量5,590例,拟新增各类设备155套,新增人员30人。

据环评报告,“沈阳何氏医院扩建项目”,拟新增手术设备19套,新增手术辅助设备51套,新增术前检查设备73套,其他设备10套,且该次扩建拟新增手术量7,000例/年,员工33名。

即按照环评报告披露的数据,募投项目“沈阳何氏医院扩建项目”,建成后每年将新增手术量7,000例,新增各类设备153套,新增人员33人。

也就是说,招股书披露募投项目的建设内容与环评报告披露的存在差异,其中每年新增手术量少1,410例、新增设备多2套、新增人员少3人。

此外,编制上述环评报告的环评单位不止一次因环评文件编制质量问题,被通报批评。

据环评报告,“沈阳何氏医院扩建项目”环评文件编制单位为辽宁新态环保科技有限公司(以下简称“新态环保”)。

据环境影响评价信用平台公开信息,新态环保在其编制的《沈阳神通汽车部件有限公司年产300万套发动机罩盖、塑料内外饰产品生产项目环境影响报告表》中,存在的问题包括大气环境质量监测点位设置不符合要求、污染因子计算存在遗漏等。2021年7月9日,新态环保和主持编制人员刘越被沈阳市生态环境局给予通报处理和失信记分5分处理。

据环境影响评价信用平台公开信息,2021年12月17日,新态环保在编制的《沈阳市于洪区三兴生猪养殖场生猪养殖项目环境影响报告书》中,存在土壤标准未按照国家政策要求执行、地下水缺少水文地质条件内容、地表水质量现状监测引用数据、监测点位不明等问题,而被沈阳市生态环境局通报批评并失信记分5分。

由上述情形可见,不仅募投项目建设规模同环评报告打架,且环评报告的编制单位,在2020年两次因环评文件质量问题,被“点名”并失信记分,令人唏嘘。

四、董事在外兼职及投资或未详尽披露,涉嫌选择性披露

拟上市企业应披露董事、监事、高级管理人员及核心技术人员的其他对外投资及兼职情况。值得关注的是,何氏眼科董事陈丹,在外持股、兼职的信披或未详尽。

据招股书,2018年3月至今,陈丹担任何氏眼科董事。

截至2021年6月末,陈丹在外持股企业分别为共青城中源信投资管理合伙企业(有限合伙)、北京信中利宏信管理咨询合伙企业(有限合伙)、北京信中利盈佳股权投资中心(有限合伙)、北京信中利盈佳投资管理咨询有限公司、初昕创业投资(深圳)中心(有限合伙),共5家。

据招股书,截至2021年6月末,陈丹在外兼职的企业分别为北京信中利盈佳投资管理咨询有限公司、天津信中利瑞信投资管理有限公司、东阳烈火影视传媒有限公司、喀什中汇联银创业投资有限公司、上海思岚科技有限公司、国富人寿保险股份有限公司、苏州跃盟信息科技有限公司、埃提斯生物技术(上海)有限公司、上海优瞳文化发展有限公司、武汉沃亿生物有限公司、北京信中达创业投资有限公司、北京众享比特科技有限公司、上海众多美网络科技有限公司、云南恒达睿创三维数字科技有限公司、北京信中利投资股份有限公司、北京信中利科信管理咨询有限公司、北京东方惠尔图像技术有限公司、北京信中利股权投资管理有限公司、湖北省长江信中利产业基金管理有限公司、湖北长江科信投资有限公司、北京信中利美信股权投资中心(有限合伙)、共青城鹏信投资管理合伙企业(有限合伙)、信中利策信基金管理(海南)有限公司、北京易思汇商务服务有限公司、武汉同济现代医药科技股份有限公司、初昕创业投资(深圳) 中心(有限合伙),共26家。

据公开信息,董事陈丹在外持股的企业还包括上海杏泽三禾创业投资合伙企业(有限合伙)(以下简称“杏泽三禾”),兼职的企业还包括河南甄别医疗器械有限公司(以下简称“甄别医疗”)。

据市场监督管理局数据,甄别医疗成立于2017年9月12日,陈丹对其持股50%。甄别医疗变更信息显示,2019年11月20日投资人变更,陈丹持有甄别医疗50%股权并担任其监事,截至查询日2021年12月30日,甄别医疗变更信息无更新。

据市场监督管理局数据,杏泽三禾成立于2019年9月11日,最新一次出资变更日2021年12月14日与最早一次出资变更日2021年4月22日,陈丹的出资金额为2,000万元。且截至查询日2021年12月30日,杏泽三禾变更信息中未见陈丹持股变更信息。

根据《公开发行证券的公司信息披露内容与格式准则第 28 号——创业板公司招股说明书》第四十三条及第四十六条,发行人应说明董事、监事、高级管理人员及其他核心人员的兼职情况及所兼职单位与发行人的关联关系,与发行人其他董事、监事、高级管理人员及其他核心人员的亲属关系。对于董事、监事,应披露其提名人。发行人应披露董事、监事、高级管理人员及其他核心人员与发行人及其业务相关的对外投资情况,包括投资金额、持股比例、有关承诺和协议,对于存在利益冲突情形的,应披露解决情况。

也就是说,截至报告期末,即2021年6月末,陈丹或持股杏泽三禾,且持有甄别医疗50%股权并任其监事。而招股书对此却并未进行披露,其是否存在选择性披露的嫌疑?

陷入上述重重信披“迷雾”,何氏眼科未来将何去何从?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。