《金证研》南方资本中心 羲和/作者 肖直 西洲 汀鹭/风控

2020年6月30日,赛克赛斯生物科技股份有限公司(以下简称“赛克赛斯”)于科创板上市申报获上交所受理。历经两轮问询,同年12月,赛克赛斯主动撤回了上市申请。仅相隔一年,赛克赛斯转而谋求深交所主板上市。然而,此次上市辅导期间,辅导机构发现赛克赛斯曾通过员工持股平台实施的三次股权激励,其会计处理均存在差错。

实际上,赛克赛斯背后存在的问题不止于此。2019-2022年,赛克赛斯销售费用率及业务推广费率远高于同行业可比公司。与此同时,赛克赛斯对配送商对应销售模式的归类“一变再变”,其对客户性质的划分标准或上演“变脸”。除此之外,2017-2019年,赛克赛斯的核心经销商上演“高买低卖”的异象,亏本销售背后,多家核心绩效上实控人系赛克赛斯前员工,且曾有20家合作方入股赛克赛斯的员工持股平台。

一、销售费用率“畸高”,业务推广费超亿元且营收占比远超同行均值

医药行业长期存在着围绕商业贿赂而产生的乱象,从“红包”到“回扣”再到各种名目的“付费”,种种现象屡禁不止。其中销售费用、推广费用等科目的支出,更是和商业贿赂有“千丝万缕”的联系。

耐人寻味的是,报告期内,赛克赛斯的销售费用率及业务推广费率“畸”高于同行业可比公司。

据赛克赛斯签署日分别为2022年6月20日的招股说明书(以下简称“2022年招股书”)及2023年2月22日的招股说明书(以下简称“招股书”),2019-2022年,赛克赛斯的营业收入分别为3.78亿元、2.9亿元、4.37亿元、4.36亿元。同期,赛克赛斯的净利润分别为1.21亿元、0.76亿元、1.27亿元、1.37亿元。

此番上市,赛克赛斯选取了4家同行业可比上市公司,分别为烟台正海生物科技股份有限公司(以下简称“正海生物”)、冠昊生物科技股份有限公司(以下简称“冠昊生物”)、上海昊海生物科技股份有限公司(以下简称“昊海生科”)、广州迈普再生医学科技股份有限公司(以下简称“迈普医学”)。

据2022年招股书及招股书,2019-2022年,正海生物的销售模式为经销与直销相结合模式;冠昊生物采用代理分销与服务配送相结合的销售模式;昊海生科采用经销与直销相结合的销售模式;迈普医学的销售模式,为在外销中以经销为主以直销为辅,在内销中采用经销模式。

同期,赛克赛斯采用经销商、配送商与直销相结合的销售模式。

对此,赛克赛斯表示,其销售模式与同行业可比公司无显著差异。

但需要指出的是,赛克赛斯的毛利率却远高于同行均值。

1.2 2019-2021年,主营业务毛利率高出行业均值近十个百分点

据2022年招股书,同行业上市公司中,与赛克赛斯产品结构相似的可比公司较少,为尽可能客观反映赛克赛斯与同行业毛利率的差异情况,赛克赛斯选取产品应用领域相似、竞品相对较少的植入类生物材料医疗器械A股上市公司作为同行业可比上市公司。

2019-2021年,赛克赛斯的主营业务毛利率分别为90.34%、90.41%、90.52%。

同期,赛克赛斯的同行业可比公司正海生物的主营业务毛利率分别为93.12%、92.23%、89.15%;冠昊生物的主营业务毛利率分别为70.8%、75.89%、78.43%;昊海生科的主营业务毛利率分别为77.28%、74.91%、72.13%;迈普医学的主营业务毛利率分别为85.57%、83.48%、82.39%。

2019-2021年,赛克赛斯同行业可比公司的主营业务毛利率均值分别为81.69%、81.63%、80.53%。

由此可见,2019-2021年,赛克赛斯的主营业务毛利率高于同行均值。

需要说明的是,在招股书中,赛克赛斯在比较与同行业可比上市公司毛利率时,未再将主营业务的毛利率进行整体对比,而是将相似的产品进行对比。

据招股书,赛克赛斯表示,同行业上市公司中,与赛克赛斯产品结构相似的可比公司较少,为尽可能客观反映赛克赛斯主要产品与同行业毛利率的差异情况,赛克赛斯选取产品应用领域相似的竞品进行对比。

对此,赛克赛斯分别选取了产品“赛必妥”、“瞬时”、“赛脑宁”进行对比分析。

对于产品“赛必妥”,同行业可比上市公司昊海生科的医用几丁糖(防粘连用)产品与赛克赛斯的“赛必妥”产品均为手术防粘连类材料。

因昊海生科仅披露了2019年1-6月医用几丁糖(防粘连用)产品毛利率相关数据,故赛克赛斯采用昊海生科医用几丁糖(防粘连用)产品2019年1-6月的毛利率与其“赛必妥”产品2022年度的毛利率进行对比分析。

2019年1-6月,昊海生科医用几丁糖(防粘连用)产品的毛利率为75.33%。

2022年,赛克赛斯“赛必妥”产品的毛利率为85.94%。

可见,赛克赛斯的“赛必妥”产品毛利率高于昊海生科的医用几丁糖(防粘连用)产品。

对于产品“瞬时”,赛克赛斯该产品的主要竞争对手均为非上市公司,未能取得其可比产品经营业绩及毛利率情况,同行业可比上市公司昊海生科的胶原蛋白海绵产品与赛克赛斯“瞬时”产品均为止血产品,现选取相近产品进行对比分析。

同样地,因昊海生科仅披露了2019年1-6月胶原蛋白海绵产品毛利率相关数据,故赛克赛斯采用昊海生科胶原蛋白海绵产品2019年1-6月的毛利率,与其“瞬时”产品2022年度的毛利率进行对比分析。

2019年1-6月,昊海生科胶原蛋白海绵产品的毛利率为95.44%。

2022年,赛克赛斯“瞬时”产品的毛利率为93.14%。

即赛克赛斯“瞬时”产品的毛利率略低于昊海生科的胶原蛋白海绵产品。

对于产品“赛脑宁”,赛克赛斯该产品的国内竞品为迈普医学的硬脑膜医用胶,该等产品于2023年2月注册,截至招股书签署日2023年2月22日尚未能取得经营业绩及毛利率情况。冠昊生物的生物型硬脑(脊)膜补片和B型硬脑(脊)膜补片、迈普医学的人工硬脑(脊)膜补片、正海生物的可吸收硬脑(脊)膜补片与赛克赛斯“赛脑宁”均属于硬脑(脊)膜医用耗材类别,现选取相近产品进行对比分析。

2020-2022年,赛克赛斯“赛脑宁”产品的毛利率分别为93.6%、92.38%、90.7%。

同期,冠昊生物相近产品的毛利率分别为91.76%、94.25%、91.06%;迈普医学相近产品的毛利率分别为88.88%、88.72%、92.42%;正海生物相近产品的毛利率分别为95.32%、92.58%、91.38%。

2020-2022年,上述同行业可比公司相近产品的毛利率均值分别为91.99%、91.87%、91.62%。

需要指出的是,截至招股书签署日2023年2月22日,同行业可比公司尚未披露2022年度数据,2022年同行业数据取自2022年半年报数据。而赛克赛斯毛利率则采用2022年度数据进行对比分析。

与此同时,赛克赛斯的销售费用率走高,远超行业平均水平。

1.3 销售费用率及业务推广费率均高于同行,业务推广费率高出20个百分点

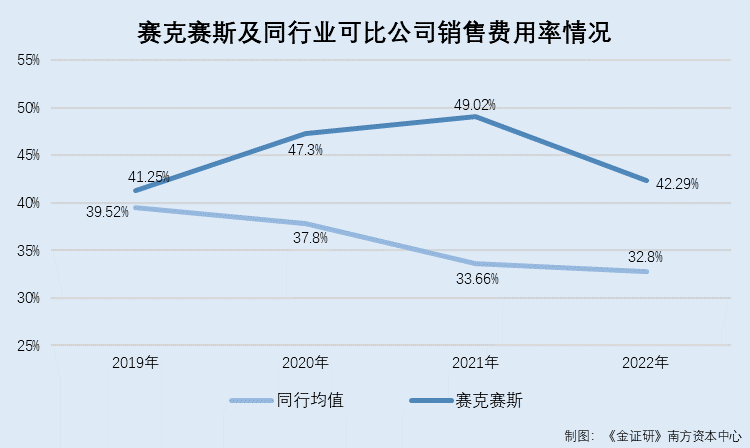

据2022年招股书及招股书,2019-2022年,赛克赛斯的销售费用分别为1.56亿元、1.37亿元、2.14亿元、1.84亿元,销售费用率分别为41.25%、47.3%、49.02%、42.29%。

同期,正海生物的销售费用率分别为39.58%、35.59%、30.52%、26.02%;冠昊生物的销售费用率分别为42.38%、41.42%、37.88%、35.81%;昊海生科的销售费用率分别为33.92%、41.71%、34.65%、32.15%;迈普医学的销售费用率分别为42.18%、32.49%、31.6%、37.2%。

2019-2022年,上述同行业可比公司的销售费用率均值分别为39.52%、37.8%、33.66%、32.8%。

需要指出的是,截至招股书签署日2023年2月22日,同行业可比公司暂未披露2022年度数据,上述可比公司数据为2022年1-6月数据。

其中,业务推广费系构成赛克赛斯销售费用的主要部分。

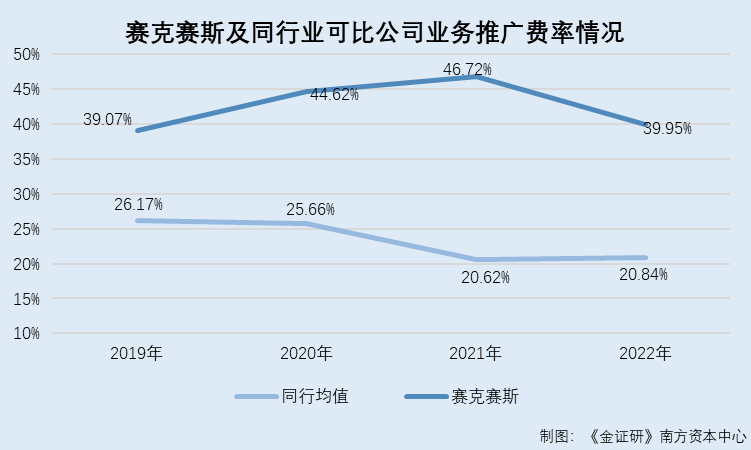

据2022年招股书及招股书,2019-2022年,赛克赛斯的业务推广费分别为1.48亿元、1.29亿元、2.04亿元、1.74亿元,占当期营业收入比例分别为39.07%、44.62%、46.72%、39.95%。

同期,正海生物的业务推广费率分别为29.15%、27.42%、20.11%、18.01%;冠昊生物的业务推广费率分别为27.31%、27.29%、22.48%、19.27%;昊海生科的业务推广费率分别为24.73%、31.86%、24.91%、20.65%;迈普医学的业务推广费率分别为23.51%、16.07%、14.96%、25.44%。

2019-2022年,上述同行业可比公司的业务推广费率均值分别为26.17%、25.66%、20.62%、20.84%。

需要指出的是,截至招股书签署日2023年2月22日,同行业可比公司暂未披露2022年度数据,上述可比公司数据为2022年1-6月数据。

可以看出,2019-2022年,赛克赛斯的销售费用率及业务推广费率均高于同行。尤其2021年,赛克赛斯业务推广费率已高出同行超20个百分点。

1.4 解释称造成上述差异的原因,系销售模式等与同行存在差异

对此,赛克赛斯在2022年招股书中解释,造成上述差异的主要原因系产品结构、销售模式、业务推广模式与同行业可比上市公司存在差异。

据招股书,赛克赛斯表示,其销售费用率高于同行业可比公司平均值,主要系赛克赛斯经销商模式收入占比低于同行业公司所致。

不难发现,在与同行业可比公司比较销售模式时,赛克赛斯称其销售模式与同行业可比公司无显著差异。而在解释销售费用率、业务推广费率高于同行时,却又声称系销售模式存在差异所致,或上演“两套标准”。

而在赛克赛斯销售费用率及业务推广费率异常背后,赛克赛斯曾被列入列入河南省涉贿生产、经营企业“黑名单”。

1.5 2008年,赛克赛斯被列入河南省涉贿生产、经营企业“黑名单”

回溯历史,《金证研》南方资本中心发现,赛克赛斯存在行贿“黑历史”。

据公开信息源自河南省政府办公厅的数据,2008年,部分药品生产企业通过河南省医药公司等30多家药品销售企业,在河南省部分医院的个别科室搞药品临床促销,其回扣比例从6%—36%不等。河南省卫生厅决定,将相关生产、经营企业列入黑名单并督促行贿企业降低药品价格,同时随文公布了涉贿生产、经营企业的名单。

而在所公布的涉贿生产、经营企业的名单中,赛克赛斯的前身山东赛克赛斯药业科技有限公司“赫然在列”。

可见,赛克赛斯生产经营现“黑历史”,而近年来,其主营业务毛利率、销售费用率、业务推广费率,均高于可比公司均值。其中,业务推广费占比更是“畸高”。并且,对于销售模式与同行业可比公司之间是否存在差异,赛克赛斯的解释上演“两套标准”。在此情况下,赛克赛斯的销售费用率高于同行的合理性存疑。

而关于赛克赛斯销售模式的问题仍在继续。

二、前次上市配送商所属销售模式遭问询后重新划分,此次上市销售模式又“变脸”

近年来,随着“两票制”的推行实施,医药及医疗器械企业过往的经销模式因此需要作出改变。

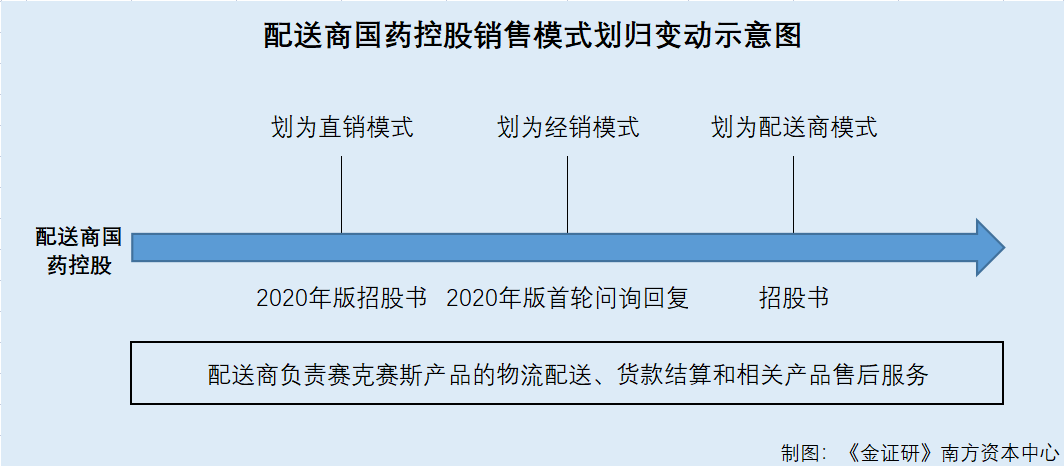

但需要注意的是,赛克赛斯的“配送商”模式,从最初归类于直销模式,而后又归入经销模式。而此番上市,其“配送商”模式则是独立成为一种销售模式。

2.1 前次上市递交的2020年招股书显示,赛克赛斯配送商模式是直销模式的一环

据上交所公开信息,2020年6月30日,赛克赛斯生物科技股份有限公司(以下简称“赛克赛斯”)于科创板上市申报获上交所受理。2020年12月8日,赛克赛斯因撤材料而终止上市审核。

据赛克赛斯签署日为2020年6月23日的招股说明书(以下简称“2020年招股书”),2017-2019年,赛克赛斯采用以经销与直销模式相结合的销售模式。

具体来看,直销模式下,赛克赛斯主要通过专业服务机构的市场推广,采用招投标或商务谈判等方式直接面向终端医疗机构或通过配送商向终端医院进行销售。赛克赛斯直接向终端医院进行销售和通过配送商向终端医院进行销售过程中,均由赛克赛斯负责参加各地区的医疗器械招标或直接与终端医院建立业务关系,配送商不负责赛克赛斯产品的推广且一般为终端医院指定,其工作重点是负责产品的物流配送、货款结算和相关产品售后服务。

也就是说,前次申报上市递交的招股书中,赛克赛斯将配送商认定为直销模式中的一环。

而后,面对上交所问询,赛克赛斯将配送商模式重新划归为经销模式。

2.2 前次申报首轮问询回复中,赛克赛斯将配送商模式重新划归为经销模式

据签署日为2020年11月12日的《关于赛克赛斯生物科技股份有限公司首次公开发行股票并在科创板上市申请文件的审核问询函的回复》(以下简称“2020年首轮问询回复”),上交所要求赛克赛斯说明,其直销客户是否为赛克赛斯产品的最终使用客户,是否为赛克赛斯配送商,认定为直销客户是否体现业务实质、是否符合行业惯例。

对此赛克赛斯回复,直销模式即赛克赛斯直接向终端医疗机构进行销售;配送商模式即赛克赛斯与终端医院的配送商签订供货合同,配送商向医院销售,并向赛克赛斯支付货款,向终端医院进行销售。基于谨慎性考虑,赛克赛斯对业务模式分类进行相应的调整,将通过配送商向终端医院销售归为经销模式。

可以看出,在经过监管层问询后,赛克赛斯将配送商模式划归为经销模式之下。

时隔两年,赛克赛斯转向主板申报上市,此次提交的新版招股书中,赛克赛斯又将配送商模式作为一种独立的销售模式进行披露。

2.3 转板申报上市后,赛克赛斯将配送商模式与经销、直销模式并列披露

据2020年招股书,赛克赛斯采用以经销与直销模式相结合的销售模式。其中,2017-2019年,赛克赛斯经销模式收入分别为1.65亿元、1.87亿元、1.95亿元,占当期主营业务收入的比例分别为46.14%、52.04%、51.84%。

据2022年招股书及招股书,赛克赛斯采用以经销商模式、配送商模式与直销模式相结合的销售模式。

2019-2022年,赛克赛斯经销商模式收入分别为1.95亿元、1.2亿元、1.82亿元、2.04亿元,占当期主营业务收入的比例分别为51.84%、41.78%、41.96%、47.16%。

不难发现,此次上市,赛克赛斯的销售模式发生了变化,其中2019年经销模式收入及占比并未发生变化。这或意味着,赛克赛斯或并未改变对经销模式的划分,而将直销模式“拆分”成直销模式和配送商模式两种。

具体来看,配送商模式下,配送商一般由终端医院确定,由赛克赛斯负责参加各地区的医疗器械集中采购招标或直接与终端医院建立业务关系,由配送商负责赛克赛斯产品的物流配送、货款结算和相关产品售后服务,赛克赛斯统筹、规划产品的市场推广活动,并委托推广服务商负责市场推广活动。

显然,在招股书中,赛克赛斯再次对配送商模式的所属分类进行了调整,将配送商模式与经销、直销模式并列披露为一种单独的销售模式。

至此不难发现,从科创板招股说明书问科创板询回复,再到此次主板招股书,赛克赛斯对于销售模式的划分“一变再变”。

值得一提的是,销售模式的重新划分,赛克赛斯配送商的客户性质也发生了变化。

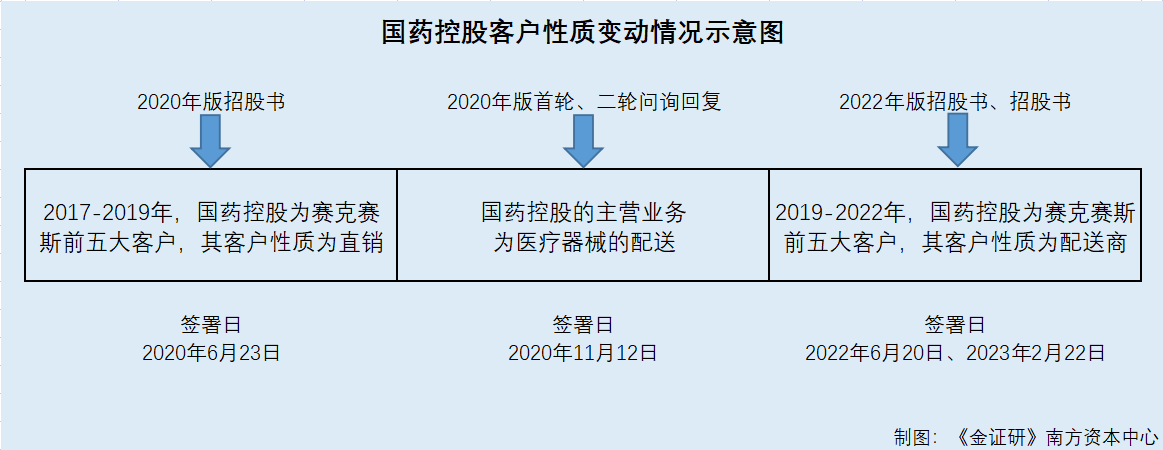

2.4 此次上市国药控股的客户性质为配送商,2017-2022年累计贡献1.86亿元收入

据2020年招股书,2017-2019年,国药控股股份有限公司(以下简称“国药控股”)分别为赛克赛斯第五、第四、第二大客户,赛克赛斯对其销售金额分别为1,045.35万元、1,438.85万元、2,478.74万元,占主营业务收入的比例分别为2.93%、4.01%、6.59%,其客户性质为直销。

在前五名客户销售情况的注释中,赛克赛斯表示,对国药控股的销售金额包含对其控制下国药控股吉林省医疗器械有限公司、国药控股福州有限公司(以下简称“国药福州”)等国药控股体系内公司的销售金额。

据2022年招股书及招股书,2019-2022年,国药控股分别为赛克赛斯第二、第一、第一、第一大客户,赛克赛斯对其销售金额分别为2,933.28万元、2,627.43万元、5,765.43万元、4,790.69万元,占主营业务收入的比例分别为7.8%、9.17%、13.29%、11.08%,其客户性质为配送商。

此外,赛克赛斯在前五名客户销售情况的注释部分内容中指出,赛克赛斯对国药控股的销售金额包含对广东南方医药对外贸易有限公司、国药福州等国药控股体系内公司,及关联方中国国际医药卫生有限公司下属子公司的销售金额。

据2020年首轮问询回复及签署日2020年11月12日的《关于赛克赛斯生物科技股份有限公司首次公开发行股票并在科创板上市申请文件的第二轮审核问询函的回复》(以下简称“2020年二轮问询回复”),国药控股的主营业务为医疗器械的配送。

经测算,2017-2022年,国药控股为赛克赛斯累计贡献收入1.86亿元。

而问题才刚刚开始。

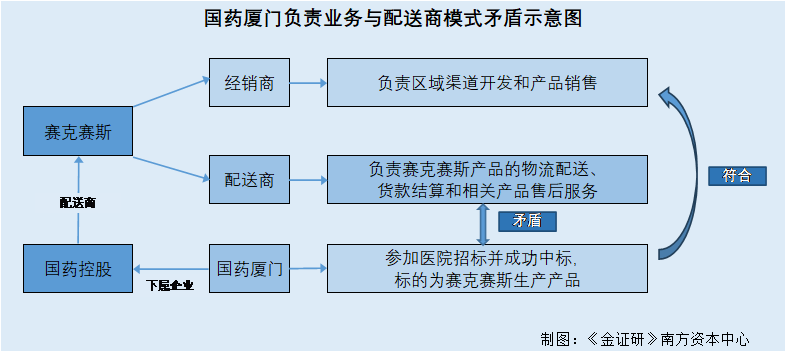

三、声称配送商不负责推广,配送商子公司却以赛克赛斯产品中标医院采购项目

配送商主要负责产品的物流配送、货款结算和相关产品售后服务,不负责采购招标及与终端医院建立业务关系。

作为赛克赛斯长期“配送商”客户的国药控股,其子公司于2021年中标医院采购项目,而投标标的正是赛克赛斯的产品,客户性质划分合理性存疑。

3.1 赛克赛斯表示配送商仅负责药品配送工作,不参与采购招标

上文提及,赛克赛斯在历版公开文件中均表示,由赛克赛斯负责参加各地区的医疗器械集中采购招标或直接与终端医院建立业务关系,配送商不负责赛克赛斯产品的推广且一般为终端医院指定,仅负责物流配送、货款结算和相关产品售后服务等工作。

由此得知,配送商模式下,赛克赛斯负责产品的采购招标、业务推广工作,配送商仅负责产品配送。

蹊跷的是,配送商客户国药控股的下属企业,存在凭借赛克赛斯产品中标医院采购项目情形。

据厦门医学院附属第二医院(以下简称“厦医二院”)2021年5月14日发布的《厦门医院附属第二医院止血、防粘连材料医用耗材院内磋商采购结果公示》,厦医二院对止血、防粘连材料采购项目进行招标。

谈判结果显示,中选产品包含有复合微孔多聚糖止血粉,其供应商为国药集团厦门医疗器械有限公司(以下简称“国药厦门”),生产厂家为赛克赛斯。

3.3 国药厦门系国药控股下属企业,或从事医药经销业务

关注国药厦门与赛克赛斯客户国药控股的关系。

据重庆西山科技股份有限公司(以下简称“西山科技”)签署日为2023年6月1日的招股说明书,西山科技专注于外科手术医疗器械,特别是微创外科手术医疗器械领域,主要从事手术动力装置的研发、生产、销售。

据西山科技签署日期为2022年11月22日的《首次公开发行股票并在科创板上市申请文件的审核问询函中有关财务事项的说明》,2019-2021年及2022年1-6月,国药控股下属企业系西山科技的前十大经销商,其中包括国药厦门。

同时,据招股书,在经销商模式下,赛克赛斯选取具有一定业务资源的公司开展经销合作。赛克赛斯经销客户分为核心经销商和一般经销商两类。核心经销商和一般经销商均负责区域渠道开发与产品销售。

值得一提的是,报告期内,赛克赛斯与国药厦门已发生交易。

据2020年二轮问询回复,2020年1-6月,赛克赛斯存在“赛脑宁”换货情况,国药厦门是换货方之一,换货金额为1.28万元。

从西山科技披露信息以及国药厦门参与医院招标项目行为来看,国药厦门或为赛克赛斯医药经销商。

那么,招股书中,赛克赛斯是否将国药厦门连同国药控股其他下属企业一并划分为配送商?如前提及,配送商仅负责物流配送等工作,国药厦门却参加了厦医二院的招标并成功中标,而赛克赛斯将国药控股定性为配送商。两者显然存在矛盾。

上述情形是否说明,赛克赛斯配送商模式是否与直销、经销模式存在混淆不清的情形?结合前文,赛克赛斯销售费用率“畸高”于同行,其解释称系因经销商模式占比低于同行,个中是否赛克赛斯存在调节经销商模式占比的嫌疑?均是未知数。

四、核心经销商或上演“高买低卖”, 多家合作方的实控人老东家系赛克赛斯

天下熙熙皆为利来,天下攘攘皆为利往。

令人费解的是,赛克赛斯的核心经销商或存在亏本销售赛克赛斯产品的情况,或不符合寻常的商业逻辑。异象背后,赛克赛斯与其核心经销商关系匪浅。

4.1 核心经销商采用买断式销售,称其商业行为完全独立于赛克赛斯

上文提及,赛克赛斯的经销商包括核心经销商和一般经销商。

据2020年二轮问询回复,赛克赛斯称核心经销商采用买断式销售,其商业行为完全独立于赛克赛斯,以自身名义开展经营。

同时,据2020年二轮问询回复,核心经销商一般专营赛克赛斯产品,并负责所在区域市场的开拓与终端医院的维护。

可见,赛克赛斯申报科创板上市之时曾表示,其核心经销商独立经营。

然而,随着《金证研》南方资本中心的研究深入,问题逐渐“浮出水面”。

4.2 2017-2019年,核心经销商采购的赛克赛斯主要产品均已实现销售

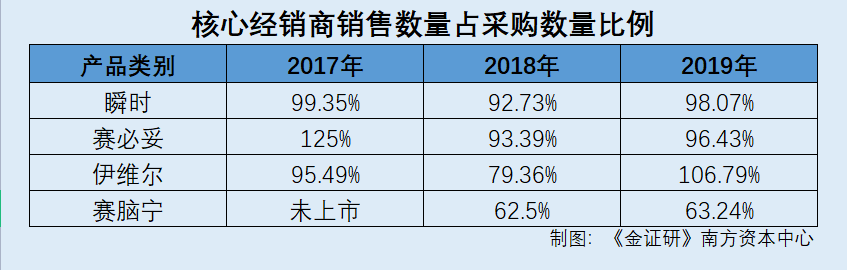

据2020年二轮问询回复,2017-2019年,赛克赛斯核心经销商对赛克赛斯的产品“瞬时”的采购数量分别为48.53万支、64.51万支、67.69万支;核心经销商销售数量分别为48.21万支、59.82万支、66.39万支。

同期,赛克赛斯核心经销商对赛克赛斯的产品“赛必妥”的采购数量分别为28.1万支、27.19万支、37.81万支;核心经销商销售数量分别为35.12万支、25.39万支、36.46万支。

2017-2019年,赛克赛斯核心经销商对赛克赛斯的产品“伊维尔”的采购数量分别为865支、780支、1,311支;核心经销商销售数量分别为826支、619支、1,400支。

2018-2019年,赛克赛斯核心经销商对赛克赛斯的产品“赛脑宁”的采购数量分别为8支、340支;核心经销商销售数量分别为5支、215支。

其中,对于产品“赛脑宁”,2020年招股书表示,“赛脑宁”为2018年新上市产品,当年销售数量较少。

经《金证研》南方资本中心计算,2017-2019年,赛克赛斯核心经销商对产品“瞬时”的销售数量占采购数量的比例分别为99.35%、92.73%、98.07%;对产品“赛必妥”的销售数量占采购数量的比例分别为125%、93.39%、96.43%;对产品“伊维尔”的销售数量占采购数量的比例分别为95.49%、79.36%、106.79%。

另外,2018-2019年,赛克赛斯核心经销商对产品“赛脑宁”的销售数量占采购数量的比例分别为62.5%、63.24%。

可见,除上市不久的“赛脑宁”,核心经销商向赛克赛斯采购的“瞬时”、“赛必妥”、“伊维尔”等产品,在2017-2019年间已基本实现销售。

然而,同期,赛克赛斯核心经销商对赛克赛斯相关产品的采购金额,却远高于核心经销商实现的销售金额。

4.3 2017-2019年核心经销商销售单价低于向赛克赛斯采购单价,上演“高买低卖”

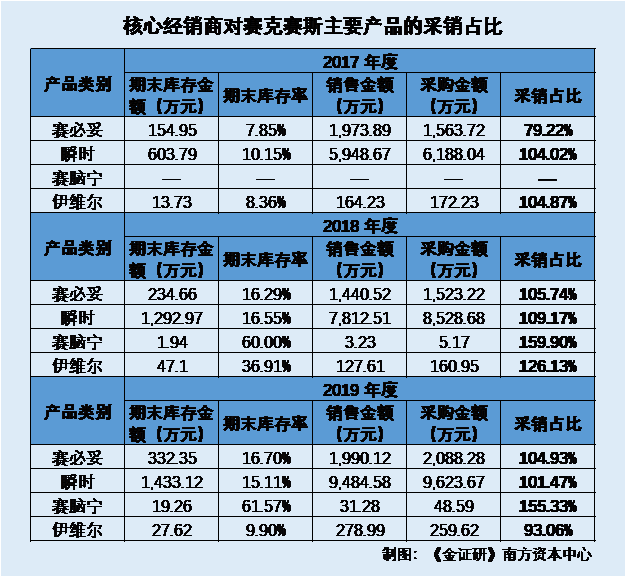

据2020年二轮问询回复,2017-2019年,赛克赛斯核心经销商对产品“赛必妥”的期末库存金额分别为154.95万元、234.66万元、332.35万元,期末库存率分别为7.85%、16.29%、16.7%。

同期,赛克赛斯核心经销商对产品“瞬时”的期末库存金额分别为603.79万元、1,292.97万元、1,433.12万元,期末库存率分别为10.15%、16.55%、15.11%。

2017-2019年,赛克赛斯核心经销商对产品“伊维尔”的期末库存金额分别为13.73万元、47.1万元、27.62万元,期末库存率分别为8.36%、36.91%、9.9%。

2018-2019年,赛克赛斯核心经销商对产品“赛脑宁”的期末库存金额分别为1.94万元、19.26万元,期末库存率分别为60%、61.57%。

与此同时,赛克赛斯在以上内容的注释部分中指出,核心经销商的期末库存率=期末库存金额/本期销售金额。

通过该公式,可以测算出核心经销商在相应时间内对上述产品实现的销售金额。

经《金证研》南方资本中心测算,2017-2019年,赛克赛斯核心经销商对产品“赛必妥”的销售金额分别为1,973.89万元、1,440.52万元、1,990.12万元;对产品“瞬时”的销售金额分别为5,948.67万元、7,812.51万元、9,484.58万元;对产品“伊维尔”的销售金额分别为164.23万元、127.61万元、278.99万元。

另外,2018-2019年,赛克赛斯核心经销商对产品“赛脑宁”的销售金额分别为3.23万元、31.28万元。

奇怪的是,核心经销商向赛克赛斯采购上述产品时的花费,却要比实现的收入高。

据2020年二轮问询回复,2017-2019年,在核心经销模式下,赛克赛斯对产品“赛必妥”的销售收入分别为1,563.72万元、1,523.22万元、2,088.28万元;对产品“瞬时”的销售收入分别为6,188.04万元、8,528.68万元、9,623.67万元;对产品“伊维尔”的销售收入分别为172.23万元、160.95万元、259.62万元。

另外,2018-2019年,赛克赛斯对产品“赛脑宁”的销售收入分别为5.17万元、48.59万元。

经《金证研》南方资本中心测算,2017-2019年,赛克赛斯核心经销商对产品“赛必妥”的采购金额占其销售金额的比例分别为79.22%、105.74%、104.93%;对产品“瞬时”的采购金额占其销售金额的比例分别为104.02%、109.17%、101.47%;对产品“伊维尔”的采购金额占其销售金额的比例分别为104.87%、126.13%、93.06%。

另外,2018-2019年,赛克赛斯核心经销商对产品“赛脑宁”的采购金额占其销售金额的比例分别为159.9%、155.33%。

可见,在2017-2019年,除了2017年产品“赛必妥”以及2019年的产品“伊维尔”以外,其他产品的采销占比均处于“失衡”状态。赛克赛斯的核心经销商的向赛克赛斯的采购金额,高于核心经销商通过上述产品实现的销售金额。

而《金证研》南方资本中心研究发现,造成上述“异象”的原因,或是赛克赛斯核心经销商“亏本销售”所致。

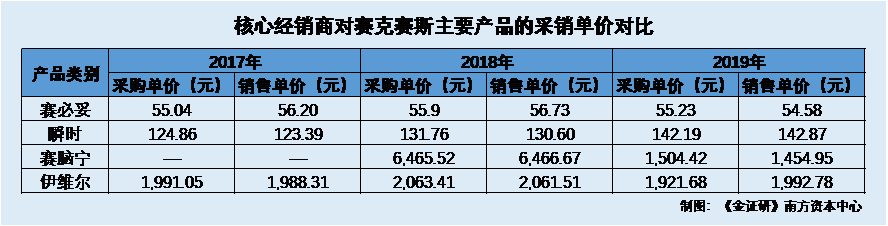

经《金证研》南方资本中心测算,已知销售数量与销售金额,则2017-2019年,核心经销商对产品“赛必妥”的销售单价分别为56.2元/支、56.73元/支、54.58元/支;对产品“瞬时”的销售单价分别为123.39元/支、130.6元/支、142.87元;对产品“伊维尔”的销售单价分别为1,988.31元/支、2,061.51元/支、1,992.78元/支。

另外,2018-2019年,核心经销商对产品“赛脑宁”的销售单价分别为6,466.67元/支、1,454.95元/支。

而据2020年二轮问询回复,2017-2019年,在核心经销模式下,赛克赛斯产品“赛必妥”的销售单价分别为55.04元/支、55.9元/支、55.23元/支;产品“瞬时”的销售单价分别为124.86元/支、131.76元/支、142.19元/支;产品“伊维尔”的销售单价分别为1,991.05元/支、2,063.41元/支、1,921.68元/支。

另外,2018-2019年,在核心经销模式下,赛克赛斯产品“赛脑宁”的销售单价分别为6,465.52元/支、1,504.42元/支。

由此可见,2017年,核心经销商对产品“瞬时”、“伊维尔”的售价低于进价;2018年,核心经销商对产品“瞬时”、“伊维尔”的售价低于进价;2019年,核心经销商对产品“赛必妥”、“赛脑宁”的售价低于进价。

而其他时间,核心经销商的售价高出进价部分也是“寥寥无几”。即核心经销商基本处于微利甚至亏损状态。

至此不难发现,赛克赛斯的核心经销商通过“瞬时”、“伊维尔”等产品实现的销售收入,远不及向赛克赛斯采购所花费的金额。而究其原因,是否系核心经销商向赛克赛斯高价进货却低价卖出所致?在此情况下,赛克赛斯核心经销商甘做“冤大头”,是否具备商业合理性?核心经销商“高买低卖”的操作是否助助力赛克赛斯消化库存?

事实上,赛克赛斯部分核心经销商与赛克赛斯之间关系,同样值得关注。

4.4 核心经销商实控人系赛克赛斯前员工,20家曾入股赛克赛斯员工持股平台

据招股书,在经销模式中存在部分核心经销商实际控制人曾为赛克赛斯前员工,其原因系赛克赛斯为最大程度激发员工的销售积极性,快速提高医疗器械业务规模和市场占有率,2013年起,鼓励部分业绩较好的区域销售经理逐步成立区域销售公司。

据2020年首轮问询回复,2017-2019年,赛克赛斯的核心经销商中,共有20家核心经销商实际控制人曾入伙员工持股平台济南华赛企业管理咨询合伙企业(有限合伙),后由赛克赛斯股东上海赛星商务咨询有限公司回购该等人员持股份额。

此外,2017-2019年,赛克赛斯的核心经销商中,共有16家核心经销商曾存在过赛克赛斯实际控制人邹方明持股后续退出的情况。2019年1月后,赛克赛斯核心经销商股权结构中不存在核心经销商实际控制人或其关联方以外的其他股东。

需要注意的是,赛克赛斯与其核心经销商之间的关系或不止于此。

4.5 核心经销商武汉楚赛曾在招聘中以赛克赛斯下行分公司自居,而后“忙删除”

据招股书,武汉楚赛生物科技有限公司(以下简称“武汉楚赛”)系赛克赛斯核心经销商之一。

据湖北省高等学校毕业生就业指导服务中心,截至查询日2022年12月5日,武汉楚赛的招聘信息显示,武汉楚赛为赛克赛斯下行分公司,依托总部研发生产,进行销售和研发调研,信息采集。

也就是说,赛克赛斯部分核心经销商的实际控制人不仅曾在员工持股平台持股,还存在部分核心经销商曾被赛克赛斯实控人持股的情况。同时,有核心经销商自诩为赛克赛斯的分公司对外进行招聘。

值得一提的是,截至查询日2023年6月15日,武汉楚赛招聘信息中关于“赛克赛斯下行分公司”的表述已删除。

基于上述多家核心经销商与赛克赛斯关系匪浅、核心经销商“高买低卖”的情形,赛克赛斯与核心经销商之间的交易是否具备公允性?个中是否存在核心经销商实质由赛克赛斯控制的情况?尚待监管层进一步核查。

在冲击资本市场之际,赛克赛斯或面临诸多考验,其未来将何去何从?尚未可知。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。