Photo by Marius Serban on Unsplash

《金证研》沪深资本组 太簇/作者 映蔚 洪力/编审

时间拨回1985年2月,彼时20岁的王长土开始在慈溪市小安镇长源五金厂工作,一个仅有4台仪表车床的家庭作坊。白驹过隙,35年过去,昔日的小作坊如今发展成为年营收破十亿元的汽车金属零部件生产厂商——浙江长华汽车零部件股份有限公司(以下简称“长华股份”)。而王长土,则系长华股份的现任董事长。

观其背后,在下游汽车行业遭遇“寒潮”的情形之下,近年来,长华股份的营收净利润增速双双下滑,其主营业务毛利率走低,且其主要客户产销量均下降,需求或收窄,长华股份成长能力或承压。同时,长华股份社保缴纳人数低于官方数据,涉嫌美化报表。此外,长华股份的董事、副总等都曾于客户股东处任职,其业务独立性几何?

一、营收净利增速双双下滑,主营业务毛利率走低

近年来,长华股份的营收和净利润增速下滑,且2018年,其净利润陷入负增长。

据招股书,2016-2018年和2019年1-6月,长华股份的营业收入分别为12.28亿元、15.01亿元、15.18亿元、6.68亿元;2017-2018年分别同比增长22.26%、1.15%。

2016-2018年和2019年1-6月,长华股份的净利润分别为1.93亿元、2.19亿元、2.09亿元、0.75亿元;2017-2018年分别同比增长13.93%、-4.88%。

与此同时,长华股份的净资产收益率也在下滑。

2016-2018年和2019年1-6月,长华股份按照归属于公司普通股股东净利润计算的加权平均净资产收益率分别为22.56%、22.21%、19.06%、5.94%。

而经营性净现金流方面,2016-2018年和2019年1-6月,长华股份经营活动产生的现金流量净额分别为1.67亿元、2.32亿元、2.08亿元、1.91亿元。

此外,长华股份的主营业务毛利率逐年下滑。

2016-2018年和2019年1-6月,长华股份主营业务毛利率分别为29.24%、26.04%、25.16%和22.29%。

而长华股份的主要产品包括紧固件和冲焊件。

2016-2018年和2019年1-6月,长华股份紧固件的毛利率分别为33.81%、28.45%、29.6%、27.92%;同期,冲焊件的毛利率分别为18.52%、21.89%、18.51%、14.35%。

近年来,长华股份营收、净利增速放缓,且主营业务毛利率逐年走低,其可持续盈利能力存疑。而同样值得我们关注的,还有长华股份社保缴纳人数与官方数据“对不上”的问题。

二、社保缴纳人数低于“官宣”,涉嫌美化报表

实际上,长华股份存在社保缴纳人数与官方数据矛盾的情形。

据招股书,截至截2019年6月30日,长华股份纳入合并财务报表范围的子公司共有4家,分别是宁波长华长盛汽车零部件有限公司(以下简称“宁波长盛”)、武汉长华长源汽车零部件有限公司(以下简称“武汉长源”)、吉林长庆汽车零部件有限公司(以下简称“吉林长庆”)、广州长华汽车零部件有限公司(以下简称“广州长华”)。

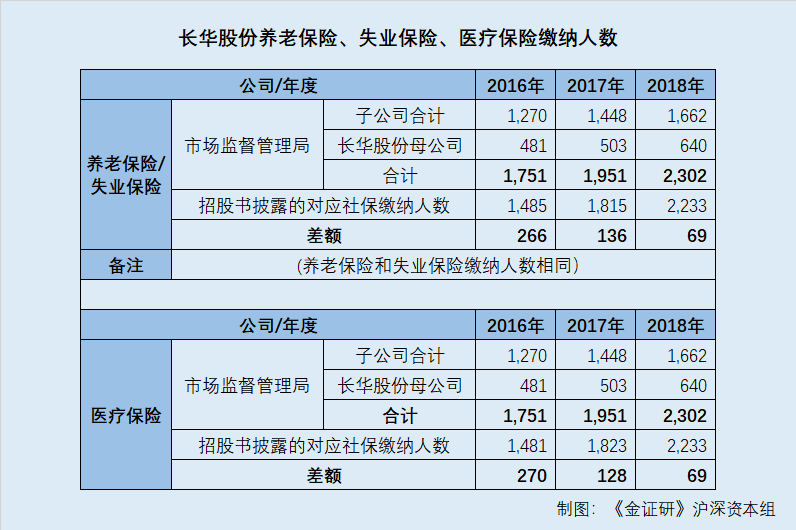

据市场监督管理局数据,2016-2018年,宁波长盛的社保缴纳人数分别为1,019人、1,103人、1,166人;同期,武汉长源的社保缴纳人数分别为251人、323人、429人;同期,吉林长庆的社保缴纳人数分别为0人、22人、59人。而广州长华成立于2018年5月31日,2018年,广州长华的社保缴纳人数为8人。则2016-2018年,上述四家子公司的社保缴纳人数合计分别为1,270人、1,448人、1,662人。

在长华股份母公司的社保缴纳人数中,按社保类型的不同,缴纳人数有所差异。

据市场监督管理局数据,2016-2018年,长华股份母公司养老保险、失业保险和医疗保险的缴纳人数相同,分别为481人、503人、640人。即2016-2018年,市场监督管理局披露的长华股份养老保险、失业保险、医疗保险的缴纳人数合计均分别为1,751人、1,951人、2,302人。

而据招股书,同期,长华股份养老保险、失业保险的缴纳人数均分别为1,485人、1,815人、2,233人,与市场监督管理局披露的数据相比,分别少了266人、136人、69人。

同期,招股书披露的长华股份医疗保险的缴纳人数分别1,481人、1,823人、2,233人,与市场监督管理局披露的数据相比,分别少了270人、128人、69人。

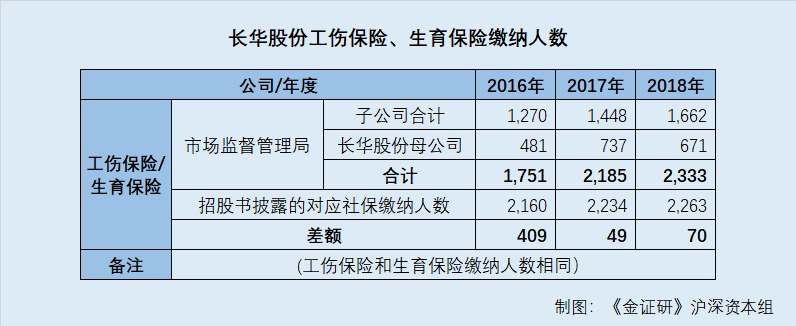

2016-2018年,市场监督管理局披露的长华股份母公司工伤保险缴纳人数与生育保险缴纳人数相同,分别为481人、737人、671人。即2016-2018年,市场监督管理局披露的长华股份工伤保险、生育保险的缴纳人数合计均分别为1,751人、2,185人、2,333人。

而据招股书,2016-2018年,长华股份工伤保险、生育保险缴纳人数均分别为2,160人、2,234人、2,263人,与市场监督管理披露的数据相比,分别多出409人、多出49人、少了70人。

也就是说,招股书披露的各类社保缴纳人数与“官宣”矛盾,且超半数社保缴纳人数比“官宣”少,而长华股份的营收、净利润增速持续下滑,其中是否存在借助做低人力成本以美化报表的嫌疑?不得而知。而长华股份营收净利润的增速下滑,或受下游汽车行业“遇冷”的影响。

三、下游汽车行业遇冷,主要客户产销负增长需求或收窄

据招股书,汽车整车制造业是长华股份的主要下游行业,而近几年,汽车行业“遇冷”的情况,或难以回避。

据汽车工业协会数据,2016-2019年,国内汽车产量分别为2,811.9万辆、2,901.5万辆、2,780.9万辆、2,572.1万辆,2017-2019年分别同比增长3.19%、-4.16%、-7.51%。

同期,国内汽车销量分别为2,802.8万辆、2,887.9万辆、2,808.1万辆、2,576.9万辆,2017-2019年分别同比增长3.04%、-2.76%、-8.23%。

据工信部数据,2020年1-7月,国内汽车产销分别完成1,231.4万辆和1,236.5万辆,同比分别下降11.8%和12.7%。

据世界汽车制造商协会(OICA)统计数据,2016-2019年,全球汽车产量分别为9,497.66万辆、9,730.25万辆、9,563.46万辆、9,178.69万辆,2017-2019年分别同比增长2.45%、-1.71%、-4.02%。

2016-2019年,全球汽车销量分别为9,385.64万辆、9,566.06万辆、9,564.95万辆、9,135.85万辆,2017-2019年分别同比增长1.92%、-0.01%、-4.49%。

不仅汽车行业的整体产销量负增长,长华股份的客户也出现了经营业绩下滑的情况。

据招股书,2016-2018年和2019年1-6月,上汽通用汽车有限公司(以下简称“上汽通用”)均是长华股份的第三大客户,长华股份对其的销售金额分别为1.58亿元、1.83亿元、1.82亿元、0.75亿元,占当期主营业务收入的比例分别为13.14%、12.39%、12.27%、11.59%。

2016-2018年和2019年1-6月,上汽大众汽车有限公司(以下简称“上汽大众”)均是长华股份的第五大客户,长华股份对其的销售金额分别为6,232.66万元、6,201.14万元、5,838.61万元、2,798.4万元,占当期主营业务收入的比例分别为5.18%、4.2%、3.93%、4.33%。

据上海汽车集团股份有限公司(以下简称“上汽集团”)2019年年报,上汽通用、上汽大众均是上汽集团的合营企业,其中上汽集团分别对上汽通用、上汽大众持股50%。

据上汽集团年报,2017-2019年,上汽通用的营业收入分别为2,280.64亿元、2,244.44亿元、1,878.21亿元,2018-2019年分别同比增长-1.59%、-16.32%。同期,上汽通用的净利润分别为153.88亿元、156.21亿元、109.58亿元,2018-2019年分别同比增长1.52%、-29.85%。

2017-2019年,上汽大众的营业收入分别为2,561.99亿元、2,593.01亿元、2,359.5亿元,2018-2019年分别同比增长1.21%、-9.01%。同期,上汽大众的净利润分别为267.24亿元、280.16亿元、200.25亿元,2018-2019年分别同比增长4.83%、-28.52%。

而且,上汽通用、上汽大众的汽车产销量逐年走低。

据上汽集团年报,2017-2019年,上汽通用的汽车产量分别为200.55万辆、196万辆、161.68万辆,2018-2019年分别同比增长-2.27%、-17.51%。2020年1-6月,上汽通用的汽车产量为52.51万辆,同比增长-35.57%。

同期,上汽通用的汽车销量分别为200.02万辆、197.01万辆、160.01万辆,2018-2019年分别同比增长-1.5%、-18.78%。2020年1-6月,上汽通用的汽车销量为55.62万辆,同比增长-33.31%。

2017-2019年,上汽大众的汽车产量分别为206.99万辆、209.7万辆、192.62万辆,2018-2019年分别同比增长1.31%、-8.14%。2020年1-6月,上汽通用的汽车产量为58.11万辆,同比增长-33.87%。

同期,上汽大众的汽车销量分别为206.31万辆、206.51万辆、200.18万辆,2018-2019年分别同比增长0.1%、-3.07%。2020年1-6月,上汽大众的汽车销量为57.74万辆,同比增长-37.18%。

无独有偶,长华股份的另一客户东风本田汽车有限公司(以下简称“东风本田”)或也难以在行业寒潮中“幸免”。

据招股书,2016-2018年和2019年1-6月,东风本田分别是长华股份的第二大、第一大、第一大、第一大客户,长华股份对其的销售金额分别为1.6亿元、3.07亿元、3.57亿元、1.65亿元,占当期主营业务收入的比例分别为13.22%、20.78%、23.99%、25.6%。

据公开信息,东风本田是东风汽车集团股份有限公司(以下简称“东风集团股份”)持股50%的合营公司。

据同花顺iFinD数据,2017-2019年,东风集团股份的营业收入分别为1,250.16亿元、1,045.43亿元、1,010.87亿元,2018-2019年分别同比增长-17.02%、-3.31%。

2017-2019年,东风集团股份的净利润分别为140.63亿元、129.79亿元、128.58亿元,2018-2019年分别同比增长-7.7%、-0.93%。

下游汽车行业“遇冷”,且其主要客户的产销量双双下降,长华股份的需求或将收窄,其未来成长能力如何?尚未可知。而长华股份的问题还不仅于此。

四、高管曾在客户股东任职,业务独立性或存缺失

一方面是其主要客户产销下滑或带来的需求减少,而另一方面,长华股份的管理层曾在客户股东处供职,长华股份的业务独立性或遭“拷问”。

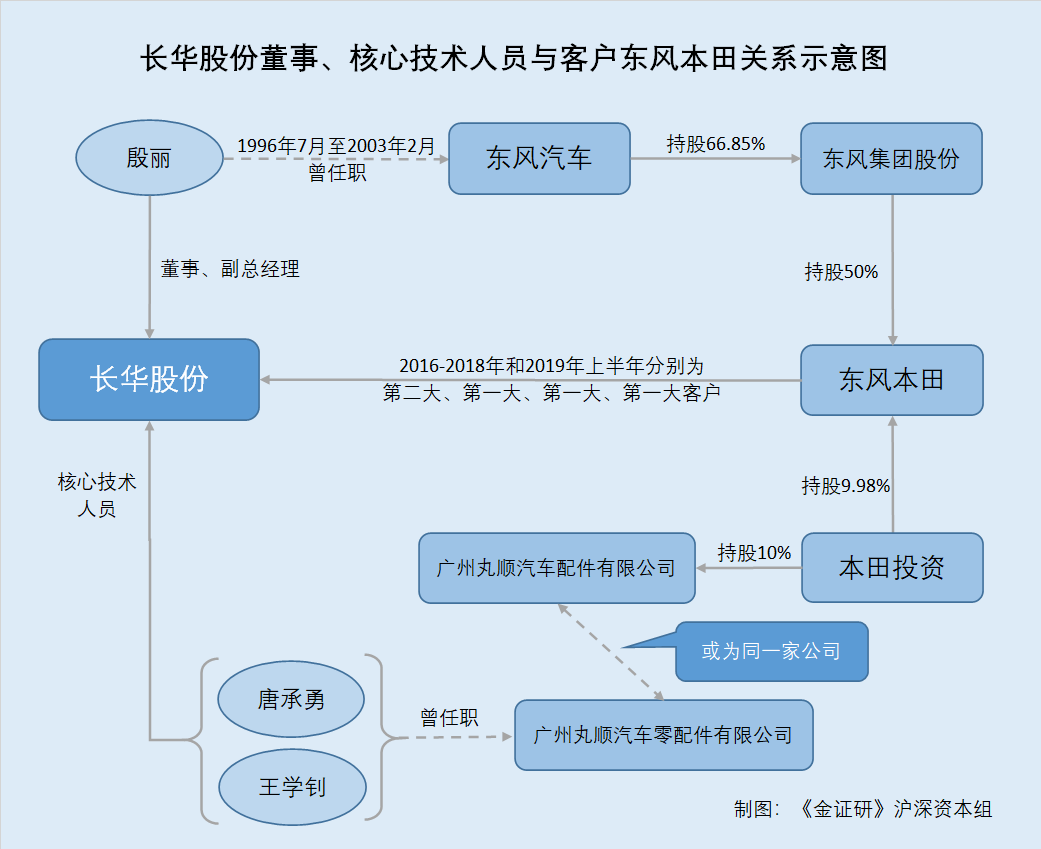

据招股书,2016-2018年和2019年1-6月,东风本田分别是长华股份的第二大、第一大、第一大、第一大客户。

据东风集团股份2019年报和市场监督管理局数据,东风汽车集团有限公司(以下简称“东风汽车”)是东风集团股份的控股股东,东风汽车持有东风集团股份66.85%的股权。而长华股份的客户东风本田则是东风集团股份持股50%的合营企业。

据招股书,殷丽为长华股份的董事、副总经理。而其曾于1996年7月至2003年2月,任职于东风汽车。从东风汽车离职后不久,即2003年3月至2005年3月,殷丽“转身”便进入长华股份前身浙江长华汽车零部件有限公司,担任商务部部长。

不仅如此,长华股份的核心技术人员唐承勇、王学钊都曾任职于广州丸顺汽车零配件有限公司。其中,唐承勇于2003年2月至2015年12月在广州丸顺汽车零配件有限公司担任科长,王学钊于2003年12月至2013年12月在广州丸顺汽车零配件有限公司担任科长、室长。

而经《金证研》沪深资本组在市场监督管理局等企业信息披露平台查询,均未能搜索到“广州丸顺汽车零配件有限公司”的相关信息,仅能搜索到名称与之相似的“广州丸顺汽车配件有限公司(以下简称“丸顺汽车”)”。

据市场监督管理局数据,本田技研工业(中国)投资有限公司(以下简称“本田投资”)既是丸顺汽车的股东,也是东风本田的股东。本田投资持有丸顺汽车10%的股权、持有东风本田9.98%的股权。

如若“广州丸顺汽车零配件有限公司”与“广州丸顺汽车配件有限公司”为同一家公司,则长华股份的核心技术人员唐承勇、王学钊都曾在客户东风本田的关联公司任职。

除此之外,长华股份的副总经理张义为,也曾于客户股东处任职。

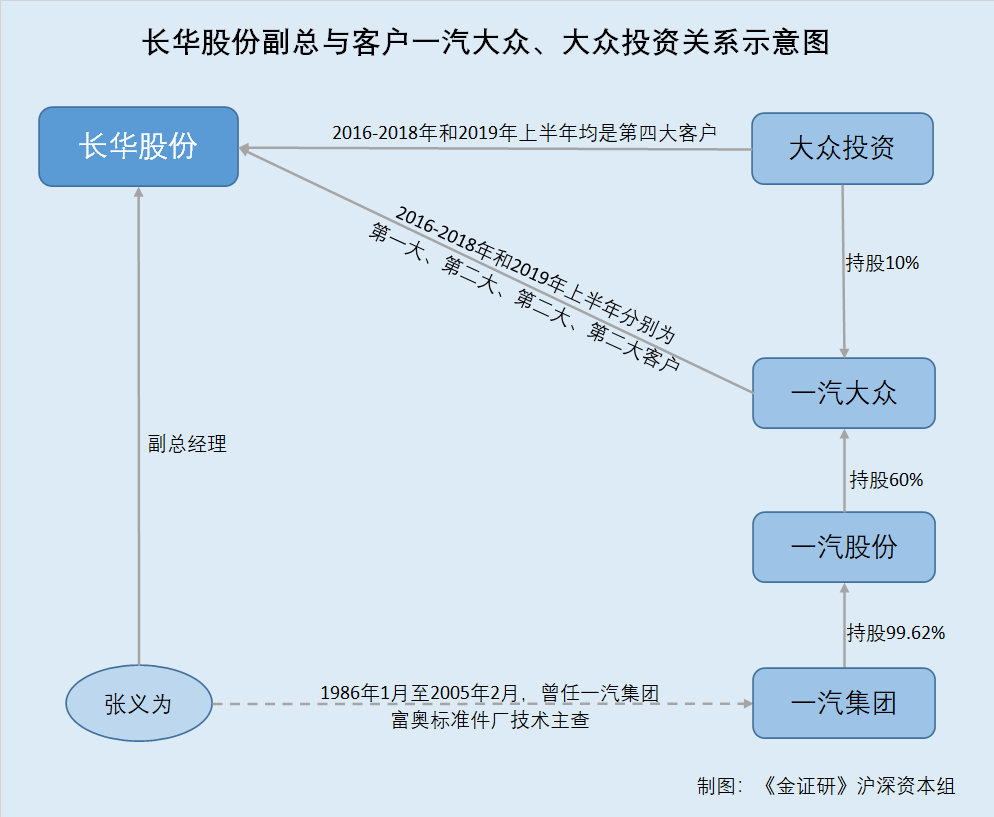

据招股书,2016-2018年和2019年1-6月,一汽-大众汽车有限公司(以下简称“一汽大众”)分别是长华股份第一大、第二大、第二大、第二大客户,长华股份对其的销售金额分别为2亿元、2.23亿元、2.23亿元、1亿元,占当期主营业务收入的比例分别为16.6%、15.07%、15.03%、15.46%。

2016-2018年和2019年1-6月,大众汽车(中国)投资有限公司(以下简称“大众投资”)均是长华股份的第四大客户,长华股份对其的销售金额分别为7,680.18万元、8,422.33万元、8,665.92万元、4,858.97万元,占当期主营业务收入的比例分别为6.38%、5.7%、5.83%、7.52%。

据招股书,长华股份的副总经理张义为,于1986年1月至2005年2月,曾担任中国第一汽车集团有限公司(以下简称“一汽集团”)富奥标准件厂技术主查。

而据公开信息,大众投资持有一汽大众10%的股权。而中国第一汽车股份有限公司(以下简称“一汽股份”)是一汽大众的股东,一汽股份持有一汽大众60%的股权。一汽集团是一汽股份的股东,一汽集团持有一汽股份99.62%的股权。

据上交所发行上市条件及程序,企业首次公开发行股票并上市主要条件中对于独立性的要求,其中包括要求企业具有完整的业务体系和直接面向市场独立经营的能力。而长华股份的董事、副总经理曾于客户东风本田、一汽大众的股东处任职,长华股份的业务独立性或存缺失。

此外,长华股1份的供应商存在与长华股份数据“打架”的情形。

五、采购数据与供应商矛盾,为“零人”供应商创收逾上千万元

问题远未结束,不仅业务独立性存隐忧,长华股份的供应商亦不是“省油的灯”。

据招股书,2016年和2018年,慈溪市周巷炀亮五金配件厂(普通合伙)(以下简称“炀亮五金”)分别是长华股份的第五大、第四大外协供应商,长华股份对其的加工采购金额分别为637.99万元、760.93万元,占当期加工费总额的比例分别为4.09%、5.6%。

但是,据市场监督管理局数据,2016年,炀亮五金的营业总收入为547.38万元,比招股书披露的长华股份对其的采购金额还少,差额为90.61万元,令人费解。

除此之外,长华股份另一名供应商上海弘容实业发展有限公司(以下简称“弘容实业”)还存在社保缴纳人数为0人的情况。

据招股书,2016-2017年,弘容实业均是长华股份的第四大供应商,长华股份对其的采购金额分别为1,609.82万元、1,607.33万元,占当期原材料采购总额的比例分别为3.09%、2.31%。

据市场监督管理局数据,2016-2019年,弘容实业的社保缴纳人数均为0人。

而弘容实业的股东包括曹爱珍、刘容,其中控股股东是曹爱珍,且据公开信息,曹爱珍除了弘容实业并无其他控股公司。

面临上述种种问题,未来长华股份上市之后的发展道路或山高水险,而其能否交出一份令人满意的“答卷”?不得而知。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。