《金证研》北方资本中心 文琢/作者 映蔚 洪力/风控

2017年6月1日,江苏新瀚新材料股份有限公司(以下简称“新瀚新材”) 向中国证监会申报了上市申请文件,而后不到两个月,新瀚新材的上市征程紧急“刹车”,其以“收入利润规模相对偏小”为由,主动“撤回”申请文件。距离前次申请上市时隔近4年,新瀚新材“整装”再度向资本市场发起冲击。

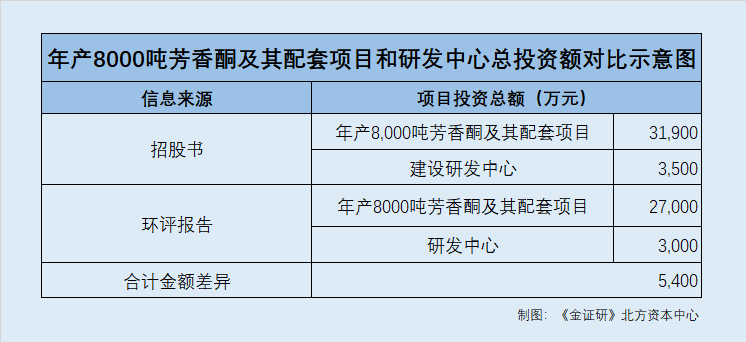

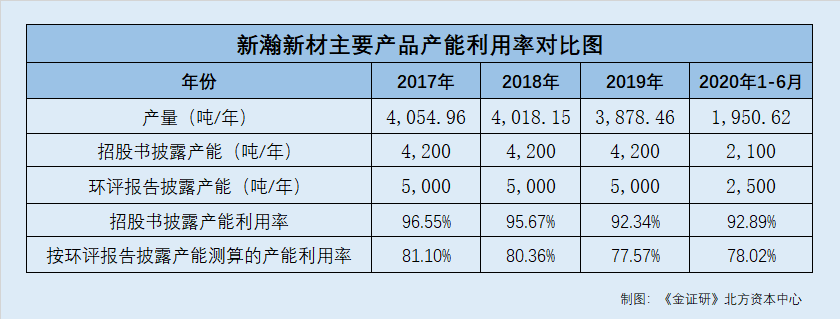

而观其背后,新瀚新材的募投项目或“疑点”难消,其项目总投资额比环评报告多出5,400万元。此外,其主要产品现有产能,比5年前已建成的一项建设项目的产能还少,倘若新瀚新材的产能仅来自该建设项目,其现有产能或存“缩水”的嫌疑,从而其产能利用率是否遭“拔高”?另一方面,新瀚新材或“不差钱”,其募资“补血”合理性存疑。而且,新瀚新材与三家社保缴纳人数“寥寥可数”的供应商合作,累计超千万元的交易真实性或受“拷问”。

一、募投项目投资额比环评报告多超5千万元,信披不一产能利用率或遭“拔高”

此番上市,新瀚新材的募投项目投资额信披现“罗生门”,与官宣文件数据对不上,“缺口”达5,400万元。

据新瀚新材2020年11月27日签署的招股说明书(以下简称“招股书”),此番上市,新瀚新材拟使用募集资金2.69亿元投入“年产8,000吨芳香酮及其配套项目”,项目投资额为3.19亿元。另外,新瀚新材拟募集资金3,500万元投入“建设研发中心”项目,项目投资额为3,500万元。上述两项募投项目于 2017 年1月16日取得南京市发展和改革委员会核发的备案号为“2017001号”。

据招股书,“年产8,000吨芳香酮及其配套项目”用地在南京市江北新区长芦街道,该项目将新建生产厂房及配套公共设施等,包括三个生产车间及一个辅助车间,项目全面达产后可新增芳香酮产品产能8,000吨。

从具体产品方案来看,该项目包括DFBP 2,500吨/年、DPS 800吨/年、1,3-(4,4'-二氟)三苯二酮100吨/年、ITF 400吨/年、2-氯-4'-苯基二苯甲酮100吨/年、HAP 2,000吨/年、苯乙酮500吨/年、邻羟基苯乙酮450吨/年、对甲基苯乙酮500吨/年、对羟基苯丙酮200吨/年、对氯苯乙酮100吨/年、2,4'-二氟二苯甲酮100吨/年、对乙基苯丙酮100吨/年、4-氯-4'-羟基二苯甲酮100吨/年、邻羟基苯丙酮50吨/年。

据招股书,“建设研发中心项目”与“年产8,000吨芳香酮及其配套项目”共用建设用地,且研发中心建成后将为新瀚新材芳香酮产品提供全方位的技术支持,提高产品的技术含量,也负责对原材料和产品进行化学检测和质量控制。

但通过与“官宣”文件对比发现,关于上述新瀚新材募投项目的募资金额,招股书与“官宣”数据打架。

据江苏省生态环境监控中心版权所有的江苏环保公众网公开信息,《江苏新瀚新材料股份有限公司年产8000吨芳香酮及其配套项目和研发中心环境影响评价》进行了两次公示,而该项目环境影响评价文件后于2017年3月进行了全本公示,即为《江苏新瀚新材料股份有限公司年产8000吨芳香酮及其配套项目和研发中心环境影响报告书(报批稿)》(以下简称“环评报告”)。

据环评报告,由新瀚新材建设的“年产8000吨芳香酮及其配套项目和研发中心”系异地新建项目,该项目备案号为“2017001”,建设地点为南京化学工业园区长芦片区3E-2-1地块。

据环评报告,“年产8000吨芳香酮及其配套项目和研发中心”具体产品方案包括对羟基苯乙酮2,000吨/年、邻羟基苯乙酮450吨/年、对羟基苯丙酮200吨/年、邻羟基苯丙酮50吨/年、4-氯-4'-羟基二苯甲酮100吨/年、4,4'-二氟二苯甲酮2,500吨/年、2,4'-二氟二苯甲酮100吨/年、1,3-(4,4'-二氟)三苯二酮100吨/年、对氯苯乙酮100吨/年、3-甲基-4'-苯基二苯甲酮400吨/年、2-氯-4'-苯基二苯甲酮100吨/年、对甲基苯乙酮500吨/年、苯乙酮500吨/年、二苯砜800吨/年、对乙基苯丙酮100吨/年。

即环评报告与招股书披露的项目名称、备案号、产品方案等一致,环评报告披露的项目与招股书披露的“年产8,000吨芳香酮及其配套项目”、“建设研发中心项目”为同一项目。

而需要指出的是,关于上述募投项目的投资总额,环评报告披露的数据与招股书“对垒”。

据招股书,“年产8,000吨芳香酮及其配套项目”投资额为3.19亿元,“建设研发中心”的投资额为3,500万元,投资总额合计为3.54亿元。

而据环评报告,“年产8000吨芳香酮及其配套项目和研发中心”的总投资额约为3亿元(年产8000吨芳香酮及其配套项目投资约2.7亿元、研发中心投资约3,000 万元)。

也就是说,招股书披露的“年产8,000吨芳香酮及其配套项目”、“建设研发中心项目”投资总额,比环评报告披露的投资总额多出5,400万元。

不仅如此,招股书与环评报告的产能数据“打架”,其产能利用率或遭“拔高”。

据招股书,新瀚新材的的主营业务为芳香族酮类产品的研发、生产和销售,主要产品包括特种工程塑料核心原料、光引发剂和化妆品原料等产品。2017-2019年,新瀚新材芳香族酮类产品的产能合计4,200吨/年。

而据环评报告,新瀚新材现有项目包括“年产5000t芳香酮项目”,该项目于2010年取得环评批复。该项目分为两期建设,一期和二期工程分别于2013年12月3日和2016年4月15日竣工验收。该项目芳香酮的批复产能为5000吨/年。

据招股书,报告期(2017-2019年及2020年上半年)各期末,新瀚新材的在建工程包括“年产8,000吨芳香酮及其配套项目”、“监控系统升级改造”、“零星工程活性炭回收系统”,并未有上述“年产5000t芳香酮项目”的踪影。

且新瀚新材在环评报告中称,目前现有项目均已建成并通过南京市环保局组织的竣工环保验收,本次环评针对两次修编后的现有项目建设现状进行回顾。

这意味着,距离“年产5000t芳香酮项目”二期验收时间已过了5年,该项目已建成,该项目是否已经投产?倘若该项目全部达产,即新瀚新材于2016年或已拥有年产5,000吨芳香族酮类产品的生产能力。而招股书中披露,报告期内新瀚新材拥有4,200吨芳香族酮类产品的生产能力,或比环评报告披露的产能少了800吨/年。

据招股书,2017-2019年及2020年上半年,新瀚新材主要产品(芳香族酮类产品)的产量分别为4,054.96吨、4,018.15吨、3,878.46吨、1,950.62吨,产能利用率分别为96.55%、95.67%、92.34%、92.89%。

根据《金证研》北方资本中心研究,在其披露的产量基础上,若新瀚新材现有产能按5,000吨/年测算,则2017-2019年及2020年1-6月,新瀚新材的实际产能利用率或应分别为81.1%、80.36%、77.57%、78.02%。

也就是说,新瀚新材募投项目“年产8,000吨芳香酮及其配套项目”、“建设研发中心项目”信披真实性“迷雾重重”,总投资额比环评报告多出5,400万元。而5年前,“年产5000t芳香酮项目”已竣工建成,生产芳香酮的批复产能为5000吨/年,而招股书披露其芳香族酮类产品的产能比一个历史项目的产能还少,为4,200吨/年,令人不解。届时,倘若新瀚新材的产能仅来自“年产5000t芳香酮项目”,其“缩水”的产能背后,是否存在产能利用率遭“拔高”的嫌疑?

问题并未结束,新瀚新材另一募投项目的合理性或“悬而未决”。

二、“兜里有钱”三年分红超6千万元,募资“补血”合理性存疑

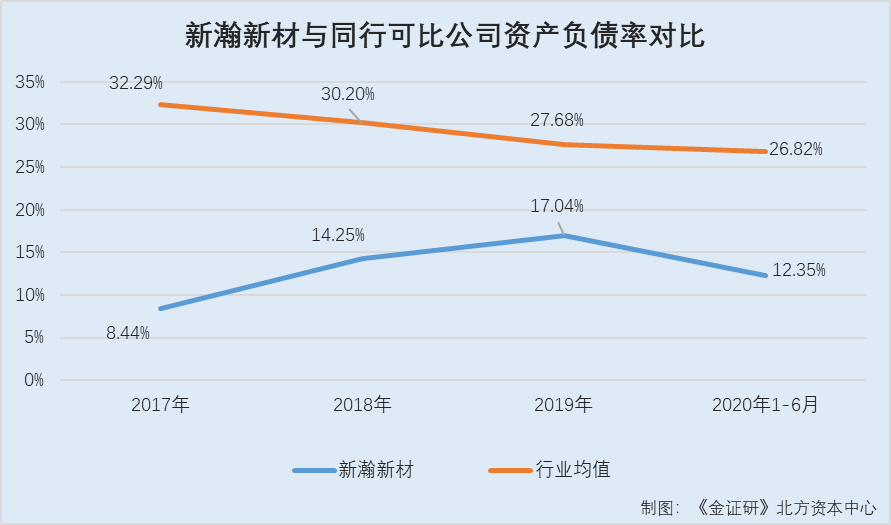

此番上市,为了不断扩大业务规模、持续投入研发项目、支持其发展战略的需要,新瀚新材拟募集资金补充流动资金。而新瀚新材或并不“差钱”,募资“补血”的合理性存疑。

据招股书,此番上市,新瀚新材拟募资1亿元用于补充流动资金。

而报告期内,新瀚新材资产负债率远低于行业均值。

据招股书,2017-2019年及2020年上半年,新瀚新材的资产负债率分别为8.44%、14.25%、17.04%、12.35%。

对比同行业可比公司,2017-2019年及2020年上半年,新瀚新材同行业可比公司浙江扬帆新材料股份有限公司的资产负债率分别为13.15%、12.36%、29.53%、35.43%,常州强力电子新材料股份有限公司的资产负债率分别为12.97%、12.64%、17.33%、19.53%,天津久日新材料股份有限公司的资产负债率分别为41.48%、36.24%、10.26%、11.01%,南京科思化学股份有限公司的资产负债率分别为60.31%、53.58%、46.61%、36.32%,安徽华业香料股份有限公司的资产负债率分别为33.53%、36.2%、34.68%、31.82%。同期,上述5家同行业可比公司资产负债率的平均值分别为32.29%、30.2%、27.68%、26.82%。

与此同时,新瀚新材无长、短期借款及一年内到期的非流动负债。

据招股书,2017-2019年及2020年1-6月,新瀚新材无长期借款、短期借款及一年内到期的非流动负债。

据招股书,2017-2019年及2020年1-6月,新瀚新材的财务费用分别为 397.1万元、-559.14万元、-90.58万元、-95.3万元;同期,其利息收入分别为45.96万元、60.81万元、29.93万元、28.31万元。

可见,报告期内,新瀚新材的资产负债率远低于同行均值,或无偿债压力。

另一方面,截至2020年6月末,新瀚新材账上“趴”着超6千万元。

据招股书,2017-2019年末及2020年6月末,新瀚新材的货币资金分别为9,804.82万元、2,963.45万元、3,733.81万元、6,218.83万元。

2017-2019年及2020年上半年,新瀚新材经营活动产生的现金流量净额分别为6,035.78万元、3,972.03万元、10,080.21万元、5,378.07万元;同期,新瀚新材的期末现金及现金等价物余额分别为9,804.82万元、2,963.45万元、3,733.81万元、6,218.83万元。

可见,新瀚新材的经营性净现金流良好,其现金流或相对充裕,其造血能力呈增强趋势。

另外,报告期内,新瀚新材还“大手笔”购买银行结构性存款。

据招股书,2019年及2020年上半年,新瀚新材的交易性金融资产分别为1.35亿元、1.48亿元。新瀚新材称系其为提高资金使用效率和整体收益水平,购买了安全性高、风险较低的浮动计息的银行结构性存款。

需要指出的是,2017-2019年,新瀚新材均进行了现金分红。

据招股书,2017-2019年,新瀚新材现金分红分别为1,490万元、745万元、4,470万元,合计6,705万元。

此外,2017-2019年及2020年1-6月,新瀚新材的未分配利润分别为0.75亿元、1.24亿元、1.47亿元、1.86亿元。

由上述情形可见,报告期内,新瀚新材的资产负债率走低且远低于同行平均水平,还“大手笔”购买银行结构性存款,连续三年分红累计金额超6,000万元,新瀚新材或并“不差钱”,其募资“补血”合理性或受“拷问”。另一方面,新瀚新材供应商的交易真实性或“疑点”难消。

三、多家供应商社保缴纳人数“寥寥可数”,累计交易额却逾千万元

采购活动是企业生产经营顺利进行的保障,企业间的竞争逐渐转化为企业供应链间的竞争。而新瀚新材或与多家人数“寥寥可数”供应商合作,千万元采购额真实性存疑。

据招股书,滕州市聚源化工有限公司(以下简称“聚源化工”)为新瀚新材三氯化铝的供应商,自2016年开始与新瀚新材合作。2018-2019年及2020年1-6月,新瀚新材向聚源化工的采购金额分别为379.91万元、500.33万元、430.46万元,累计1,310.7万元。2020年1-6月,聚源化工成为新瀚新材第三大供应商,新瀚新材对其采购金额占当期采购总额的比重为7.15%。

而聚源化工的社保缴纳人数“屈指可数”。

据市场监督管理局数据,聚源化工成立于2009年4月29日,2017-2019年,聚源化工的社保缴纳人数分别为2人、2人、4人。

据公开信息,赵真本持有聚源化工95%的股份;此外,赵真本还是个体工商户滕州市北辛合祥塑料编织厂的经营者。

基于上述持股情况,聚源化工或不存在通过赵真本其他公司代缴社保的情况。

即作为新瀚新材三氯化铝的供应商,新瀚新材2018-2019年及2020年上半年累计向其采购额超1,300万元,但聚源化工社保缴纳人数“寥寥无几”,双方的交易真实性或遭“拷问”。

问题并未结束。

据招股书,郑州卓优科技有限公司(以下简称“郑州卓优”)为新瀚新材对氟苯甲酰氯供应商。2017-2019年,新瀚新材向郑州卓优的采购金额分别为184.43万元、516.39万元、848.98万元,累计1,549.8万元。2019年,郑州卓优成为新瀚新材第四大供应商,新瀚新材对其的采购金额占当期采购总额的比重为5.63%。

据市场监督管理局数据,郑州卓优成立于2016年9月13日,2017-2019年,郑州卓优的社保缴纳人数分别为0人、0人、2人。

据公开信息,郑州卓优的实际控制人为姬秀洁。而姬秀洁实际控制下的公司除郑州卓优外,还有郑州吉佳科技有限公司(以下简称“郑州吉佳”)。

据市场监督管理局数据,郑州吉佳已于2016年12月12日注销。

不难看出,郑州卓优不存在通过姬秀洁控制的其他公司代缴社保的情况,且郑州卓优成立后社保缴纳人数两年均为0人,2019年也仅有2人。种种异象之下,新瀚新材与郑州卓优累计千万元的交易真实性存疑。

而另外一家供应商的社保缴纳人数也“寥寥可数”。

据招股书,江苏鸿皓恒化工有限公司(以下简称“鸿皓恒化工”)为新瀚新材对氟甲苯、对氟苯甲酰氯的供应商,新瀚新材自2018年便开始与其合作。2018-2019年,新瀚新材向鸿皓恒化工的采购金额分别为739.31万元、1,162.17万元,累计1,901.48万元。2019年,鸿皓恒化工成为新瀚新材第二大供应商,新瀚新材对其的采购金额占当期采购总额的比重为7.71%。

据市场监督管理局数据,鸿皓恒化工成立于2017年5月2日,2017-2019年,鸿皓恒化工的社保缴纳人数均为2人。

据公开信息,李军为鸿皓恒化工的实际控制人,且李军并无其他控股公司。

基于上述情形,鸿皓恒化工或不存在通过实控人李军控制的其他公司代缴社保的情况。

上述情况可见,报告期内,作为与新瀚新材累计交易额均超千万元的供应商,聚源化工、郑州卓优、鸿皓恒化工社保缴纳人数均“寥寥可数”,且郑州卓优和鸿皓恒化工两家供应商,成立次年便开始与新瀚新材合作。至此,新瀚新材与这三家供应商的交易真实性或该“打上问号”。

与其临渊羡鱼,不如退而结网。未来资本市场的角逐中,新瀚新材将如何突出重围?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。