《金证研》沪深资本组 云野/作者 清和 映蔚 洪力/风控

受益于近年来新能源汽车产业发展,“联动”锂离子电池正极材料市场需求日益扩大。而为抓住能源新材料产业的战略机遇期,2017年,厦门钨业股份有限公司对下属锂电材料业务进行整合,将其锂电材料相关经营资产、负债和业务整体划转给厦门厦钨新能源材料股份有限公司(以下简称“厦钨新能”)。

反观其背后,厦钨新能或存诸多问题待解。供应商成立次年便成为其前五大供应商之一,采购额累计逾8亿元,而该供应商还存在与多家公司共用联系方式的“异象”,采购数据真实性存疑。此外,厦钨新能募投项目投资额比环评报告多出5.54亿元,其中是否涉嫌“圈钱”?而募投项目中对“落伍产能”或隐而不宣,涉嫌选择性披露。

一、为“零人”供应商累计创收逾8亿元,交易数据真实性存疑

值得注意的是,“零人”公司成立次年便成为厦钨新能前五大供应商之一,且该供应商当期社保缴纳人数为0人。

据招股书,2017年、2019年及2020年1-6月,厦钨新能对天津市益华科技有限公司(以下简称“益华科技”)的采购额分别为3.65亿元、2.7亿元、2.14亿元,占当期营业成本的比重分别为9.94%、4.21%、7.81%。同期,益华科技分别为厦钨新能的第三大、第四大、第三大供应商。

根据市场监督管理局数据,益华科技成立于2016年12月13日,也就是说,其成立次年便“一跃”入围厦钨新能的前五大供应商名单。

问题不止于此,2017-2019年,益华科技的员工社保缴纳人数分别为0人、0人、3人。

据公开信息,益华科技的股东分别为自然人彭芳、周丽珍,持股比例分别为54.55%、45.45%。其中,除了持股益华科技,彭芳没有在其他公司持有股权。而周丽珍除了持股益华科技,还持有天津滨海新区尚品香厨餐饮合伙企业2%的股权。

而上述企业或均不具备“另一套人马”。

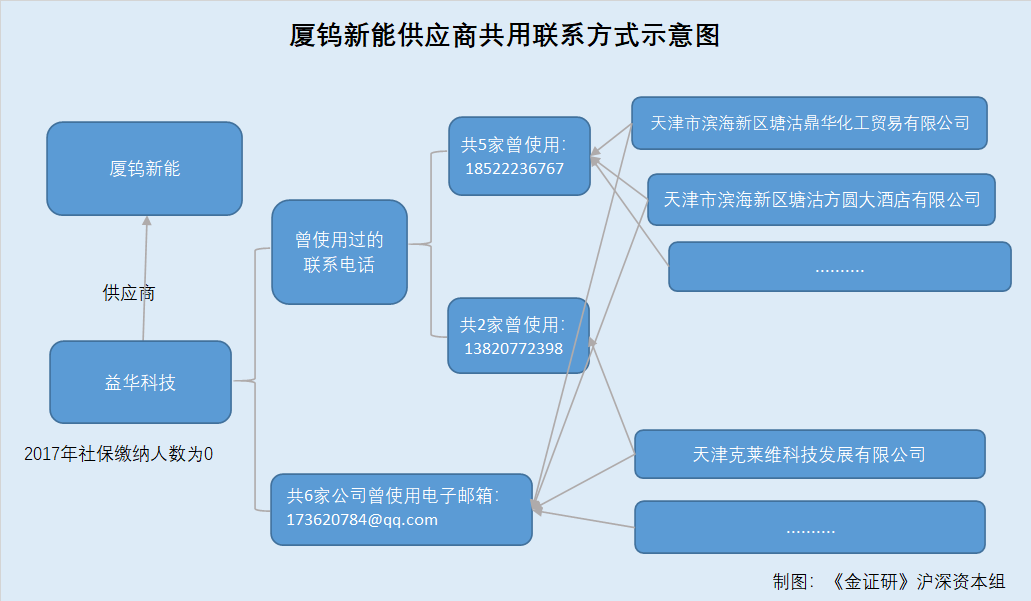

此外,益华科技还存在与多家公司共用联系方式情形,交易真实性存疑。

据市场监督管理局数据,2017-2018年报显示,益华科技的企业联系电话分别为13820772398、18522236767,未披露电子邮箱。2019年年报显示,益华科技的企业联系电话为18522236767,电子邮箱为173620784@qq.com。

据市场监督管理局数据,天津市滨海新区塘沽鼎华化工贸易有限公司(以下简称“鼎华化工”)成立于1999年4月13日,2017-2019年,鼎华化工的社保缴纳人数均为0人。

且2019年报显示,鼎华化工的企业联系电话为18522236767,企业电子邮箱为173620784@qq.com,均与益华科技曾使用过的联系电话和电子邮箱一致。

据公开信息,截至2020年10月22日,共有5家公司曾使用过电话18522236767,2家公司曾使用过13820772398,6家使用过电子邮箱173620784@qq.com。

也就是说,2017-2018年,益华科技社保缴纳人数均为0人,2019年也仅3人,在此情形下,益华科技与多家公司共用联系电话及邮箱,向此类供应商采购累计8.5亿元,厦钨新能的采购数据真实性存疑。

二、“寥寥数人”小微企业总资产骤降,采购金额超4亿元

事实上,厦钨新能另一前五供应商系一家不到十人的小微企业,近几年总资产出现“大起大落”的情形,同样值得关注。

据招股书,2018年,厦钨新能对包头市杰朗镍盐有限公司(以下简称“杰朗镍盐”)的采购金额为4.24亿元,占营业成本的比重为6.71%,同期杰朗镍盐为厦钨新能第五大供应商。

需要指出的是,厦钨新能对杰朗镍盐的采购数据,包含了厦钨新能向杰朗镍盐、厦门榕祺新能源有限公司(以下简称“榕祺新能”)、厦门信晖工贸有限公司(以下简称“信晖工贸”)的采购数据,上述3家公司受同一实际控制人控制。

据市场监督管理局数据,杰朗镍经营范围包括化工产品、镍盐、铁合金、矿产品、稀土产品的销售等;榕祺新能经营范围包括金属及金属矿批发、其他塑料制品制造、生活用燃料零售、其他化工产品批发等;信晖工贸经营范围包括其他化工产品批发、其他塑料制品制造、生活用燃料零售等。

据市场监督管理局数据,2018年,杰朗镍盐的社保缴纳人数为0人;榕祺新能和信晖工贸的社保缴纳人数均未公示。2019年,杰朗镍盐、榕祺新能、信晖工贸的社保缴纳人数分别为0人、8人、1人。

据市场监督管理局数据,杰朗镍盐、榕祺新能和信晖工贸均系小微企业。

据市场监督管理局数据,2016-2019年,信晖工贸的资产总额分别为326.99万元、6,188.44万元、93.36万元、48.03万元,2017-2019年资产总额分别同比增长1,792.55%、-98.49%、-48.55%。

据公开信息,杰朗镍盐由孙伟超100%持股,且孙伟超在外无其他持股。榕祺新能的股东分别是自然人董聿煜、陈諝,持股比例分别为95%、5%。其中,除了持股榕祺新能,董聿煜还持有厦门竟圣贸易有限公司100%的股权。而陈諝除了持股榕祺新能,则是持有信晖工贸的50%股权。而信晖工贸的另一股东是自然人董聿桓,持股比例为50%。另外,董聿桓在外还持有玖一个(厦门)商务咨询服务有限公司100%的股权。

据市场监督管理局数据,2019年报显示,杰朗镍盐的联系电话是18604723241,电子邮箱是416213423@qq.com。

据公开信息,截至2020年10月22日,共有14家公司曾使用电话18604723241,共6家曾使用电子邮箱416213423@qq.com。

由上述情形或表明,供应商杰朗镍盐及其关联方“异象”频出,社保缴纳只有“寥寥数人”,总资产“大起大落”,2019年总资产由2017年的6,188.44万元骤降至48.03万元,且杰朗镍盐与多家公司共用联系方式。杰朗镍盐作为小微企业仍成为厦钨新能前五大供应商之一,厦钨新能对其的采购金额超4亿元,交易真实性或遭“拷问”。

三、募投项目投资额比环评多出5.54亿元,涉嫌“圈钱”

经《金证研》沪深资本组研究,厦钨新能招股书多处数据与环评报告“打架”。而其募投项目或夸大5.54亿元,涉嫌“圈钱”。

据招股书,此番上市,厦钨新能拟募集资金15亿元,计划分别用于投资“年产40,000吨锂离子电池材料产业化项目(一、二期)”和“补充流动资金项目”。

需要注意的是,招股书显示“年产40,000吨锂离子电池材料产业化项目”共分三期。其中一、二期作为本次募投项目,项目建成后将形成年产20,000吨锂离子电池正极材料生产线,总投资额为18.48亿元,拟使用募集资金9亿元,环评批复为厦海环审(2019)197号文件。

据厦海环审(2019)197号文件,2019年10月28日,厦门市海沧生态环境局出具《关于年产40,000吨锂离子电池材料产业化项目环境影响报告表的批复》。

2019年10月29日,厦门市海沧生态环境局发布《厦门厦钨新能源材料有限公司年产40000吨锂离子电池材料产业化项目环境影响报告表》(以下简称“环评报告”)。

据环评报告,“年产40,000吨锂离子电池材料产业化项目”分三期建设,其中一期10,000吨/年;二期10,000吨/年;三期20,000吨/年。

在环评批复文件号、产能一致情况下,厦钨新能此次募投项目或系环评报告中的一、二期项目。

据环评报告,厦钨新能“年产40,000吨锂离子电池材料产业化项目”的总投资20.62亿元,其中一期投资9.68亿元,二期投资3.26亿元,三期投资7.68亿元,即一、二期投资总额为12.94亿元。

也就是说,厦钨新能招股书披露的“年产40,000吨锂离子电池材料产业化项目(一、二期)”投资总额比环评报告多出5.54亿元,令人费解。其中是否存在圈钱的嫌疑?不得而知。

除了投资总额与环评报告存“出入”,厦钨新能募投项目产品或藏有“猫腻”。

四、募投项目“落伍产能”或隐而不宣,涉嫌选择性披露

而关于其募投项目的问题并未结束, 厦钨新能募投项目对“落伍产能”隐而不宣,涉嫌选择性披露。

据招股书,厦钨新能的主要产品为钴酸锂、镍钴锰(以下简称“NCM”)三元材料等。NCM三元材料是三元正极材料的一种,也是目前国内应用最为广泛的三元材料。

目前行业主流的NCM型号包括333、523、622和811四种型号,三位数字分别表示NCM三元材料中镍钴锰三种元素的配比,例如NCM523的镍钴锰三种元素比例约为5:2:3,NCM333、NCM622、NCM811类似。镍含量越高、充电截止电压越高,则比容量越高。Ni(镍)元素比例在60%及以上的称为高镍三元材料。

也就是说,333、523型NCM三元材料或为中低镍NCM三元材料,622和811型NCM三元材料则为高镍NCM三元材料。

据招股书,厦钨新能“年产40,000吨锂离子电池材料产业化项目(一、二期)”投产后,将新增锂电池正极材料产能20,000吨/年,新增产能的产品为高镍NCM三元材料,通过生产设备与生产工艺优化,可实现其高镍NCM三元材料产品性能方面的提升。

据环评报告,厦钨新能“年产40,000吨锂离子电池材料产业化项目”的主要产品包括高镍三元材料和中镍三元材料,两种产品新增产能相同,均为20,000吨/年。

且环评报告显示,“年产40,000吨锂离子电池材料产业化项目”建设内容和产品方案中,一期工程拟建设生产车间2座,分别为生产车间1和生产车间2。其中生产车间1用于一、二期项目生产高镍三元材料和中镍三元材料,合计新增产能20,000吨/年,生产车间2用于三期项目生产高镍三元材料和中镍三元材料,合计新增产能20,000吨/年。

据招股书,NCM523中镍三元材料目前仍是市场主流NCM三元材料型号之一,2019年占比65%。但是随着电池行业的技术进步,NCM三元材料市场正在逐步往高电压及高镍方向发展。截至2019年,Ni6系高镍三元材料占比已接近20%,而NCM811高镍三元材料占比由2018年的8.9%提升到2019年的12%。

另外,招股书还提及NCM三元材料中镍含量的提高、钴含量的降低可以提高电池能量密度、降低电池单位成本。因此,高镍三元电池相比中低镍NCM三元电池,在理论上拥有更长的续航里程和更低的综合成本等优势。

未来,NCM三元材料市场往高镍方向发展,中镍三元材料或将成为“落伍产能”。

由此可见,招股书中,“年产40,000吨锂离子电池材料产业化项目(一、二期)”新增产能的产品为高镍NCM三元材料,而环评报告中,一、二期项目建设内容涉及高镍三元材料和中镍三元材料,为何其在招股书披露的募投项目中,对中镍三元材料“隐而不宣”?其中是否存在选择性披露的嫌疑?或该打上“问号”。

疑云远未散去,募投项目环评报告披露的预期效益或“放卫星”,而环评单位或“拖后腿”。

五、环评报告项目预期效益或“放卫星”,关联方环评单位曾遭责令整改

值得注意的是,厦钨新能环评报告披露的预期效益或“放卫星”。

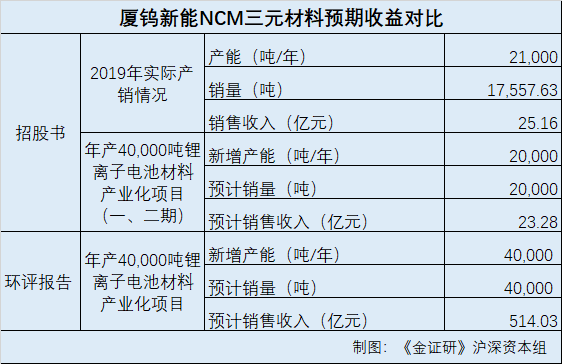

据环评报告,厦钨新能“年产40,000吨锂离子电池材料产业化项目”总投资为20.62亿元,预计达产后年均产品营业收入为514.03亿元,年均利润总额为42.7亿元,年平均税后利润36.3亿元,项目的投资利润率15.49%。

据招股书,2019年,厦钨新能NCM三元材料产能为21,000吨/年,销量为17,557.63吨,销售单价为14.33万元/吨,销售收入为25.16亿元。

且招股书显示,在募投项目的预期效益情况中,“年产40,000吨锂离子电池材料产业化项目(一、二期)”分两期实施,NCM三元材料新增产能20,000吨/年,达产后将实现年均收入23.28亿元,与2019年该产品实际销售收入接近。

然而环评报告中,“年产40,000吨锂离子电池材料产业化项目”分三期建设,合计产品新增产能40,000吨/年,是2019年的两倍。令人惊讶的是,其达产后预计年产品销售收入为514.03亿元,是2019年该产品实际销售收入的20倍。

据环评报告,厦钨新能“年产40,000吨锂离子电池材料产业化项目”环评报告的编制单位是福建闽冶环保科技咨询公司(以下简称“闽冶环保”),主要编制人员是王亮亮,职业资格证书编号为HP00015310。

值得一提的是,据招股书,闽冶环保系厦钨新能的关联方。

据福建省冶金工业设计院(以下简称“冶金工业设计”)官网,闽冶环保系冶金工业设计的全资子公司,闽冶环保主要从事规划及建设项目环境影响报告的编制、突发环境事件应急预案编制及环境监理业务。

据厦环评〔2017〕4号文件,2017年2月8日,厦门环境保护局对闽冶环保主持编制的《同致电子科技(厦门)有限公司翔安分公司汽车电子电器部件及模具生产加工项目环境影响报告书》进行审查和论证,发现该报告书编制质量存在建设项目工程分析不完整、环境影响预测与评价不充分、主要环境保护措施论证不充分等缺陷。

根据《建设项目环境影响评价资质管理办法》(环境保护部令第36号)有关规定,厦门环境保护局对冶金工业设计及相关编制人员限期整改六个月,王亮亮正是编制人员之一。

也就是说,厦钨新能的关联方环评单位和报告编制人员曾因报告编制质量存缺陷而被责令整改,而此番上市,厦钨新能仍聘用该单位编制环评报告,而环评报告中建设项目预期效益或存“异常”,其编制的环评报告质量如何?不得而知。

上述问题对于厦钨新能而言,或将系其上市之路的“拦路虎”,未来能否“破局”?尚待考验。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。