《金证研》南方资本中心 罗九/作者 映蔚/风控

成立逾十六载,西安康拓医疗技术股份有限公司(以下简称“康拓医疗”)迎来“高光时刻”,成功登陆资本市场。此前,2021年3月,康拓医疗收到上海知识产权法院寄送的诉讼资料,NEOS Surgery S.L.起诉康拓医疗等公司侵犯其发明专利权,索赔金额达500万元,一时间“激起千层浪”。

实现华丽转身背后,康拓医疗或“暗流涌动”。2020年其营收净利增速双双放缓的另一面,主要营业收入来源于颅骨修补固定产品的康拓医疗,其所处的中国颅骨修补固定产品市场规模截至2018年仅8.6亿元。此外,2020年,康拓医疗钛颅骨修补固定产品收入现负增长,另一主产品PEEK颅骨修补固定产品市占率原地踏步,且在境内主要竞争对手实行“低价”策略、行业带量采购等政策的影响之下,康拓医疗PEEK产品售价或遇“下沉”窘境。

一、营收净利增速双双放缓,核心产品市场规模仅8.6亿元

2020年,康拓医疗营收、净利增速双双放缓。

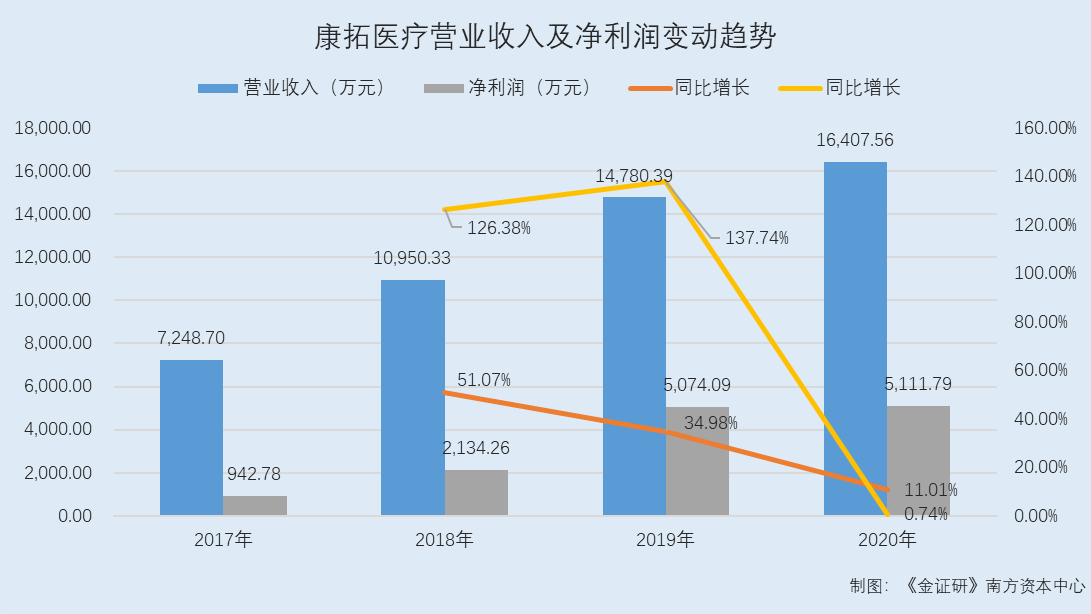

据康拓医疗2021年5月13日签署的招股书(以下简称“招股书”)以及2020年11月27日签署的招股书(以下简称“2020年12月招股书”),2017-2020年,康拓医疗营业收入分别为0.72亿元、1.1亿元、1.48亿元、1.64亿元,2018-2020年分别同比增长51.07%、34.98%、11.01%。

2017-2020年,康拓医疗净利润分别为942.78万元、2,134.26万元、5,074.09万元、5,111.79万元,2018-2020年分别同比增长126.38%、137.74%、0.74%。

截至2020年,康拓医疗超九成主营业务收入来自钛及PEEK颅骨修补固定产品。

据招股书,康拓医疗主要研发、生产及销售三类植入医疗器械产品,主要产品为PEEK材料神经外科产品(包括PEEK颅骨修补产品、PEEK颅骨固定产品,以下简称“PEEK颅骨修补固定产品”)、钛材料神经外科产品(包括钛颅骨修补产品、钛颅骨固定产品,以下简称“钛颅骨修补固定产品”),以及胸骨固定产品、神经脊柱产品、配套植入工具等其他产品。

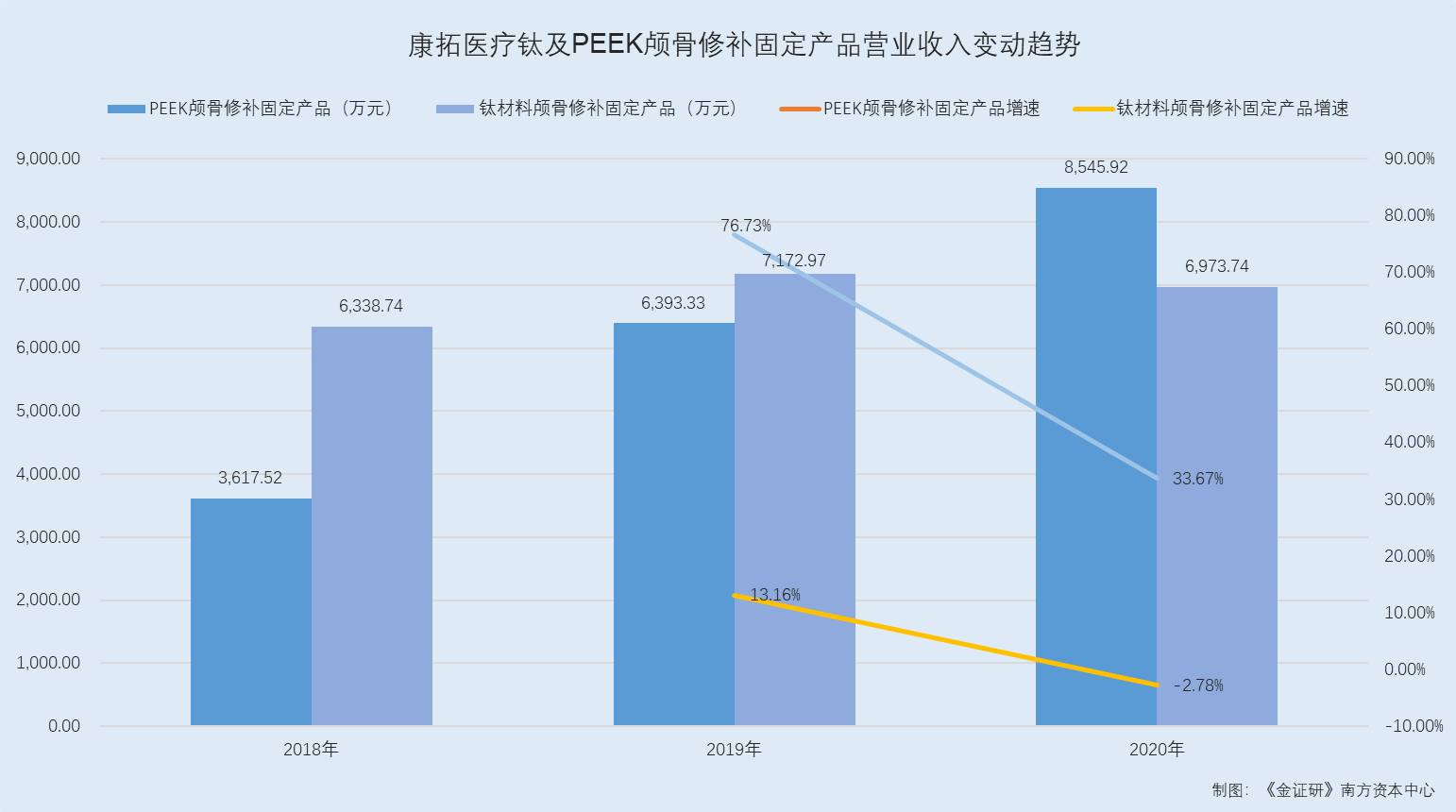

2018-2020年,康拓医疗PEEK颅骨修补固定产品营业收入分别为3,617.52万元、6,393.33万元、8,545.92万元,占主营业务收入的比重分别为34.71%、44.66%、53.97%;钛颅骨修补固定产品营业收入分别为6,338.74万元、7,172.97万元、6,973.74万元,占主营业务收入的比重分别为60.81%、50.11%、44.04%;其他产品营业收入分别为467.03万元、749.1万元、314.41万元,占主营业务收入的比重分别为4.48%、5.23%、1.99%。

即2018-2020年,康拓医疗PEEK颅骨修补固定产品和钛颅骨修补固定产品营业收入合计分别为9,956.3万元、13,566.3万元、15,519.7万元,占主营业务收入的比重分别为95.52%、94.77%、98.01%,系康拓医疗主营业务收入的主要来源。

值得注意的是,截至2018年,中国颅骨修补固定产品市场规模仅8.6亿元。

据招股书,康拓医疗自成立以来专注于三类植入医疗器械,以神经外科植入耗材为核心产品,形成了颅骨修补和颅骨固定两大产品系统。

据招股书援引国家药品监督管理局南方医药经济研究所(以下简称“南方所”)数据,2014-2018年,中国颅骨修补固定产品市场规模分别为4.9亿元、5.7亿元、6.4亿元、7.3亿元、8.6亿元;而2019-2023年预计市场规模分别为10亿元、11.4亿元、13.3亿元、15.2亿元、17.5亿元。

也就是说,截至2018年,中国颅骨修补固定产品市场规模仅8.6亿元。

且招股书显示,2014年至2018年,中国颅骨修补固定产品市场规模年均复合增长率为15.1%。未来一方面随着相关疾病发病率的上升,以及相关创伤及去骨瓣减压手术的死亡率下降,后续进行颅骨修补的治疗率提升,颅颌骨修补产品的需求有望上升,另一方面随着价格更高,性能全面优于传统钛材料的PEEK材料颅骨修补固定产品渗透率逐渐提高,也将驱动中国颅颌骨修补固定产品市场规模的提升,2018年至2023年,中国颅颌骨修补固定产品市场规模复合增长率预计为15.3%。

而事实上,康拓医疗颅骨修补固定产品或面临诸多问题待解。

二、钛产品营收“负增长”,PEEK产品或遇售价“下沉”窘境

按原材料分类,作为康拓医疗主营业务收入主要收入来源的两类产品,其中PEEK材料产品是对钛材料产品的替代升级。而康拓医疗钛材料产品2020年现负增长的同时,其PEEK颅骨修补固定产品市占率“原地踏步”。而面对境内主要竞争对手“低价”策略、带量采购等政策,康拓医疗PEEK产品售价或遇下沉窘境,盈利空间或遭“挤压”。

据招股书,按照材料类型分,颅骨修补固定产品主要采用自体骨和人工材料。人工材料是临床主要使用的颅骨修补固定材料,主要包括钛材料和PEEK材料。

据招股书,康拓医疗主要营业收入来源于PEEK颅骨修补固定产品和钛颅骨修补固定产品。其中,2018-2020年,PEEK颅骨修补固定产品营业收入占主营业务收入的比重分别为34.71%、44.66%、53.97%,钛颅骨修补固定产品营业收入占主营业务收入比重分别为60.81%、50.11%、44.04%。

而PEEK颅骨修补固定产品和钛颅骨修补固定产品却存在替代关系。

据招股书,目前,颅骨修补固定产品材料以钛材料为主导。

根据招股援引自南方所数据,截至2018年,中国钛材料产品占据颅骨修补领域约93%的市场份额。而PEEK作为一种新型植入材料,由于其用于颅骨修补固定在个性化匹配、医学影像兼容、物理机械性能、舒适性等方面均全面优于钛材料,近年来逐渐受到医生和患者的青睐,但由于PEEK颅骨修补固定产品尚在普及期,且价格高于钛材料产品,目前在中国国内颅骨修补领域渗透率仍处于较低水平。未来随着中国人均可支配收入的提升、人们医疗观念的改变以及PEEK的优异性能在医生和患者中进一步推广,PEEK颅骨修补固定产品预计渗透率将享有较大的提升空间。

且康拓医疗在招股书中坦承,PEEK材料产品与钛材料产品存在替代关系。

而2020年,康拓医疗钛材料产品收入现“负增长”。

据招股书,2018-2020年,康拓医疗PEEK颅骨修补固定产品营业收入分别为3,617.52万元、6,393.33万元、8,545.92万元,2019-2020年分别同比增长76.73%、33.67%。

2018-2020年,康拓医疗钛颅骨修补固定产品营业收入分别为6,338.74万元、7,172.97万元、6,973.74万元,2019-2020年分别同比增长13.16%、-2.78%。

显然,钛颅骨修补固定产品2020年收入现“负增长”,“雪上加霜”的是,康拓医疗PEEK颅骨修补固定产品或迎“强敌”。

据招股书,2018-2020年,康拓医疗PEEK颅骨修补产品销量分别为1,318件、1,921件、2,210件,平均售价分别为19,778.97元/件、21,931.28元/件、22,660.8元/件,销售收入分别为2,606.87万元、4,213万元、5,008.04万元。同期,PEEK颅骨修补产品销售收入占主营业务收入的比重分别为25.01%、29.43%、31.63%。

据招股书,PEEK颅骨修补固定产品市场尚处于快速发展阶段,康拓医疗目前占据第一大市场份额。其中招股书援引自南方所披露的中国PEEK颅骨修补产品市场占有率(以出厂价计算)数据,2017-2019年,康拓医疗在PEEK颅骨修补产品领域市场占有率分别为73%、75%、71%,连续占据第一大市场份额。

虽然市场占有率连续霸榜,2020年,康拓医疗PEEK颅骨修补产品市场占有率有所下降,同期其国内一家竞争对手市场占有率则由7%上升到23%。

据招股书,截至2020年底,中国国内取得PEEK颅骨修补产品注册证的厂家共4家,包括境外厂家美国强生公司旗下的骨科医疗器械品牌DePuy Synthes(以下简称“强生辛迪思”),和境内厂家广州迈普再生医学科技股份有限公司(以下简称“迈普医学”)、天津市康尔医疗器械有限公司(以下简称“康尔医疗”)及康拓医疗。其中康尔医疗PEEK骨板注册证于2019年12月取得,2019年尚未形成销售。

据招股书援引自南方所数据,在PEEK颅骨修补产品领域的市场份额中,2017-2019年,迈普医学市场占有率分别为7%、15%、23%,强生辛迪思市场占有率分别为20%、10%、6%。

据招股书,迈普医学为康拓医疗所列举的国内主要企业之一,也是其PEEK颅骨修补固定产品的主要可比公司之一,迈普医学主要从事人工硬脑(脊)膜、颅颌面修补系统等三级植入医疗器械产品的研发、生产和销售,其亦生产销售PEEK颅骨修补固定产品,与康拓医疗存在竞争关系。

需要指出的是,康拓医疗PEEK颅骨修补产品平均售价,较迈普医学高67.18%。

据迈普医学2021年3月4日签署的招股书(以下简称“迈普医学招股书”),迈普医学颅颌面修补产品平均价格同行业对比情况中,2017-2019年,康拓医疗PEEK颅骨修补产品销售均价分别为2万元/件、1.98万元/件、2.19万元/件,迈普医学PEEK颅颌面修补产品销售均价分别为1.27万元/件、1.33万元/件、1.31万元/件。

可见,2017-2019年,康拓医疗PEEK颅骨修补产品销售均价,比迈普医学PEEK颅颌面修补产品的分别高出57.48%、48.87%、67.18%。

据迈普医学招股书,迈普医学以“低价”策略获取颅颌面修补产品的市场份额。

对此,迈普医学在招股书表示,一方面受各期产品规格不同等因素的影响,且迈普医学还同时销售部分规格相对较小的颌面修补产品,两家公司的平均价格不具备完全可比性;另一方面体现了迈普医学产品在价格上具有竞争优势。

同时,迈普医学招股书指出,迈普医学在推出颅颌面修补产品前,主要系深耕于人工硬脑(脊)膜修补细分领域,在颅颌面修补细分领域并未有相关产品,为尽快打开颅颌面修补产品市场,提高终端医院的市场占有率,迈普医学采取了相对较低的定价策略。

显然,国内竞争对手之一迈普医学竞品价格比康拓医疗低,或更具优势,且2020年迈普医学PEEK颅骨修补产品市场占有率上升,对此,康拓医疗PEEK颅骨修补产品如何应对来自迈普医学的竞争影响?不得而知。

值得一提的是,近年来,康拓医疗PEEK颅骨修补产品销量增速低于迈普医学。

据迈普医学招股书,2017-2019年以及2020年1-9月,迈普医学PEEK颅颌面修补产品销量分别为88件、391件、1,036件、1,287件,2018-2019年分别同比增长344.32%、164.96%。

据招股书,2018-2020年,康拓医疗PEEK颅骨修补产品销量则分别为1,318件、1,921件、2,210件,2019-2020年分别同比增长45.75%、15.04%。

此外,据国办发〔2019〕37号文件,2019年7月19日,国务院办公厅印发《治理高值医用耗材改革方案》。文件指出,近年来,中国高值医用耗材行业得到较快发展,但同时也出现了价格虚高等问题。为全面深入治理高值医用耗材,规范医疗服务行为,文件要求,完善价格形成机制,降低高值医用耗材虚高价格。按照带量采购、量价挂钩、促进市场竞争等原则探索高值医用耗材分类集中采购。公立医疗机构要通过分类集中采购、加强成本核算、规范合理使用等方式降低成本。此外制定医保支付政策,引导医疗机构主动降低采购价格。

据招股书,虽然康拓医疗目前主要产品尚未受到集中采购的影响,但未来随着带量采购政策的进一步推行,若康拓医疗产品被纳入带量采购政策范围,在开展带量采购的区域,若康拓医疗产品实现中标,中标价格有可能大幅下滑,若康拓医疗产品未实现中标,由于医院会优先采购中标企业的产品,康拓医疗销量将会受到负面影响,因此在极端情况下,若康拓医疗产品的终端售价在执行带量采购政策后大幅低于康拓医疗目前的出厂价,同时销售数量因部分区域未中标而大幅下降,则康拓医疗的经营业绩将会受到明显的不利影响。

而在尚未开展带量采购的区域,若康拓医疗产品在其他执行带量采购政策的省市进入带量采购政策的范围,康拓医疗产品在未执行带量采购政策省市的销售价格存在被同步下压的可能,对康拓医疗盈利能力造成不利影响。

而实际上,报告期内,康拓医疗PEEK材料神经外科产品售价逐年增长,毛利率最高达97.05%。

据招股书,报告期内,即2018-2020年,康拓医医疗PEEK颅骨修补产品平均销售单价分别为19,778.97元/件、21,931.28元/件、22,660.8元/件,2019-2020年分别同比增长10.88%、3.33%。

2018-2020年,康拓医医疗PEEK颅骨固定产品平均销售单价分别为377.97元/件、466.1元/件、525.59元/件,2019-2020年分别同比增长23.32%、12.76%。

据招股书,2018-2020年,康拓医医疗PEEK颅骨修补产品毛利率分别为83.04%、83.52%、84.62%,PEEK颅骨固定产品毛利率分别为95.5%、96.98%、97.05%。

且招股书显示,由于康拓医疗的钛颅骨修补固定产品、PEEK颅骨修补固定产品的出厂价均高于国内同行业可比公司,随着行业的发展,未来竞争企业数量的增加以及医药行业政策的进一步落地可能导致康拓医疗产品价格下降,对康拓医疗业绩产生不利影响。

此外,康拓医疗还在《关于西安康拓医疗技术股份有限公司首次公开发行股票并在科创板上市的审核中心意见落实函的回复》称,持续通过工艺优化、技术创新等举措,在保证产品质量的前提下进一步降低康拓医疗的生产成本,在执行“带量采购”政策区域提供具有竞争力的报价,尽最大努力实现中标。

在PEEK颅骨修补产品的竞争中,前有境内主要竞争对手迈普医学“低价”抢占市场,后有政策要求降低高值医用耗材虚高价格,康拓医疗PEEK颅骨修补固定产品“高价高毛利”的优势能否保持?有待市场考验。

而关于康拓医疗产品售价问题,尚未结束。

三、PEEK颅骨修补产品市占率逾七成,售价“畸高”于境内竞争对手存隐忧

《反垄断法》指出,禁止具有市场支配地位的经营者,以不公平的高价销售商品或者以不公平的低价购买商品。而康拓医疗在PEEK颅骨修补产品或具有市场支配地位,但是其PEEK颅骨修补产品平均售价“畸高”于境内竞争对手之一迈普医学。

据招股书援引自南方所数据,2017-2019年,康拓医疗PEEK颅骨修补产品市场占有率分别为73%、75%、71%,连续占据第一大市场份额。

据《反垄断法》,一个经营者在相关市场的市场份额达到二分之一的,可以推定经营者具有市场支配地位。

也就是说,康拓医疗在PEEK颅骨修补产品领域或具有市场支配地位。

此外,据迈普医学招股书,迈普医学颅颌面修补产品平均价格同行业对比情况中,2017-2019年,康拓医疗PEEK颅骨修补产品销售均价分别为2万元/件、1.98万元/件、2.19万元/件,迈普医学PEEK颅颌面修补产品销售均价分别为1.27万元/件、1.33万元/件、1.31万元/件。

即2017-2019年,康拓医疗PEEK颅骨修补产品的销售均价,比迈普医学PEEK颅颌面修补产品的分别高出57.48%、48.87%、67.18%。

而招股书亦提及,在中国国内市场,康拓医疗PEEK材料产品出厂价高于国内可比公司迈普医学。

毛利率方面,据招股书,2018-2020年,康拓医医疗PEEK颅骨修补产品毛利率分别为83.04%、83.52%、84.62%。

而据迈普医学招股书,2017-2019年以及2020年1-9月,迈普医学PEEK颅颌面修补产品毛利率分别为37.17%、44.96%、53.38%、61.95%。

但是,据《反垄断法》,禁止具有市场支配地位的经营者滥用市场支配地位的行为包括“以不公平的高价销售商品或者以不公平的低价购买商品”。

据市场监督管理总局2021年4月22日发布的公开信息,4月22日,全国市场监管系统反垄断工作会议在云南省昆明市召开。其中指出,2020年是反垄断工作具有标志性意义的一年,全年办结垄断案件109件,经营者集中案件立案485件。且会议强调,2021年是“十四五”开局之年,也是反垄断工作“大年”,以保护市场公平竞争和维护消费者利益为主线,进一步加强反垄断监管执法,强化竞争政策基础地位,完善公平竞争制度体系,提升反垄断监管能力水平。

上述情况或表明,康拓医疗在PEEK颅骨修补产品市占率超70%,或具有市场支配地位,且其PEEK颅骨修补产品毛利率高企、平均售价报告期内逐年上涨,“畸高”于境内竞争对手公司迈普医学,令人唏嘘。而未来康拓医疗如何应对与同行间的价格竞争与博弈?康拓医疗未来是否面临产品价格下滑的风险?不得而知。

积土而为山,积水而为海。康拓医疗背后异象丛生,在资本市场的“探照灯”下,康拓医疗能否“乘风破浪”?尚待考验。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。