《金证研》北方资本中心 颜卿/作者 映蔚/风控

企业整体竞争力的实现与其协作供应商、优质客户的紧密合作息息相关。在中国,压铸件中供给汽车工业使用的比重在75%左右,而国际上这个比重在65%以上,汽车行业的兴与衰直接影响压铸行业整体的发展情况。

而宁波星源卓镁技术股份有限公司(以下简称“星源卓镁”)作为压铸行业的一员,其不得不面临下游汽车行业产销“颓势”未止的考验,在此背景下,星源卓镁压铸产品主要生产环节、整体的产能利用率均不饱和,星其此番上市募资3亿元扩产或显“莽态”,未来新增产能能否消化?另一方面,报告期内,其前五大客户收入占比逾七成,客户集中度高企。而令人唏嘘的是,星源卓镁专利数量或在同行垫底,且新增发明专利连续五年“挂零”,4项发明专利有3项系集中于2020年年底申请,涉嫌“突击”申请发明专利。

一、毛利率畸高于同行均值,前五大客户收入占比逾七成客户集中度高企

2018-2020年,星源卓镁的营业收入与净利润增速忽高忽低,其中,2018年,其营业收入与净利润增速均为-10%左右。而报告期内,星源卓镁毛利率“畸”高于同行均值,客户集中度高企。

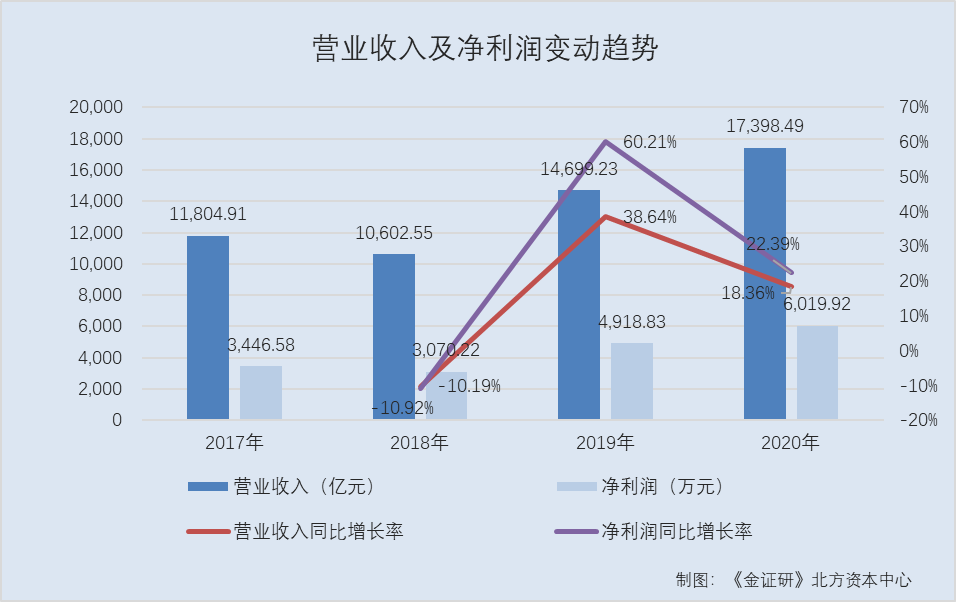

据签署日期为2021年1月28日的招股书及2021年5月27日的招股书(以下简称“招股书”),2017-2020年,星源卓镁的营业收入分别为1.18亿元、1.06亿元、1.47亿元、1.74亿元,净利润分别为3,446.58万元、3,070.22万元、4,918.83万元、6,019.92万元。

根据《金证研》北方资本中心研究,2018-2020年,星源卓镁的营业收入同比增长率分别为-10.19%、38.64%、18.36%,净利润同比增长率分别为-10.92%、60.21%、22.39%。

由上述数据可知,2018-2020年,星源卓镁的营业收入与净利润增速忽高忽低,其中,2018年,星源卓镁的营业收入与净利润均呈负增长,2019年增速回正。

值得注意的是,报告期内,星源卓镁毛利畸高于行业均值。

据招股书,星源卓镁主营业务收入的主要来源为镁合金和铝合金压铸件及模具。2018-2020年,星源卓镁的镁合金压铸件的销售收入分别为6,792.81万元、9,241.4万元、10,628.42万元,占同期主营业务收入的比例分别为65.25%、63.8%、61.95%。

2018-2020年,星源卓镁铝合金压铸件的销售收入分别为2,566.14万元、3,861.04万元、4,652.13万元,占同期主营业务收入的比例分别为24.65%、26.65%、27.12%。

同期,星源卓镁镁合金与铝合金合计收入占主营业务收入比例分别为89.9%、90.45%、89.07%。

据招股书,星源卓镁的同行业可比公司分别为爱柯迪股份有限公司(以下简称“爱柯迪”)、宁波旭升汽车技术股份有限公司(以下简称“旭升股份”)、浙江万丰奥威汽轮股份有限公司(以下简称“万丰奥威”)、东莞宜安科技股份有限公司(以下简称“宜安科技”)、南京云海特种金属股份有限公司(以下简称“云海金属”)。

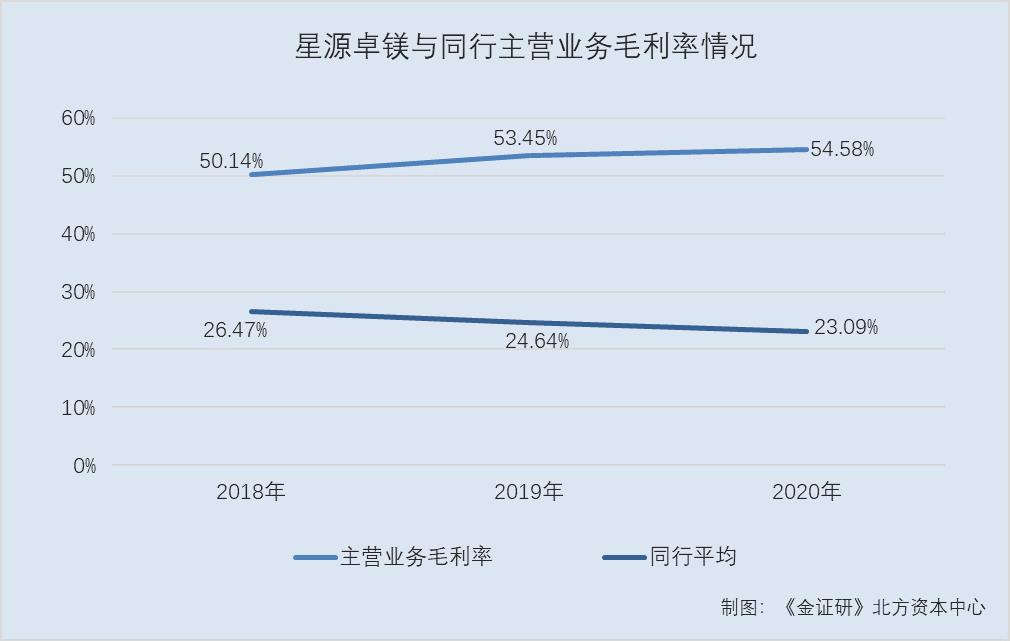

据招股书,2018-2020年,星源卓镁的主营业务毛利率分别为50.14%、53.45%、54.58%;同期,万丰奥威、宜安科技、云海金属、旭升股份、爱柯迪主营业务毛利率平均值分别为26.47%、24.64%、23.09%。

可见,2018-2020年,星源卓镁主营业务毛利率“畸”高于同行。

细分来看,星源卓镁的镁合金与铝合金产品毛利率亦均高于可比公司均值。

据招股书,星源卓镁镁合金压铸件业务的同行业可比公司分别为万丰奥威、宜安科技、云海金属。2018-2020年,三家同行业可比公司镁合金压铸件的平均毛利利分别为21.29%、16.81%、15.54%;同期,星源卓镁的镁合金压铸件的毛利率分别为53.9%、52.61%、56.56%。

据招股书,星源卓镁铝合金压铸件业务的同行业可比公司分别为旭升股份、爱柯迪、万丰奥威、宜安科技,2018-2020年,四家同行业可比公司的铝合金压铸件的毛利率均值分别为28.81%、26.04%、22.02%;同期,星源卓镁铝合金压铸件的毛利率分别为45.16%、52.17%、45.46%。

然而,毛利率“畸高”的背后,星源卓镁销售费用率高于同行均值,2020年其销售费用率接近同行均值的两倍。

据招股书,2018-2020年,星源卓镁的销售费用分别为374.93万元、460.12万元、578.33万元,销售费用率分别为3.54%、3.13%、3.32%。

2018-2020,同行业可比公司爱柯迪的销售费用率分别为4.03%、4.25%、1.38%,旭升股份的销售费用率分别为1.17%、1.87%、0.76%,万丰奥威的销售费用率分别为1.95%、2.05%、1.9%,宜安科技的销售费用率分别为4.69%、5.76%、3.89%,云海金属的销售费用率分别为2.04%、1.97%、0.49%。同期,上述5家同行业可比公司销售费用率的均值分别为2.78%、3.18%、1.68%。

根据《金证研》北方资本中心研究,2018-2020年,星源卓镁的销售费用率均持续3%以上,其中,2020年,星源卓镁的销售费用率近同行均值的两倍。

除此之外,星源卓镁的客户集中度高企。

据招股书,2018-2020年,星源卓镁的第一大客户均为Sea Link International IRB,Inc.(以下简称“Sea Link”),星源卓镁对Sea Link的销售金额分别为5,389.33万元、7,516.54万元、6,832.13万元,占当期收入的比例分别为50.83%、51.14%、39.27%。

据招股书,2018-2020年,星源卓镁同行业可比公司第一大客户收入占比的平均值分别为21.5%、19.6%、17.04%。

由上述数据可知,报告期内,星源卓镁第一大客户收入占比均超三成,其中2018-2020年收入占比超五成。

除此之外,报告期内,星源卓镁前五大客户收入占比在七成以上,且高于同行均值。

据招股书,2018-2020年,星源卓镁的前五大客户收入占比分别为76.62%、76.95%、70.88%。同期,同行可比公司万丰奥威的前五大客户收入占比分别为28.31%、25.28%、28.38%,宜安科技的前五大客户收入占比分别为44.01%、47.26%、37.09%,云海金属的前五大客户收入占比分别为14.26%、10.55%、12.66%,旭升股份的前五大客户收入占比分别为73.75%、70.78%、66.57%,爱柯迪的前五大客户收入占比分别为61.78%、47.62%、50.56%;丰华股份前五大客户收入占比分别为74.55%、90.07%、88.16%。

即2018-2020年,星源卓镁同行业可比公司前五大客户收入占比的平均值分别为49.44%、48.59%、47.24%。

可见,2018-2020年,星源卓镁的前五大客户收入占比均高于同行均值,其中,2020年,星源卓镁的前五大客户收入占比高于同行均值逾20个百分点,其客户集中度高企。

除此之外,星源卓镁创新能力问题,同样值得关注。

二、专利总数与发明专利数量在同行“垫底”,或“突击”申请发明专利

就研发创新能力而言,星源卓镁或不具竞争优势,其专利总数与发明专利的数量或均在同行“垫底”。此外,星源卓镁连续五年无新增发明专利,令人唏嘘。

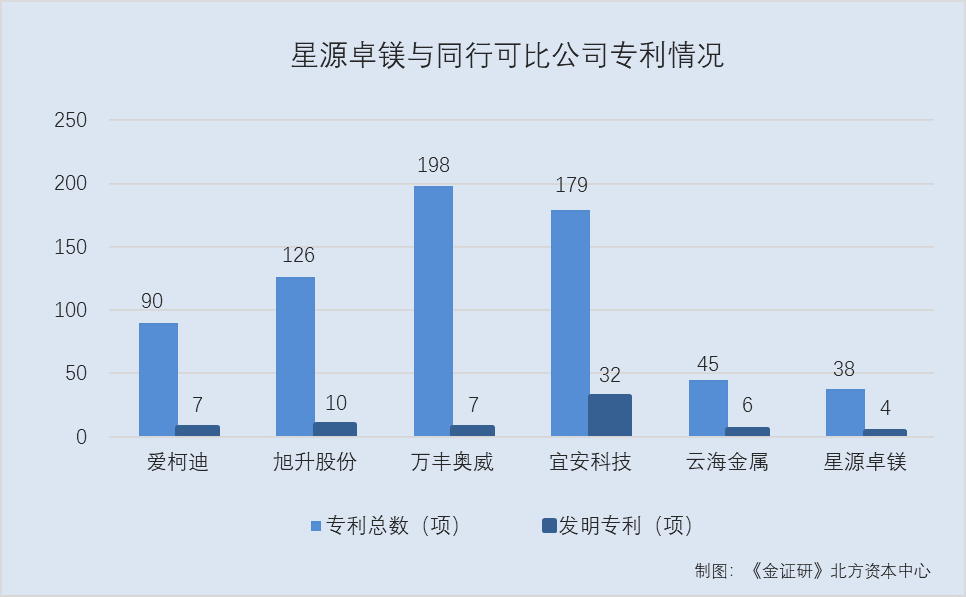

据招股书,截至招股书签署日2021年5月27日,星源卓镁共拥有38项专利,其中发明专利4项。

然而,与同行可比公司相比,星源卓镁的专利数量、发明专利数量或在行业“垫底”。

据国家知识产权局公开信息,《金证研》北方资本中心按照爱柯迪、旭升股份、万丰奥威、宜安科技、云海金属五家同行的公司名称搜索,爱柯迪、旭升股份、万丰奥威、宜安科技、云海金属拥有的专利数量分别为90项、126项、198项、179项、45项;其中,爱柯迪、旭升股份、万丰奥威、宜安科技、云海金属发明专利的数量分别为7项、10项、7项、32项、6项。

可以看出,截至2021年5月27日,星源卓镁的专利总数及发明专利数量或均行业“吊车尾”。

值得注意的是,星源卓镁的4项发明专利中,3项发明专利或为“突击”取得。

据招股书,星源卓镁的4项发明专利分别为“一种零件加工用工装夹具”、“一种相机盖加工夹具”、“一种用于生产中控骨架的生产模具”、“一种汽车扶手骨架模具”,申请日分别为2012年12月25日、2020年12月14日、2020年12月14日、2020年12月21日,授权公告日分别为2015年6月10日、2021年2月26日、2021年3月9日、2021年3月12日。

据证监会公开信息,自2018年5月起,安信证券股份有限公司担任星源卓镁首次公开发行股票并上市辅导机构,辅导工作在 2018 年5月至2020年4月期间持续开展。

可见,自2012年申请了一项发明专利后,时隔八年星源卓镁在2020年申请了3项发明专利。而2015年6月10日至2020年6月10日,星源卓镁并无新增发明专利,其四项发明专利中,3项集中于2020年年底申请,并于2021年2-3月获得专利授权,或为“突击”取得。

不仅如此,星源卓镁研发人员数量占比也不及同行。

招股书显示,截至2020年12月31日,星源卓镁拥有研发技术人员29人,占其全体员工总数的9.67%。

据招股书,2020年末,爱柯迪、旭升股份、万丰奥威、宜安科技、云海金属的研发人员占比分别为12.71%、12.08%、13.35%、19.09%、10.95%。

由上述情形可见,专利总数与发明专利数量或均在同行“垫底”、研发人员数量占比不及同行的另一面,星源卓镁发明专利的数量“寥寥无几”,且新增发明专利连续五年“挂零”,4项发明专利有3项系集中于2020年年底申请,其或存在“突击”取得发明专利的嫌疑。

三、产能利用率未饱和下游汽车行业“疲软”,募资三亿元扩产或“放卫星”

此番上市,星源卓镁拟募资扩充镁合金精密压铸件产能,但其压铸件产能利用率近年来尚未饱和,且其下游行业主要为汽车行业,该行业产销陷入负增长的窘境,星源卓镁此番上市募资扩产或难消化。

据招股书,此番上市,星源卓镁拟募资3.09亿元用于“高强镁合金精密压铸件生产项目”。

上述募投项目将增加镁合金精密压铸件产能,产品主要包括汽车车灯散热支架、扶手结构件、显示屏结构件、仪表盘支架等车身结构件以及电动自行车车身支架、电机端盖等。

据招股书,星源卓镁主要产品包括镁合金精密压铸件。2018-2020年,星源卓镁的镁合金压铸件销售收入占当期总收入的比例分别为65.25%、63.8%、61.95%。

据招股书,星源卓镁压铸产品的生产工序包括压铸成型、后道处理、精加工、表面处理及检验包装等,其中压铸成型及精加工为星源卓镁最主要的生产工序。

据招股书,上述两个环节的产能中,由于压铸产品的规格、大小、重量以及对应模具的模腔数各有不同,同样吨位的压铸机相同时间内生产不同型号压铸产品的产量(件数)存在较大差异,而同一台设备往往用于生产多种型号产品。

其中,星源卓镁压铸成型环节的产能以压铸机台数*理论压铸天数(考虑休假因素以全年300天计算)替代,产量以实际开工压铸机台数*实际开工天数替代。

据招股书,根据压铸设备开机情况计算,2018-2020年,压铸成型环节的产能均为每年3,000台,产量分别为1,757台、1,884台、2,157台,产能利用率分别为58.57%、62.8%、71.9%。

招股书显示,精加工环节的产能主要取决于各精加工设备的工时使用情况,因此精加工环节产能以精加工设备可使用的理论工时替代,理论工时=星源卓镁当年加工中心设备数量(当月新增设备在次月计入产能)*全年300天(考虑休假因素)*每天加工22小时(考虑设备运转期间的维护、保养以及加工不同种类产品之间的调整、检测、准备等时间);产量以产品生产实际耗用工时替代,耗用工时=各产品产量*(标准机加工工时+人工操作时间)。

据招股书,根据设备工时使用情况计算,2018-2020年,星源卓镁的产能分别为每年25.48万小时、32.38万小时、36.79万小时,产量分别为13.42万小时、23.01万小时、27.94万小时,产能利用率分别为52.66%、71.04%、75.94%。

据招股书,星源卓镁的产成品的生产能力主要受精加工环节的设备产能限制,并且,镁合金与铝合金产品不存在此消彼长的关系,不同原材料的生产线可以相互替代。

就整体而言,星源卓镁的产能利用率也尚未饱和。

据招股书,2018-2020年,星源卓镁的产能利用率分别为52.66%、71.04%、75.94%。

这意味着,星源卓镁压铸产品主要生产环节、整体的产能利用率均不饱和。

除此之外,近年来,星源卓镁七成压铸件产品应用于汽车行业。

据招股书,星源卓镁的压铸件产品主要包括汽车车灯散热支架、汽车座椅扶手结构件、汽车扬声器壳体、汽车脚踏板骨架等汽车类压铸件以及电动自行车功能件及结构件、园林机械零配件等非汽车类压铸件。

而星源卓镁压铸产品主要应用于汽车、电动自行车和园林机械等行业,其中七成左右的产品用于汽车行业。

需要指出的是,近年来,中国汽车行业或“遇冷”。

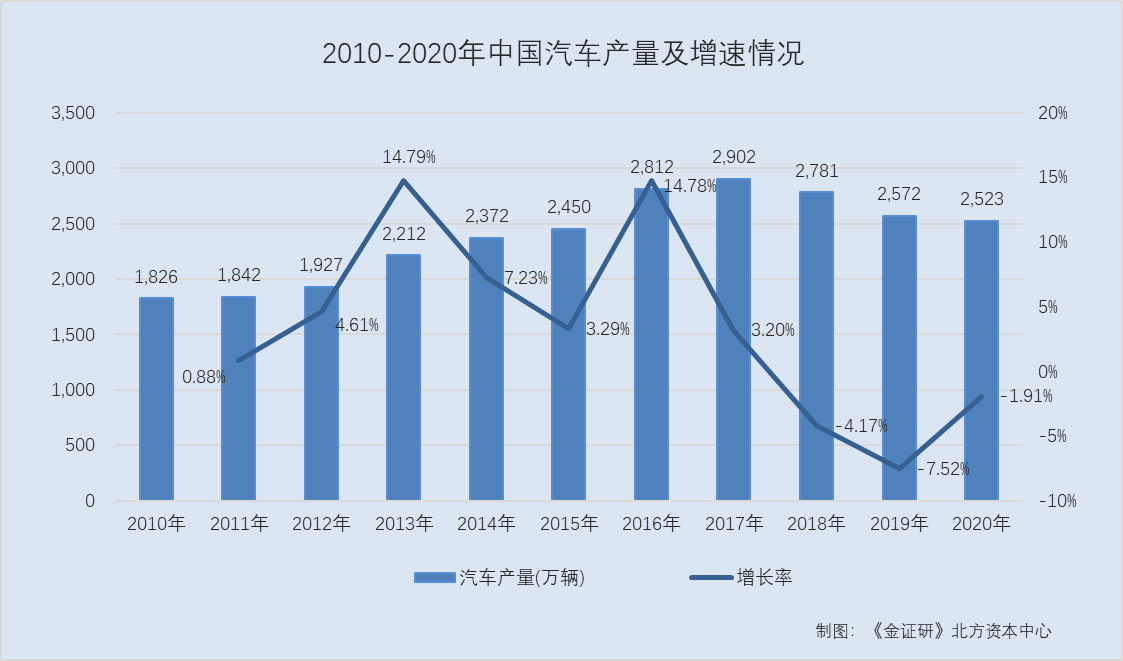

据公开信息,2010-2020年,中国汽车的产量分别为1,826万辆、1,842万辆、1,927万辆、2,212万辆、2,372万辆、2,450万辆、2,812万辆、2,902万辆、2,781万辆、2,572万辆、2,523万辆。

根据《金证研》北方资本中心研究,2011-2020年,中国汽车产量的增长率分别为0.88%、4.61%、14.79%、7.23%、3.29%、14.78%、3.2%、-4.17%、-7.52%、-1.91%。

据公开信息,2010-2020年,中国汽车销量分别为1,806万辆、1,851万辆、1,931万辆、2,198万辆、2,349万辆、2,460万辆、2,803万辆、2,888万辆、2,808万辆、2,577万辆、2,531万辆。

根据《金证研》北方资本中心研究,2011-2020年,中国汽车销量增速分别为2.49%、4.32%、13.83%、6.87%、4.73%、13.94%、3.03%、-2.77%、-8.23%、-1.79%。

不难看出,自2017年起,中国汽车产销量增速持续下滑,2018-2020年,中国汽车产销量陷入负增长的境地,2020年颓势未止。

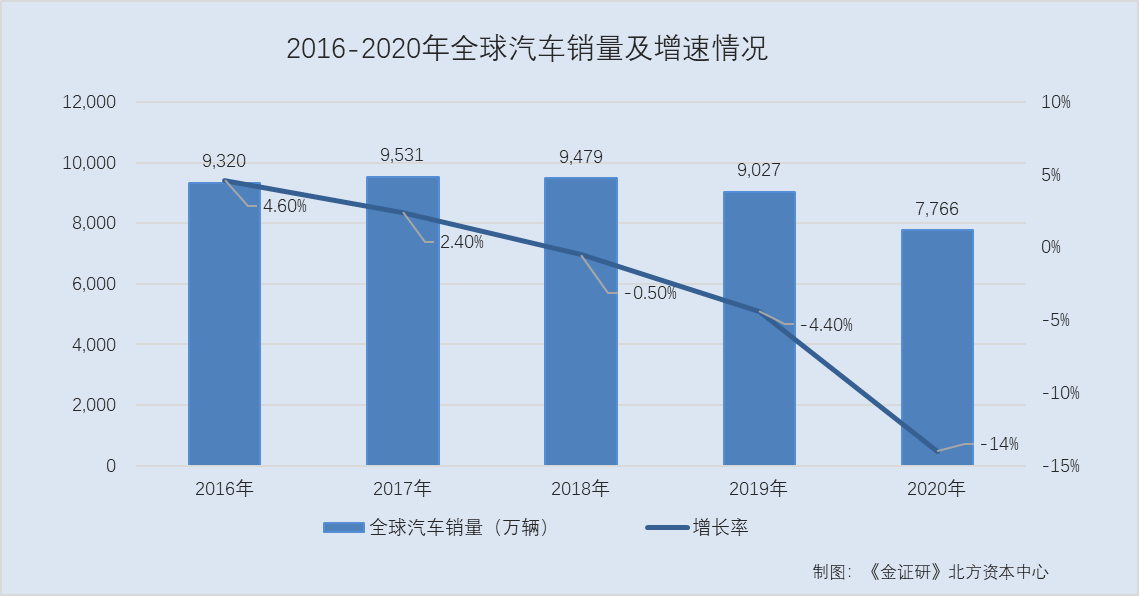

与此同时,纵观全球汽车行业,全球汽车的销量增速2016年以来一路下滑,2018-2020年连续三年“开倒车”。

据招股书,2018-2020年,星源卓镁外销收入分别为6,451.29万元、9,822.71万元、10,506.29万元,占主营业务收入的比例分别为61.97%、67.81%、61.24%。

根据MarkLines全球汽车信息平台,2016-2020年,全球汽车销量分别为9,320万辆、9,531万辆、9,479万辆、9,027万辆、7,766万辆,同期,全球汽车销量增长率分别为4.6%、2.4%、-0.5%、-4.4%、-14%。

由上述情形可见,下游汽车行业产销量持续“走低”,甚至陷入负增长“颓势”,且全球汽车2020年销量大幅下跌,而星源卓镁压铸产品主要生产环节、整体的产能利用率均不饱和,其募资扩产新增产能或“放卫星”。

尚未实现华丽转身,星源卓镁此番上市,或将迎来一场“大考”。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。