《金证研》北方资本中心 安迪/作者 映蔚/风控

“三类股东”是对契约型基金、资产管理计划以及信托计划股东的统称。而新三板企业携“三类股东”转道冲击资本市场,通常会遇到监管层面的重点关注。为了避免“三类股东”身份的隐蔽性导致上市企业股权不清晰,证监会对“三类股东”实施穿透监管。而此番上市,截至2020年8月12日,济南圣泉集团股份有限公司(以下简称“圣泉集团”)三类股东合计持有圣泉集团0.2059%的股权。

观其业绩方面,2019年,圣泉集团的业绩表现并不“给力”,其营收、净利“双降”。而且2017-2019年,圣泉集团收现比均不足1、平均净资产收益率走低。此外,圣泉集团“零人”原材料供应商扎堆现身,数千万元采购额真实性或该“打上问号”。不仅如此,圣泉集团招股书披露两项募投项目的环保投资额“变脸”,均比对应的环评报告还多,其募投项目是否存在夸大环保投资额的嫌疑?

一、营收净利“双降”,平均净资产收益率走低

2019年,圣泉集团的业绩表现并不“给力”,其营业收入及净利润双双陷入“负增长”。

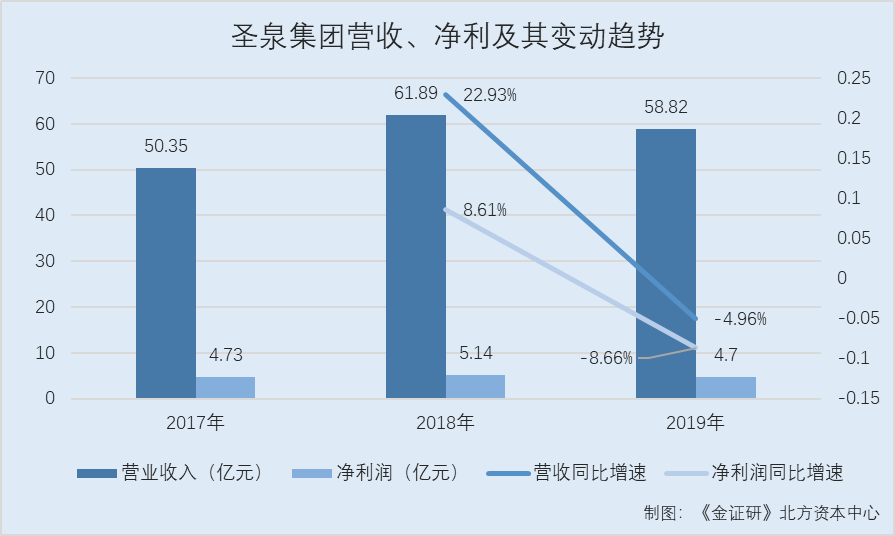

据同花顺iFinD数据,2017-2019年及2020年1-6月,圣泉集团的营业收入分别为50.35亿元、61.89亿元、58.82亿元、38.74亿元,净利润分别为4.73亿元、5.14亿元、4.7亿元、4.13亿元。

根据《金证研》北方资本中心研究,2018-2019年,圣泉集团营业收入增速分别为22.93%、-4.96%,其净利润增速分别为8.61%、-8.66%。

可以看出,2019年,圣泉集团的营业收入及净利润皆呈负增长。

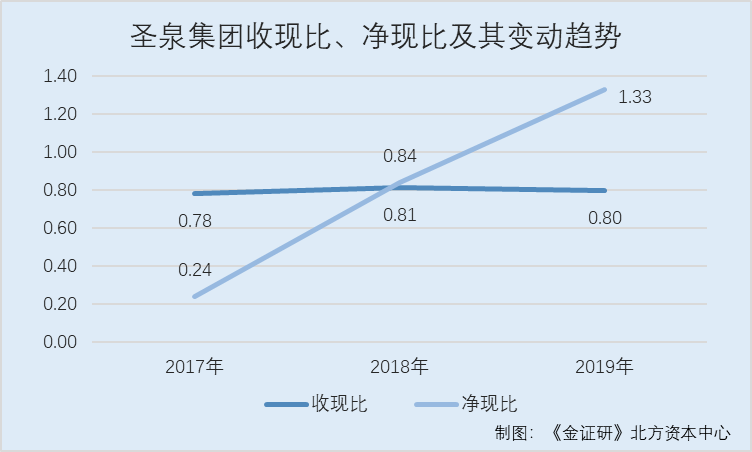

不仅如此,报告期内,即2017-2019年,圣泉集团不仅收现比不足1,其净现比曾两度低于1。

据同花顺iFinD数据,2017-2019年及2020年1-6月,圣泉集团经营活动现金流入小计分别为39.51亿元、50.35亿元、46.92亿元、35.19亿元;经营活动产生的现金流量净额分别为1.12亿元、4.34亿元、6.24亿元、1.23亿元。

根据《金证研》北方资本中心研究,2017-2019年,圣泉集团的收现比分别为0.78、0.81、0.8;净现比分别为0.24、0.84、1.33。

显然,2017-2018年,圣泉集团的净现比均小于1;不仅如此,2017-2019年,圣泉集团的收现比均小于1。

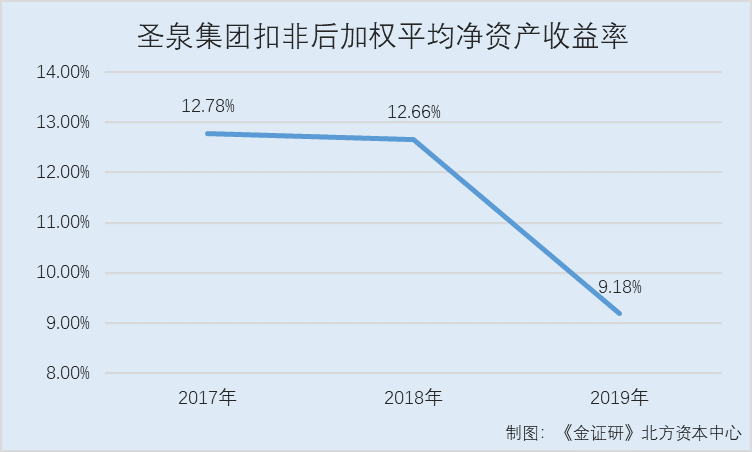

而报告期内,圣泉集团平均净资产收益率也逐年走低。

据圣泉集团签署日为2020年8月12日的招股说明书(以下简称“招股书”),2017-2019年,圣泉集团扣除非经常性损益后的加权平均净资产收益率分别为12.78%、12.66%、9.18%。

由上述情形可见,2019年,圣泉集团营收、净利润双双“开倒车”,且报告期内收现比均不足1、平均净资产收益率走低。

问题不止于此,圣泉集团的糖醛及甲醇供应商现“零人”异象。

二、多家供应商现“零人”异象,数千万元采购额真实性存疑

通常情况下,社保缴纳人数或能反映出企业人员配置的真实规模。而圣泉集团的糖醛和甲醇供应商均现“零人”公司,圣泉集团与其中一家供应商累计交易额近6千万元。

据招股书,2018-2019年,晋州市吉象新能源有限公司(以下简称“吉象新能源”)分别为圣泉集团糖醛的第四大、第五大供应商。同期,圣泉集团向吉象新能源分别采购3,335.89万元、2,657.12万元,分别占当期糖醛总采购额比例为4.72%、5.59%。

根据《金证研》北方资本中心研究,2018-2020年,圣泉集团与吉象新能源累计交易金额为5,993.01万元。

据市场监督管理局数据,吉象新能源成立于2008年4月18日,股东为李建强、耿景秀,持股比例分别为40%、60%;经营范围为蒸汽供应、农副产品收购、糠醛生产销售。

据市场监督管理局及公开信息,2018-2020年,吉祥新能源的社保缴纳人数均为0人。

据公开信息,吉象新能源股东李建强、耿景秀,并无未持有其他企业的股权。

也就是说,吉象新能源或并不存在通过控股股东控制的其他企业代缴社保的情况,吉象新能源或系“零人”公司,其和圣泉集团连续两年累计交易金额近六千万元,采购数据真实性存疑。

不仅如此,圣泉集团的甲醇供应商或同样现“零人”异象。

据招股书,2017-2018年,德州通德贸易有限公司(以下简称“通德贸易”)分别为圣泉集团甲醇的第二大、第三大供应商,圣泉集团对其的采购额分别为2,001万元、941.16万元,占圣泉集团当期甲醇总采购额的比例分别为13.04%、4.91%。

根据《金证研》北方资本中心研究,2017-2018年,圣泉集团与通德贸易累计交易金额为2,942.16万元。

据市场监督管理局数据,通德贸易成立于2013年4月17日,股东为孙国庆,经营范围为甲醛溶液、乙酸等不带存储设施的经营。

据市场监督管理局及公开信息,2017-2020年,通德贸易的社保缴纳人数均为0人。

据公开信息,孙国庆并无其他持股公司。

即是说,通德贸易不存在通过实控人控制的其他企业为其代缴社保的情况,或系“零人”公司。

无独有偶,据招股书,2017-2018年,宁津县高科贸易有限公司(以下简称“高科贸易”)均系圣泉集团的甲醛第四大供应商,圣泉集团对高科贸易的采购金额分别为866.45万元、389.78万元,占其当期甲醇总采购金额的比例分别为5.65%、2.03%。

根据《金证研》北方资本中心研究,2017-2018年,圣泉集团与高科贸易累计交易金额为1,256.23万元。

据市场监督管理局数据,高科贸易成立于2012年4月13日,于2019年6月6日注销;股东为林永波,经营范围为腐蚀品包括甲醛溶液、氢氧化钠、易燃液体、二甲氧基甲烷等。

2016-2017年,高科贸易的社保缴纳人数均为0人。

据公开信息,林永波名下并无其他持股企业。

也就是说,报告期内,圣泉集团多家供应商在交易期间,频现“零人”异象,其中,糖醛供应商吉象新能源两年为圣泉集团撑起近六千万元采购额,而甲醛供应商通德贸易、高科贸易与圣泉集团累计交易额上千万元,圣泉集团与上述供应商交易数据真实性或该“打上问号”。

三、子公司曾“踩雷”环保问题,募投项目环保投资额或遭“夸大”信披现疑云

一波未停一波又起。此番上市,圣泉集团两项募投项目的环保投资额“变脸”,均与对应的环评报告“对不上”,其信披真实性迷雾重重。

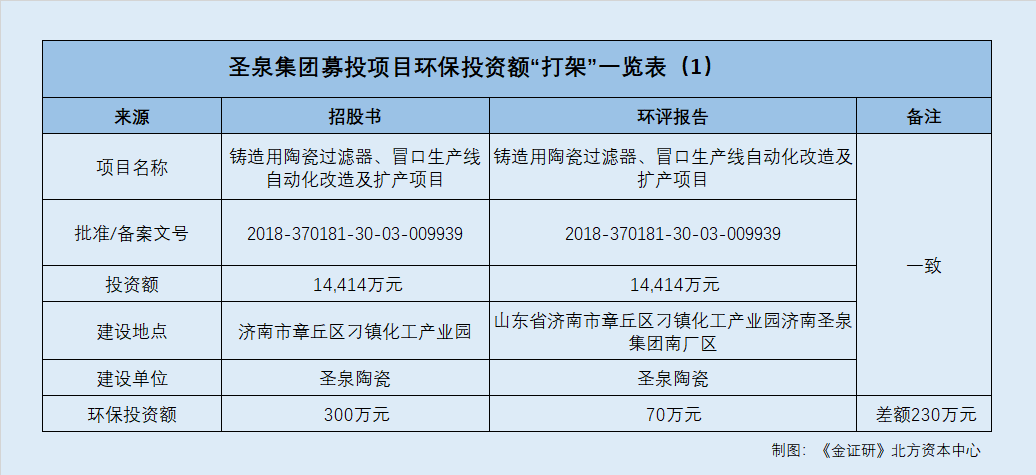

据招股书,“铸造用陶瓷过滤器、冒口生产线自动化改造及扩产项目”(以下简称“改造扩产项目”)系圣泉集团的募投项目之一,投资金额为14,414万元,拟使用募集资金14,414万元。该项目环保总投资额为300万元,环评批复为章环报告表[2019]267号。

据招股书,圣泉集团募投项目“改造扩产项目”,拟对圣泉集团的子公司济南圣泉倍进陶瓷过滤器有限公司(以下简称“圣泉陶瓷”)现有陶瓷过滤器及冒口生产线改造升级,新增部分自动化及环保设备,以增加装置产能,提高生产自动化、智能化水平,即项目实施主体为圣泉陶瓷,项目建设地址位于济南市章丘区刁镇化工产业园,项目备案编号为2018-370181-30-03-009939。

据济南市生态环境局2019年9月20日公示的《济南圣泉倍进陶瓷过滤器有限公司铸造用陶瓷过滤器、冒口生产线自动化改造及扩产项目建设项目环境影响报告表》(以下简称“改造扩产项目环评报告”),“铸造用陶瓷过滤器、冒口生产线自动化改造及扩产项目”的建设单位为圣泉陶瓷,建设地点为山东省济南市章丘区刁镇化工产业园济南圣泉集团南厂区,批准文号为2018-370181-30-03-009939。

据改造扩产项目环评报告,项目“铸造用陶瓷过滤器、冒口生产线自动化改造及扩产项目”,总投资额为14,414万元,其中环保投资为70万元。

即项目名称、备案号、投资总额、建设单位等一致,改造扩产项目环评报告披露的“铸造用陶瓷过滤器、冒口生产线自动化改造及扩产项目”,与招股书披露的募投项目“改造扩产项目”或为同一项目。

根据《金证研》北方资本中心研究,招股书披露募投项目“改造扩产项目”的环保投资额为300万元,而改造扩产项目环评报告披露的环保投资额为70万元。即招股书披露该项目的环保投资金额比环评报告多出230万元,令人费解。

不仅如此,圣泉集团的另一募投项目环保投资额与其环评报告也“对不上”。

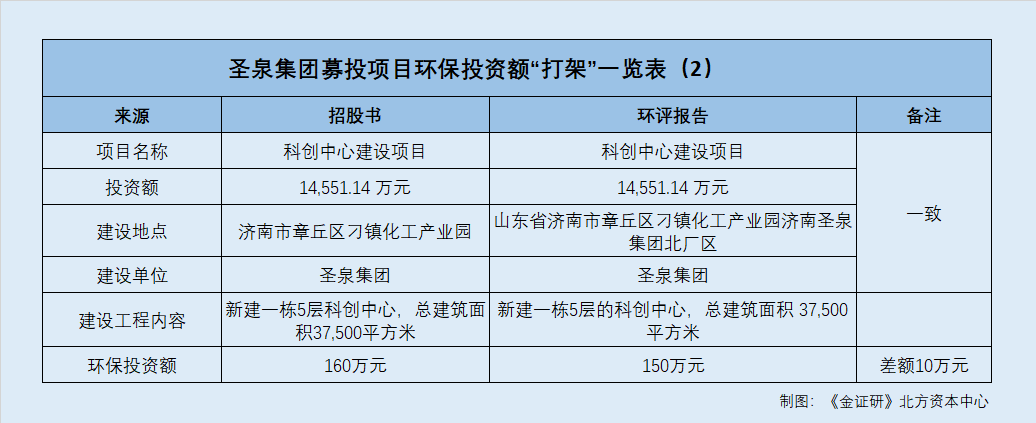

据招股书,“科创中心建设项目”为圣泉集团的募投项目之一,投资总额为14,551.14万元,拟使用募集资金为14,414万元。该项目环保总投资额为160万元,环评批复为章环报告表[2019]268号。

据招股书,圣泉集团募投项目“科创中心建设项目”,规划新建一栋5层科创中心,总建筑面积37,500平方米,拟通过购置研发设备、实验设备、检测设备及其他辅助配套设备,引进高层次研发人才等,进一步完善圣泉集团酚醛树脂及复合材料、生物质、成型材料、陶瓷材料等研发体系。项目实施主体为圣泉集团,项目建设地址位于济南市章丘区刁镇化工产业园。

据济南市生态环境局2019年9月20日公示《济南圣泉集团股份有限公司科创中心建设项目环境影响报告表》(以下简称“科创中心建设项目环评报告”),“济南圣泉集团股份有限公司科创中心建设项目”的建设单位为圣泉集团,建设地点为山东省济南市章丘区刁镇化工产业园济南圣泉集团北厂区,该项目规划新建一栋5层的科创中心,总建筑面积 37,500平方米。

据科创中心建设项目环评报告,“科创中心建设项目”,总投资额为14,551.14 万元,其中环保投资为150万元。

经对比发现,圣泉集团招股书披露的募投项目“科创中心建设项目”,与科创中心建设项目环评报告披露的“科创中心建设项目”,在项目名称、投资总额、建设地点、建设单位、建筑物面积等均一致,即两项目或为同一项目。

根据《金证研》北方资本中心研究,关于募投项目“科创中心建设项目”,科创中心建设项目环评报告披露的环保投资额为150万元,而招股书披露的该项目环保投资为160万,即招股书中披露“科创中心建设项目”环保投资总额比环评报告多出10万元,信披现疑云。

由此可见,圣泉集团上述两项募投项目的环保投资额,均少于招股书中披露的数额。而圣泉集团募投项目数据“变脸”的另一面,其子公司在报告期内曾“踩雷”环保问题。

据招股书,圣泉集团主要从事合成树脂及复合材料、生物质化工产品的研发、生产及销售。由于合成树脂及复合材料在生产过程中排放废水、废气和固废等污染物,生产企业需建立完善的污染物处理设施以实现达标排放。随着中国环保要求的不断提高,环保不达标的企业将面临限产甚至停产。

据招股书,2017年12月18日,子公司圣泉陶瓷因在现场监察中被发现存在泡沫预处理车间筛分工段未配套收尘处理设施,冒口烘干炉未配套安装VOCs烟气处理设施,车间内有刺激性气味,被济南市章丘区环境保护局责令改正违法行为,并且处以罚款5万元的行政处罚。

据招股书,济南兴泉能源有限公司(以下简称“兴泉能源”)系圣泉集团全资子公司。

2019年 7月17日,兴泉能源因玉米芯料场正在进行的装卸作业,现场扬尘较为严重,未采取有效措施防治扬尘污染,被济南市生态环境局责令改正违法行为,并且处以罚款1万元的行政处罚。

在行业环保要求趋严的情况下,其两家子公司曾“踩雷”环保问题,令人唏嘘。而在信披方面,圣泉集团两项募投项目的环保投资额均比环评报告多,其中圣泉集团是否存在虚增环保投资额的嫌疑?不得而知。

业绩“双降”、数千万元采购额真实性存疑、信披上演罗生门等问题,对于圣泉集团而言或系“冰山一角”,此番上市其将何去何从?《金证研》北方资本中心将进一步研究。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。