《金证研》北方资本中心 秋汐/作者 巫恩 欢笙 映蔚/风控

过去一年,监管部门多次强调杜绝“带病闯关”,坚持“申报即担责”,上市申请掀起“撤单潮”,2021年沪深主板、科创板、创业板等板块撤回上市申请的拟上市企业数量,远超2019年及2020年水平。而2022年,该现象仍保持“余温”。其中,2022年1月6日,三问家居股份有限公司(以下简称“三问家居”)上市计划因向深交所申请撤材料而终止。

观其背后,2018-2020年,三问家居资产负债率高于同行均值,主营业务毛利率总体走低。且2020年,其新拓展的医护产品贡献超四成主营业务收入,同年其核心主营业务毛利率却下滑。历史上,三问家居7项发明专利申请,曾因权利要求不具创造性遭驳回,以原创设计为核心竞争力的三问家居,报告期内设计支出下滑且研发费用率不及同行均值,未来其将如何提升创新能力?

此外,三问家居与多家供应商、外协厂商,报告期内交易合计逾两亿元,其中交易现“零人”异象,交易真实性存疑。值得关注的是,三问家居曾与控股股东的子、孙公司共用联系电话,而共用联系电话背后,三问家居“不存在混淆经营及未披露的关联租赁交易”的说法或难一言以蔽之。而此番上市背后,三问家居“问题”接踵而至,其上市撤材料或非偶然。

2020年,三问家居营收、净利增长背后,其核心主营业务毛利率下滑,同年其新增了医护类产品业务,该业务为其当年贡献超四成主营业务收入。

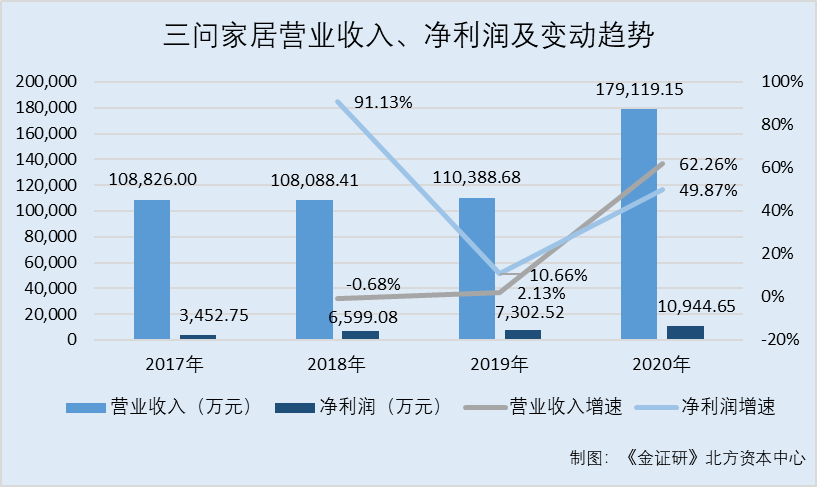

据东方财富Choice数据,2017-2020年,三问家居营业收入分别为10.88亿元、10.81亿元、11.04亿元、17.91亿元,净利润分别为3,452.75万元、6,599.08万元、7,302.52万元、10,944.65万元。

根据《金证研》北方资本中心研究,2018-2020年,三问家居营业收入分别同比增长-0.68%、2.13%、62.26%,净利润分别同比增长91.13%、10.66%、49.87%。

此外,2020年,三问家居的净现比低于1。

据签署日期为2021年8月30日的招股书(以下简称“招股书”),2018-2020年,三问家居经营活动产生的现金流量净额分别为-1,863.8万元、8,969.01万元、3,031.33万元;同期,三问家居经营活动现金流入小计分别为13.64亿元、13.14亿元、19.53亿元。

根据《金证研》北方资本中心研究,2019-2020年,三问家居净现比分别为1.23、0.28。2018-2020年,收现比分别为1.26、1.19、1.09。

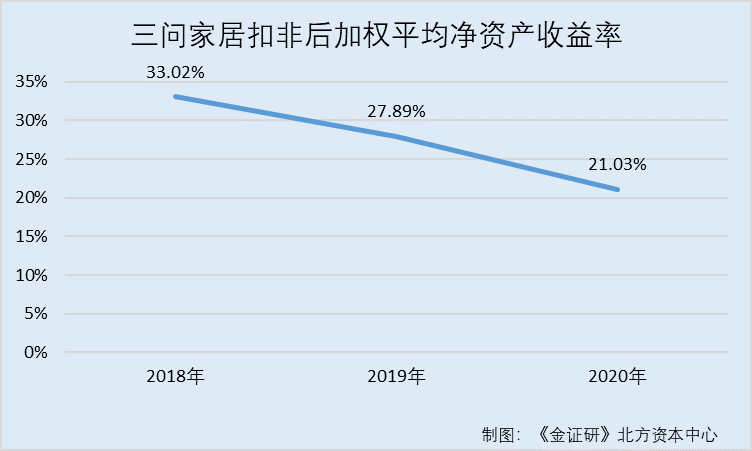

除此之外,报告期内,即2018-2020年,三问家居的加权平均净资产收益率呈下降趋势。

据招股书,2018-2020年,三问家居的扣非后加权平均净资产收益率分别为33.02%、27.89%、21.03%。

可见,2020年,三问家居的净现比不足1。2018-2020年,三问家居的扣非后加权平均净资产收益率逐年下降。

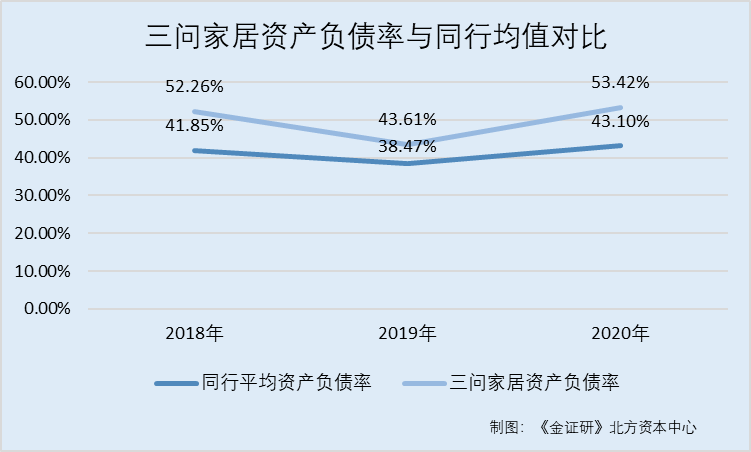

而且,三问家居的资产负债率也高于同行均值。

据招股书,三问家居的同行业可比公司分别为苏美达股份有限公司(以下简称“苏美达”)、浙江棒杰控股集团股份有限公司(以下简称“棒杰股份”)、浙江健盛集团股份有限公司(以下简称“健盛集团”)和万代服装股份有限公司(以下简称“万代服装”)。

据招股书及签署日为2021年12月23日的《关于三问家居股份有限公司首次公开发行股票并在创业板上市申请文件第二轮审核问询函的回复》,2018-2020年及2021年1-6月各期末,三问家居的资产负债率分别为52.26%、43.61%、53.42%、51.28%;苏美达的资产负债率分别为80.18%、76.11%、75.48%、79.48%;棒杰股份的资产负债率分别为29.43%、28.26%、25.39%、22.77%;健盛集团的资产负债率分别为20.38%、18.97%、28.44%、38.17%。而万代服装尚未披露2020年年报及2021年1-6月数据。2018-2019年,万代服装的资产负债率分别为37.39%、30.53%。

即2018-2020年及2021年1-6月各期末,上述同行业可比公司的平均资产负债率分别为41.85%、38.47%、43.1%、46.81%。

由上述可知,2018-2020年,三问家居资产负债率均高于同行,且2020年高出行业均值逾10个百分点。

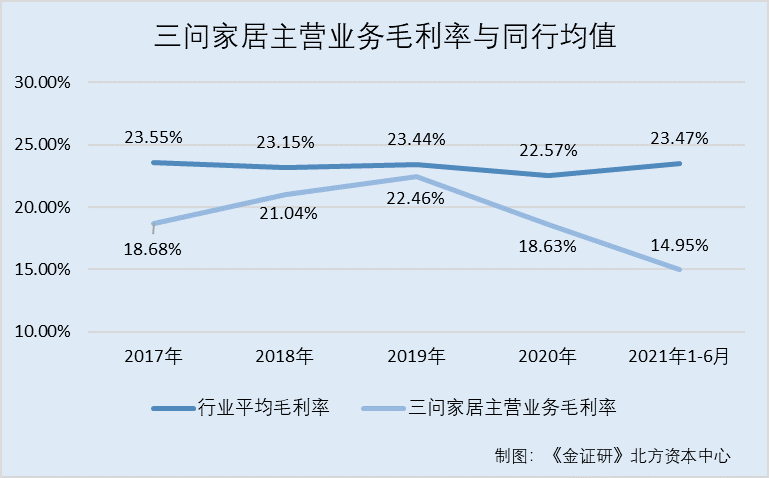

此外,三问家居的主营业务毛利率和医护产品毛利率也低于可比同行均值。

据招股书、签署日期为2020年12月17日的招股说明书、签署日为2021年12月23日的《关于三问家居股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函的回复》(以下简称“首轮问询回复”),2017-2020年及2021年1-6月,三问家居的主营业务毛利率分别为18.68%、21.04%、22.46%、18.63%、14.95%。

同期,苏美达的主营业务毛利率分别为19.57%、21.11%、21.55%、19.29%、17.25%;棒杰股份的主营业务毛利率分别为31.51%、26.08%、25.16%、28.31%、26.3%;健盛集团的主营业务毛利率分别为28.2%、28.03%、29.19%、20.1%、26.86%。据招股书,万代服装尚未披露2020年年报及2021年1-6月数据。2017-2019年,万代服装的主营业务毛利率分别14.91%、17.39%、17.84%。

2017-2020年及2021年1-6月,上述同行业可比公司的平均毛利率分别为23.55%、23.15%、23.44%、22.57%、23.47%。

可见,2017-2020年及2021年1-6月,三问家居的主营业务毛利率均低于同行毛利率的均值。

不仅如此,2020年,三问家居核心主营业务家纺、服饰及面料产品的毛利率也有所下滑。

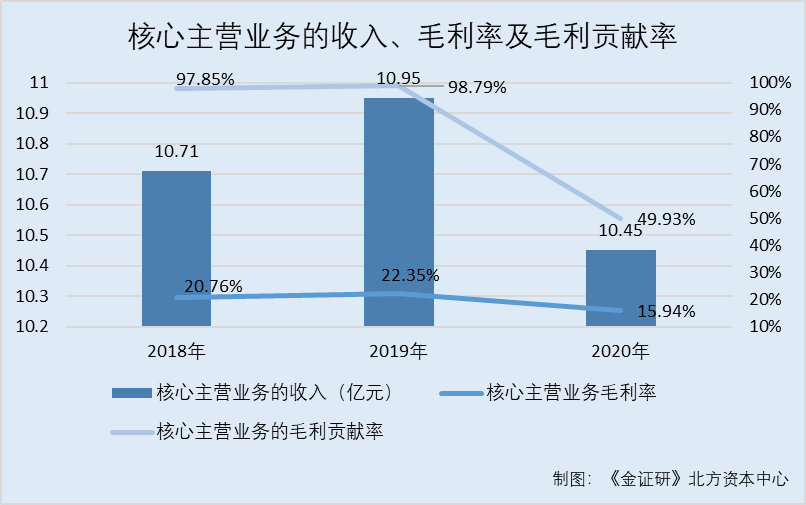

据招股书,三问家居的核心主营业务为家纺、服饰及面料产品。2018-2020年,三问家居核心主营业务的收入为10.71亿元、10.95亿元、10.45亿元,核心主营业务的毛利率分别为20.76%、22.35%、15.94%,核心主营业务的毛利贡献率分别为97.85%、98.79%、49.93%。

根据《金证研》北方资本中心研究,2020年,三问家居核心主营业务的毛利率相比2019年下降6.41个百分点,核心主营业务的毛利贡献率相比2019年下降48.86个百分点。

对此,三问家居表示,2020年度毛利率下降主要受执行新收入准则的影响,剔除该影响后毛利率为20.09%,受汇率波动及客户结构的变化略有下降。

而值得一提的是,2020年,三问家居拓展了口罩和手套等医护类产品业务,而该业务占其主营业务收入的比例超四成。

据招股书及首轮问询回复,2020年,三问家居医护类产品收入为7.4亿元,占其当期主营业务收入的比重为41.33%。2021年1-6月,三问家居医护类产品收入为1.13亿元。

而实际上,三问家居医护类产品的毛利率远低于可比上市公司均值。

据招股书,三问家居医护用品业务的同行业可比公司分别为稳健医疗用品股份有限公司(以下简称“稳健医疗”)、广州阳普医疗科技股份有限公司(以下简称“阳普医疗”)、上海龙头(集团)股份有限公司(以下简称“龙头股份”)和奥美医疗用品股份有限公司(以下简称“奥美医疗”)。

据招股书,2020年,三问家居医护用品的毛利率为22.27%,稳健医疗医护用品的毛利率为67.43%,阳普医疗医护用品的毛利率为47.36%,龙头股份医护用品的毛利率为33.2%,奥美医疗医护用品的毛利率为50.95%。同期,上述可比上市公司毛利率均值为49.74%。

对此,三问家居表示,由于此前公司未从事医护类产品相关业务,且公司销售的口罩产品均不由自有工厂生产,而是发挥自身供应链管理的优势,直接采购成品向既有的欧美主要国家的中大型零售商客户进行销售。因此,公司在销售环节和业务模式等方与主要从事医护产品产销业务的上市公司存在一定差异,业务环节较短,毛利率低于生产医护产品的可比上市公司。

由上述情形可见,2020年,三问家居新增的医护类产品业务,占其当年主营业务收入比例超四成,且该业务毛利率低于可比公司的平均水平。而同期,观其核心主营业务,即家纺、服饰及面料产品毛利率相较于2019年也有所下降。

二、设计支出逐年下降,历史上七项发明专利申请因不具创造性遭驳回

在白热化的存量竞争市场中,创新是让产品跟上用户需求的硬实力,其中创新成果包括专利权。值得注意的是,历史上,三问家居7项发明专利申请,曾因权利要求不具创造性遭驳回。

据招股书,上海三问家居服饰有限公司(以下简称“三问有限”)为三问家居前身。

据国家知识产权局数据,发明专利“一种负离子法兰绒面料及其制备方法”,专利号为2017103921238,申请日为2017年5月27日,申请人为三问有限。2020年5月26日发布的第二次审查意见通知书显示,该专利权利要求1-9不具备专利法第22条第3款规定的创造性,且专利申请中没有可以被授予专利权的实质性内容。截至查询日2022年2月9日,该专利的案件状态为驳回失效。

据国家知识产权局数据,发明专利“一种海藻纤维绒类面料的制备工艺”,专利号为2017103929189,申请日为2017年5月27日,申请人为三问有限。2020年2月28日发布的第二次审查意见通知书显示,该专利权利要求1-7不具备专利法第22条第3款规定的创造性,且专利申请中没有可以被授予专利权的实质性内容。截至查询日2022年2月9日,该专利的案件状态为驳回失效。

据国家知识产权局数据,发明专利“一种运动面料的制备工艺”,专利号为2017106182115,申请日为2017年7月26日,申请人为三问有限。2019年11月4日发布的第二次审查意见通知书显示,该专利权利要求1-8不具备专利法第22条第3款规定的创造性,且专利申请中没有可以被授予专利权的实质性内容。截至查询日2022年2月9日,该专利的案件状态为驳回失效。

据国家知识产权局数据,发明专利“一种短毛法兰绒生产方法”,专利号为2017106605355,申请日为2017年8月4日,申请人为三问有限。2019年10月8日发布的第二次审查意见通知书显示,该专利权利要求1-10不具备专利法第22条第3款规定的创造性,且专利申请中没有可以被授予专利权的实质性内容。截至查询日2022年2月9日,该专利的案件状态为驳回失效。

据国家知识产权局,发明专利“一种全涤雪尼尔纱线、其纺织工艺及应用”,专利号为2017108224517,申请日为2017年9月13日,申请人为三问有限。2020年7月22日发布的第二次审查意见通知书显示,该专利不具备专利法第22条第3款规定的创造性,且专利申请中没有可以被授予专利权的实质性内容。截至查询日2022年2月9日,该专利的案件状态为驳回失效。

据国家知识产权局数据,发明专利“一种发热纤维、热感面料及其制备方法和服装”,专利号为2017106575468,申请日为2017年8月3日,申请人为三问有限。2020年9月24日发布的第三次审查意见通知书显示,该专利不具备专利法第22条第3款规定的创造性,且专利申请中没有可以被授予专利权的实质性内容。截至查询日2022年2月9日,该专利的案件状态为驳回失效。

据国家知识产权局数据,发明专利“一种全腈纶马海毛纺织工艺及全腈纶马海毛制品”,专利号为2017108227708,申请日为2017年9月13日,申请人为三问有限。2020年6月30日发布的第二次审查意见通知书显示,该专利不具备专利法第22条第3款规定的创造性被驳回,且专利申请中没有可以被授予专利权的实质性内容。截至查询日2022年2月9日,该专利的案件状态为驳回失效。

由此可以看出,历史上,三问家居7项发明专利申请,均因不具备创造性被驳回。

此外,三问家居声称是以原创设计为核心竞争力,其报告期内的设计支出逐年下降。

据招股书,三问家居是以原创设计为核心竞争力的服务型贸易商,原创设计能力是三问家居与客户合作的基础与核心优势。三问家居的设计活动涵盖市场趋势调研、面料材质研选、主题和花型设计、产品单体设计、产品全案及专案设计和营销推广的完整体系。

据招股书,截至2020年12月31日,三问家居拥有研发设计相关人员75名,其中研发人员11名,设计人员64名。

根据《金证研》北方资本中心研究,2020年,三问家居设计人员的数量占研发设计相关人员数量的85.33%。可见,三问家居研发设计相关人员中设计人员占比超过八成。

然而,报告期内,三问家居主要客户采纳其原创设计的收入占比超七成的另一面,其设计支出逐年下降。

2018-2020年,三问家居为前十大家纺、服饰类客户提供的原创设计产品收入,占其对该客户家纺、服饰类产品总收入的比例分别为81.65%、76.95%、74.77%。

据招股书,2018-2020年,三问家居设计支出分别为1,014.47万元、926.51万元、886.57万元。同期,设计支出和研发费用合计分别为1,078.23万元、1,152.75万元、1,269.93万元。

根据《金证研》北方资本中心研究,2018-2020年,三问家居设计支出占设计和研发支出总和的比例分别为94.09%、80.37%、69.81%。

换言之,报告期内,三问家居的设计支出逐年下降,且占设计和研发支出总和的比例逐年降低。

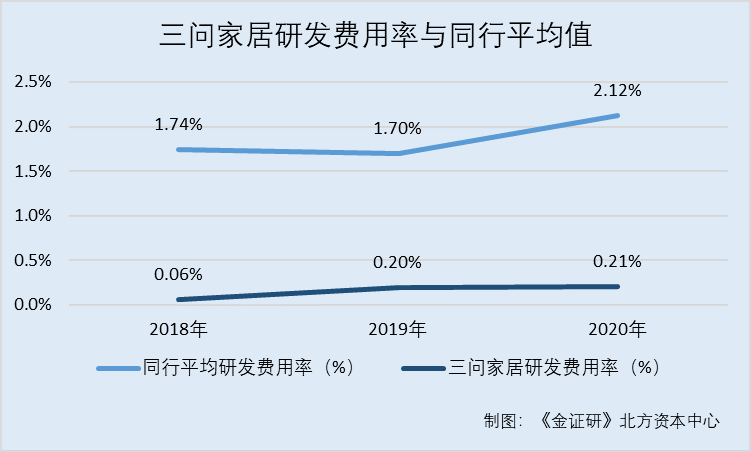

不仅如此,报告期内,三问家居的研发费用率均低于同行均值。

据招股书,2018-2020年,三问家居的研发费用占营业收入的比例分别为0.06%、0.2%、0.21%。

据东方财富Choice数据,2018-2020年,苏美达的研发费用率分别为0.35%、0.37%、0.37%;棒杰股份的研发费用率分别为3.38%、2.88%、3.08%;2018-2020年,健盛集团的研发费用率分别为2.57%、2.83%、2.91%。

据东方财富Choice数据,万代服装尚未披露2020年研发费用率的数据,2018-2019年,万代服装的研发费用率分别为0.66%、0.73%。

根据《金证研》北方资本中心研究,2018-2020年,上述同行业可比公司平均研发费用率分别为1.74%、1.7%、2.12%,高于三问家居研发费用率。

不仅历史上多项发明专利申请曾因不具创造性遭驳回,以原创设计为核心竞争力的三问家居,报告期内设计支出下滑且研发费用率不及同行均值,未来其将如何提升创新能力?

供应商和合作工厂是三问家居开展业务的重要环节。三问家居称在与客户签订销售订单后,会在合作工厂和自有工厂统一的合格供应商库中为客户选择最优的供应链方案完成订单执行。而三问家居的多家供应商和外协厂商“零人”异象频出。

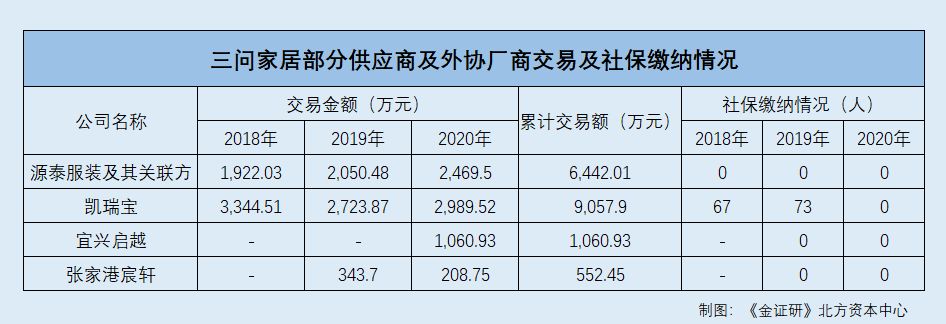

据招股书,2018年,莘县源泰服装有限公司(以下简称“源泰服装”)及其关联方为三问家居家纺、服饰和面料类等业务第九大供应商,三问家居向其采购的金额为1,922.03万元,采购占比为2.31%。源泰服装和山东莘县泰和针织服装有限公司(以下简称“泰和服装”)是李国强、李宏杨与潘潇控制的公司。李国强为李宏杨的父亲,为潘潇的姑父,因此源泰服装与泰和服装合并为一名供应商。

2019-2020年,源泰服装分别为三问家居家纺、服饰和面料类等业务第八、第五大供应商,三问家居向其采购的金额分别为2,050.48万元、2,469.5万元,采购占比分别为2.52%、2.97%。

根据《金证研》北方资本中心研究,2018-2020年,三问家居累计向源泰服装及其关联方采购合计6,442.01万元。

据市场监督管理局数据,源泰服装成立于2016年10月12日,其经营范围为服装、鞋、帽、领带、绣品、针织品、皮革制品生产、销售;线、棉纱、布匹、购销。

据市场监督管理局数据,2018-2020年,源泰服装的社保缴纳人数均为0人,泰和服装的社保缴纳人数均为0人。

据公开信息,李宏杨与潘潇持有源泰服装各50%股权,潘潇担任源泰服装执行董事兼总经理。截至查询日2022年2月9日,除了源泰服装、泰和服装外,李宏杨与潘潇并无其他持股企业。

即源泰服装或不存在由实际控制人控制的其他企业代缴社保的情况。

不仅如此,三问家居其他供应商也存在社保缴纳人数为零的情况。

据招股书,2018年12月21日,丹阳市凯瑞宝纺织品有限公司更名为江苏凯瑞宝纺织品有限公司(以下简称“凯瑞宝”)。2018-2020年,凯瑞宝分别为三问家居家纺、服饰和面料类等业务第二、第四、第四大供应商,三问家居向其采购的金额分别为3,344.51万元、2,723.87万元、2,989.52万元,采购占比分别为4.01%、3.35%、3.6%。

根据《金证研》北方资本中心研究,2018-2020年,三问家居累计向凯瑞宝采购9,057.9万元。

据市场监督管理局数据及公开信息,凯瑞宝成立于2003年4月17日,其经营范围为服装、纺织品生产,纺织品、普通化工原料销售,餐饮服务,自营和代理各类商品及技术的进出口业务,医护人员防护用品生产,日用口罩(非医用)生产和销售等。截至查询日2022年2月9日,钱利民和滕红华分别持有凯瑞宝80%和20%的股权。

据市场监督管理局数据,2018-2020年,凯瑞宝的社保缴纳人数分别为67人、73人、0人。

可以看到,2020年,凯瑞宝的社保缴纳人数“突变”为0人。

据公开信息,截至查询日2022年2月9日,除了凯瑞宝外,钱利民控股的存续企业还包括江苏奕斐馨媞国际贸易有限公司(以下简称“奕斐馨媞”)。

据市场监督管理局数据,奕斐馨媞成立于2020年2月19日,2020年,奕斐馨媞的社保缴纳人数为0人。

即凯瑞宝或不存在社保代缴情况。

问题尚未结束。

据招股书,2020年,宜兴启越纺织品有限公司(以下简称“宜兴启越”)为三问家居面料采购的第三大供应商,三问家居向其采购的金额为1,060.93万元,采购占比为5.81%。

据市场监督管理局数据及公开信息,宜兴启越成立于2019年3月26日,其经营范围为纺织品的销售;服装的加工、销售,床上用品、纺织原料、纺织机械及配件的销售,自营和代理各类商品及技术的进出口业务。截至查询日2022年2月9日,赵丽华与黄俊红分别持有宜兴启越80%、20%股权。

据市场监督管理局数据,2019-2020年,宜兴启越社保缴纳人数为0人。

据公开信息,截至查询日2022年2月9日,宜兴启越的控股股东赵丽华并无其他控股企业。也就是说,宜兴启越或不存在社保代缴的情况。

另外,三问家居2019-2020年的第二大外协厂商,社保缴纳人数也为0人。

据招股书,2019-2020年,张家港宸轩纺织有限公司(以下简称“张家港宸轩”)均为三问家居的第二大外协厂商,三问家居向其采购的金额分别为343.7万元、208.75万元,分别占三问家居向外协厂商采购总额的15.83%、9.55%。

根据《金证研》北方资本中心研究,2019-2020年,三问家居累计向张家港宸轩采购552.45万元。

据市场监督管理局数据及公开信息,张家港宸轩成立于2019年2月22日,其经营范围为纺织品、针织品制造、加工、销售;纺织原料、针织原料、纱线、服装及辅料、鞋帽、箱包、劳保用品购销;日用口罩(非医用)生产、销售。李俊勇持有张家港宸轩100%的股权,并担任张家港宸轩执行董事兼总经理。

据市场监督管理局数据,2019-2020年,张家港宸轩的社保缴纳人数均为0人。

据公开信息,除张家港宸轩外,截至查询日2022年2月9日,李俊勇持有沈丘县宸轩纺织有限公司(以下简称“沈丘县宸轩”)40%股权,为第一大股东。沈丘县宸轩成立时间为2021年9月7日。

也即是说,2019-2020年,张家港宸轩或不存在社保代缴的情况。2019年,张家港宸轩成立当年即成为三问家居第二大外协厂商,而2019-2020年,张家港宸轩社保缴纳人数均为0人。

由上述可知,2018-2020年,三问家居与供应商、外协厂商交易合计逾两亿元,然而交易期间,供应商、外协厂商“零人”异象频出,其中三年撑起超九千万元采购额的凯瑞宝,社保缴纳人数骤降至0人,交易真实性存疑。

四、曾与控股股东子公司多年共用电话而后“忙”撇清,独立性或遭拷问

企业的联系电话是企业日常经营业务的“名片”,应为企业自身独有。然而,三问家居曾与控股股东的子、孙公司曾共用联系电话。

据招股书,截至招股书签署日2021年8月30日,三问家居的控股股东为上海三问投资控股集团有限公司(以下简称“三问投资”),直接间接持有三问家居58.05%的股权。

而截至2021年8月30日,王耀民、程晖夫妇通过控股股东三问投资控制三问家居58.05%的股权;程晖通过宁波新泉投资管理合伙企业(有限合伙)控制三问家居3.17%的股权。王耀民、程晖夫妇合计控制三问家居78.36%的股权,为实际控制人。

据市场监督管理局数据,2016-2020年,三问家居的联电话为021-60360288。

然而,2018年,三问家居曾与控股股东的子公司“撞号”。

据招股书,报告期内,三问投资为投资控股型公司,除直接持有西藏天问企业管理有限公司和上海英伦宝贝儿童用品有限公司(以下简称“英伦宝贝”)的股权外,未从事其他业务。

据招股书,英伦宝贝系三问投资于2008年3月出资设立的公司。英伦宝贝的主营业务为童床、童车、婴童服装和婴童家纺等母婴类产品的设计、销售和供应链管理业务,主要经营自创母婴品牌i-baby和i-mummy。

其中,截至2021年8月30日,三问投资对英伦宝贝持股69.77%,王耀民对英伦宝贝持股22.33%,程晖对英伦宝贝持股2.79%。

据市场监督管理局数据,2018年,英伦宝贝的联系电话为021-60360288。

可见,2018年,三问家居与英伦宝贝的联系电话“重叠”。

据招股书,上海哲雄母婴用品有限公司(以下简称“哲雄母婴”)成立于2010年4月23日。截至招股书签署日2021年8月30日,英伦宝贝持有哲雄母婴100%股权,哲雄母婴主营业务为经营i.lollipop品牌母婴精品实体连锁店,店内销售全球著名品牌的婴幼儿童车、母婴服饰以及宝宝玩具等。

据市场监督管理局数据,2016-2019年,哲雄母婴的联系电话均为021-60360288。

可以看出,2016-2019年,三问家居曾与哲雄母婴的联系电话一致。

2018年,三问家居与控股股东三问投资的子公司英伦宝贝共用联系电话,2016-2019年,三问家居与控股股东三问投资的孙公司哲雄母婴,电话也存“重叠”。

对此,三问家居表示,英伦宝贝及哲雄母婴2019年及之前租住在恒南路688弄11号,当时系租赁三问投资的房产。2019年12月,三问投资将该房产出售给三问家居时,英伦宝贝及哲雄母婴均搬至浦江镇江月路1599号办公,且该事实可以从上述公司2019年的年报地址中看出。因此,三问家居不存在混淆经营及未披露的关联租赁交易,亦不存在经营独立性问题。

尽管在三问投资将房产出售给三问家居时,英伦宝贝及哲雄母婴均搬至浦江镇江月路1599号办公,但在房产出售前,作为控股股东控制的企业,英伦宝贝及哲雄母婴,分别曾在2018年、2016-2019年与三问家居联系电话一致。

作为拟上市企业,三问家居应具备直接面向市场独立持续经营的能力,而实际上,三问家居曾多年与控股股东的孙公司“撞号”。企业的联系电话是企业日常经营业务的“名片”,期间三问家居又能否保证独立性?而共用联系电话背后,上述“三问家居不存在混淆经营及未披露的关联租赁交易”的说法或难令人信服,且或难一言以蔽之。

面对上述问题,三问家居此番“撤材料”又是否为偶然?待时间解答。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。