《金证研》北方资本中心 池渊/作者 庭初/风控

“对赌协议”,又称估值调整协议,是指投资方与融资方在达成股权性融资协议时,为解决交易双方对目标公司未来不确定性情况的约定。翻开浙江丰立智能科技股份有限公司(以下简称“丰立智能”)的招股书,其在2016年6月及2017年9月增资过程中,涉及对赌协议。而且,丰立智能相关赌协议曾被触发生效。

观其背后,近年来,丰立智能净利润增速“坐过山车”的同时,其客户集中度高企。与此同时,丰立智能综合毛利率逐年下滑且低于行业均值,营收占比超五成的产品毛利率亦下滑。此外,丰立智能不仅2015年净利润与官宣打架,其披露的关联采购金额还与关联方工商登记的年报“矛盾”,且曾上演采购额高于关联方同期的全年营收的一幕。

一、净利润增速上演“过山车”,客户集中度高企综合毛利率走下坡路

天下熙熙,皆为利来。毛利率是企业核心竞争力的体现,可以看作是企业实现营业收入的投入产出率。

而2019-2021年,丰立智能毛利率下滑且低于行业均值。

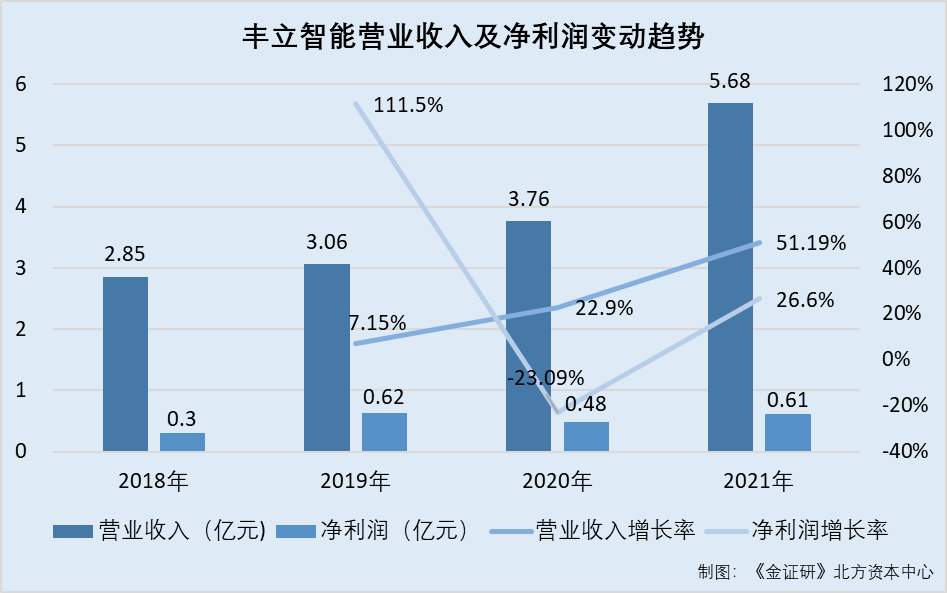

据丰立智能签署于2022年5月26日的招股说明书(以下简称“招股书”),2019-2021年,丰立智能的营业收入分别为3.06亿元、3.76亿元、5.68亿元。同期,丰立智能的净利润分别为6,243.26万元、4,801.99万元、6,079.26万元。

据丰立智能签署于2021年12日的招股说明书(以下简称“2021版招股书”),2018年,丰立智能的营业收入、净利润分别为28,545.34万元、2,951.94万元。

根据《金证研》北方资本中心研究,2019-2021年,丰立智能的营业收入分别同比增长7.15%、22.9%、51.19%,净利润分别同比增长111.5%、-23.09%、26.6%。

可见,2019-2021年,丰立智能营业收入增速逐年上升,而其2020年净利润却“开倒车”,呈现坐“过山车”的一面。

另外,丰立智能的客户集中度或高于同行。

1.2 2019-2021年前四大客户未发生变化,前五大客户收入占比高于行业均值

据招股书,2019-2021年,丰立智能对其前五名客户的销售收入占其当期营业收入的比例分别为68.05%、64.3%、64.41%。同期,丰立智能的前四大客户均为博世集团及其集团成员、史丹利百得集团及其集团成员(以下简称“史丹利百得”)、牧田株式会社及其集团成员(以下简称“牧田”)、工机控股株式会社及关联方(以下简称“工机控股”)。

同时,丰立智能的同行可比公司分别为扬州海昌新材股份有限公司(以下简称“海昌新材”)、浙江双环传动机械股份有限公司(以下简称“双环传动”)、苏州绿的谐波传动科技股份有限公司(以下简称“绿的谐波”)、深圳市兆威机电股份有限公司(以下简称“兆威机电”)。

据海昌新材签署于2020年8月26日的招股说明书,2019年,海昌新材对其前五名客户的销售额占其当期营业收入的比例为85.71%。

据海昌新材2020-2021年年报,2020-2021年,海昌新材的营业收入分别为2.16亿元、3.15亿元,前五大客户销售金额分别为1.91亿元、2.76亿元。

即2020-2021年,海昌新材前五大客户销售金额占其当期营业收入的比例分别为88.34%、87.5%。

据双环传动2019-2021年年报,2019-2021年,双环传动的营业收入分别为32.36亿元、36.64亿元、53.91亿元,前五大客户销售金额分别为6.11亿元、7.6亿元、15.78亿元。

即2019-2021年,双环传动前五大客户销售金额占其当期营业收入的比例分别为18.88%、14.1%、29.28%。

据绿的谐波2020-2021年年报,2020-2021年,绿的谐波的营业收入分别为2.17亿元、4.43亿元,前五大客户销售金额分别为0.92亿元、1.86亿元。

据绿的谐波签署于2020年8月25日的招股说明书,2019年,绿的谐波营业收入为1.86亿元,其对前五名客户的销售额合计为8,217.31万元。

即2019-2021年,绿的谐波对其前五大客户的销售额占其当期营业收入的比例分别为44.2%、42.5%、42.07%。

据兆年威机电2020-2021年报,2020-2021年,兆威机电的营业收入分别为11.95亿元、11.4亿元,前五大客户销售金额分别为5.19亿元、4.2亿元。

即2020-2021年,兆威机电对其前五大客户的销售额占其当期营业收入的比例分别为43.39%、36.85%。

据兆威机电签署于2020年11月23日的招股说明书,2019年,兆威机电的前五大客户销售收入占比为68.91%。

根据《金证研》北方资本中心研究,2019-2021年,丰立智能的同行可比公司前五大客户销售收入占比的均值分别为54.42%、47.08%、48.94%;同期,丰立智能前五大客户销售收入占比较行业均值分别高出13.63个百分点、17.22个百分点、15.47个百分点。

不难看出,2019-2021年,丰立智能的客户集中度均超行业均值逾10个百分点。

与此同时,丰立智能的毛利率逐年下滑且低于行业均值。

1.3 2019-2021年,丰立智能综合毛利率逐年下滑且低于行业均值

据招股书,2019-2021年,丰立智能的主营业务收入分别为3.03亿元、3.73亿元、5.64亿元,占其当期营业收入的比例分别为99.15%、99.14%、99.22%。同期,丰立智能的主营业务毛利率分别为26.79%、25.7%、21.12%,综合毛利率分别为26.94%、25.42%、21.19%。

2019-2020年,丰立智能同行可比公司的毛利率均值分别为35.85%、35.49%。

据绿的谐波2021年年报,2021年,绿的谐波的毛利率为49.37%。

据海昌新材2021年年报,2021年,海昌新材的营业收入、营业成本分别为3.15亿元、1.92亿元。

据双环传动2021年年报,2021年,双环传动的营业收入、营业成本分别为53.91亿元、43.38亿元。

据兆威机电2021年年报,2021年,兆威机电的营业收入、营业成本分别为11.4亿元、8.01亿元。

根据《金证研》北方资本中心研究,2021年,海昌新材、双环传动、兆威机电的毛利率分别为38.99%、19.53%、29.73%。同期,绿的谐波、海昌新材、双环传动、兆威机电的毛利率均值为34.41%。2019-2021年,丰立智能综合毛利率较其同行可比公司毛利率均值分别低8.91个百分点、10.07个百分点、13.22个百分点。

可见,2019-2021年,丰立智能的综合毛利率逐年下滑的同时低于行业均值,并且其综合毛利率与行业均值之间的差距逐年扩大。

值得注意的是,2019-2021年,丰立智能贡献主营业务收入超五成的主要产品的毛利率亦逐年下滑。

1.4 境外销售主要产品的客户集中度高企,成本增加同时降价毛利率却下滑

据招股书,丰立智能主要从事小模数齿轮、齿轮箱以及相关精密机械件等产品研发、生产与销售,其主要产品包括钢齿轮、齿轮箱及零部件、精密机械件、粉末冶金制品以及气动工具等产品。

2019-2021年,丰立智能的主营业务收入分别为3.03亿元、3.73亿元、5.64亿元,占其当期营业收入的比例分别为99.15%、99.14%、99.22%。同期,丰立智能主要产品钢齿轮的销售收入分别为1.94亿元、2.32亿元、3.24亿元,占丰立智能当期主营业务收入的比例分别为63.81%、62.32%、57.52%。

可以看出,2019-2021年,丰立智能主要产品钢齿轮的销售收入占其当期主营业务收入的比重均超五成。

据招股书,2019-2021年,丰立智能的钢齿轮毛利率分别为35.7%、33.7%、29.54%;2020-2021年,钢齿轮的毛利率分别下降2个百分点、4.15个百分点。2019-2021年,丰立智能的内销钢齿轮毛利率分别为26.39%、25.68%、24.55%,略有下滑,基本保持稳定。

2019-2021年,丰立智能境外销售的主要产品为钢齿轮,其外销钢齿轮的单价分别为7.57元每件、7.42元每件、7.2元每件,单位成本分别为4.29元每件、4.34元每件、4.69元每件。同期,丰立智能外销钢齿轮毛利率分别为43.37%、41.53%、34.93%,2020-2021年,外销钢齿轮的毛利率分别下降1.84个百分点、6.6个百分点。

不难看出,2019-2021年,丰立智能钢齿轮毛利率逐年下滑,而在丰立智能内销钢齿轮毛利率基本稳定的情况下,2021年,丰立智能外销钢齿轮的毛利率下滑6.6个百分点。值得一提的是,2019-2021年,丰立智能的外销钢齿轮单位成本逐年上升,而其销售单价却逐年下降。

据丰立智能签署于2022年3月10日的《首次公开发行股票并在创业板上市申请文件的审核问询函的回复》(以下简称“一轮问询回复”),2019-2021年,丰立智能钢齿轮内销前五大客户收入分别为0.68亿元、0.87亿元、1.2亿元,占丰立智能当期钢齿轮内销收入的比例分别为77.24%、75.36%、71.58%。需要指出的是,2019-2021年,牧田、博世集团、工机控股均为丰立智能的前三大钢齿轮内销客户。2021年,史丹利百得为丰立智能第五大钢齿轮内销客户。

另外,2019-2021年,丰立智能钢齿轮外销前五大客户收入分别为1.03亿元、1.12亿元、1.45亿元,占丰立智能当期钢齿轮外销收入的比例分别为96.71%、96.49%、93.19%。需要说明的是,2019-2021年,史丹利百得、博世集团、牧田、工机控股均为丰立智能的前四大钢齿轮外销客户。

即是说,2019-2021年,丰立智能的钢齿轮外销前五大客户收入均高于其内销收入,同时丰立智能钢齿轮产品的内销客户集中度低于外销的客户集中度。同期,丰立智能的钢齿轮外销前五大客户的销售收入占比均超90%,其中,前四大客户均为史丹利百得、博世集团、牧田、工机控股。然而,丰立智能外销齿轮的成本上升时,其销售价格却逐年下降,毛利率亦逐年下滑。

上述情形不难看出,2019-2021年,丰立智能的净利润增速上演“过山车”。同时,丰立智能的客户集中度高企,其综合毛利率亦逐年下滑。值得注意的是,丰立智能外销主要产品齿轮的成本上升,价格下降,毛利率逐年下滑,2021年下滑6.6个百分点。由此,丰立智能未来能否保持其盈利能力?

另外,丰立智能披露的信息,多处与官方信息不符。

二、净利润与官宣“打架”,对关联方的采购额反超关联方当年营收现疑云

信言不美,美言不信。信息披露是上市公司与投资者间沟通的重要桥梁,也是投资者投资决策的重要依据。

然而,丰立智能披露的关联方财务数据及其2015年净利润,均与官宣“打架”。

2.1 一轮问询回复中关联方2020年净利润,与工商年报数据打架

据招股书,截至招股书签署日2022年5月26日,台州丰立电控设备有限公司(以下简称“丰立电控”)对丰立智能的直接持股比例为49.34%,为丰立智能的控股股东。王友利、黄伟红夫妇直接或间接控制丰立智能56.82%的股权,为丰立智能的实际控制人。

此外,台州市联友投资有限公司(以下简称“台州联友”)系丰立智能的实际控制人之一王友利曾担任董事的企业,2020年10月,王友利不再担任台州联友董事职务。

据一轮问询回复,深圳证券交易所要求丰立智能说明其在报告期内注销、实际控制人卸任董事职务的关联方,在注销及实际控制人辞职前的主营业务,以及最近一期的主要财务数据。

其中,王友利辞任董事前,台州联友的主营业务为房产租赁。2020年,台州联友的资产总额、净资产、主营业务收入、净利润分别为2,129.97万元、933.89万元、178.32万元、26.68万元。

然而,丰立智能在一轮问询回复中披露的台州联友2020年主要财务数据,却与台州联友的工商年报“打架”。

据市场监督管理局数据,2020年,台州联友的资产总额、所有者权益合计、营业总收入、净利润分别为2,129.97万元、933.89万元、178.32万元、21.07万元。需要说明的是,截至查询日2022年7月12日,台州联友2020年年度报告并无修改记录。

根据《金证研》北方资本中心研究,一轮问询回复中台州联友2020年的净利润,较台州联友工商年报中的净利润多5.61万元。

另外,招股书中丰立智能与其一关联方交易的金额,亦与该关联方的工商年报矛盾。

2.2 2019年向关联方创悦机械采购的金额,超其当年营业总收入逾600万元

据招股书,台州市黄岩创悦机械厂(以下简称“创悦机械”)系丰立智能实际控制人之一黄伟红弟妹之兄弟100%持股的企业。

实际上,创悦机械成立于2015年12月,其成立之初即开始与丰立智能合作。创悦机械主要为丰立智能提供气动工具零配件及齿坯初级加工服务。

且招股书显示,创悦机械系丰立智能的前五大供应商之一。

据一轮问询回复,2019-2021年,创悦机械的营业收入分别为945.17万元、1,116.01万元、1,334.56万元,丰立智能与创悦机械之间的关联交易金额分别为768.08万元、943.52万元、1,076.82万元。同期,丰立智能与创悦机械之间的关联交易金额,占创悦机械当期营业收入的比例分别为81.26%、84.54%、80.69%。

值得一提的是,一轮问询回复中创悦机械2020年营业收入金额与官宣数据不符。

据市场监督管理局数据,2019-2021年,创悦机械的营业总收入分别为92.7万元、1,116.01万元、1,334.59万元。2019-2021年,创悦机械的年度报告均无修改记录。

根据《金证研》北方资本中心研究,2019-2021年,一轮问询回复披露创悦机械的营业收入,与创悦机械工商年度报告中公示的营业总收入之间的差额分别为852.47万元、0元、-0.03万元。此外,一轮问询回复中丰立智能2019年向创悦机械采购的金额,较创悦机械2019年工商年度报告中公示的营业总收入多675.38万元。

2.3 一轮问询回复披露的2015年净利润,远高于官宣披露金额

据招股书,截至招股书签署日2022年5月26日,台州市黄岩丰众投资合伙企业(有限合伙)(以下简称“丰众投资”)、台州市黄岩丰亿股权投资合伙企业(有限合伙)(以下简称“丰亿投资”)对丰立智能持股的比例分别为4.63%、4.23%。其中,丰众投资系丰立智能的员工持股平台。

而关于丰亿投资及丰众投资的股权变动情况,受到深圳证券交易所的问询。

据一轮问询回复,深圳证券交易所要求丰立智能逐次说明其员工持股平台自成立以来,历次受让丰立智能股权的转让价格,转让价格是否公允,是否涉及股份支付,若涉及股份支付,并说明对应的公允价格情况及其确定依据,股份支付费用的计算方法及在相关财务报表科目中的列示情况,若不涉及股份支付,需分析原因。

对此,丰立智能称,2016年1月,王友利将其持有的257.8万元股权,以3.61元每股的价格转让给丰众投资,该次转让的价格系参照同期丰立智能实际控制人之一黄伟红,转让股权给丰立智能外部股东丰亿投资的价格。而丰亿投资的入股价格参考了2015年度丰立智能实现的业绩情况,以及对丰立智能未来业绩的合理预期。

且一轮问询回复显示,2016年1月,丰众投资受让王友利持有的丰立智能股权,受让价格与丰立智能的外部投资者丰亿投资的受让价格一致。该次转让的金额、对应投后估值、投前一年净利润分别为930万元、15,000万元、230.27万元。

据市场监督管理局数据,2015年,丰立智能的净利润为14.69万元。

根据《金证研》北方资本中心研究,丰立智能在一轮问询回复中披露的其2015年净利润,较其2015年工商年度报告中的净利润金额多出215.58万元。

一方面,丰立智能披露的关联方财务数据与官宣不符。另一方面,丰立智能披露的2015年净利润也与官宣对不上,至此,丰立智能信息披露的真实性或遭“拷问”。

事莫明于有效,论莫定于有证。上市之路步入尾声的丰立智能,面对上述种种问题,未来能否受到资本市场热捧?待时间解答。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。