《金证研》南方资本中心 时安/作者 易溪 南江 映蔚/风控

自1998年6月起,山东祥生新材料科技股份有限公司(以下简称“祥生科技”)成立二十余载,其于2023年6月向北交所发起冲击。而后不到半年时间,2023年11月,祥生科技申请撤材料,其此次上市之路宣告终止。

在此背后,祥生科技或面临诸多问题。2022年,祥生科技的业绩大幅上涨,CPVC产品为祥生科技贡献九成主营业务收入,其中超八成来源于境外,而境外市场多重因素影响下,其CPVC产品的业绩能否保持增长?或系个未知数。此外,祥生科技的贸易商客户成立当年即为祥生科技贡献超千万元收入,并且近三年的缴纳社保人数皆为0人,交易真实性存疑。不止如此,祥生科技的两家代理商或互为“自己人”,其中一家代理商的实控人曾与祥生科技实控人存共同投资,或关系“匪浅”。

一、业务重心向CPVC转移,市场环境“生变”成长空间或遭拷问

营业收入及净利润是企业阶段性经营成果的体现。

报告期内,即2020-2022年,祥生科技主营业务重心从CPE转移至CPVC,其因是2022年境外因素致祥生科技业绩大幅增长,其中CPVC收入占比逐年攀升至九成。

1.1曾贡献超六成收入的CPE收入占比逐年下降,祥生科技将业务重心向CPVC转移

据祥生科技签署日期为2023年6月20日的首次公开发行股票并在北交所上市的招股说明书(以下简称“招股书”),祥生科技主要从事以CPVC为核心的氯化物高分子材料的研发、生产、销售与技术服务,形成了从原料、混配料到制品的全产业链供应体系。

且祥生科技形成主营业务收入的产品包括CPVC树脂及混配料、CPE、PVC-C制品及其他。

其中,CPVC树脂系氯化聚氯乙烯,是一种新型工程塑料,而CPVC混配料为CPVC树脂与添加剂按比例高速搅拌均质混合而成,CPVC混配料投入专用的基础生产线可制成PVC-C管材或管件。

CPE树脂即系氯化聚乙烯,系饱和高分子材料,可用作为某些塑料制品的抗冲击改性剂。

PVC-C制品主要包括以CPVC混配料制成的管材、管件。

据招股书,2020-2022年,祥生科技CPVC产品的收入分别为0.98亿元、1.64亿元、4.8亿元,占主营业务收入的比重分别为38.62%、52.33%、90.17%;CPE产品的收入分别为1.55亿元、1.43亿元、0.44亿元,分别占当年主营业务收入的60.77%、45.66%、8.21%。

同期,PVC-C制品及其他的收入分别为154.79万元、628.95万元、861.04万元,分别占当年营业收入的0.61%、2.01%、1.62%。

经《金证研》南方资本中心测算,2022年CPVC产品的营收比上年同期增加了192.69%,2022年CPE产品的营收比上年同期减少了69.47%。则2020-2022年,祥生科技CPVC产品收入及占比呈现逐年上升的趋势,而CPE产品的收入及占比则逐年下降。

对此,祥生科技称由于产能有限,且祥生科技发展的战略重心转移,优先保障毛利率较高的产品CPVC的生产,因此CPE的销售量逐年下降。

据招股书,2022年国内CPE产能突破百万吨,祥生科技的近三年CPE产品市场占有率均不足1%。由于该产品市场竞争激烈且利润率较低,发展的战略重心将转移至CPVC及其下游衍生品,因此,祥生科技在CPE市场的市占率将继续减少。

除此之外,2022年,祥生科技CPVC产品收入大幅增加,彼时的国际环境也值得关注。

1.2 竞争对手CPVC出货锐减且海运费上涨,2022年祥生科技该产品来自印度的收入暴涨

据招股书,2020-2022年,祥生科技的境外收入分别为0.98亿元、1.35亿元、4.51亿元,分别占主营业务收入的38.44%、43.01%、84.77%。

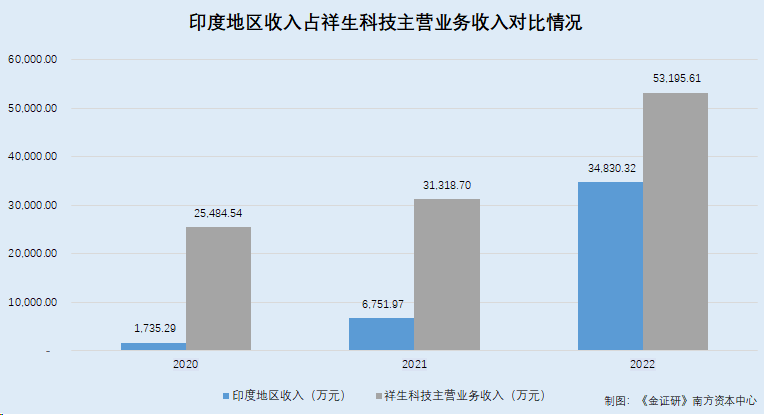

其中,2020-2022年,祥生科技在印度地区的销售收入分别为0.17亿元,0.68亿元、3.48亿元,占境外收入的比例分别为17.71%、50.13%、77.24%。

经测算,2022年,印度地区的收入占祥生科技主营业务收入的比例为65.48%。

可以看出,相比2020-2021年,2022年祥生科技境外收入增加了一倍,且占比提升至84.77%。其中,2022年,祥生科技在印度地区的销售收入占主营业务收入已超六成。

对此,祥生科技表示,2022年度,其CPVC产品在印度市场的收入大幅上升,导致祥生科技境外收入比例大幅上涨。其中,CPVC产品全球需求稳定增加,同时受国际经济环境影响,2022年上半年,CPVC的国际生产厂商等主要竞争对手出货量锐减,叠加海运效率下降导致海运费大幅上涨,CPVC在主要需求市场印度出现供不应求的情况,客户出于担心考虑开始进行阶段性囤货。

值得注意的是,在2022年第四季度,祥生科技的营业收入开始下滑。

1.3 2022年第四季度海运费已现回落,2023年上半年营收及毛利率同比下滑

据招股书,2022年,祥生科技第一至第四季度的主营业务收入分别为1.57亿元、1.65亿元、1.53亿元、0.57亿元,占当年度主营业务收入的比例分别为29.57%、30.96%、28.8%、10.67%。

对此,祥生科技表示,2021年第四季度起,由于竞争对手开工率不足且海运效率低下导致竞争对手出货困难,CPVC在印度市场供不应求,祥生科技订单因此呈现爆发态势。2022年第一季度收入较往年大幅上升。2022年第二季度和第三季度,祥生科技在印度市场持续发力,抓住市场机遇开拓新客户,因此第二和第三季度营业收入保持在较高水平。

然而,2022年第四季度,祥生科技营业收入有较大幅度的下滑。祥生科技表示,由于进入印度传统需求淡季、全球经济疲软导致行业景气度回落、海运效率提升、客户恢复至正常备货水平、原材料价格下降传导至下游产品等因素,共同导致了其第四季度收入的下降。

据招股书,祥生科技前三季度的海运费均价为1,211.69元/吨,第四季度的海运费均价为600.96元/吨。

由此可见,在2022年第四季度,海运费开始下调。

时间来到2023年,祥生科技的业绩已经呈现锐减趋势。

据祥生科技2023半年度报告(以下简称“2023半年报”),2023上半年,祥生科技营业收入为8,411.25万元,较去年同期下降了75.77%;归属于挂牌公司股东的净利润为580.03万元,较去年同期下降了92.51%。

此外,2023年上半年,祥生科技的毛利率为29.04%,较去年同期减少了6.42个百分点。

2023年上半年,祥生科技CPE树脂的营业收入为1,080.35万元,比上年同期减少了69.25%;同期CPVC树脂的营业收入为4,139.95万元,比上年同期减少了85.78%;同期CPVC混配料的营业收入为2,623.91万元,比上年同期增加了41.39%;同期,PVC-C制品及其他的营业收入为567.04万元,比上年同期增加139.32%。

2023上半年,祥生科技境外收入为4,816万元,较去年同期减少了83.98%,毛利率为29.3%,较去年同期减少了21.4%。同期,祥生科技境内收入为3,594.8万元,较去年同期减少了27.7%,毛利率为28.7%,较去年同期增加了21.11%。

对此,祥生科技表示,境内收入的减少,主要是2023年上半年境内CPE的销售减少所致。而受美联储加息和海运逐渐回复正常等因素影响,境外销售下滑较大。

可以看出,2023年上半年,祥生科技的营业收入,尤其是境外地区的收入出现大幅下滑的情况,降幅超七成。

值得一提的是,报告期内,祥生科技的存货亦暴增。

据招股书,2020-2022年年末,祥生科技的存货分别为1,878.12万元、4,865.08万元、9,434.04万元。

可见,2020-2022年,祥生科技的存货呈现逐年递增的趋势。

经测算,2021年末祥生科技的存货较2020年末增幅达159.04%,2022年末祥生科技的存货较2021年末增幅达93.91%。

据2023半年报,2022年6月末及2023年6月末,祥生科技的存货账面价值分别为0.94亿元、1.08亿元。其中,同期,祥生科技库存商品账面价值为0.58亿元、0.82亿元。

经测算,2022年6月末及2023年6月末,祥生科技的库存商品占存货的比重为59.98%、76.45%。

可见,受海运逐渐恢复、海运费开始回归正常水平等影响,2023年上半年,祥生科技的境外收入大幅下降。

雪上加霜的是,印度本土企业的CPVC生产能力或即将迎来增长。

1.4 多条产线已在印度本土投产产能超19万吨,祥生科技在印度无工厂

据招股书,DCW Limitied(以下简称“DCW”)曾系印度唯一的CPVC树脂制造商,年设计生产能力为1万吨。2022年11月,DCW宣布扩产1万吨、年产能达到2万吨,该项目预期最快将在2024年第三季度实现投产。

2022年7月,Meghmani Finechem Limited(以下简称“MFL”)在古吉拉特邦达赫吉投产3万吨的CPVC树脂项目,打破DCW在印度国内垄断的局面。2023年1月,MFL再次宣布扩产4.5万吨,总产能达到7.5万吨。

此外,世界上最大的CPVC投产企业也宣布在印度投产。

据招股书,The Lubrizol Corporation(以下简称“路博润”)是世界上最大的CPVC生产企业。2020年,路博润和印度Grasim Industries Limited(以下简称“Grasim”)曾宣布成立合资公司生产CPVC,年产能为10万吨,并预期2022年投产,但截至招股书签署日2023年6月20日未见最新进展。

据路博润官网于2023年10月25日发布的内容,特种化学品生产商路博润以及Aditya Birla Group旗舰公司Grasim于10月25日破土动工,开始在印度古吉拉特邦维拉亚特建设10万吨CPVC树脂工厂一期工程。该项目的一期工程有望于2025年初投入运营。

该设施位于Grasim场地内,将成为全球CPVC树脂单一场地生产量最大的工厂,旨在满足印度以及尼泊尔、孟加拉和印尼等周边国家管道应用领域对CPVC日益增长的需求。

经计算,截至招股书签署日2023年6月20日,上述招股书提及的企业在印度本土已投产CPVC的产能至少有4万吨。而路博润上述项目建成后,上述多家企业在印度本土形成的CPVC年产能或将达到19.5万吨。

据招股书,2022年度,印度国内的CPVC树脂需求量为14万吨。按照未来五年保持13%的复合增长率复算,印度国内CPVC树脂需求量将在2027年达到25万吨。

值得注意的是,据招股书,2020-2022年,祥生科技未在境外拥有资产,除向境外客户销售外,祥生科技不存在境外经营情形。

可以预见的是,在未来印度本土的CPVC树脂产能将得到大幅度提高的情形之下,而在报告期内,祥生科技并未在印度地区设有工厂,未来祥生科技的竞争力有几何?不得而知。

雪上加霜的是,祥生科技被印度列入CPVC终裁名单。

1.5 印度对中韩出口的CPVC征收为期五年的反倾销税,祥生科技位列其中的名单

据招股书,2019 年,印度对中韩出口的CPVC征收为期五年的反倾销税,国内 CPVC生产企业面对的境外经营环境日趋复杂。

据商务部贸易救济调查局于2019年4月1日发布的信息,2019年3月28日,印度商工部发布公告称,应印度国内企业DCW Limited和Kem One Chemplast Pvt.Ltd.提交的联合申请,对原产于或进口自中国和韩国的氯化聚氯乙烯(简称CPVC)启动反倾销立案调查。倾销调查期为2017年4月1日至2018年9月30日(18个月),损害调查期为2014年至2015年、2015年至2016年、2016年至2017年及倾销调查期。

据商务部贸易救济调查局于2020年2月20日发布的信息,2020年2月19日,印度商工部发布公告,对原产于或进口自中国和韩国的氯化聚氯乙烯CPVC作出反倾销终裁。其中,被列入反倾销名单的公司包括祥生科技,其中祥生科技的CPVC树脂的最低限价为2,045美元/吨。

而祥生科技在招股书中也称,但由于印度地区对中国出口的CPVC产品实施反倾销税政策,导致在产品价格整体较低时,客户向中国购买CPVC产品需要按产品价格和最低限价的差额缴纳反倾销税,客户因此可能转而向其他国家的供应商进行采购。

上述情形不难看出,2022年,CPVC产品为祥生科技贡献超九成收入,但实际上,从2022年第四季度开始至2023上半年,祥生科技的营收净利同比下滑,海运恢复开始下调等因素影响下其竞争对手出货量提高,客户阶段性囤货的情形或将减少,加之印度本土CPVC产能将扩产,而祥生科技在印度并无相关资产。另外,祥生科技被列入反倾销终裁企业名单中,规定了CPVC产品的最低限价及额外缴税。至此,祥生科技的CPVC产品业绩能否保持高增长的态势?其在与印度本土企业的角逐中能否保持其竞争力?或该“打上问号”。

二、贸易商客户成立当年即贡献超千万元收入,经销商管理信披或与官网存矛盾

信披无小事。为开拓市场,积累客户,祥生科技向全国发布招商加盟,然而与其招股书中表述或存在前后矛盾的情形,并且其贸易商客户中有一家于2020年当年成立即与祥生科技合作,为祥生科技贡献超千万收入。

2.1 招股书称不存在销售区域划分、价格指导、销售折扣优惠,与官网信披现矛盾

据招股书,祥生科技的销售模式分为直接向直销客户销售和向贸易商客户销售两类,并未与贸易商签署正式有约束力的经销协议,也不存在经销商管理相关制度,与贸易商客户间不存在销售区域划分、价格指导、销售折扣优惠等合作条款或约定。

可知,祥生科技对于贸易商客户不存在销售区域、价格、折扣优惠等合作条款或约定。

然而这与祥生科技在官网的表述或“大相径庭”。

据祥生科技官网,截至至查询日2023年12月5日,祥生科技面向全国经销商,诚邀加盟,其中披露4条招商政策,包括“定价极精准、经销政策好、支持力度大、供货能力强”。

其中,定价极精准内容是会按照实际工程综合造价定价,价位精准,甲方与工程公司都容易接受。经销政策好的内容是建材领域顶级的经销商利润空间,优秀的返利设计,让优秀的经销商有更大的发展空间。

并且,祥生科技会发展区域特许经销商和项目经销商,并且区域特许经销商仅授权市级经销,单一家经销商可以签约成为多个市的经销商。

由上述信息可知,祥生科技官网定价极精准的内容与招股书称不存在价格指导,官网披露的经销政策好与招股书称不存在销售折扣优惠,官网称发展区域经销商与招股书披露不存在销售区域划分,三者对比之下现矛盾。

值得一提的是,祥生科技的贸易商客户或存在异常。2020年,祥生科技的CPE前五大客户中存在成立即合作的情形。

2.2 顺亿新材成立当年即成祥生科技CPE产品前五大客户,交易额超千万元

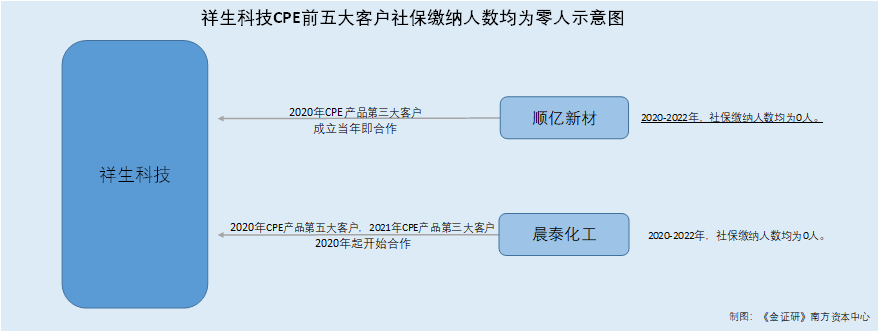

据招股书,2020年,衡水顺亿新材料科技有限公司(以下简称“顺亿新材”)系祥生科技CPE产品销售的前五大客户。其中,祥生科技向顺亿新材销售的金额为1,246.21万元,占当年度销售比重达4.89%。

据市场监督管理局,顺亿新材成立于2020年3月11日。

即顺亿新材成立当年即向祥生科技采购,采购额超千万元,成为祥生科技CPE产品的前五大客户之一。

无独有偶,顺亿新材及另外一贸易商客户社保缴纳人数皆为0人。

2.3 另一贸易商客户贡献超千万元收入,两家企业近三年社保人数均为0人

据招股书,2020-2021年,淄博晨泰化工有限公司(以下简称“晨泰化工”)系祥生科技CPE产品销售的前五大客户。其中,同期祥生科技向晨泰化工销售的金额分别为962.97万元、2,057.51万元,占当年度的销售比重分别为3.78%、6.57%。

经计算,2020-2021年,晨泰化工合计为祥生科技贡献3,020.47万元收入。进一步而言,顺亿新材与晨泰化工合计为祥生科技贡献4,266.69万元收入。

然而,经查顺亿新材与晨泰化工缴纳社保人数皆为0人。

据市场监督管理局,2020-2022年,顺亿新材与晨泰化工的缴纳社保人数皆为0人。

公开信息显示,顺亿新材的控股股东付影名下共有四家企业,其中两家已于2020年前注销,而衡水塑特塑新材料科技有限公司(以下简称“塑特塑新材”)仍在存续的经营状态。

据市场监督管理局,塑特塑新材成立于2021年3月12日。2021-2022年,塑特塑新材的社保缴纳人数皆为0人。

据公开信息显示,晨泰化工的控股股东夏环丽名下并无其他担任控股股东的企业。

也就说,报告期内,顺亿新材与晨泰化工均系祥生科技的贸易商客户,两者累计为祥生科技贡献超四千万元营收。奇怪的是,顺亿新材成年当年即与祥生科技交易,金额超千万元并且成为其CPE产品前五大客户,并且,2020-2022年,顺亿新材与晨泰化工的社保缴纳人数均为0人。

且招股书称不存在销售区域划分、价格指导、销售折扣优惠,与官网信披现矛盾。在此背景下,祥生科技对于经销商、贸易商是否可施加管理?上述两个客户与祥生科技的交易是否又具有真实性?存疑待解。

三、两家代理商或互为“自家人”,其中一家代理商实控人曾与祥生科技实控人存共同投资

事出反常必有妖。2020-2021年,祥生科技雇佣了代理商开拓市场,并向代理商支付佣金,然而两家代理商皆属在2020年成立,并在成立当年即与祥生科技发生业务来往,并且其中一家代理商的实控人或与祥生科技实控人关系“匪浅”。

3.1 圣塑新材与广赢投资均系代理商,2020年成立当年即与祥生科技合作

据招股书,祥生科技深耕CPVC行业十余年,在原材料采购、设备采购、产品销售等各个方面都积累了一定的客户群体以及供应商群体。此外,祥生科技的销售采用直销模式和贸易商模式,通过贸易商渠道、代理商渠道、行业展会、互联网线上下单、客户介绍、公司网站、客户主动联系等多种方式获取和积累客户。

值得一提的是,祥生科技的代理商中存在成立即合作的情形。

据招股书,2020-2021年,山东圣塑新材料科技有限公司(以下简称“圣塑新材”)系祥生科技的代理商,同期,祥生科技向其支付的佣金金额分别为48.01万元、37.81万元。

2020年,寿光市广赢投资有限公司(以下简称“广赢投资”)系祥生科技的代理商。同期,祥生科技向其支付的佣金金额为24.01万元。

据市场监督管理局,圣塑新材成立于2020年4月15日,属于自然人独资公司,股东为潘广静。成立日起至查询日期2023年12月5日,圣塑新材的股东均为潘广静。

据市场监督管理局,广赢投资成立于2020年4月14日,属于自然人独资公司,股东为赵秋桂。成立日起至查询日期2023年12月5日,广赢投资的股东均为赵秋桂。

即圣塑新材、广赢投资成立当年即与祥生科技合作。

值得注意的是,圣塑新材实控人或与祥生科技实控人关系匪浅。

3.2 圣塑新材实控人潘广静,与祥生科技实控人之一侯顺祥早在2003年存共同投资

据招股书,侯丽华、侯顺祥、侯林为祥生科技的控股股东及实控人。

值得一提的是,侯顺祥与圣塑新材实控人潘广静早在2003年共同投资过其他公司。

据祥生科技签署日期为2017年5月19日在全国中小企业股份转让系统发布的山东祥生新材料科技股份有限公司公开转让说明书(以下简称“公开转让说明书”),祥生科技实控人侯顺祥曾经投资的公司包括寿光市祥华塑业有限公司(以下简称“祥华塑业”)。

据市场监督管理局,祥华塑业成立于2003年8月6日,注销时间为2016年7月22日。

据公开转让说明书,截至签署日2017年5月19日,祥华塑业已办理注销登记,其股东为侯志波、陈秀霞、魏志生、侯志广、侯顺祥、侯顺亮、潘广静,成立日起至注销日,祥华塑业的股东并未发生变动。

公开信息显示,上述圣塑新材的实控人潘广静,与侯顺祥曾投资的企业祥华塑业的股东潘广静或系同一个人。

由此可知,早在2003年,实控人之一侯顺祥与潘广静曾参与投资祥华塑业。而后在2020年,潘广静成立圣塑新材,且同年与祥生科技发生业务往来,关系或“匪浅”。

问题仍未结束,圣塑新材与广赢投资存在共用联系方式的情形。

3.3 两家代理商电话及邮箱重叠,并且近三年社保缴纳人数皆为0人

据市场监督管理局,2020-2022年,圣塑新材与广赢投资的企业联系电话均为5231868,企业电子邮箱均为466498879@qq.com。

可见,圣塑新材和广赢投资存在联系电话及邮箱信息重叠的情况。

此外,两家代理商社保缴纳人数均为0人。

据市场监督管理局,2020-2022年,圣塑新材和广赢投资的缴纳社保人数皆为0人。

企业联系方式作为同一控制下企业对外沟通的“名片”,或应该为同一控制下企业独有。而作为祥生科技的代理商,圣塑新材和广赢投资的电话及邮箱信息重叠,并且成立时间也仅相差一天,是否处于同一控制下?

值得注意的是,2022年,祥生科技的营收暴涨背后,而其销售费用率下降。

3.4 2022年营收及净利润暴增,销售费用率反下降

据招股书,2020-2022年,祥生科技的营业收入分别为2.61亿元、3.26亿元、5.63亿元。同期,祥生科技的净利润为0.12亿元、0.21亿元、1.27亿元。同期,祥生科技的毛利率为14.2%、19.36%、35.58%。

经《金证研》南方资本中心计算,2021-2022年,祥生科技的营业收入同比增长率分别为24.94%、72.38%。同期,净利润的同比增长率分别为72.38%、501.45%。相较于2021年,祥生科技2022年的毛利率增加了16.22个百分点。

不难看出,2021-2022年,祥生科技的营收净利均增速增长。其中,2022年净利润翻了五倍,营业收入增长超七成,祥生科技的业绩呈现逐年上升态势。

据招股书,2020-2022年,祥生科技的销售费用分别为654.76万元、713.6万元、967.4万元。

可见,在业绩增长的情况下,祥生科技的销售费用也得到了一定的增长。

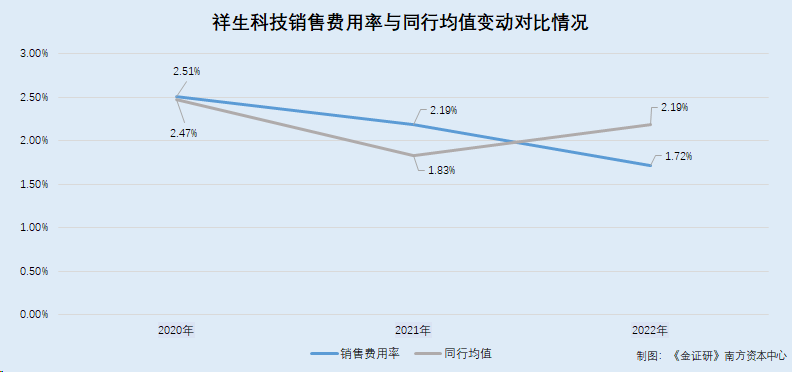

另一方面,祥生科技的销售费用率呈现逐年下降的趋势。

据招股书,祥生科技选择陕西北元化工集团股份有限公司、安徽华塑股份有限公司、山东瑞丰高分子材料股份有限公司材、山东日科化学股份有限公司作为同行可比公司。

据招股书,2020-2022年,祥生科技的销售费用率分别为2.51%、2.19%、1.72%,同期上述同行可比公司销售费用率平均值分别为2.47%、1.83%、2.19%。

可见,同行可比均值呈现先下降后上升的趋势,祥生科技的销售费用率变动趋势异于同行均值,呈下降趋势。

在此情形下,圣塑新材与广赢投资相继成立当年,即与祥生科技开展合作,且两家代理商的社保缴纳人数均为0人,且共用联系方式或互为“自家人”。且其中一家代理商圣塑新材的实控人或与祥生科技的实控人之一侯顺祥曾存在共同投资,或关系匪浅。

以人为镜,可以正衣冠。冲击北交所背后,祥生科技撤材料是否为偶然?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。