Photo by Negative Space on Pexels

《金证研》沪深金融组 艾茉/作者 苏果 洪力/编审

早年,景顺长城的发展并不顺利。在将固收产品作为重点后,却在2018年金主的支持下规模跃升。虽然规模爆发式增长吸引人眼球,但却完全依靠单只产品的机构投资者,这样的增长或难企稳。

不仅如此,从去年开始,景顺长城管理层上到董事长下到产品总监,频频出现变动,这也导致其固收产品成为公司明显跑输业绩比较基准的样板。

一,“拉来”金主,规模“趴了”14年终飞跃

成立多年的景顺长城,公司在固收与权益产品上的布局此起彼伏,但效果始终不明显。然而让人意外的是,难得的大熊市却意外早就了景顺长城“质的飞跃”。

就在2018年,公司旗下的景顺长城景益货币A规模暴增740亿元,虽然其他产品规模均出现下降,但还是一举将公司整体规模拉升到千亿元以上,实现了翻倍的水平。

从投资者结构分析,其背后依靠的完全是个体机构资金的支撑。

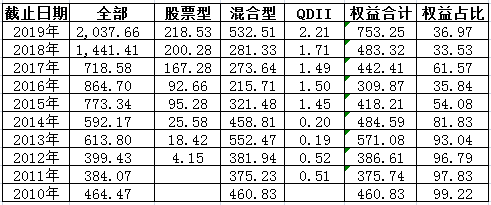

从过去多年的产品结构看,景顺长城的产品线布局还算完整,股票型、混合型、债券型、货币型、指数型完善,但在2014年以前,其偏重权益产品的结构并没有让其在规模上实现飞跃,这当中自然有市场自身的因素。

长期看,股市呈现牛短熊长的特点,这对于以股票资产为主的权益类产品颇为不利。而偏偏景顺长城有别于大多数券商系基金公司,早年发展以权益为重点,所以从成立到2017年年底这14年当中,仅有2007年国际金融危机之前其规模短暂的上冲到千亿元之上,其余时间皆无缘千亿元门槛的公募基金公司行列。

在规模与股市行情高度相关的情况下,景顺长城的净利润也波动明显。仅从2007年至今的数据看,2007年受益国际资本市场高歌猛进,景顺长城的年净利润实现了5.57亿元,这也是其历史最好水平,2008年金融危机爆发当年,其净利润小幅下降了11.3%。

而2009年,在全球货币政策宽松股票资产均大幅飙升之际,由于投资者对风险资产的厌恶,景顺长城的规模不增反降,导致净利润比前一年风暴来临时更加糟糕,仅有3.4亿元,此后更是连续下跌,直到2012年在1.74亿元触底。

可以看到,2012年时,景顺长城旗下的权益与固收产品就大致出现了变化,2012年相比2011年时,以债券型基金和货币型基金这类固收产品规模看,占比出现了小幅上升。2013年则更加明显,固收资产规模占比,相比上一年同比增长了一倍以上,占比由2012年的3.21%到2013年的6.96%,此后两年固收规模占比继续飙升。

根据《金证研》沪深金融组了解,尤其是2014和2015年,此时正是沉寂多年后A股爆发式增长时期,尽管这两年股市行情火爆但从公司规模来看,权益产品的规模在这两年是不升反降的,与此同时,固收规模却增长明显。

但总体上看,有升有降的格局还是令景顺长城规模保持常态。或许管理层也注意到权益市场的弊端和固收产品对公司整体盈利能力的积极作用,此后景顺长城在固收领域一直关注有加。

2018年,受宏观经济形势影响,固收更加受到众多投资者的青睐,但景顺长城这一年规模一跃突破千亿元大关并非其在固收产品上的竞争力,实际上这次突破完全得益于公司找到了“大金主”。

从产品细分情况可以看出,2018年景顺长城在股票、混合、QDII方面的规模都在下降,这导致权益产品整体占比同样出现下降。然而,债券型基金虽然增长,但幅度有限,仅有20%。起到决定其左右的其实是货币基金,2017年时其货币规模仅有168.22亿元,到了2018年暴增到831.85亿元,增长了663.63亿元。

而这样的增长仅来自于一只货币基金,那就是景顺长城景益货币A。数据显示,在2017年时该基金规模仅有3.65亿元,2018年底时就变成了743.15亿元。而投资者结构显示,当时其99.9%以上都是机构投资者。也就是机构对其的支援,成了其质变的关键。

截止今年上半年,景顺长城的规模突破了2000亿元。而景顺长城景益货币A在今年上半年继续增长30%,加上股票、混合、债券等皆有增加,而这些相比景顺长城景益货币A的暴增则要正常的多。

二、债券基金成弱项,固收总监离职多只产品累计跑输业绩基准

翻阅履历,景顺长城的董事长丁益,曾在中国人民大学财政金融学院、华能国际电力股份有限公司、中国人民保险公司、华能资本任职。总经理康乐,曾先后担任中国人寿资产管理有限公司研究部研究员、中国国际金融有限公司销售交易部副总经理等职务,2011年加入景顺长城。

尽管去年时康乐曾表示,景顺长城注重提升投资能力和投研团队培养,在考核基金经理上面的时间跨度基本在三五年。但从截至目前的数据看,公司旗下所有产品从成立以来至今,还是有占比在24%的产品累计收益率跑输业绩基准。有别于多数基金公司权益产品业绩跑输较多的情况,在景顺长城旗下,跑输业绩基准的基本都是债券和权益型产品。

在这些基金中,景顺长城稳定收益债券C尽管已经累计收获了26.84%,但还是跑输业绩基准20个百分点。这只在2011年成立的债基从今年2月份开始由何江波管理。其2010年7月至2016年4月,担任中国农业银行股份有限公司总行信用管理部行业政策一处专员,2016年4月加入景顺长城,担任专户投资部投资经理,今年2月份开始管理公募产品,累计管理经验不足1年。

而此前,这只基金的管理者是陈文鹏。这为老将曾担任鹏元资信评估公司证券评级部分析师、中欧基金固定收益部信用研究员。2012年10月加入景顺长城,担任固定收益部信用研究员;2014年6月起担任基金经理,此后任公司固定收益部投资总监。

今年2月13日,陈文鹏因个人原因辞职,并且不再转任景顺长城其他工作岗位。同样的,景顺长城稳定收益债券A累计也跑输业绩基准15个百分点以上。

无独有偶,景顺长城景颐宏利债券C从成立以来也跑输基准6个百分点,这只基金现在由成念良和万梦两人管理,但其实成念良已经累计管理了快4年,从成念良刚刚担任基金经理时就负责管理了,平均年化仅有2%左右。

该基金从刚成立时2.85亿元的规模,到现在缩水到1.7亿元规模,也可看出这只债基对投资者的吸引力平平。

而根据截止到今年中期的规模数据看,景顺长城旗下资产规模最小的4只基金全都不足5千万元,而且全都是债券型基金。

其实,去年是景顺长城人事变动剧烈的一年。在去年底时,公司法人由此前的杨光裕变更为丁益,总经理康乐代任董事长职务。去年11月,代任董事长康乐代任结束,仍担任公司总经理职务,丁益新任公司董事长。

此前,副总经理周伟达也因个人原因离任,离任日期为2018年9月26日,其2014年4月加入景顺长城,2014年6月30日景顺长城增聘周伟达为副总经理,分管权益产品,可以看出这也是一员大将,但如今的景顺长城几位重臣都已离去。

当然,在景顺长城旗下还是有多位老将尽忠职守,包括刘彦春和毛从容。刘彦春现任景顺长城总经理助理、研究部总监兼股票投资部基金经理,曾有券商卖方研究经历和博时基金等买方从业经历,2015年左右来到景顺长城,包括此前的公募基金经理经历,其至今的管理经验超过10年。

毛从容着重于宏观和债券市场的研究,2003年3月加景顺长城,曾任研究员。2005年开始任基金经理,至今已有14年,其目前也是分管固收业务的副总经理。此外,景顺长城旗下还有多位经验在5年以上的老将,但从权益产品表现看,并非老将就能让人满意。

三、老将权益产品波动明显,多只年内业绩逊色

成立于2014年1月的景顺长城优质成长股票,别看累计收益率有56%,但却跑输业绩基准13%。

当然,这并不是完全由目前的基金经理徐喻军造成。从2017年底其管理该基金以来,徐喻军获得了7.96%的回报,不过这当中,其在2018年令该基金亏损了21.75%。如果不是今年市场爆发式反弹,让其反涨33.98%的话,相信也不会有如今的回报。

然而从该基金历史上经历的基金经理看,回报最差的却是老将刘彦春。

从2015年7月10日到2016年11月8日,刘彦春管理该基金1年又122天,回报为-3.79%。在2016年其亏损了22.48%。从持股来看,刘彦春当年也是被中小创所伤。2016年上半年,其重仓中小板公司,到了下半年中小创股票还是占据着前十大重仓股的半数水平。在当年市场普跌的情况下,有这样的持股也就不难理解基金的亏损原因了。

2015年9月成立的景顺长城改革机遇灵活配置A,显然不如上述基金幸运,其成立时机太多“悲催”,导致至今刚刚恢复正收益。截至今年10月14日,其累计收益率仅有5.3%,但却跑输业绩基准15.15%。

这只基金至今仅经历过两位基金经理,分别是鲍无可、刘晓明,前者从成立到2017年底获得了11.3%的收益,这位2009年12月即加入景顺长城的基金经理在2015年、2016年、2017年这3年里都没有让该基金业绩跌破1元面值。

而2017年年底刘晓明接棒后,随着熊市的到来,该基金却出现了大幅下跌,最低时单位净值跌破了0.8元。在2018年全年重仓钢铁、石化等周期股和软件、文化等科技与传媒的情况下,净值亏损26.07%。

拯救刘晓明的同样是今年的暴涨行情,截至10月14日,景顺长城改革机遇灵活配置A在年内上涨29.36%,但累计业绩依然没有转正。其实,刘晓明也是4年多老将,其2008年3月至2010年9月担任国元证券研究所研究员,2010年10月至2011年6月担任第一创业证券研究所行业研究员,2011年6月加入景顺长城,2014年开始任公募基金经理。

但不管怎么说,以上这些还都是相对亏损的情况。然而再看景顺长城量化小盘股票,却从2018年初成立以来至今亏损了2.05%,虽然亏损幅度并不大,但却给投资者带来了实实在在的亏损。

该基金由黎海威管理,其2012年8月加入景顺长城,担任量化及ETF投资部投资总监,现担任公司副总经理兼量化及指数投资部总监兼量化及指数投资部基金经理,可谓是公司的重量级人物。

观察景顺长城量化小盘股票,受累于小盘股的投资风格和股票基金的仓位限制,在市场熊市行情下,小盘股的下杀作用明显,这令其去年的最高损失接近30%。而在今年并没有抓住消费电子的暴涨行情下,该基金仅上涨了26.65%,不及31.6%的同类均值。

一季度的前十大重仓股中,包括汽车、天然气、医药等行业,看上去更像防守策略,二季度也以网络股、环保股、化肥股为主,没有踩中市场行情的主力。

除此之外,这位“大将”管理的另一只基金——景顺长城量化平衡混合,今年上半年的前十大重仓股大部分为银行、保险、地产、水泥、煤炭等板块,处于周期股配置中。所以截至10月14日,其年内收益仅有19.83%,而混合型基金年内的平均收益率却是27.45%,表现令人失望。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。