Photo by Mitch Lensink on Unsplash

《金证研》沪深资本组 无涯/作者 映蔚 唐里 洪力/编审

丹阳,这座百万人左右的苏南县级市,地处长三角走廊。丹化化工科技股份有限公司(以下简称“丹化科技”)位于这座城市,这个2018年底拥有1,347名员工的上市企业,多年来“沉疴不起”。

近期,丹化科技股东及董事将公司推至被告席,试图“狙击”最新借壳议案,也将公司推向聚光灯之下。

《金证研》沪深资本组通过研究,努力还原丹化科技近年来花式保壳路上的故事,以及最新借壳事项。扑朔迷离的是,只闻旧人“哭”,亦难闻新人“笑”。

一、业绩“动荡”,险临退市风险

因国内供需缺口大,煤制乙二醇前景一度被看好,然而,近年来产能急剧放大,以及2018年10月以来乙二醇价格的持续下跌,却让业界对煤制乙二醇的前景开始产生分歧。

在此背景之下,丹化科技的的业绩同样呈现“动荡”的一面。

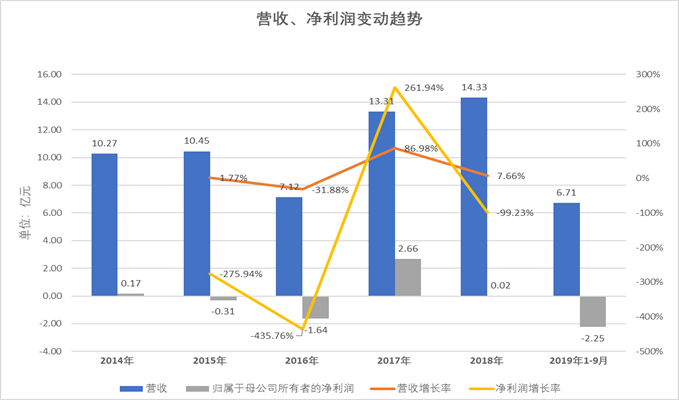

2014-2018年及2019年1-9月,丹化科技营业收入分别为10.27亿元、10.45亿元、7.12亿元、13.31亿元、14.33亿元、6.71亿元,2015-2018年营收同比增长率分别为1.77%、-31.88%、86.98%、7.66%。

同期,丹化科技的净利润分别为0.17亿元、-0.31亿元、-1.64亿元、2.66亿元、0.02亿元、-2.25亿元,2015-2018年净利润同比增长率分别为-275.94%、-435.76%、261.94%、-99.23%,可谓“大起大落”。

制图:《金证研》沪深资本组 数据来源:丹化科技公告

据《上海证券交易所股票上市规则》,上市企业若连续三个会计年度经审计的净利润为负值,将会被强制暂停上市。而2015-2016年,丹化科技连续两年净利润为负,而后背后连翻“动作”,2017年扭亏为盈,逃脱退市风险。

二、“花式”保壳之“卖资产”,资产价值或“注水”

为避免沦为“退市”一族,丹化科技开启了“花式”保壳三部曲。

卖资产,则首当其冲。

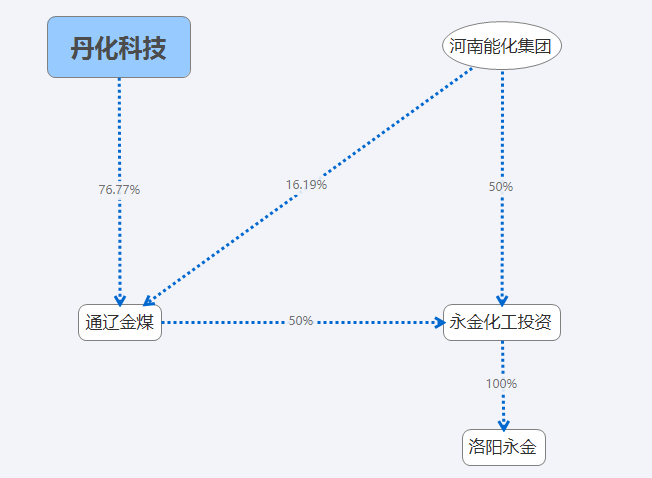

据2017年报及其公开公告,2017年,丹化科技的子公司通辽金煤化工有限公司(以下简称“通辽金煤”)将其持有的永金化工投资管理有限公司(以下简称“永金化工投资”)50%的股权,转让给河南能源化工集团有限公司(以下简称“河南能化集团”),实现投资收益5,499万元。

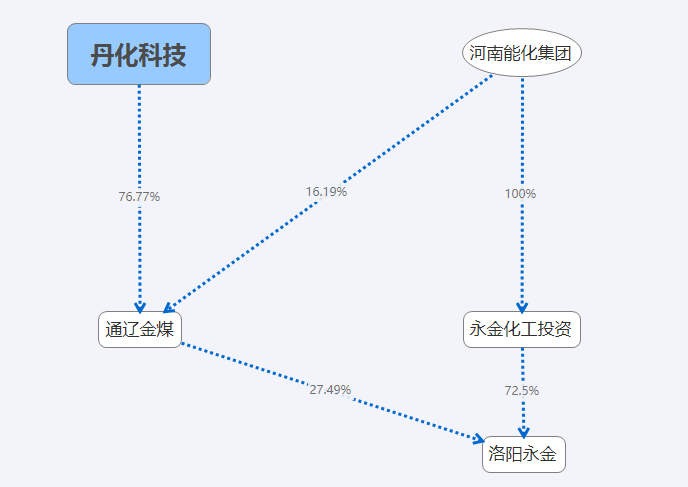

而河南能化集团以洛阳永金化工有限公司(以下简称“洛阳永金”)5,499万元债权作为支付对价,转让给通辽金煤;通辽金煤再通过债权过渡,置换洛阳永金27.49%的股权。

且值得一提的是,河南能化集团系通辽金煤的二股东。

股权关系图-股权置换前(制图:《金证研》沪深资本组 数据来源:丹化科技公告)

股权关系图-债权过渡置换股权后(制图:《金证研》沪深资本组 数据来源:丹化科技公告)

然而,永金化工投资价值或有“注水”之嫌。

据2015-2017年报,2014-2016年,永金化工投资净利润分别为-2,564.43万元、-9,797.74万元、-2,038.16万元。即永金化工投资被转让股权的前三年,其连续三年处于亏损状态。且截至2016年底,永金化工投资的累计未确认损失高达1.74亿元,而丹化科技对永金化工投资的50%股权,2017年转让时账面价值为0。

值得关注的是,据2016-2017年报,自2011年起,通辽金煤就将其持有的永金化工投资股权,向其二股东河南能化集团提供股权质押担保,用于永金化工投资乙二醇项目的借款。也就是说,2017年,通辽金煤将该笔股权又转让给质押对象河南能化集团,对于通辽金煤而言,或为“顺手的事”。

而2017年报显示,对于丹化科技来说,通过上述股权置换交易,其直接实现投资收益5,499万元;又因通辽金煤对永金化工投资存在累计未实现的销售利润,转入并形成当期投资收益8,758.53万元。即2017年,通过上述股权置换交易,丹化科技获得投资收益合计为1.43亿元。

另外,据2019年半年报,丹化科技控股孙公司生产的催化剂对外,只向永金化工投资下属公司供应,或旨在“弱化”关联交易。

三、“花式”保壳之“卖技术”,1.8亿元技术许可费涉嫌“高估”

围绕永金化工投资,丹化科技的“胃口”不止于此。

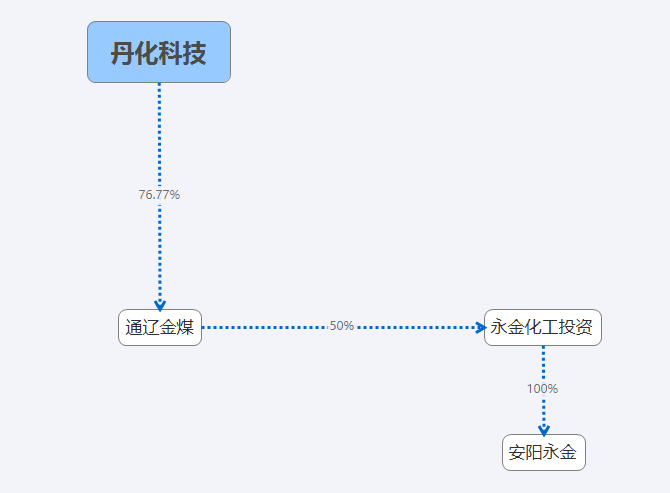

据2017年报,2017年,在通辽金煤将持有的永金化工投资股权转让之前不到五个月,通辽金煤永久性许可永金化工投资的子公司安阳永金化工有限公司(以下简称“安阳永金”),使用煤制乙二醇技术,通辽金煤获得一笔高达1.8亿元的技术许可费。

进行技术许可时的股权关系图(制图:《金证研》沪深资本组 数据来源:丹化科技公告)

令人疑惑的是,上述技术许可交易背后,或也另含“蹊跷”。

据公开公告,2017年,早在通辽金煤对安阳永金等进行技术许可之前,通辽金煤已实际向安阳永金等提供了全部煤制乙二醇技术,且安阳永金掌握了该技术并将之运用于项目生产。

尽管具体提供技术的时间并未披露,但据2015年报,2015年,永金化工投资的乙二醇项目运行取得了一定突破,已运行的安阳、濮阳装置全年累计生产乙二醇18.81万吨,销售乙二醇18.84万吨。由此不难发现,彼时上述乙二醇项目或采用的正是通辽金煤提供的煤制乙二醇技术。

而到了2017年,丹化科技面临退市危机,子公司通辽金煤获得的这笔“迟来”的1.8亿元技术许可费,可谓“雪中送炭”。

不仅如此,上述煤制乙二醇技术的价值或被高估。

据丹阳科技官网,子公司通辽金煤掌握全球首创的“煤制乙二醇”技术,拥有完全自主知识产权,并率先实现了工业化应用。

实际上,据中国科学院山西煤炭化学研究所官网,上述煤制乙二醇技术系中国科学院福建物质结构研究所(以下简称“中科院福建物构所”)依托20多年的技术积累,与江苏丹化集团、上海金煤化工新技术有限公司(以下简称“上海金煤”)合作开发而成。而后,中科院福建物构所与上海金煤将全部煤制乙二醇技术,入股通辽金煤。

而据《金证研》沪深资本组进一步研究发,煤制乙二醇技术虽为“首创”,却并非“独家”。

据中国电石工业协会公开信息,2016年,阳煤集团寿阳化工40万吨(一期20万吨)煤制乙二醇项目顺利投产;渭化集团30万吨/年煤制乙二醇项目土方工程正式开工;陕西化建承建的阳煤平定煤制乙二醇项目一期工程空分空压单元装置试车成功。这意味着,上述与煤制乙二醇项目相关的企业,或早于2016年之前便掌握了煤制乙二醇技术。

据中国产业经济信息网源自中讯化工信息研究院的统计数据,截至2017年9月,煤制乙二醇的技术提供商有11家,已经工业化的有6家。

此外,据上海市化工行业协会公开信息,截至2016年9月,丹化科技在项目进展中所遇到的工艺和工程问题一直处于调整阶段,其位于内蒙古通辽市的20万吨/年煤制乙二醇装置未能如期达产,2015年该20万吨项目产能仅达到50%。这表明,在2017年进行技术许可之前,通辽金煤运用煤制乙二醇技术的生产效率或需“打上问号”。

综合上述股权置换交易及技术许可过程,或为扭转其陷入“亏损”的尴尬局面,2017年,由子公司通辽金煤“出面”,围绕永金化工投资“做文章”,通过上述股权置换和技术许可两笔关联交易,丹化科技从中获利或高达3.23亿元。

四、“花式”保壳之“秀财技”,“拉长”折旧年限和“另类”减值手法

有趣的是,丹化科技为“保壳”所做的努力并不仅如此,还大秀“财技”,以粉饰业绩。

据公开公告,2016年12月,丹化科技进行了会计估计变更,其中主要包括了对通辽金煤现有的原折旧年限为10年的机器设备,折旧年限统一调整为14年。通过调整折旧年限,丹化科技预计将减少2016年亏损542.86万元左右,而2017年归属于母公司的净利润,则预计增加约6,514万元。

除了“拉长”设备折旧年限,丹化科技应收账款的坏账计提政策或也为美化报表“助力”。

据东华工程科技股份有限公司(以下简称“东华科技”)及山东华鲁恒升化工股份有限公司(以下简称“华鲁恒升”)2016-2017年报,2016-2017年,丹化科技的可比同行上市公司东华科技,对于账龄为1年以内(含1年)、1-2年、2-3年、3-4年、4-5年、5年以上的应收账款,坏账准备计提比例分别为5%、10%、30%、50%、70%、100%;华鲁恒升,对于账龄为3年以内及3年以上的应收账款,坏账准备计提比例均为6%。

但据丹化科技2016-2018年报,2016-2018年,对于账龄为3年以内的应收账款,丹化科技均仅计提1%的坏账准备,3年以上则计提100%,异于同行。

高估值卖资产卖技术给关联方,再加上大秀“财技”,上述种种措施,或让丹化科技2017年扭亏为盈,得以“保壳”。但2018年,其净利润仅200余万元;到了2019年第三季度,更出现超1亿元亏损。而丹化科技选择的“自救”方式,是走上重组之路。

五、110亿元重组“标的”斯尔邦,子公司或“凑数”

事实上,丹化科技上演的重组“戏法”,同样值得关注。

据交易报告书,丹化科技拟以不低于3.66元/股的发行价格,向江苏斯尔邦石化有限公司(以下简称“斯尔邦”)全体股东发行A股股份,购买其持有的斯尔邦100%股权。本次交易完成后,丹化科技将持有斯尔邦100%的股权,其控股股东将变更为盛虹石化集团有限公司(以下简称“盛虹石化”),而实际控制人也将变更为盛虹石化实际控制人缪汉根、朱红梅夫妇。

作为盛虹石化的控股子公司,斯尔邦是一家生产高附加值烯烃衍生物的大型民营石化企业,在本次交易中作为标的资产交易价格高达110亿元。也就是说,通过本次交易,斯尔邦将被置入丹化科技。

然而,斯尔邦却存在成立子公司“凑数”增值之嫌。

据公开公告,2019年5月,丹化科技宣布,拟以发行股份方式购买斯尔邦100%股权,本次交易预计将构成重组上市,目前该事项处于洽谈阶段,自2019年5月30日开市起丹化科技开始停牌,停牌时间不超过10个交易日。

据交易报告书,截至2019年10月8日,斯尔邦拥有2家控股子公司,分别为连云港顺盟贸易有限公司(以下简称“顺盟贸易”)、斯尔邦(上海)供应链管理有限公司(以下简称“斯尔邦上海”)。

据交易报告书及斯尔邦审计报告,2018年6月,斯尔邦的关联方宏威(连云港)精细化学品有限公司,将持有顺盟贸易100%的股权转让给斯尔邦,转让价格为0元。而2019年1月21日,斯尔邦将顺盟贸易的注册资本由50万元增至1,000万元。

令人不解的是,顺盟贸易主要从事甲醇采购业务,2016-2018年及2019年1-4月,顺盟贸易的营收分别为0亿元、0亿元、1.73亿元、3.82亿元,同期净利润却分别仅为0万元、0万元、3.92万元、-25.33万元。

据交易报告书,斯尔邦另一子公司斯尔邦上海成立于2018年8月9日,主要从事贸易业务。2018年及2019年1-4月,斯尔邦上海净利润分别为-6.97万元、-18.27万元。

也就是说,斯尔邦将两家子公司纳入合并范围的时间,均在重组交易不足1年之前,且业绩表现堪忧。

六、斯尔邦财务数据矛盾现疑云,关联方三年资金占用182亿元

除了子公司疑“凑数”,斯尔邦还存在能源采购额前后“矛盾”的问题。

据交易报告书,2019年1-4月,斯尔邦采购电力金额为22,720.5万元,而其向国网江苏省电力有限公司连云港供电分公司采购电力金额却为22,741.6万元,比同期斯尔邦电力采购总额高出21.1万元,令人费解。

无独有偶,2017年,斯尔邦采购蒸汽金额为32,262.19万元,而向连云港虹洋热电有限公司采购蒸汽金额却为32,276.15万元,比同期斯尔邦蒸汽采购总额高出13.96万元。

需要指出的是,不仅能源采购额前后“矛盾”,斯尔邦的社保缴纳人数也与官宣数据存“出入”。

据交易报告书,2016-2018年,斯尔邦及其子公司的社保缴纳人数分别为1,979人、1,898人、2,032人。

但据市场监督管理局数据,2016-2018年,斯尔邦及其子公司的实际社保缴纳人数分别为1,979人、1,881人、2,025人,2017-2018年比斯尔邦披露的数据分别少了17人、7人。

问题远未结束,近年来,斯尔邦对关联方存在大额关联采购、转供电行为以及巨额资金拆借现象,其独立性存疑。

据交易报告书,2016-2018年及2019年1-4月,斯尔邦发生的关联方的采购类交易金额分别为2.53亿元、23.52亿元、15.16亿元、3.4亿元,同期占营业成本的比例分别为15.33%、37.51%、15.15%、10.71%。

另外,2017-2018年及2019年1-4月,斯尔邦向关联方转供电力而向其收取并代为支付电费分别为2,600.68万元、11,416.73万元、3,380.38万元。

据斯尔邦审计报告,2016-2018年及2019年1-4月,斯尔邦向关联方拆出资金分别高达30.03亿元、50.55亿元、81.02亿元、44.64亿元。其中,同期,斯尔邦对盛虹石化的拆出资金分别为15.71亿元、43.79亿元、78.29亿元、44.4亿元,关联方资金拆借金额位居第一位。

值得一提的是,据交易报告书,重组交易前,盛虹石化对斯尔邦持股80.91%,系斯尔邦控股股东。而重组交易后,盛虹石化对丹化科技持股60.46%,丹化科技对斯尔邦持股100%。这意味着,盛虹石化对斯尔邦间接持股60.46%,仍系斯尔邦间接控股股东。

而二者交易前后几乎“不变”的关系,斯尔邦未来独立之路在何方,又会对丹化科技产生何种影响?不得而知。

七、靠重组打通上下游,遭数据“打脸”

撇开斯尔邦的种种疑窦不谈,本次交易后,丹化科技能否借助重组得以“涅槃”,也存在诸多疑问。

据交易报告书,丹化科技声称,通过本次重组交易,标的资产斯尔邦与丹化科技之间能够实现优势互补,有利于发挥化工产业协同效应,延伸产业布局,打通上下游产业链。

然而实际上,丹化科技与斯尔邦或并非产业链上下游的关系。

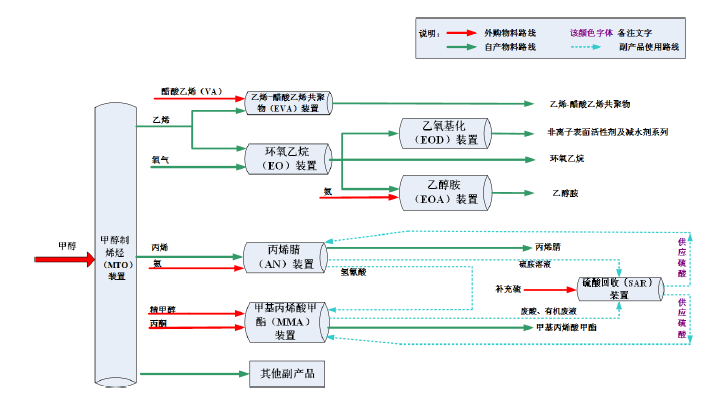

据交易报告书,斯尔邦主营业务为以甲醇为主要原料制取乙烯、丙烯、C4等,进而合成烯烃衍生物,主要产品包括丙烯腈、MMA等丙烯下游衍生物,乙烯-醋酸乙烯共聚物(Ethylene-Vinyl Acetate copolymer,以下简称“EVA”)、EO等乙烯下游衍生物。

据2019年半年报,丹化科技专注于煤制乙二醇产业,目前主要通过子公司通辽金煤的大型化工装置生产乙二醇并联产草酸,主营产品为乙二醇,核心竞争力包括煤制乙二醇生产技术。

据丹化科技的孙公司江苏金聚合金材料有限公司官网公开信息,煤制乙二醇目前存在三种技术路线,分别为直接法、烯烃法、草酸酯法,后两者已实现工业化,而三种技术路线中,仅烯烃法工艺过程涉及甲醇、乙烯等化学原料。

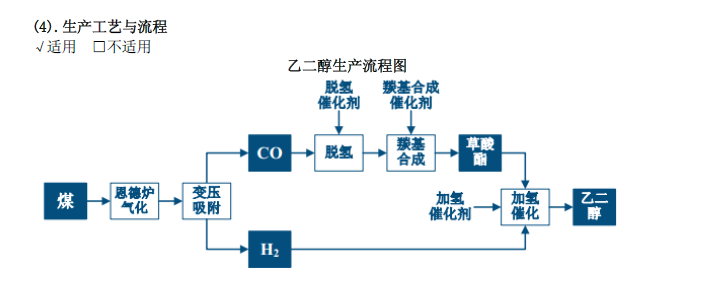

而据2018年报,在上述三种煤制乙二醇技术路线中,由丹化科技的乙二醇生产工艺与流程图或可知,其煤制乙二醇技术,采用了草酸酯法,生产工艺过程或不涉及甲醇、乙烯等化学原料。

也就是说,丹化科技主要产品及其生产工艺,与斯尔邦的主营业务“以甲醇为主要原料制取乙烯、丙烯、C4等合成烯烃衍生物”,或毫无关联,或为其“打通上下游”的说法“打脸”。

丹化科技乙二醇生产工艺(制图:《金证研》沪深资本组 数据来源:丹化科技交易报告书)

斯尔邦产品生产工艺(制图:《金证研》沪深资本组 数据来源:丹化科技公告)

八、需求不足“旧人”难托付“新人”,斯尔邦“泥菩萨过江”

丹化科技与斯尔邦,或将纷纷面临主要产品产能过剩的风险。

据国家煤化工网公开信息,2018年,中国煤制乙二醇总年产能达到近500万吨,年增长率在22%以上,截至2018年底,中国乙二醇总年产能已超过1,100万吨,占全球产能的32%。

目前,中国国内已有20余个项目建成投产。2019-2021年,初略统计国内还将有33个煤制乙二醇项目建成投产,新增年产能947万吨;到2023年,中国将总计建成69个煤制乙二醇项目,总年产能将达到2,163万吨。但是,下游聚酯行业未来3年却鲜有新建项目投产。

随着一大批新建煤制乙二醇项目的产能释放、投产在即上马建设,市场早已如“惊弓之鸟”,乙二醇未来需求的增长很大概率跟不上产能的增长,无论国内外,乙二醇产能过剩的问题将愈演愈烈。

且国家煤化工网显示,2018年9月至2019年6月,中国国内乙二醇市场持续下跌半年之久,价格从8,000元/吨的高峰跌至4,500元/吨的低点,跌幅超过40%,行业企业已呈现大面积亏损。

对此,据2019年半年报,丹化科技坦承,2019年上半年,中国国内乙二醇市场行情低迷不振,新增产能集中释放,市场价与2018年最高价相比几乎腰斩,未来价格也可能长期在低位徘徊。2019年上半年,丹化科技主营产品乙二醇平均不含税售价为3,993.12元/吨,比去年同期下降约37.42%,盈利能力大幅下挫。

祸不单行的是,被丹化科技寄予“厚望”的斯尔邦,或同样不得不面对产能过剩的危机。

据交易报告书,2016-2018年及2019年1-4月,斯尔邦主要产品丙烯腈的营业收入分别为14.8亿元、30.87亿元、32.86亿元、10.88亿元,同期占主要产品总收入的比例分别为87.45%、42.25%、29.96%、29.88%。尽管近年来,收入占比逐年下降,但丙烯腈产品一直是斯尔邦第一大收入来源。

据化工新材料网公开信息,近几年,中国丙烯腈工业发展较为迅速,先后有多套装置建成投产,截至2016年,中国国内丙烯腈总产能达到216.8万吨/年,总产量为193.6万吨,开工率达到89%。

据化工新材料网公开信息,未来几年,丙烯腈仍将有大量新增产能投放市场,包括青海庆华矿冶煤化集团有限公司、中海油东方石化海南精细化工公司、天津海力达化工有限公司等均有新建丙烯腈装置计划,合计预计新增丙烯腈产能135万吨/年。而若上述项目均能够按照计划实施,预计2020年,中国丙烯腈的总产能超过350万吨/年,中国将超过美国成为世界最大的丙烯腈生产国。

据上海市化工行业协会公开信息,2019年9月8日,斯尔邦二期顺利投料的消息传出后,丙烯腈价格上涨戛然而止,未来供应增长的预期已提前利空市场心态。

雪上加霜的是,斯尔邦丙烯腈产品的下游行情亦不容乐观。

据中国纺织经济信息网数据,从丙烯腈主力下游产品来看,三大主力下游产品分别为ABS、腈纶、丙烯酰胺。2019年上半年,其中,作为丙烯腈下游消耗占比达40%以上的ABS,对丙烯腈需求量最大且最为稳定,但表现出疲态;下游消耗占比第二位的腈纶,企业大幅减产,引发丙烯腈价格触顶回落;丙烯酰胺行业也在6月份进入生产淡季,部分装置停车或减负。由此表明,丙烯腈下游整体表现“疲软”。

根据上述丙烯腈下游行情来看,2019年下半年,国内丙烯腈市场供应过剩局面或将凸显,预计将是国内丙烯腈行业由供给不足过渡到产能过剩的重要阶段。

而除了主要收入来源产品或面临产能过剩的窘境,斯尔邦的另一主要产品的表现也堪忧。

据交易报告书,2017-2018年及2019年1-4月,斯尔邦主要产品EVA的营收分别为12.25亿元、25.92亿元、9.32亿元,同期占主要产品总收入的比例分别为16.76%、23.63%、25.6%,比例逐年上升,系斯尔邦第二大收入来源。

据亚化咨询公开信息,2018年,中国大陆已成为全球最大的EVA树脂生产地区,且中国大陆有七家EVA树脂生产企业,除了斯尔邦(30万吨/年),还包括了北京有机化工厂(4万吨/年)、扬子-巴斯夫石化(20万吨/年)、北京华美聚合(6万吨/年)、燕山石化(20万吨/年)、联泓集团(10万吨/年)、宁波台塑(7.2万吨/年),合计总产能达到了97.2万吨/年。

与此同时,截至2018年3月,中国目前有十几个拟在建EVA装置,如果这些项目顺利建成投产,届时中国EVA新增产能将超过200万吨/年,总产能或超过300万吨/年。未来几年,国内EVA产能的爆发式增长,或将能基本满足市场需求,甚至会出现产能过剩局面。

值得注意的是,在目前基本满足市需求的情形下,未来EVA的产能或“扎堆”扩张。

据上海市化工行业协会数据,EVA新增产能多集中在2020-2021年投产,预计将新增70-90万吨/年产能。

另外,据《中国石化》2017年第2期《EVA树脂传统供需格局正在改变》,中国今后几年EVA供需格局正在改变,EVA树脂产量的增加具有很大的不确定性,同质化现象较为严重,普通产品产量将会过剩,高端产品仍需要依靠一定量的进口来解决。

上述种种数据表现意味着,斯尔邦主要产品之一EVA的产能呈现“野蛮生长”情形,产能过剩的问题或“迫在眉睫”。

通过重组交易“打通上下游”或成空话,丹化科技与标的资产斯尔邦,双方的主要产品却均面临产能过剩的尴尬境地。若交易完成,重组上市之后,丹化科技未来路在何方?仍有待资本市场来“存真去伪”。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。