(图片来源:水井坊官微)

财报解读,关注二级市场

2020年已经是白酒行业进入挤压式增长的第4个年头,且当前行业出现“马太效应”,头部酒企凭借规模优势或品牌优势,抢占了大量市场份额,中小酒企的市场份额在不断减少。而从近期公布半年报的白酒企业来看,2020年上半年,其中四川水井坊股份有限公司(以下简称“水井坊”)实现营收8.04亿元,较上年同期增长-52.41%,实现净利润1.03亿元,较上年同期增长-69.64%,其或“难掩”业绩下滑的窘境。

观其背后,不仅营收、净利增速放缓,水井坊还处于“失血”状态。此外,在行业竞争加剧的情形之下,其2019年市场占有率不足0.7%,而到了2020年上半年市场占有率或仅为0.29%,令人唏嘘。作为一家“洋股东”控制的川酒企业,未来水井坊能否“以察时变”,从而经受住市场的考验?

一、“洋股东”入主9年,合计控制63.14%的股权

坐落于四川省成都市的水井坊,系一家由外国公司控制的“川酒”企业。

截至2020年6月30日,水井坊前十名股东、前十名流通股东分别为四川成都水井坊集团有限公司(以下简称“水井坊集团”)、GRAND METROPOLITAN INTERNATIONAL HOLDINGS LIMITED、香港中央结算有限公司、中国银行股份有限公司-易方达中小盘混合型证券投资基金、中国银行股份有限公司-易方达蓝筹精选混合型证券投资基金、中国银行股份有限公司-招商中证白酒指数分级证券投资基金、中国建设银行股份有限公司-易方达新丝路灵活配置混合型证券投资基金、天津礼仁投资管理合伙企业(有限合伙)-卓越长青私募证券投资基金、招商银行股份有限公司-泓德睿泽混合型证券投资基金、中国工商银行股份有限公司-易方达研究精选股票型证券投资基金。

截至2019年12月31日,水井坊董事会共有9名成员,分别为范祥福、朱镇豪、危永标、费毅衡、Preeti Arora、何荣辉、郑欣淳、冯渊、戴志文。监事会成员共有3名,分别为Atul Chhaparwal、张永强、武戈;高级管理人员共有5名,分别为范祥福、危永标、许勇、田冀东、何荣辉。

值得注意的是,水井坊集团为水井坊的母公司,Diageo Plc(帝亚吉欧)为水井坊的最终母公司。

据2019年报,截至2019年13月31日,水井坊集团直接持有水井坊39.71%的股权,为水井坊的控股股东;帝亚吉欧直接间接持有水井坊63.14%的股权,为水井坊的实际控制人。

回顾历史,2011年,水井坊的实际控制人变更为帝亚吉欧。2013年,帝亚吉欧间接持有水井坊集团的股权比例达到100%。

据2019年报,位于英国的帝亚吉欧主要从事蒸馏酒、葡萄酒和啤酒等高档酒类的生产与销售,帝亚吉欧控股和参股的其他境内外上市公司共有5家,分别为East African Breweries Limited、Guinness Ghana Breweries Limited、Guinness Nigeria PLC、Zwack Unicum Likőripari és Kereskedelmi Nyrt、United Spirits Limited。其中,帝亚吉欧对4家公司的直接间接持股比例达到50%以上。

二、高端酒收入占比超九成,主营业务收入同比“缩水”过半

主营白酒产品的生产与销售,水井坊于1996年12月6日在上海证券交易所挂牌上市交易。

据半年报,目前,水井坊生产的白酒产品主要有水井坊元明清、水井坊菁翠、水井坊典藏大师版、水井坊井台、水井坊臻酿八号、水井坊鸿运、水井坊梅兰竹菊、小水井、天号陈等。其中,水井坊菁翠、水井坊典藏大师版、水井坊井台、水井坊臻酿八号是水井坊的核心产品。

旗下“水井坊”是高端白酒品牌,以老窖菌群为根本,水井坊生产的白酒产主要为浓香型白酒。

此外,水井坊生产白酒产品并销售予各地经销商,其将产品按照合同约定交付第一承运人时,产品的所有权和控制权随之转移至客户,按扣除应付客户对价后的净额确认收入。

2020年上半年,水井坊的主营业务收入为80,364.43万元,同比增长-52.43%;同期其合同生产的收入为80,364.43万元,即水井坊的主营业务收入主要为合同生产的收入。

从商品类型来看,2020年上半年,水井坊高档酒的收入为78,025.27万元,占主营业务收入的比重为97.09%;中档酒的收入为2,339.16万元占主营业务收入的比重为3%。

值得一提的是,上述高档酒及中档酒合计收入为803,644,314.62元,而半年报在合同产生的收入情况明细表处,却披露上述高档酒及中档酒合计为803,644,312.62元。其中是否存在“手抖”式的信披失误?不得而知。

按经营地区分类,2020年上半年,水井坊省外收入为75,034.25万元,占主营业务收入的比重为93.37%;省内收入为4,772.53万元,占主营业务收入的比重为5.94%;出口收入为557.66万元,占主营业务收入的比重为0.69%。

三、市场份额不足0.7%,行业竞争加剧

据半年报,水井坊属“酒、饮料和精制茶”制造业,其经营模式为“原料采购——生产产品——销售产品”。

值得注意的是,水井坊或面临着市场竞争加剧的风险。

据2019年报,截至2019年12月底,纳入国家统计局范畴的年销售收入在2,000 万元及以上的白酒企业由2018年底的1,445家减少到了1,176家。行业整体呈现向优质品牌集中的态势,名酒企业的竞争优势更为明显,市场份额加速向行业龙头企业集中,中小企业加速退出。

此外,水井坊在半年报中表示,随着行业增速放缓,各大酒企纷纷加强渠道建设,进一步深耕终端,整体竞争逐渐升级。与此同时,各名酒品牌也越来越注重300 元—600元价格带,使得该版块竞争日趋激烈。

与此同时,从市场竞争格局来看,据国家统计局数据,2019年,国内规模以上白酒企业累计完成营业收入5,617.8亿元,同比增长8.2%;累计实现利润总额 1,404.1亿元,同比增长14.5%。

若市场份额按企业营收规模占规模以上白酒企业累计营收规模的比值计算,即2019年,水井坊的市场份额为0.63%。而贵州茅台在白酒行业居行业龙头地位,其次是五粮液。

据前瞻产业研究院数据,2019年,贵州茅台、五粮液、洋河股份、泸州老窖、顺鑫农业、山西汾酒的市场份额分别为15%、9%、4%、3%、3%、2%。

其中,在高端白酒市场竞争格局中,2019年,53度飞天茅台的市场份额占比最高,达42%;其次是52度五粮液,市场份额占比达31%。

而到了2020年上半年,据中国酒业协会数据,国内规模以上白酒企业累计销售收入为2,736.68亿元。即同期,水井坊营业收入占国内规模以上白酒企业累计销售收入的比重为0.29%,其市场占有率或有所下跌。

且水井坊在半年报中坦承,白酒是一个高度依赖聚集型社交消费的品类,白酒最为依赖的社交场景和聚集式消费因疫情受到较大冲击,消费需求有所收缩。

四、营收净利增速放缓,经营净现金流告负处于“失血”状态

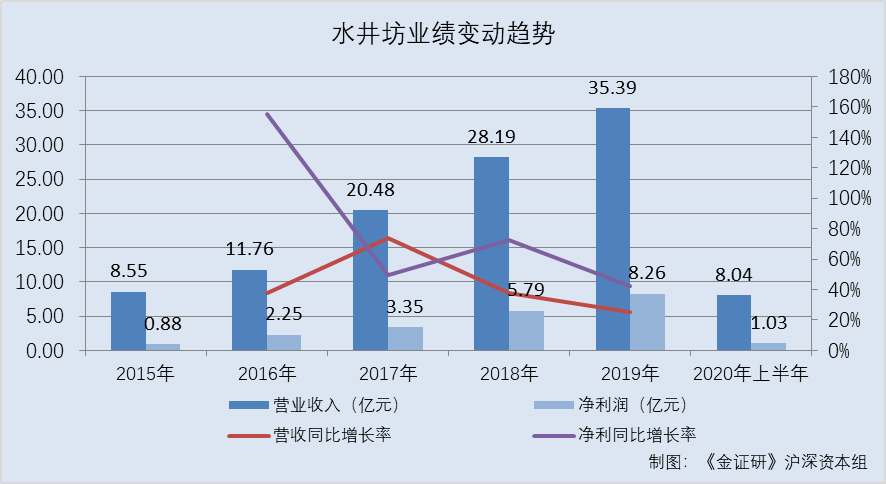

据同花顺iFinD数据,2015-2019年,水井坊的营业收入分别为8.55亿元、11.76亿元、20.48亿元、28.19亿元、35.39亿元,2016-2019年分别同比增长37.61%、74.13%、37.62%、25.53%;同期,水井坊的净利润分别为0.88亿元、2.25亿元、3.35亿元、5.79亿元、8.26亿元,2016-2019年分别同比增长155.52%、49.24%、72.72%、42.6%。

到了2020年上半年,水井坊的营业收入为8.04亿元,较上年同期同比增长-52.41%;净利润为1.03亿元,较上年同期同比增长-69.64%。

2020年上半年,水井坊处于“失血”状态。

2015-2019年及2020年上半年,水井坊经营活动产生的现金流量净额分别为2.34亿元、3.82亿元、6.11亿元、4.31亿元、8.68亿元、-2.02亿元。

对此,水井坊称,公司经营活动产生的现金流量净额变动主要系受疫情影响,销售收入下降,销售商品现金流入减少,维持经营活动的固定现金流出未能同比减少所致。

而且,2020年上半年,水井坊的销售毛利率小幅下滑。

据同花顺iFinD数据,2019年,水井坊的销售毛利率为82.87%;到了2020年上半年,水井坊的销售毛利率为82.38%,较2019年增长-0.59%。

五、批发代理模式销售占比超九成,存货“攀升”两成

在销售环节中,水井坊目前主要有两种销售模式。

其中,传统总代模式以一省或多省为单位,由水井坊指定某一经销商作为其合作伙伴,在区域内独家代理公司产品销售;新型总代模式下,水井坊负责销售前端管理,实现对售点的掌控和开拓,总代作为销售服务平台负责销售后端包括订单处理、物流、仓储、收款等工作。

据半年报,2020年上半年,水井坊通过批发代理实现的销售收入为72,596.86万元,占当期主营业务收入的比例为90.33%;其通过新渠道及团购实现的销售收入为7,767.57万元,占当期主营业务收入的比例为9.67%。

除此以外,水井坊的存货比去年同期同比增长24.57%。

据半年报,2020年上半年,水井坊的存货为17.73亿元,较上年同期同比增长24.57%。

六、高档酒产销率下滑,“豪掷”25亿元扩充产能

历史上,水井坊存在多项在建工程。

据2018年报,截至2017年年底,除了其他零星工程,水井坊的在建工程分别为新产品技术改造项目、水井坊酒文化体验中心,工程累计投入占预算比例及完成进度均分别为8.18%、50.31%。

到了2018年年底,除了其他零星工程,水井坊新增了曲酒中心生产区域5S改造、配电房升级、污水除臭项目3个在建工程项目。而且新产品技术改造项目、水井坊酒文化体验中心、曲酒中心生产区域5S改造、配电房升级、污水除臭项目5项在建工程的工程累计投入占预算比例及完成进度均分别为10.28%、99.99%、75.12%、96.93%、92.77%。

据2019年报,截至2019年年底,除了其他零星工程,水井坊的8项主要在建工程分别为包装设备设施升级、邛崃全产业生产基地项目、曲酒车间升级改造、仓储地坪升级和改造、酒体中心改造项目、曲酒中心生产区域5S改造、配电房升级、污水除臭项目。而上述8项在建工程的工程累计投入占预算比例及完成进度均分别为50.16%、0.74%、58.84%、68.87%、22.45%、94.58%、100%、93.33%。

据半年报,截至2020年上半年,除了其他零星工程,水井坊共有8项主要的在建工程,分别为包装设备设施升级、邛崃全产业生产基地项目、曲酒车间升级改造、仓储地坪升级和改造、酒体中心改造项目、曲酒中心生产区域5S改造、配电房升级、污水除臭项目,与2019年年底的项目一致。

其中,截至2020年上半年,水井坊包装设备设施升级、邛崃全产业生产基地项目、曲酒车间升级改造、仓储地坪升级和改造、酒体中心改造项目5项在建工程的工程累计投入占预算比例及完成进度均分别为82.79%、5.31%、74.04%、89.59%、66.36%。

由上述工程完成进度可见,截至2020年上半年,水井坊的水井坊酒文化体验中心、曲酒中心生产区域5S改造、配电房升级、污水除臭项目或已建设完成。

需要指出的是,水井坊以自有资金“豪掷”25亿元进行扩充白酒生产力。

据水井坊公告,邛崃全产业生产基地项目全称为“水井坊邛崃全产业生产基地项目(第一期)”(以下简称“邛崃生产基地项目”)预计投资25亿元,截至2020年上半年,该工程累计投入占预算比例及工程进度均为5.31%,账面余额为1.32亿元。

据《水井坊2019年三季报投资者交流会会议纪要暨投资者问答》,邛崃生产基地项目预计建设工程将在2020年初正式开展。

据编号为临2019-051的《水井坊邛崃投资项目进展公告》,2018年,水井坊全资子公司成都水井坊酒业有限公司(以下简称“水井坊酒业”),以4,474.39万元的价格竞拍取得编号为QL-2019-21(0601)号地块的国有建设用地使用权,受让土地位置为邛崃市临邛工业园区国道318西侧5号,土地面积为349.5618亩。

据邛崃市政府2020年1月19日发布的《水井坊邛崃全产业链基地项目(第一期) 项目环境影响报告书》及四川省生态环境厅2020年2月20日发布的川环审批【2020】19号文件,水井坊酒业拟在临邛工业园区国道318西侧5号现有厂区投资建设邛崃生产基地项目,该项目为扩建项目,建成后每年新增20,000千升(17,200吨)原酒酿造产能,并新增60,000千升(51,600吨)储存能力,全厂将形成17,200吨/年的白酒基酒生产能力和99,930吨的白酒基酒储存能力。

需要指出的是,2019年,水井坊高档酒产品的产销率下滑。

据2017-2019年报,2017-2019年,水井坊高档酒的产销率分别为86.01%、101.54%、96.42%;中档酒的产销率分别为99.93%、95.46%、102.08%。

在此情形之下,未来水井坊能否“消化”新增的产能?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。