Photo by Dimitri Houtteman on Unsplash

《金证研》沪深资本组 青云/作者 清和 映蔚 洪力/编审

有着“电子系统产品之母”之称的印制电路板,是现代电子工业最重要的电子部件之一,其下游产业的涵盖范围极其广泛。然而,受终端需求下降等因素影响,2019年全球PCB产值出现小幅下滑现象,国内PCB产值也难掩增速大幅下滑的现况。行业增长受阻,常州澳弘电子股份有限公司(以下简称“澳弘电子”)是否成为“池鱼之殃”?

不仅如此,近年来,澳弘电子营收增速放缓,且营收规模行业“垫底”。与此同时,2019年,澳弘电子的主要下游家电行业市场零售额规模陷负增长,未来其成长能力或承压。而历史上,澳弘电子曾因劳务派遣员工受伤“吃官司”,最终被判败诉,暴露出其内部治理或存缺陷。此外,澳弘电子的社保缴纳人数与官方数据矛盾,信披真实性存疑。

一、营收增速放缓,毛利率“畸”高于同行平均水平

坐落于江苏省常州市的澳弘电子,成立已逾15载,其工程中心被江苏省科学技术厅评定为江苏省高密度多层印制线路板工程技术研究中心。

然而,近年来,澳弘电子的营收增速放缓。

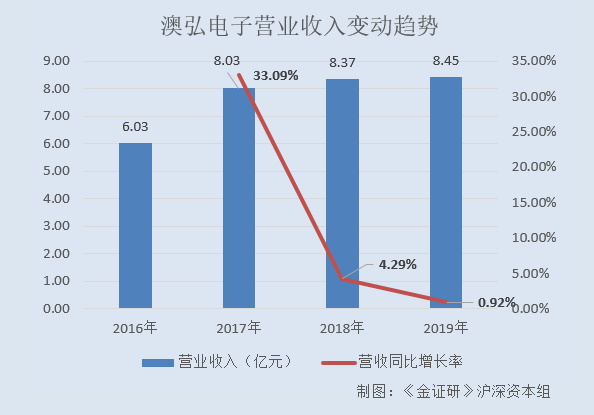

2016-2019年,澳弘电子的营业收入分别为6.03亿元、8.03亿元、8.37亿元、8.45亿元,2017-2019年分别同比增长33.09%、4.29%、0.92%。

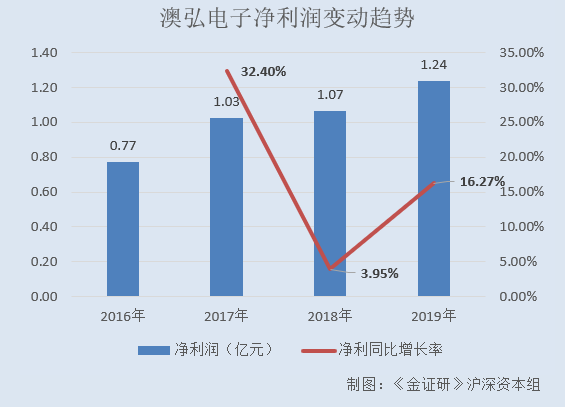

2016-2019年,澳弘电子的净利润分别为0.77亿元、1.03亿元、1.07亿元、1.24亿元,2017-2019年分别同比增长32.4%、3.95%、16.27%。

营收增速放缓的同时,澳弘电子的毛利率却“畸”高于同行平均水平。

据招股书及同花顺iFinD数据,2016-2019年,澳弘电子的主营业务毛利率分别为29.08%、27.16%、27.07%、27.37%。

2016-2019年,澳弘电子的同行业可比公司奥士康科技股份有限公司的主营业务毛利率分别为27.79%、21.56%、21.31%、24.37%,胜宏科技(惠州)股份有限公司的主营业务毛利率分别为25.24%、23.26%、24.69%、22.43%,深圳明阳电路科技股份有限公司的主营业务毛利率分别为32.83%、28.44%、25.68%、26.57%,深圳市景旺电子股份有限公司的主营业务毛利率分别为31.57%、31.61%、30.88%、26.28%,广东依顿电子科技股份有限公司的主营业务毛利率分别为28.57%、33.37%、30.55%、28.02%,广东骏亚电子科技股份有限公司的主营业务毛利率分别为18.91%、15.32%、18.28%、15.86%,广东世运电路科技股份有限公司的主营业务毛利率分别为28.36%、20.3%、21.14%、23.96%。

2016-2019年,上述同行业可比公司主营业务毛利率的平均值分别为27.61%、24.84%、24.65%、23.93%。

二、行业产值增速大幅下滑,营收规模行业“垫底”

不可回避的是,2019年,澳弘电子所处行业的产值增速大幅下滑。

据招股书,澳弘电子从事印制电路板(以下简称“PCB”)的研发、生产和销售,所处行业为PCB制造行业。

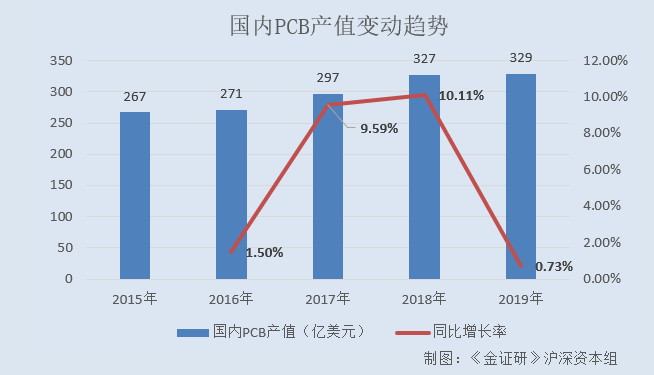

据前瞻产业研究院数据,2015-2019年,国内PCB的产值分别为267亿美元、271亿美元、297亿美元、327亿美元、329亿美元,2016-2019年分别同比增长1.5%、9.59%、10.11%、0.73%。

由此可见,尽管2017-2018年国内PCB产值保持10%左右的增速,但2019年其增速却大幅下滑,增速不到1%。

不仅如此,相较于境内PCB上市公司,澳弘电子的营收规模在行业“垫底”。

据招股书,按照2018年度PCB产品营业收入计算,与国内23家PCB上市公司相比较,澳弘电子的PCB产品的营业收入排名第20名。

而澳弘电子面临的问题还不止于此。

三、下游市场零售额陷负增长,成长能力或承压

据招股书,澳弘电子聚焦家电印制电路板市场,产品主要用于家电行业。

2017-2019年,澳弘电子来源于家电领域的收入分别为6.99亿元、7.15亿元、7.13亿元,占同期主营业务收入的比重分别为88.48%、87.31%、86.29%。

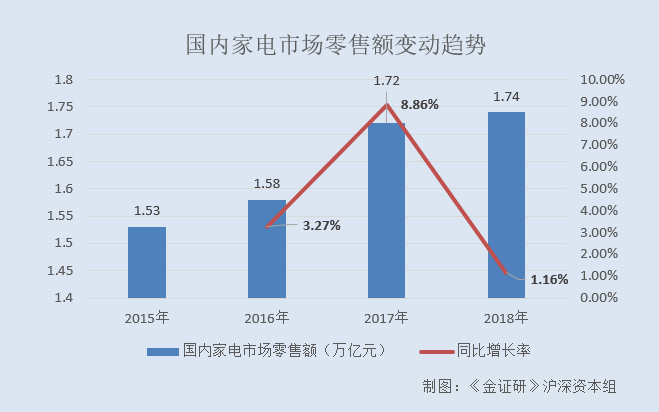

然而,据招股书援自中怡康(CMM)数据,2015-2018年,国内家电市场零售额分别为1.53万亿元、1.58万亿元、1.72万亿元、1.74万亿元。2016-2018年,国内家电市场零售额分别同比增长3.27%、8.86%、1.16%。即2018年,国内家电市场零售额增速放缓。

此外,据工信部主管的电子信息产业网发布的《2019年中国家电市场报告》(以下简称“《报告》”),家电产品是耐用消费品,且技术创新空间小,淘汰更新率低。经过几十年的发展,国内普通居民家庭的家电保有量越来越大,家电消费刚性需求减少。

另一方面,据《报告》,2019年,中国家电市场零售额规模同比下降3.82%,为2012年以来的首次下跌。

从产品品类看,2019年,彩电市场零售额出现了11.5%的降幅,空调整体市场零售额同比下降4.6%。

由上述情形或表明,近年来,澳弘电子毛利率“畸”高于同行平均水平的背后,其营收增速却放缓。此外,其2018年的营收规模与境内PCB上市公司相比较,排名处于末尾,未来能否“反击”扩大市场份额?不得而知。不可回避的是,2019年,澳弘电子所处的PCB行业产值增速大幅下滑,同期,澳弘电子主要的下游行业也面临市场零售额规模下滑的“窘境”,澳弘电子的成长能力或承压。

四、因劳务派遣员工受伤“吃官司”,内部管理或存缺陷

历史上, 澳弘电子曾存在劳务派遣用工超比例的情形。

据招股书,2016-2019年,澳弘电子劳务派遣人员的数量分别为528人、0人、11人、0人。

其中,2016年1月-2017年4月,澳弘电子劳务派遣用工存在超比例的违规情况。

值得一提的是, 2016年,澳弘电子曾卷入劳务派遣员工受伤“风波”,最终被判败诉。

据(2018)苏04民终377号民事判决书,2015年3月19日,唐秀芳由德平人力资源公司(以下简称“德平人力”)派遣至澳弘电子处工作。2016年9月7日,唐秀芳在上班途中发生非本人主要责任的交通事故,唐秀芳所受之伤被认定为工伤。澳弘电子、德平人力、唐秀芳因此事件产生劳动争议纠纷。

法院认为,澳弘电子及德平人力均未为唐秀芳缴纳工伤保险,故应依法对唐秀芳的工伤保险待遇承担赔偿责任。且最后法院判决,澳弘电子和德平人力共同支付唐秀芳一次性伤残补助金等共计7.08万元,澳弘电子还需支付唐秀芳2017年1月份工资2,335元。

无独有偶,澳弘电子的子公司常州海弘电子有限公司(以下简称“海弘电子”)也曾因劳务派遣的员工受伤而卷入“官非”。

据(2015)常民终字第01127号民事判决书,周信兴系常州艾米亚人力资源有限公司(以下简称“艾米亚”)员工,后被派遣至海弘电子工作,但两公司均未替周信兴交纳工伤保险。2013年12月21日,周信兴在工作中不慎被机器压伤,此次受伤被评定为工伤。此次事件,海弘电子、艾米亚、周信兴产生劳动争议纠纷。

法院认为,上述劳动争议纠纷案中,周信兴已经被认定为艾米亚员工且构成工伤,故艾米亚作为用人单位以及海弘电子作为用工单位,应对周信兴的工伤保险待遇承担连带赔偿责任。故判决海弘电子和艾米亚向周信兴支付一次性伤残补助金等共计9.24万元。

尽管澳弘电子将海弘电子纳入合并范围发生在2018年,时间在上述海弘电子劳动争议纠纷之后,但上述合并属于同一控制下的合并,也就是说,合并前澳弘电子与海弘电子的实际控制人一致。

也就是说,在2016-2017年期间,澳弘电子劳务派遣用工存在超比例的违规情况。此外,2016年,澳弘电子曾因劳务派遣员工受伤卷入纠纷,最后以败诉收场。不仅如此,早在2015年,澳弘电子的子公司海弘电子也存在此类情况,澳弘电子的内部治理或存缺陷。

五、社保缴纳人数与官方数据矛盾,上百名员工未缴纳社保恐失社会责任

不仅如此,澳弘电子上百名员工未缴纳社保,恐失社会责任。

据招股书,2017-2019年,剔除退休返聘、外籍员工、劳务派遣人员及实习人员后,澳弘电子的应缴纳社保人数分别为948人、958人、919人,应缴未缴的员工人数分别为628人、479人、182人。

据《劳动法》第七十二条规定,用人单位和劳动者必须依法参加社会保险,缴纳社会保险费。

对此,澳弘电子解释,其为部分应缴未缴人员缴纳城乡居民社会保险,然而2018-2019年,澳弘电子缴纳居民社保人数占应缴未缴人数的比例分别为54.07%、45.05%,仅占5成左右。

此外,澳弘电子还表示,其部分员工由于从事岗位可替代性较强,岗位流动性大、距离退休年龄不足15年等原因,缴纳社保意愿不强。

而据人社部数据,按照国家有关规定,用人单位和职工应当参加基本养老保险制度并按时足额缴纳基本养老保险费,这既是用人单位和职工的合法权利,也是用人单位和职工的应尽义务,不能根据职工或者用人单位意愿而免除,否则将承担相应的法律责任。

也就是说,2017-2019年,澳弘电子存在上百名员工未缴纳社保的情形,或违反了劳动法的规定。而且,缴纳社保不仅保障劳动权益,也是企业应履行的社会责任,澳弘电子恐失社会责任。

社保缴纳的问题还未结束,澳弘电子社保缴纳人数还与官方数据“打架”的问题,同样值得关注。

据招股书,2017-2019年,澳弘电子已缴纳职工社保的人数分别为320人、479人、737人,该数据已剔除退休返聘、外籍员工、劳务派遣人员及实习人员。

截至2020年3月9日,澳弘电子只有一家境内子公司海弘电子。

据市场监督管理局数据,澳弘电子2017-2019年年报显示,其社保缴纳人数分别为143人、267人、390人;海弘电子年报显示,其社保缴纳人数分别为177人、212人、285人。

即2017-2019年,上述澳弘电子和海弘电子的社保缴纳人数共计320人、479人、675人。

通过对比,2017-2018年,澳弘电子招股书披露的社保缴纳人数与市场监督管理局披露的数据一致;到了2019年,招股书披露的社保缴纳人数却比市场监督管理局披露的数据多出62人,两者数据矛盾,澳弘电子所披露的数据真实性存疑。

此番上市,澳弘电子或问题“缠身”,今后能否给予投资者一份满意的答卷?仍未可知。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。