近日,浙江永太科技股份有限公司(以下简称“永太科技”)的董事长王莺妹、董事何人宝及董事会秘书张江山以电话会议的方式接待121家机构的调研,其中鹏华基金、交银施罗德、富国基金等45家基金管理公司,中泰证券、国信证券、西南证券等6家证券公司,中意资产、华泰资产、太平资产3家保险资产管理公司相继“入场”。近一年来,永太科技的最高点出现在2月10日,收盘价为19元/股,截至12月31日,永太科技的收盘价为11.02元/股。

2020年1-9月,永太科技实现营业收入24.75亿元,同比减少7.25%;实现净利润2.27亿元,同比减少28.45%,业绩“双降”或承压。此外,永太科技下游需求不断放量,而永太科技的锂电材料一期项目投产产能较小,略显不足,土地利用率不高,折旧和摊销负担较大,该项目还未实现盈利,2019年亏损约2,500万元。

一、121家机构调研超六成收入来自国外,三季度营收净利“双降”

近日,永太科技的董事长王莺妹、董事何人宝及董事会秘书张江山以电话会议的方式接待121家机构的调研。其中,鹏华基金、交银施罗德、富国基金等45家基金管理公司对其进行调研,中泰证券、国信证券、西南证券等6家证券公司对其进行调研,中意资产、华泰资产、太平资产3家保险资产管理公司对其进行调研。

而机构调研后一天,即12月28日,永太科技的收盘价为11.16元/股,12月29日收盘价为10.37元/股,12月30日收盘价为10.92元/股。截至12月31日,永太科技的收盘价为11.02元/股。

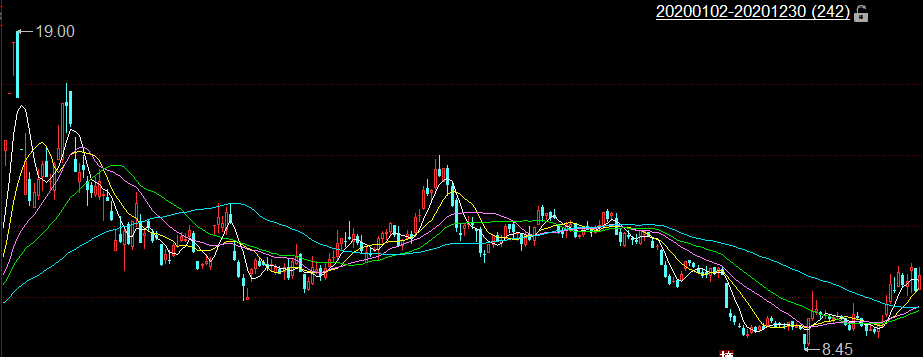

(图片来源:同花顺iFinD,数据截至2020年12月31日)

近一年来,永太科技的最高点出现在2月10日,收盘价为19元/股,随后呈震荡下降的趋势。

回溯历史。永太科技成立于1999年10月11日,后于2009年12月在深圳证券交易所上市。其主要经营医药、农药、电子化学品业务,主要为国际巨头相关企业提供定制生产、研发和技术服务。

观其营业收入构成情况,永太科技的主要收入来源医药类产品及贸易。

2017-2019年,永太科技来源于医药类产品的销售收入分别为10.29亿元、12.87亿元、13.15亿元,占当期营业收入的比例分别为37.39%、39.06%、38.33%;来源于贸易的销售收入分别为9.31亿元、11.15亿元、11.12亿元,占当期营业收入的比例分别为33.84%、33.85%、32.41%。

此外,永太科技超六成收入来自国外。

2017-2019年。永太科技来源于国外的销售收入分别为17.86亿元、23.03亿元、21.31亿元,占当期营业收入的比例分别为64.91%、69.87%、62.12%。

观其业绩,2019年,永太科技的营收、净利增速放缓,到了2020年三季度,其营收、净利双双陷入“负增长”。

据同花顺iFinD数据,2015-2019年,永太科技实现的营业收入分别为15.42亿元、17.49亿元、27.51亿元、32.95亿元、34.3亿元;2016-2019年分别同比增长13.39%、57.34%、19.78%、4.08%。

同期,永太科技实现的净利润分别为1.44亿元、2.77亿元、1.82亿元、4.42亿元、2.72亿元,2016-2019年分别同比增长92.02%、-34.22%、142.36%、-38.48%。

而2020年1-9月,永太科技实现的营业收入为24.75亿元,同比减少7.25%;实现的净利润为2.27亿元,同比减少28.45%。

2015-2019年,永太科技经营活动产生的现金流量净额分别为0.66亿元、0.84亿元、0.2亿元、7.2亿元、3.82亿元。

同期,永太科技的销售毛利率分别为23.83%、21.13%、25.22%、26.73%、28.53%。

2015-2019年,永太科技扣非后加权平均净资产收益率分别为8.07%、3.03%、0.38%、4.96%、5.32%。

同期,永太科技的资产负债率分别为44.38%、51.91%、52.39%、52.43%、51.05%。

二、锂电材料一期项目投产产能不足,亏损约2,500万元

从永太科技机构调研的内容可知,永太科技的产品销售以出口为主,出口占比约60%-70%。目前下游需求不断放量,而永太科技的六氟磷酸锂及双氟磺酰亚胺锂的一期产能较小,略显不足,土地利用率不高,折旧和摊销负担较大,目前还未实现盈利,2019年亏损约2,500万元。

首先,永太科技的高管介绍公司基本情况,公司成立于1999年,并于2009年上市,总部位于浙江省台州市,目前在全国有17个工厂,主要分布在浙江、江苏、山东、福建、广东、重庆、内蒙古。公司主营业务以含氟精细化学品为核心,产品应用领域主要包括医药、农药、电子化学品三大板块,其中医药、农药板块在纵向上构建了从中间体到原料药和制剂的垂直一体化产业链,电子化学品板块主要聚焦液晶中间体、锂电池材料等领域。

其产品销售以出口为主,出口占比约60%-70%,永太科技下游客户主要包括德国默克、巴斯夫、拜尔、住友、美国默克、先正达等国际知名企业。公司2019年度共实现销售收入34.3亿元,净利润2.72亿元。今年1-3季度共实现销售收入24.75亿元,净利润2.27亿元。

关于公司从事的含氟精细化工领域的介绍:氟化工行业可以分为有机氟化工和无机氟化工两个大类,其中有机氟化工可细分为制冷剂、发泡剂、灭火剂、含氟聚合物、含氟精细化学品等几个领域。公司主要从事的含氟精细化工,处于氟化工的尖端领域,具有高技术壁垒、高附加值的特征,下游产业涉及医药、农药、电子化学等国计民生必需品,其对于促进下游产业的升级具有十分重要的作用,因此需求具有一定的刚性,市场较为稳定,在经济下行趋势下仍具有一定的抗周期性,也是国家政策鼓励与扶持的行业之一,未来仍有巨大的发展空间。另一个氟化工大类是无机氟化工,主要包括基础的氢氟酸、氟化盐以及电子级氟化物等。公司生产的六氟磷酸锂和双氟磺酰亚胺锂属于无机氟化工的电子氟化物产品。

随后,介绍公司的主要核心技术经过多年发展,公司以氟化技术为基础大量投入研发,目前已经形成了四大核心技术。第一个核心技术是全球领先的定向氟化技术,可在苯环上任意位置定向引入氟原子;第二个核心技术是先进的手性酶催化技术,包括转氨酶技术、还原酶技术、水解酶技术等,能够显著提高生产效率,降低生产成本,形成公司独特的技术优势;第三个核心技术是绿色反应技术,其中2,4,5-三氟苯乙酸获得了2017年国家专利金奖(全国只有20名);第四个核心技术是联产专利技术,公司实现了“同一起始原料生产各种产品”的生产模式,构建了综合性生产平台,能够将生产环节中产生的副产品综合利用,产品链上的品种绝大多数都可以单独作为产品销售,具有极强的市场应变能力和极大的产品结构调整升级空间。

公司未来的业绩增长点公司传统产品内生稳健增长,全产业链布局协同发展。公司四个重要项目正陆续投产或释放产能,这四个项目包括中间体、原料药、制剂这三个产业链节点各一个工厂,锂电池材料一个工厂。

这四个项目将成为公司未来2-3年的主要利润增长点。其中:公司在内蒙古乌海新建了一个中间体生产基地,占地约1,000亩,一期项目即将建成投产;第二个项目是医药原料药生产基地永太手心项目,该项目包括19个医药原料药,一期项目正在办理试生产手续,也即将投产;第三个项目是医药制剂方面的,永太药业制剂国际化项目,目前4个ANDA申请已经获得美国FDA的批准,正在进行商业化;第四个项目是锂电池材料项目,一期已经投产,正在释放产能。

公司在锂电池材料行业的发展状况公司在锂电池材料方面的经营主体是控股子公司邵武永太高新材料有限公司。该子公司成立于2016年,位于福建省南平市,总体设计产能是6,000吨六氟磷酸锂和2,000吨双氟磺酰亚胺锂,目前这两个产品各有一条生产线已经投产。

该项目于2016年10月开始动工建设,2017年9月份六氟磷酸锂第一条生产线开始试生产,经过下游客户验证、多次技术升级改造,该项目第一条线已经实现持续稳定供货,目前满产产能已经突破原设计的1,500吨,可以达到每年2,000吨的产能。该项目另一条生产线是双氟磺酰亚胺锂,设计产能500吨,目前的生产线年产能约100吨,正在进行技改,增加产能,预计2021年4-5月份可以达到原设计的500吨产能。该项目2018年、2019年分别实现销售收入约2,544万元、9,500万元,2020年上半年受疫情影响,实现销售收入约4,612万元,主要来自第二季度的营收。

目前该项目由于一期产能较小,土地利用率不高,折旧和摊销负担较大,目前还未实现盈利,2019年亏损约2,500万元。这个项目的竞争优势主要来源两方面,一方面是产品质量控制,公司长期从事氟精细化工领域、医药制造领域,积累了大量的质量管控经验,建立了完善的质量管控体系;第二方面是成本控制,公司产品工艺先进,能够实现副产物回收利用,能够自主生产六氟磷酸锂和双氟磺酰亚胺锂都需要用到原材料氟化锂,同时该项目的合作方永晶科技在同一个工业园区,能够近距离供应氢氟酸。

此后,就部分问题进行了交流。

1、请谈谈公司未来几年的发展战略?

公司将加强对既有生产设施的建设、升级与整合,继续提升公司管理水平、研发创新能力及环保水平,持续加大市场开拓力度尤其是重点客户的关系深化及需求挖掘,确保公司内生增长的持续性与成长性;同时,积极发挥公司的资本市场平台优势,实现内生增长与外延发展双路并举,从而加快公司发展壮大的步伐。未来几年公司将加大力度发展医药板块和电子化学品板块。其中:医药板块方面,公司将立足于垂直一体化产业链平台,继续依托特色含氟中间体和手性酶催化技术等核心技术,在心血管、糖尿病、抗病毒、消化系统等领域深度发展;电子化学品板块,公司将重点发展锂电池材料业务,根据市场需求继续开发新型含氟电解质锂盐,树立更高的行业地位。

2、公司的六氟磷酸锂、双氟磺酰亚胺锂项目与同行业相比较,有什么优势所在?

公司自创立以来始终专注于氟苯精细化工领域,经过多年研发,公司已经储备和掌握了生产六氟磷酸锂以及新一代含氟电解质材料双氟磺酰亚胺锂的核心技术。该项目位于福建省“十二五”氟化工产业发展基地,具有良好的基础设施和完善的产业配套,项目合作方永晶科技作为福建省大型氟化工生产企业,也具有丰富的氟化工经验和充足的原材料保障能力,能够稳定供应公司所需的氢氟酸。

3、公司六氟磷酸锂、双氟磺酰亚胺锂一期产能已经投产,正在逐步释放产能,后续的产能释放计划如何?

目前下游需求不断放量,公司已经投产的产能略显不足,公司正在加大力度扩大产能,尽快使六氟磷酸锂产能达到设计产能6,000吨,双氟磺酰亚胺锂的产能达到2,000吨,以满足市场需求。

4、公司六氟磷酸锂、双氟磺酰亚胺锂的扩产,需要增加的投入大概在什么规模?

一般来说,项目建设的第一期资金投入相对较重,因为一期项目除了产品线装备外,还需投入土地成本、道路管网、仓库、罐区、动力工程、研发设施、办公区等各种硬件配套,以及管理团队组建、质量体系建设、人力资源培训等软件支持。目前公司锂电材料一期项目已经投入正常运营,未来扩产主要集中在新厂房和生产线装备投入,投入相对较少,可以较为快速地扩产。例如六氟磷酸锂项目若再建一条3,000吨-4,000吨产线的投资大约只需8,000万元左右,建设期大概只需3-4个季度。

5、公司六氟磷酸锂和双氟磺酰亚胺锂客户有哪些?

公司六氟磷酸锂和双氟磺酰亚胺锂产品目前以国内销售为主,部分产品出口,下游主要客户为锂电池电解液生产厂商。

6、近期六氟磷酸锂价格上涨对公司电子化学品板块业务有什么影响?

三季度以来,随着下游客户需求增长,市场供需关系变化,六氟磷酸锂价格逐步回升。在本次价格回升前,公司对六氟磷酸锂产品的生产工艺和成本管控多次改进,形成了较好的成本优势,随着市场价格回升,该产品的经济效益将逐步体现,将促进公司电子化学品板块的发展。

7、双氟磺酰亚胺锂未来市场前景如何?

双氟磺酰亚胺锂较六氟磷酸锂具有热稳定性高、耐水解、电导率高等优势,但由于市场价格相对较高,目前主要作为六氟磷酸锂的添加剂。由于其产业化生产技术壁垒高,该产品目前以进口为主,在行业发展需求和国产化趋势下,该产品未来具有广阔的市场前景。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。