《金证研》北方资本中心 云苏/作者 映蔚/风控

MRO,作为非生产原料性质的工业用品,在国外其采购已形成一个颇具规模的产业链,目前全球MRO工业品供应商以欧美企业为主,资金实力雄厚,电子运营平台先进。在中国,MRO市场还处于由传统零散采购向集约化采购过渡的阶段,追本溯源,MRO供应市场总体呈现较为分散的格局,行业内“规模小、品种少、管理欠规范、资金短缺”等问题也层出不穷。在此背景下,咸亨国际科技股份有限公司(以下简称“咸亨国际”),客户集中度高企,2019年前五名客户收入占比超七成。

不仅如此,作为工器具、仪器仪表等类产品的MRO集约化供应商,咸亨国际或面临上下游行业“降温”的窘境。且其主营业务毛利率低于同行均值的同时,咸亨国际应收账款逾期比例走高、应收款项占营收比重均超四成,或构成赊销。而令人唏嘘的是,咸亨国际宣称“不断强化自身技术创新能力”的另一面,其多项专利届满失效或未缴年费专利权终止,且研发费用占营收比重不足2%,其研发成果或“打折”。

此外,咸亨国际多家主要供应商现“零人”异象,如何撑起数千万元采购额?而且,咸亨国际一项募投项目的建筑面积信披现“罗生门”、自产产品产能利用未饱和反募资扩产的问题,同样值得关注。

一、上游仪器仪表行业负增长下游铁路电力系统维护市场“降温”,未来成长能力或承压

作为工器具、仪器仪表等类产品的MRO集约化供应商,咸亨国际或面临上下游行业“降温”的窘境。

2018年以来,咸亨国际超七成主营业务收入来源于经销产品。

据签署日为2020年9月23日的招股书(以下简称“招股书”),从业务模式的构成来看,2017-2019年及2020年1-6月,咸亨国际经销产品收入占主营业务收入比例分别为65.51%、72.99%、70.39%、75.07%。

据招股书,咸亨国际为工器具、仪器仪表类产品的MRO集约化供应商,上游主要系工器具类和仪器仪表类产品的生产商。而工器具和仪器仪表类产品所属行业分别为通用设备制造业和仪器仪表制造业。

其中,MRO是指Maintenance(维护)、Repair(维修)、Operation(运行),通常是指在实际的生产过程不直接构成产品,只用于维护、维修、运行设备的物料和服务,或者非生产原料性质的工业用品。

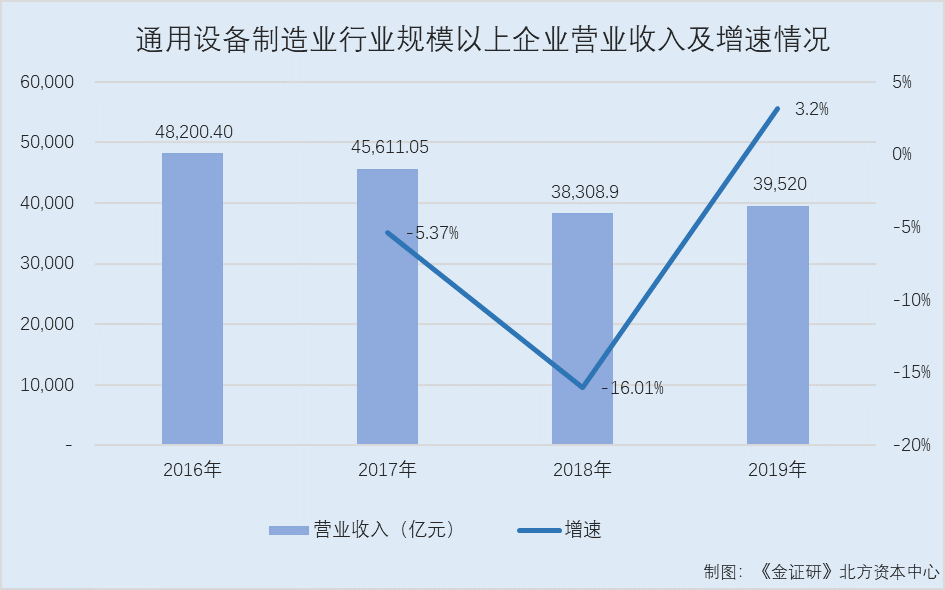

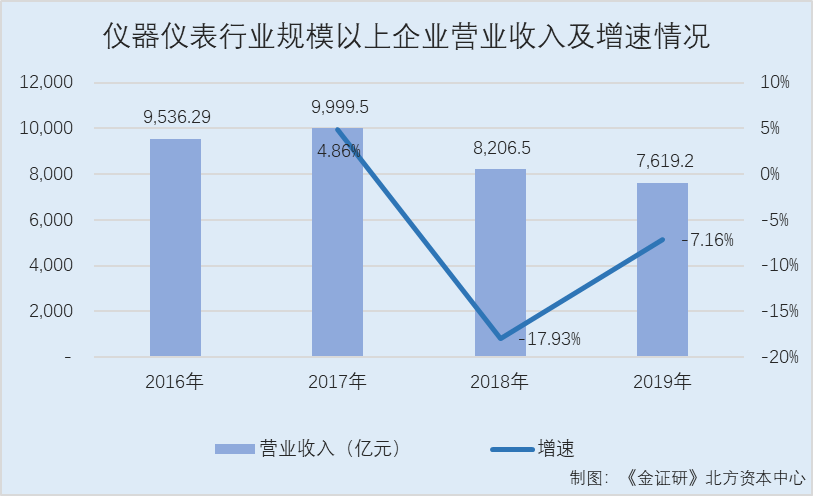

据国家统计局数据,2016-2019年,中国通用设备制造业行业规模以上企业营业收入为48,200.4亿元、45,611.05亿元、38,308.9亿元、39,520亿元,仪器仪表制造业行业规模以上企业营业收入为9,536.29亿元、9,999.5亿元、8,206.5亿元、7,619.2亿元。

根据《金证研》北方资本中心研究,2017-2019年,中国通用设备制造业行业规模以上企业营业收入增速分别为-5.37%、-16.01%、3.2%;同期,中国仪器仪表行业规模以上企业营业收入增速分别为4.86%、-17.93%、-7.16%。

这意味着,2018年,咸亨国际主要经销产品的上游行业中,中国通用设备制造业行业、仪器仪表行业规模以上企业营业收入均陷负增长;到了2019年,中国通用设备制造业行业规模以上企业营业收入增速虽回正,但仍不及2016年的增速水平,且中国仪器仪表行业规模以上企业营业收入增速仍为负数。

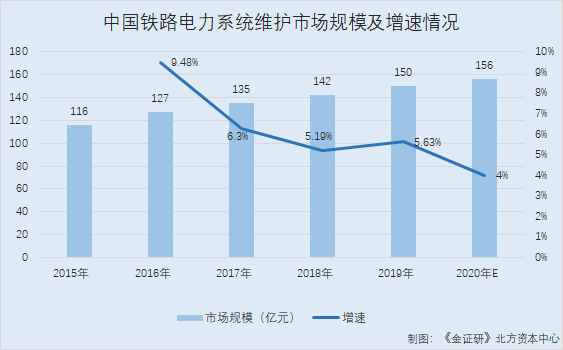

不仅上游,咸亨国际的下游行业中,铁路电力系统维护领域市场规模增速呈下滑趋势。

据招股书,MRO产品应用的下游行业众多,咸亨国际MRO产品下游主要涉及的下游电网运维检修、铁路电力系统维护以及城市轨道交通除车辆以外的固定资产运维检修三个领域。

据招股书援引数据,2015-2019年,中国铁路电力系统维护市场规模分别为116亿元、127亿元、135亿元、142亿元、150亿元,2016-2019分别同比增长9.48%、6.3%、5.19%、5.63%。

预计2020年,中国铁路电力系统维护市场规模为156亿元,预计同比增长4%。

也就是说,咸亨国际上游行业中国通用设备制造业行业增速放缓、仪器仪表行业规模以上企业营业收入陷负增长,下游行业中的铁路电力系统维护领域市场规模增速呈下滑趋势。在上游及下游行业增速放缓的双重“考验”下,咸亨国际未来成长能力或承压。

不仅“外忧”,咸亨国际自身业绩表现或并不“给力”。

二、应收款项占营收比重超四成,毛利率低于同行均值

反观其业绩方面,不但营收增速放缓、咸亨国际主营业务毛利率还不及同行均值。

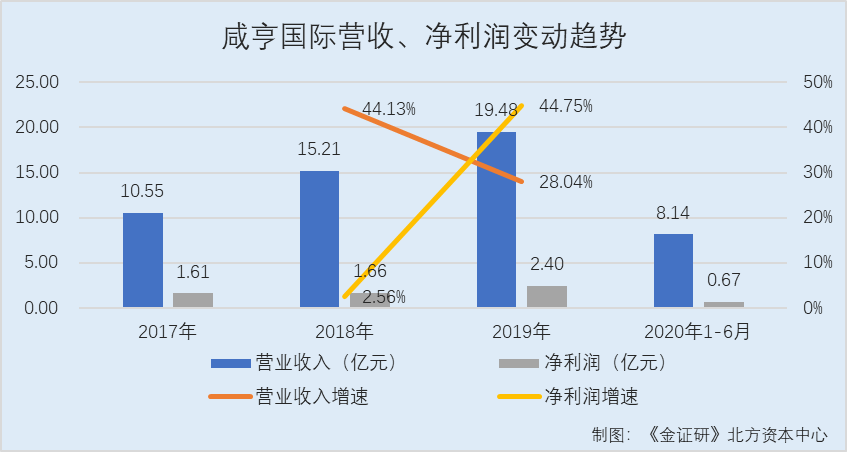

据招股书,2017-2019年及2020年1-6月,咸亨国际营业收入分别为10.55亿元、15.21亿元、19.48亿元、8.14亿元,2018-2019年分别同比增长44.13%、28.04%。

2017-2019年及2020年1-6月,咸亨国际的净利润分别为1.61亿元、1.66亿元、2.4亿元、0.67亿元,2018-2019年分别同比增长2.56%、44.75%。

可见,2019年,咸亨国际营业收入有所放缓。

另外,咸亨国际的主营业务毛利率呈下降趋势。

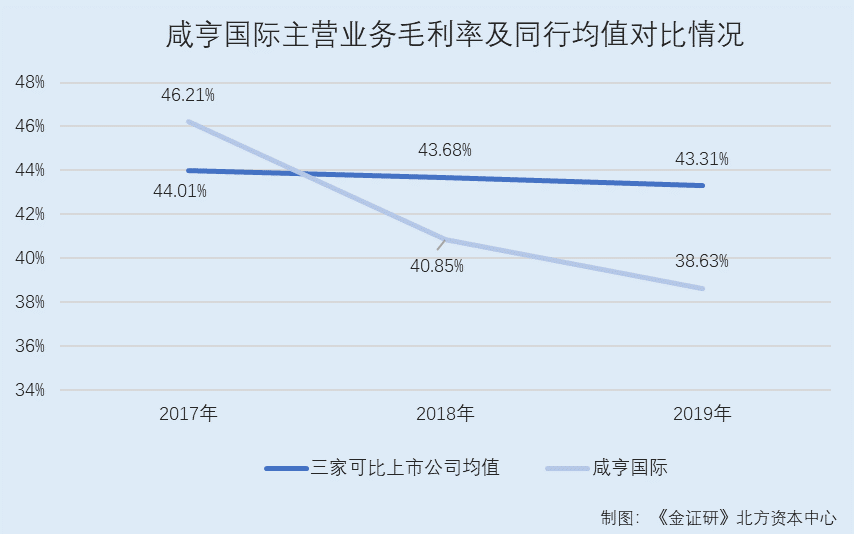

据招股书,2017-2019年及2020年1-6月,咸亨国际主营业务毛利率分别为46.21%、40.85%、38.63%、38.19%。

据招股书,2017-2019年,咸亨国际可比上市公司W.W. Grainger主营业务毛利率分别为39.31%、38.75%、38.2%,Fastenal Company主营业务毛利率分别为49.28%、48.32%、47.16%,Electrocomponents Plc,RS Components主营业务毛利率分别为43.4%、43.97%、44.5%;同期,上述三家可比上市公司的毛利率均值分别为44.01%、43.68%、43.31%。

可以看出,自2018年起,咸亨国际毛利率不仅逐年下降,而且低于同行均值。

在营业收入增速放缓、毛利率逐年下降的另一面,2019年,咸亨国际净现比不足1。

据招股书,2017-2019年及2020年1-6月,咸亨国际净现比分别为0.62、1.13、0.48、1.46。

值得注意的是,报告期内,咸亨国际应收款项占营收比重均超四成,且应收账款逾期比例持续走高。

据招股书,报告期内,即2017-2019年及2020年1-6月,咸亨国际应收票据分别为1,103.12万元、1,649.95万元、843.3万元、154.41万元,应收账款分别为46,635.85 万元、62,400.37万元、77,217.36万元、66,438.26万元。2019年及2020年1-6月,咸亨国际应收款项融资分别为1,001.44万元、194.18万元。

即2017-2019年及2020年1-6月,咸亨国际应收款项(应收票据、应收账款、应收款项融资)合计分别为4.77亿元、6.41亿元、7.91亿元、6.68亿元,同期占营业收入比例分别为45.23%、42.1%、40.59%、82.02%。

据招股书,2017-2019年及2020年1-6月,咸亨国际应收账款逾期金额分别为4.96亿元、6.65亿元、8.2亿元、7.08亿元,逾期比例分别为21.33%、26.4%、33.97%、46.99%。

上述情形可知,2019年,咸亨国际营业收入增速下降,净现比不足1,主营业务毛利率下滑且低于同行均值。而报告期内,咸亨国际应收账款逾期比例走高,应收款项占营收比重均超四成,或构成赊销。未来,咸亨国际未来如何保持其盈利能力?尚未可知。

除此之外,咸亨国际与多家供应商交易的真实性存疑,同样值得关注。

三、多家“零人”供应商撑起千万元采购额,交易真实性存疑

值得注意的是,咸亨国际多家主要供应商,在与咸亨国际交易期间社保缴纳人数均为0人。

据招股书,2020年1-6月,湖南政道消防安全服务有限公司(以下简称“政道消防”)为咸亨国际第一大经销产品供应商,咸亨国际向其采购工具或应急装备,咸亨国际对其的采购金额1,230.08万元,占同期经销产品采购总额的2.97%。

据市场监督管理局数据,政道消防成立于2019年4月3日。2019-2020年,政道消防的社保缴纳人数均为0人。

据公开信息,政道消防的控股股东为付强。2019-2020年,付强名下仅持有政道消防一家公司的股权。

即政道消防或不存在通过其控股股东控股的其他企业缴纳社保的情况。

据招股书,2020年1-6月,上海云希工业设备有限公司(以下简称“上海云希”)为咸亨国际第二大经销产品供应商,咸亨国际向其采购工具或电工器材,咸亨国际对上海云希的采购额为723.87万元,占同期经销产品采购总额的1.75%。

据市场监督管理局数据,上海云希成立于2019年10月23日。2019-2020年,上海云希社保缴纳人数均为0人,唯一股东为周丹。

据公开信息,周丹仅持有上海云希一家公司的股权。

可见,2020年1-6月,咸亨国际向政道消防和上海云希采购经销产品累计额1,953.95万元。政道消防和上海云希均在成立次年即分别成为咸亨国际经销产品的第一大、第二大供应商,且社保缴纳人数均为0人,其交易真实性或遭“拷问”。

除此之外,据招股书,2019年,宁夏广遇商贸有限公司(以下简称“宁夏广遇”)为咸亨国际第一大经销产品供应商,咸亨国际向其采购工具或手动机电、电工器材等,咸亨国际对其的采购金额为1,598.84万元,占同期经销产品采购总额的1.72%。

据市场监督管理局数据,宁夏广遇成立于2009年3月16日。2017-2019年,宁夏广遇社保缴纳人数均为0人。

据市场监督管理局数据及公开信息,宁夏广遇的控股股东为康胜德,除了宁夏广遇外,康胜德还控股宁夏瑞丰泽电子科技有限公司(以下简称“瑞丰泽电子”)。2017-2019年,瑞丰泽电子的社保缴纳人数分别为2人、2人、3人。

据招股书,2019年,宁夏派菲特电气有限公司(以下简称“宁夏派菲特”)为咸亨国际第二大经销产品的供应商,咸亨国际向其采购工具或手动机电、电工器材等,咸亨国际对其的采购金额为1,230.67万元,占当期经销产品采购总额的1.33%。

据市场监督管理局数据,宁夏派菲特成立于2017年8月25日。2017-2019年,宁夏派菲特社保缴纳人数均为0人。

据公开信息,宁夏派菲特控股股东为郭义军。2017-2020年,郭义军只持有宁夏派菲特一家公司的股权。

而“零人”供应商的情况并没有结束。

据招股书,2018年,陕西斯福特电力科技有限公司(以下简称“陕西斯福特”)为咸亨国际的第一大经销产品供应商,咸亨国际向其采购工具或手动机电电工器材等,咸亨国家对其的采购金额为1,533.42万元,占同期经销产品采购总额的2.15%。

据市场监督管理局数据,陕西斯福特成立于2010年12月9日。2017-2020年,陕西斯福特社保缴纳人数均为0人。

据公开信息,陕西斯福特控股股东为党琳,除了陕西斯福特,党琳并无其他控股公司。

这意味着,供应商政道消防、上海云希、宁夏广遇、宁夏派菲特、陕西斯福特或为“零人”公司,其中咸亨国际向政道消防、宁夏广遇、宁夏派菲特、陕西斯福特分别的采购额上千万元,且政道消防和上海云希均在成立次年便分别成为咸亨国际经销产品的第一大、第二大供应商,零人异象背后,咸亨国际与上述供应商交易真实性或遭“拷问”。

四、研发费用占营收比重不足2%,多项专利届满失效或未缴年费专利权终止

研发创新能力是企业发展的动力,咸亨国际宣称通过持续增加研发投入、引进行业先进人才等方式,不断强化自身技术创新能力。而事实上,咸亨国际多项专利届满终止失效或未缴年费专利权终止,且研发费用率持续走低,令人唏嘘。

据招股书,截至2020年6月30日,咸亨国际拥有主要专利120项,其中发明专利13项、实用新型专利87项、外观设计专利20项。

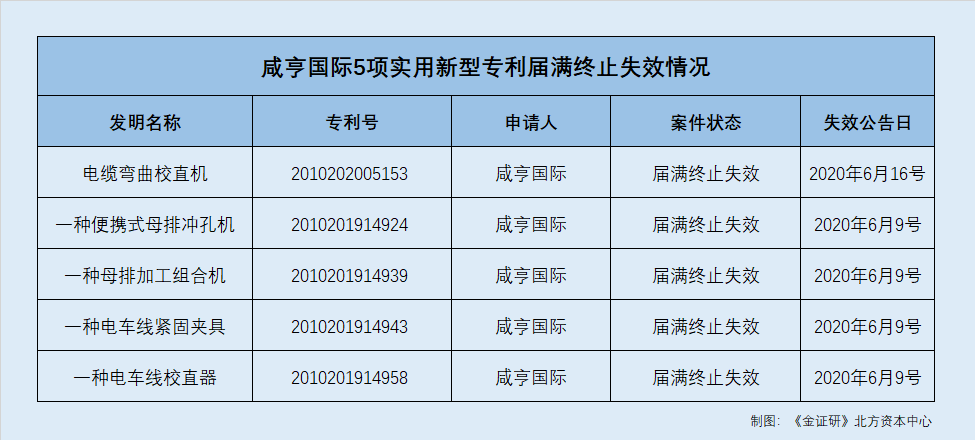

招股书显示,咸亨国际受让取得的实用新型专利中,包括专利号为2010202005153的电缆弯曲校直机、专利号为2010201914924的一种便携式母排冲孔机、专利号为2010201914939的一种母排加工组合机、专利号为2010201914943的一种电车线紧固夹具、专利号为2010201914958的一种电车线校直器。

值得注意的是,咸亨国际上述5项受让取得的实用新型专利均已届满终止失效。

据国家知识产权局数据,专利号为2010202005153的实用新型专利“电缆弯曲校直机”,申请人为咸亨国家,授权公告日为2010年12月22日,案件状态为届满终止失效,失效公告日为2020年6月16日。

专利号为2010201914924实用新型专利“一种便携式母排冲孔机”,申请人为咸亨国际,授权公告日为2011年1月5日,案件状态为届满终止失效,失效公告日为2020年6月9日。

专利号为2010201914939的实用新型专利“一种母排加工组合机”,申请人为咸亨国际,授权公告日为2011年1月5日,案件状态为届满终止失效,失效公告日为2020年6月9日。

专利号为2010201914943的实用新型专利“一种电车线紧固夹具”,申请人为咸亨国家,授权公告日为2010年12月15日,案件状态为届满终止失效,失效公告日为2020年6月9日。

专利号为2010201914958的实用新型专利“一种电车线校直器”,申请人为咸亨国际,授权公告日为2011年3月9日,案件状态为届满终止失效,失效公告日为2020年6月9日。

不仅多项实用新型专利处于届满终止失效状态,咸亨国际子公司还存在专利处于未缴费专利权终止状态的情况。

据招股书,咸亨国际子公司浙江万疆兴驰专用车辆有限公司(以下简称“浙江万疆兴驰”)受让取得专利共2项,即专利号为2013205793091的实用新型专利“一种电力抢修皮卡车移动舱”、专利号为201330448433X的外观设计专利“电力抢修皮卡车移动舱”。

据国家知识产权局公开信息,专利号为2013205793091的实用新型专利“一种电力抢修皮卡车移动舱”,申请人为浙江万疆兴驰,授权公告日为2014年4月2日,案件状态为“未缴年费专利权终止,等恢复”。

专利号为201330448433X外观设计专利“电力抢修皮卡车移动舱”,申请人为浙江万疆兴驰,授权公告日为2014年6月25日,案件状态为“未缴年费专利权终止,等恢复”。

且招股书显示,上述7项专利也是咸亨国际已取得证书的与生产经营相关的受让取得的主要专利,上述受让取得的专利的出让方为咸亨国际的全资子公司,受让取得专利的原因系其内部知识产权整合,相关专利在受让取得前已属于咸亨国际全资子公司所有。

除了部分专利失效的异象,咸亨国际研发费用占营收比重持续下降,连续三年不足2%。

据招股书,2017-2019年及2020年1-6月,咸亨国际研发费用分别为1,928.84万元、2,698.94万元、2,869.49万元、1,037.17万元,同期占营业收入比例分别为1.83%、1.77%、1.47%、1.27%。

也就是说,咸亨国际不仅7项专利处于届满失效或未缴年费专利权终止的状态,其研发投入连续三年走下坡路,且均不足2%,其创新能力几何?不得而知。

另外,咸亨国际此次的募投项目信息披露现疑云。

五、募投项目建筑面积与环评报告对不上,信披真实性现疑云

需要指出的是,此番上市,咸亨国际一项募投项目的建筑面积信披现“罗生门”。

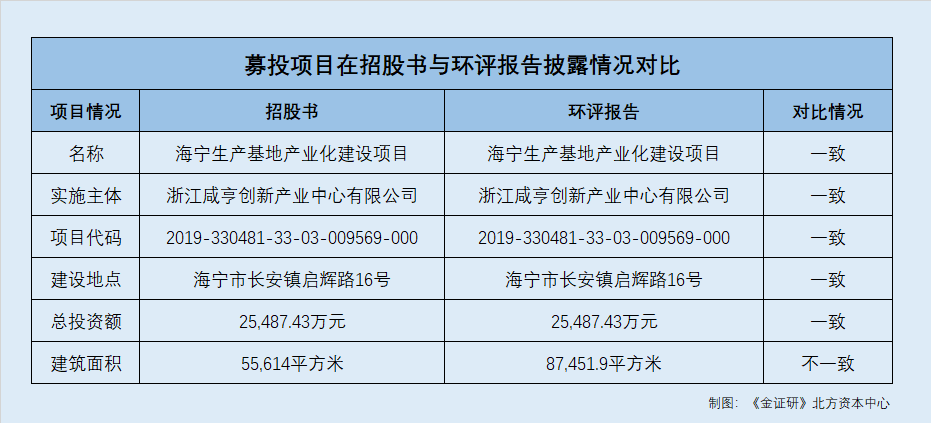

据招股书,“海宁生产基地产业化建设项目”为咸亨国际此次的募投项目之一,备案项目代码为2019-330481-33-03-009569-000。

“海宁生产基地产业化建设项目”的实施主体为浙江咸亨创新产业中心有限公司(以下简称“浙江创新产业”),项目总投资额为25,487.43万元,拟募集资金22,277.3万元。该项目选址于海宁市农发区启辉路西、二号直河东侧,即长安镇启辉路16号,总建筑面积为55,614平方米。

据海宁市政府2019年6月26日发布的公开信息,《海宁生产基地产业化建设项目”的环评报告(以下简称“环评报告”)显示,该项目的建设单位为浙江创新产业,项目代码为2019-330481-33-03-009569-000,建设地点为海宁市长安镇启辉路16号,总投资额为25,487.43万元,建筑面积为87,451.9平方米。

通过对比项目代码、项目名称、建设单位、建设地点、总投资额一致,环评报告的建设项目与招股书披露的募投项目“海宁生产基地产业化建设项目”为同一项目。

那么,为何招股书披露该项目的建筑面积,比环评报告披露的建筑面积少31,837.9平方米?其中是否发生了重大变动?其信息披露真实性现疑云。

六、自产打印机及标识标签产能利用率未饱和,反募资扩充产能

募投项目是企业融资渠道之一,而咸亨国际募投项目扩产的背后,其中扩产产品的产能利用率未饱和。

据招股书,此番上市,咸亨国际拟募集资金2.23亿元用于海宁生产基地产业化建设项目,实施主体为浙江创新产业。

据环评报告,“海宁生产基地产业化建设项目”建成后将形成年产18万套机电及手工工具、200台打印机、4万卷打印机耗材、60万张标识标签、1,700台电网检测仪器的生产规模。

需要指出的是,报告期内,咸亨国际自主生产的打印机、标识标签的产能利用率均未饱和。

据招股书,2017-2019年及2020年1-6月,咸亨国际的子公司杭州艾普莱标识制造有限公司(以下简称“杭州艾普莱”)自主生产打印机的产能利用率分别为92.5%、60.95%、66.36%、83.33%。同期,杭州艾普莱自主生产标识标签的产能利用率分别为54.8%、71.48%、82.99%、69.82%。

2017-2019年,杭州艾普莱自主生产的标识标签年产能均为365,300件,打印机年产能分别为200台、210台、220台。

即此次募投项目“海宁生产基地产业化建设项目”新增打印机的年产能,系2019年打印机年产能的90.91%,新增标识标签年产能为2019年标识标签年产能的164.25%。

招股书显示,子公司浙江创新产业的主营业务为电工仪器仪器、电力工具和电动液压工具等的设计和生产,杭州艾普莱由浙江创新产业持股100%,主营业务为标签标识打印机的生产和研发。

可以看出,此番上市,咸亨国际拟新增打印机九成产能、新增标识标签逾1.6倍产能,但截至2019年,其自产打印机及标识标签产能利用率未饱和,新增产能将如何“消化”?犹未可知。

与其临渊羡鱼,不如退而结网。问题接踵而至,咸亨国际此番上市背后或暗流涌动。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。